Старые удобрения на новой почве

Производство калийных удобрений в России переживает грандиозный передел собственности, который может вырасти в создание абсолютного монополиста на внутреннем рынке.Производство калийных удобрений в России перестало быть бизнесом узкого круга бенефициаров-конкурентов. Спустя всего два месяца после перехода одного калийного гиганта «Уралкалия» в руки консорциума во главе с Сулейманом Керимовым свои позиции сдал и второй - комбинат «Сильвинит». Контроль над ним получили два других известных бизнесмена: президент компании «Сибуглемет» Анатолий Скуров и депутат Госдумы от Свердловской области, бывший владелец Первоуральского новотрубного завода Зелимхан Муцоев. По неофициальным данным, цель сделок - создание на базе двух компаний-конкурентов объединенного концерна, который станет сильным игроком на международном рынке и новым монополистом на внутреннем.

Раздробили...

В середине августа офшоры, управляемые менеджментом «Сильвинита» во главе с его бенефициаром Петром Кондрашевым, уступили 44% акций предприятия новым собственникам. 20% выкупила Fenguard Ltd (за ней стоит Анатолий Скуров), еще 24% - Forman Commercia (бенефициар - Зелимхан Муцоев). В своем сообщении «Сильвинит» подчеркнул, что новые покупатели не являются аффилированными лицами и не входят в одну группу. Детали сделки не оглашаются, но источники на рынке утверждают, что покупателями выступили друзья Сулеймана Керимова, а акции были проданы с дисконтом к рыночной цене - около 3 млрд долларов за весь пакет. Еще один крупный пакет в 20%, который контролировал Дмитрий Рыболовлев, по неподтвержденной информации, ранее продан самому Сулейману Керимову.

В середине августа офшоры, управляемые менеджментом «Сильвинита» во главе с его бенефициаром Петром Кондрашевым, уступили 44% акций предприятия новым собственникам. 20% выкупила Fenguard Ltd (за ней стоит Анатолий Скуров), еще 24% - Forman Commercia (бенефициар - Зелимхан Муцоев). В своем сообщении «Сильвинит» подчеркнул, что новые покупатели не являются аффилированными лицами и не входят в одну группу. Детали сделки не оглашаются, но источники на рынке утверждают, что покупателями выступили друзья Сулеймана Керимова, а акции были проданы с дисконтом к рыночной цене - около 3 млрд долларов за весь пакет. Еще один крупный пакет в 20%, который контролировал Дмитрий Рыболовлев, по неподтвержденной информации, ранее продан самому Сулейману Керимову.

До сих пор менеджмент «Сильвинита» отвергал любые возможности продажи бизнеса. Почти десять лет Петр Кондрашев сопротивлялся попыткам бывшего основного собственника «Уралкалия» Дмитрия Рыболовлева объединить компании, которые до середины 80-х годов действовали как одно предприятие, разрабатывающее второе по величине в мире Верхнекамское месторождение калийных солей.

Новые слухи о возможном объединении компаний появились в июне этого года сразу после продажи «Уралкалия». Источники, близкие к компаниям, утверждали: Керимов намерен продолжить поглощения на химическом рынке. И, по всей видимости, в этот раз шансов у совладельцев «Сильвинита» не было. «Короткие сроки проведения сделки, - полагает аналитик ЗАО «ЮниКредит Секьюритиз» Марат Габитов, - свидетельствуют о том, что у продавцов не было никаких альтернатив, так как в противном случае выстроилась бы длинная очередь претендентов на "Сильвинит", учитывая высокое качество этой компании».

...Чтобы собрать

Теперь сомневаться в том, что передел собственности в калийной отрасли закончится созданием объединенного агрохимического холдинга, который будет контролировать 95% производства хлористого калия в России, не приходится. Сразу после объявления о сделке гендиректор «Сильвинита» Ростям Сабиров ушел в отпуск, а исполняющим его обязанности стал только что назначенный заместитель Владислав Баумгертнер, который еще в июле был генеральным директором «Уралкалия». Источник, близкий к компании, утверждает, что именно он впоследствии может возглавить объединенную компанию.

Аналитик Альфа-банка Георгий Иванин считает, что формирование крупного калийного концерна наиболее вероятно будет происходить через создание офшорного холдинга, куда будут внесены контрольные пакеты «Уралкалия» и «Сильвинита».

Отраслевые аналитики оценивают будущий концерн в 20 млрд долларов - объединенная компания будет стоить больше, чем предприятия по отдельности. И не только потому, что у них не возникнет никаких проблем с синергией, учитывая близость производственных активов, схожую логистику и возможность координации экспортных поставок.

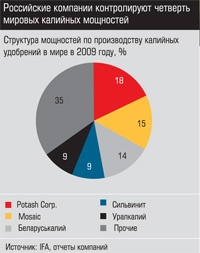

Объединение российских производителей калия становится вполне логичным, если взглянуть на мировой рынок удобрений. В скором времени должно произойти акционирование «Беларуськалия» (БК) - третьего в мире производителя калийных удобрений. БК сегодня совместно с «Уралкалием» на паритетных началах владеет Белорусской калийной компанией, которая является эксклюзивным поставщиком их продукции на экспортные рынки. Она контролирует практически 30% мирового экспорта хлористого калия, основные потребители которого - Индия и Китай. Но в июне правительство республики Беларусь объявило, что намерено продать зарубежным инвесторам до 25% акций «Беларуськалия». При этом, по словам вице-премьера Белоруссии Владимира Семашко, наиболее предпочтительными покупателями будут китайские компании. Если Китай купит четверть БК, экспортному калийному содружеству белорусов и россиян придет конец: Китай сможет напрямую покупать хлоркалий у белорусов. Тогда «Уралкалию» действительно будет сложно составить полноценную конкуренцию БК без «Сильвинита». В таких условиях профильные активы внутри России логично консолидировать.

Вопрос в том, в чьих руках останется химический концерн. Аналитики сходятся в том, что для всех покупателей это сугубо портфельная инвестиция и калийный концерн создается для кого-то другого. Не исключено, что калийные магнаты так скоро распрощались со своим бизнесом, чтобы впоследствии он был продан одной из госкорпораций. Так, Ростехнологии не первый год предлагают построить агрохимический холдинг c участием как калийщиков, так и ряда других российских производителей удобрений.