Разбежались по щелям

Экспансия западных производителей металлургического оборудования вынуждает крупных российских игроков объединяться, а мелких уходить в специализированные ниши. Развитие отечественных компаний может прекратиться, если иностранцы откроют у нас свои заводы.

В апреле машиностроительная корпорация Уралмаш (промышленные площадки в Екатеринбурге и Орске) заключила сразу два стратегических соглашения. Во-первых, договор о партнерстве с алюминиевым холдингом «Русал»: бывший советский гигант тяжелого машиностроения модернизирует кузнечно-прессовое и прокатное оборудование на Каменск-Уральском металлургическом заводе. Во-вторых, протокол о намерениях с американской Alcoa: предмет — поставки прокатного и кузнечно-прессового оборудования на Самарский металлургический завод. Это знаковые события для Уралмаша: он будет разрабатывать не отдельные агрегаты или узлы, что в последние годы дает большую долю выручки, а проводить комплексное перевооружение. Это не первый успех корпорации с момента ее создания в июле 2007 года: в конце прошлого года Уралмаш подписал договор с «Мечелом» о комплексной модернизации Челябинского металлургического комбината (проводить ее будут совместно с Danieli). Неужели некогда могучий Уралмашзавод, ныне входящий в корпорацию, наконец преодолел спад? Последние контракты говорят об усилении его позиций, но конкурентоспособность предприятия по сравнению с зарубежными компаниями невысока: пока он интересен металлургам главным образом потому, что еще с советских времен знает их производство.

Перевооружение в металлургии в разгаре. Место на рынке отечественным металлургическим машиностроителям находится, но, как ни странно, успехов добиваются только средние и мелкие компании. Они занимают узкие рыночные ниши (большинство их свободно) и предлагают оборудование, заточенное под заказчика. Оказалось, это единственный действенный способ повысить рыночную долю. Но такая стратегия не дает россиянам неповторимых преимуществ: без освоения новых технологий на основных сегментах рынка им не выстоять перед устремленными в Россию европейцами.

Кто на рынке хозяин

В прошлом году российский рынок метоборудования вырос примерно на 40% (расчет прироста инвестиций крупнейших компаний по отчетности). Спрос увеличивается стремительно: в 2006-м динамика была около 6%. В 2007 году совокупные затраты пяти крупнейших российских компаний черной металлургии на модернизацию и расширение составили 4,9 млрд долларов. В среднем металлургические холдинги тратят в год на инвестиции в основные средства 0,5 —1,5 млрд долларов. Машиностроители из СНГ получают по разным оценкам лишь 15 — 30% от общих вложений меткомбинатов. Так, выручка МК Уралмаш от металлургического оборудования в 2007 году не превысила 4% от совокупных инвестиционных затрат пяти крупнейших сталелитейных компаний.

Отечественный рынок метоборудования целесообразно разделить на три сегмента. Первый — компании, специализирующиеся на выпуске конечного оборудования для разных переделов: доменного, прокатного, горного и т.д. Второй представлен узкоспециализированными машиностроителями. Третий — производителями запасных частей.

Среди компаний СНГ в первом сегменте работают МК Уралмаш и Новокраматорский машиностроительный завод (Украина). Около половины этого рынка держат иностранные компании: Danieli (Италия), SMS Demag (Германия), Voest Alpine (Австрия) и Siemens VAI Metals Technologies (совместное предприятие немецкого концерна Siemens и Voest Alpine). Опрошенные представители крупнейших металлургических холдингов пояснили причины такого расклада: их требованиям удовлетворяют практически только иностранные поставщики. По словам металлургов, отечественные компании производят технологически устаревшее оборудование, непригодное для решения современных задач. Следствие — снижение качества металла. «Отечественный металлургмаш неконкурентоспособен из-за меньшей надежности оборудования по сравнению с иностранным, — рассказывает главный инженер Уфалейского завода металлургического машиностроения Александр Никонов. — Сроки эксплуатации зарубежной техники существенно больше».

Российские машиностроители редко участвуют в комплексном перевооружении меткомбинатов и почти никогда — в строительстве новых производств. Обладая слабой инжиниринговой базой (сказался провал 90-х в подготовке инженеров, технологов и конструкторов), наши машзаводы сегодня довольствуются редкими подрядами, получаемыми от западных машиностроительных компаний. Доля рынка сокращается: инвестиции в металлургии растут в последние три года в среднем на 20% ежегодно, а выручка крупнейших предприятий металлургмаша только на 17%. Увеличить долю в этой сфере отечественным машиностроителям практически нереально: европейские концерны уже подписали с большинством меткомбинатов соглашения о сотрудничестве. В 2007 году SMS Demag заключил договор на комплексную поставку оборудования для строительства стана 5000 с Магнитогорским меткомбинатом, а также с Челябинским трубопрокатным заводом, а «Мечел» в начале апреля 2008-го — контракт на три года с Danieli о модернизации ЧМК (вместе с Уралмашем), Мечел Тырговиште и Мечел Кымпия Турзий (оба — Румыния).

Не раздробись

В неудачах российских машиностроителей первого сегмента в первую голову повинен обвал экономики в 90-е годы. Было не до перевооружения: металлурги просели, даже в 2007 году выплавка составила всего 79% от уровня 90-го года, производство стальных труб — 66,3%. Но падение в металлургическом машиностроении гораздо значительнее: выпуск сократился более чем наполовину. Поэтому главные причины краха — глубже. Лидер отрасли Уралмаш проигрывал из-за раздробленности. Из состава ОАО «Уралмашзавод» в период антикризисного управления выделились несколько десятков юридических лиц: Уралмаш — Металлургическое оборудование (до вхождения в МК Уралмаш был в составе Северстали), Уралмаш — Буровое оборудование (в группе «Интегра») и множество других производств и конструкторских бюро. В итоге планирование стало почти невозможным: почти все новые компании принадлежали разным хозяевам. Это привело к увеличению затрат на единицу продукции из-за снижения объемов производства, а значит, и цены. Разделение сильно ударило и по спросу. Для приобретения оборудования, запчастей к нему, сервисного обслуживания нужно было заключать контракты с несколькими компаниями.

Техническое отставание металлургмаша стало следствием отделения науки от производства. Отраслевые институты, конструкторские бюро влачат жалкое существование, растеряли кадры и зачастую принадлежат другим хозяевам, что усложняет координацию проектов (см. «Охрана “висячего” моста» , «Э-У» № 6 от 11.03.08). Поэтому с подъемом в металлургии крупнейшие отечественные машиностроители растут медленнее рынка. Ориентируясь на благоприятную долгосрочную конъюнктуру, меткомпании пожелали провести коренное переоснащение производства с участием европейских поставщиков метоборудования. Уралмаш, хоть и увеличил динамику роста выручки, начал уходить в сегмент производства отдельных узлов. Так, в сегменте валков занял более половины отечественного рынка и наладил их экспорт.

Иностранцы признают успехи Уралмаша на этом поприще: завод уже давно участвует с крупнейшими европейскими компаниями в программах перевооружения как производитель материалоемких частей агрегатов. Но инжиниринг поставляемого оборудования — западный. В конце прошлого года Уралмаш подписал контракт с SMS Demag об изготовлении подъемно-поворотного стенда машины непрерывного литья заготовок для Магнитки. По условиям контракта, оборудование будет изготовлено по базовому инжинирингу SMS Demag.

Но Уралмаш не хочет быть лишь помощником европейцев: в 2007 году новые собственники завода заключили соглашение с Siemens VAI Metals Technologies о создании совместного инжинирингового предприятия (см. «Объявлен сбор» , «Э-У» № 34 от 17.09.07). По договору иностранцы передадут ряд лицензий на использование недостающих российской компании технологий, будут делиться заказами. Взамен смогут увеличить пока незначительную долю на российском рынке: Уралмаш проектировал львиную долю металлургических производств на территории СНГ и имеет их техническую документацию.

Ухватите «узкий» спрос

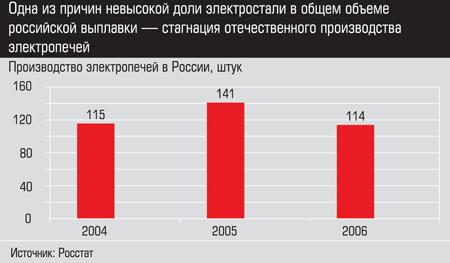

Руководители малых машиностроительных предприятий считают более рациональной стратегию узкой специализации производства. Среди уральских компаний, работающих во втором сегменте, — екатеринбургские «Уралэлектропечь», «Рэлтек» (индукционные плавильные установки) и «Новые технологии в металлургии» (НТМ; пневмотранспорт), а также оренбургский «Термокабель Электропечь». Многие специфические ниши рынка оказываются настолько емкими, что позволяют машиностроителям поставить производство на поток. С января 2008 года «Уралэлектропечь» приступила к мелкосерийному выпуску узкоспециализированных электропечей. В марте компания изготовила и запустила первую в России рольганговую электропечь для производства стальных шаров после закалки. Мощность агрегата — более 200 тыс. тонн шаров в год, заказчик — Гурьевский металлургический комбинат (Кемеровская область).

Западным компаниям этот сегмент не очень интересен, так как требует индивидуального подхода. Конкуренция на российском рынке пока не настолько сильна, чтобы заставить их отказаться от снижения издержек за счет стандартизации. Российским компаниям придерживаться стратегии клиентского подхода позволяет более низкая стоимость рабочей силы, их цены на оборудование «по лекалам» клиента ниже зарубежных аналогов в 1,5 — 2 раза. Показателен пример НТМ. Компания смогла выиграть у европейцев тендеры УГМК, ММК и Евраза (см. «Мы решили проблемы отцов» , «Э-У» № 1 — 2 от 21.01.08). «Предлагаемые нами установки существенно отличаются по техническим параметрам, форме и назначению, — рассказал “Э-У” заместитель директора НТМ Александр Сычев. — Заказчик может выбирать перечень необходимых функций. К тому же мы стремимся сделать установку, которую можно модернизировать в будущем под новые задачи. Такие просьбы возникают очень часто». В результате компания увеличила выручку в прошлом году, по нашим оценкам, примерно наполовину.

Но большинство предприятий этого сегмента из-за скромных доходов постоянно зависят от чужих технологий. «Развитие собственных инжиниринговых центров для нас неактуально, наше предприятие слишком маленькое, — рассказывает начальник службы маркетинга компании “Термокабель Электропечь” Марина Ганнибалова. — Более приемлемым вариантом для нас является сотрудничество с проектными организациями в области разработки продукции». Поэтому по мере насыщения отечественного рынка метоборудования, когда зарубежные компании перейдут на производство техники по индивидуальному заказу, российские будут серьезно потеснены.

Понимая это, компании начинают общаться с учеными и выходить на новые рынки. Например, НТМ стремится увеличить продажи в строительном и сельскохозяйственном сегментах (технологии пневмотранспорта в этих отраслях схожи), где конкуренция со стороны иностранцев пока минимальна.

Особенно ярко эта тенденция прослеживается на примере производителей запасных частей широкого ассортимента (предприятия третьего сегмента). На Урале сегмент представлен Уральским заводом бурового и металлургического машиностроения (Екатеринбург) и Уфалейским заводом металлургического машиностроения (УЗММ; Челябинская область). УЗММ совместно с УГТУ-УПИ и Институтом металлов Уральского отделения академии технологических наук РФ вышли на рынок высокопрочных деталей. Так они пытаются решить проблему низкой износостойкости отечественного оборудования. Рассказывает доцент кафедры литейного производства и упрочняющих технологий УГТУ-УПИ Сергей Купцов:

— Нам поступило предложение от «Уральской стали» начать совместное производство деталей с упрочняющими покрытиями. Мы планируем создать производственный центр, который будет заниматься проблемами износостойкости узлов метоборудования. Часть оборудования разместится в УПИ, часть — на УЗММ. Пока не решено, в каком объеме будем работать, поэтому инвестиции, сроки начала производства еще не определены.

Эпилог в роли некролога

Опрошенные нами металлурги не верят, что отечественные производители в ближайшей перспективе способны предложить оборудование, превосходящее иностранное. Тяга Уралмаша к зарубежным технологиям при всей их необходимости не даст ему превзойти конкурентов: корпорация будет вынуждена всегда оставаться «младшим братом» иностранцев. Они никогда не позволят ей самостоятельно развивать переданные разработки. Уралмаш интересен европейским компаниям только как завод, знающий технологии всех российских металлургов. В итоге корпорация будет сильна в сегменте производства отдельных узлов метоборудования. Позиции в комплексном перевооружении будут и дальше отходить иностранцам.

Ситуация на других сегментах несколько оптимистичнее: небольшие машиностроительные компании находят свою нишу. Россияне здесь выступают не субподрядчиками европейских компаний, а производителями конкурентоспособной продукции, демонстрируют успехи в росте выручки и объемах производства. Ключевые компетенции малых российских машиностроителей — в предложении уникальной продукции и сопутствующих услуг. Это дает «малым» машиностроителям серьезное преимущество: данный сегмент рынка из-за значительного расстояния малодоступен конкурентам из-за границы.

Но зарубежные компании будут усиливать присутствие на российском рынке. Причин несколько. Во-первых, металлурги наращивают инвестиционную программу, перевооружают производство. Значит, спрос на оборудование далек от насыщения. Это привлекает иностранцев: они могут наиболее полно удовлетворить потребности стремительно растущих заказчиков, снижая издержки на реализацию за счет объемов. Во-вторых, поднимающийся относительно рубля евро делает выгодным для европейцев размещение производства в России.

В конечном итоге конкурентоспособность россиян легко сломается, поскольку не подкреплена неповторимыми преимуществами. Есть риск, что за малыми машиностроительными компаниями останется только сегмент ремонта российского оборудования и производства запасных частей к нему. Но с каждым годом эта ниша будет все уже — отечественная техника на меткомбинатах вытесняется зарубежной