С низкого старта

|

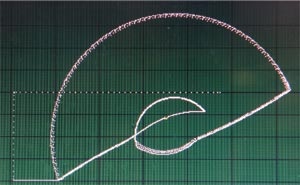

| Фото - Андрей Порубов |

Несомненный лидер — «Силовые машины» (СМ). Концерн объединяет Ленинградский металлический завод (ЛМЗ, турбины), завод «Электросила» (генераторы), научнопроизводственное объединение исследования и проектирования энергетического оборудования им. И.И. Ползунова (в его составе аккредитованный испытательный центр, лаборатория неразрушающего контроля и др.), Калужский турбинный завод, завод турбинных лопаток, компанию «Энергомашэкспорт» (структуру, через которую шли все зарубежные поставки советского энергомаша). Вместе они представляют полный цикл от разработки до изготовления и сервиса энергетического оборудования всего спектра для ГЭС, ТЭС, АЭС, ТЭЦ (двигателей, паровых и газовых турбин, генераторов), транспорта, промышленности и т.д.

За концерном «Силовые машины» — финансовые, инженерные, производственные и лоббистские возможности крупнейших акционеров: холдинга «Интеррос», РАО «ЕЭС России» и компании Siemens. СМ сегодня держат более половины российского энергомашиностроительного рынка и активно работают за рубежом, однако их доля на мировом рынке не доходит до 1,5%. (Для сравнения: американская General Electric — это более 42% мирового рынка, французская компания Alstom и немецкая Siemens — по 20%.) Приобретение в конце прошлого года РАО «ЕЭС России» пакета акций СМ (оставшиеся у «Интерроса» 30,41% тоже переданы РАО ЕЭС в доверительное управление) существенно усиливает позиции государства в энергомашиностроительной отрасли. Однако аналитики отмечают: ясности в судьбе этого актива после окончания реформы РАО нет. По словам президента «Интерроса» Владимира Потанина, в момент заключения сделок с РАО ЕЭС и Siemens «Силовые машины» стоили 450 млн долларов, теперь их стоимость выросла до 1 млрд долларов.

Специализация ЛМЗ — паровые турбины от 250 кВт до 1200 МВт (конденсационные, теплофикационные, противодавленческие), мощные блоки (300, 500, 800 МВт и более), единичное производство. ЛМЗ — пока единственное предприятие в России, выпускающее газовые турбины большой мощности (160 МВт), удовлетворяющие современным требованиям. Производство организовано по лицензии Siemens. «Конек» входящего в концерн Калужского турбинного завода — паровые и газовые турбины малой и средней мощности (до 35 МВт).

Паровые теплофикационные турбины, которыми оснащены большинство ТЭЦ и ТЭС России и стран СНГ, серийно выпускал Турбомоторный завод (Екатеринбург, ТМЗ). Предприятие не сумело пережить трудные времена (не спасли даже китайские заказы), но обанкротившийся ТМЗ дал жизнь сразу нескольким компаниям, работающим сегодня на рынке энергетического оборудования (см. «Закрутилось», с. 53).

Российские производственные активы «Объединенных машиностроительных заводов» (ОМЗ) «съежились» до Ижорских заводов и Уралмашзавода. Компания работает в секторе атомного машиностроения и, вероятно, этим привлекла внимание Газпрома. В начале февраля 2006 года монополист консолидировал более 75% акций ОМЗ и объявил о возможном делистинге и выделении из ОМЗ атомного дивизиона. Газовый холдинг давно ставил стратегической целью создание энергетической корпорации (напомним, Газпромбанк владеет 54% компании «Атомстройэкспорт», занимающейся строительством АЭС по российским технологиям за рубежом), поэтому наличие собственного крупного машиностроительного завода для него вполне логично. На 5 июня назначено акционерное собрание ОМЗ, тогда судьба компании прояснится.

На предприятия, работающие на рынке атомного энергомашиностроения, «положила глаз» еще одна государственная структура — Федеральное агентство «Росатом». Глава его Сергей Кириенко реализует идею возрождения единого производственного комплекса атомного машиностроения (аналога советского Минсредмаша).

В рамках этого проекта в конце марта этого года создано ОАО «Атомэнергомаш» (100процентная дочерняя компания корпорации ТВЭЛ). Кто войдет «под крышу» структуры, пока не ясно, но, по некоторым сообщениям, переговоры уже ведутся и с акционерами «Силовых машин», и с владельцами ОМЗ, и с Энергомашиностроительным альянсом (в отношении Подольского машиностроительного завода). Скорее всего, ситуация определится не раньше июня. Но уже ясно: слияние существенно изменит конфигурацию энергомашиностроительного рынка.

ЭМАльянс объединил котлостроительные активы — машиностроительный завод «ЗИОПодольск», инжиниринговую компанию «ЗИОМАР» и Таганрогский котельный завод «Красный котельщик». Оборудованием этих заводов оснащено более 80% тепловых генерирующих мощностей России и стран СНГ. Корпорация входит в четверку крупнейших отраслевых предприятий России, выступает основным производителем котельного оборудования для тепловых электростанций, парогенераторов, трубопроводов высокого давления. Объединение, несомненно, положительно скажется на рыночной позиции каждого участника: оно позволит специализироваться на конкретных видах продукции (что исключает излишнюю конкуренцию), финансировать НИОКР, привлекать инвестиции.

Крупный поставщик энергетических котлов большой мощности — ПК «Сибэнергомаш» (Барнаул) — входит в состав группы «Энергомаш». Корпорация объединила восемь значительных заводов, ориентированных каждый на свой сегмент рынка. В их числе ОАО «Уралэлектротяжмаш», лидер в области мощного электротехнического оборудования, высоковольтного оборудования, электрических машин (Екатеринбург), а также «Энергомаш — Атоммаш», производитель газотурбинного оборудования, теплообменного оборудования для ТЭЦ и АЭС (Волгодонск, Ростовская область). В составе группы также инженерные и сервисные центры.

Союзники и конкуренты

Формирование интегрированных структур проходило непросто, а для некоторых заводов даже трагично. Но есть, по крайней мере, два обстоятельства, которые позволяют оценивать этот процесс положительно. Во-первых, заводы обрели существенную финансовую поддержку от собственников, позволяющую обновить и модернизировать производство, освоить новые технологии. И как раз вовремя: внутренний рынок начал расти, потребовав нового энергетического оборудования, которое до сих пор могли предложить только западные компании. Во-вторых, и это особенно важно для энергомаша, заводы получили реальную связку по горизонтальной технологической цепочке. Теперь они могут предложить заказчику не отдельные турбину, генератор или котел, а конечный продукт, комплектную поставку — готовую электростанцию, установку, блок.

Приход в отрасль государственных компаниймонополистов в качестве стратегических инвесторов тоже представляется объективно логичным и полезным: именно РАО «ЕЭС России», его дочерние структуры (ОГК, ТГК), а также Газпром — основные заказчики для нашего энергомаша, от их стратегии на рынке зависит направление развития отрасли. «Мы сумеем вывести энергомашиностроение на новый продуктовый ряд», — заявил глава РАО «ЕЭС России» Анатолий Чубайс.

Вопрос модернизации основных фондов и ввода новых энергетических мощностей давно перезрел. Для его решения основной заказ на энергооборудование должен быть отдан отечественным компаниям. Именно это сделал Газпром. Как ни парадоксально, но в стране, обладающей самыми большими запасами газа в мире, газотурбинные установки с конкурентоспособными техническими характеристиками до сих пор практически не производились. Плохую услугу оказывала дешевизна газа, когда совершенно безразлично, с каким КПД его сжигать. Кроме того, самая большая проблема наших производителей — недофинансирование НИОКР. Опыт Газпрома, который в последнее десятилетие прошлого века решил создать в Прикамье российский национальный центр по газотранспортному и газотурбинному машиностроению и вложил в развитие этого направления солидные средства, — положительный пример прихода государственной компании на рынок. В результате сегодня мы имеем вполне конкурентоспособные газотурбинные электростанции (ГТЭ) малой и средней мощности, разработанные и выпускаемые пермским НПО «Искра» по техническому заданию Газпрома. General Electric уже не доминирует.

Бесспорным лидером в сегменте большой газовой энергетики выступают «Силовые машины», малой — НПО «Сатурн» и Пермский моторный завод. Головной поставщик газотурбинных электростанций мощностью от 2,5 до 25 МВт — ЗАО «ИскраЭнергетика», совместное предприятие НПО «Искра» и американской Pratt & Whitney. В цепочку входят предприятия Пермского края: турбины — Пермского моторного завода, генераторы — лысьвенского «Привода», автоматика — КБ «Стар», пэкиджстанции — НПО «Искра», кабели — завода «Камкабель», редукторы — ОАО «Редуктор», монтаж и сборка — НПО «Искра — Энергетика». Выпуском энергогенерирующих и газоперекачивающих установок занялись «Рыбинские моторы», создав с конструкторским предприятием ОАО «А.ЛюлькаСатурн» НПО «Сатурн». Разработанная НПО энергоустановка ГТЭ110 рассматривается РАО ЕЭС как основа технического перевооружения большой энергетики страны.

Свои и чужие

Ситуация в отечественной энергетике складывается настолько благоприятно для энергомашиностроения, что грех не воспользоваться. В ближайшие годы платежеспособный спрос на энергетическое оборудование будет лавинообразно нарастать. По мнению генерального директора ЭМАльянса, гендиректора ОАО «Машиностроительный завод ЗИОПодольск» Виктора Даниленко, российский рынок энергетического оборудования оценивается в 20 млрд долларов. На полное обновление энергетических мощностей уйдет по меньшей мере лет десять. Рынок для российских производителей неисчерпаемый, если, конечно, они сумеют нарастить научнопроизводственный потенциал.

Конкурировать придется с крупнейшими иностранными компаниями Siemens, General Electric, Alstom, АВВ, которые тоже оценили потенциальную емкость российского рынка. Кроме того, вступление в ВТО откроет внутренний рынок для растущего «китайского дракона». Китайские производители уже сегодня вытеснили американцев и европейцев из Индии, они активны в Казахстане и Белоруссии: предлагают строительство энергетических мощностей «на условиях, от которых трудно отказаться». Нельзя сбрасывать со счетов и менее крупных западных производителей, пока не вошедших на российский рынок (например немецкий Manturbo): они тоже могут составить серьезную конкуренцию.

Большинство мировых производителей закрепляются на рынке через создание совместных предприятий, открытие представительств в России, участие в капитале. Так, глава компании General Electric Джеффри Иммельт в октябре 2004 года во время встречи с Владимиром Путиным высказал заинтересованность в производстве генерирующего оборудования, поставке высокотехнологичных станций: «Мы рассматриваем возможность инвестирования порядка 100 млн долларов в местного партнера для развития российского рынка и потребностей экспорта». В августе прошлого года ЭМАльянс подписал стратегическое соглашение с одним из ведущих мировых производителей компанией Alstom в надежде на внедрение современных технологий и выход на международный энергетический рынок. Взамен французская компания получила партнера в России, обладающего крупными производственными мощностями и большим кадровым потенциалом: это хороший плацдарм для экспансии на внутренний рынок.

Таким путем идут многие: сегодня вряд ли найдется серьезный производитель энергооборудования, не сотрудничающий с фирмой на Западе. Например, в секторе электрооборудования российский рынок «оккупировали» лучшие мировые компании ABB, Siemens, Schneider Electric, Alstom, Areva, General Electric. Их трансформаторы, генераторы существенно дороже, но имеют более высокие показатели надежности по сравнению с отечественными. Эффект — снижение эксплуатационных затрат. Проблема наших производителей — отсутствие материалов и комплектующих нужного качества, например элементной базы для микропроцессорных и полупроводниковых устройств или резинотехнических изделий. Основные российские производители — «Электрощит» (Самара), «Мосэлектрощит», «Электропульт» (Петербург) вынуждены закупать их на внешнем рынке. Сегодня «АВВУЭТМ» и «АРЕВА Свердловский электромеханический завод» в Екатеринбурге, «АВВ Изолит Бушинг» в Подмосковье и другие СП выпускают продукцию лучшего мирового уровня по документации инофирм.

Специалисты откровенно признают: отечественные газовые турбины большой единичной мощности, паровые турбины на суперсверхкритические параметры острого пара, технологии сжигания и газификации твердого топлива, системы управления заметно отстают. То, что предлагают рынку наши машиностроители — уровень 90х годов, а иногда и 70х прошлого века. Например, КПД газовых турбин примерно на 4% ниже, чем у зарубежных аналогов. Конечно, 4% КПД — это немало. Однако надо учесть, что продукция, например, Siemens дороже аналогичной «Силовых машин» в два-три раза.

Возможно, ситуация улучшалась бы значительно быстрее, если бы РАО «ЕЭС России» определилось со стратегией технического развития и вкладывало средства не только в покупку зарубежного оборудования, но и в заказы отечественным заводам, хотя бы частично финансируя их выполнение, как это делал тот же Газпром. Опыт лидеров мирового энергомашиностроения показывает: принципиальный прорыв в качестве, техническом уровне, конкурентоспособности сложной наукоемкой продукции, реализация программ разработки и создания перспективного оборудования возможны только при активном участии и финансовой поддержке государства и крупных энергопроизводящих фирм. Пока российские энергомашиностроители такой поддержки практически не имеют.

Но есть сегменты, где позиции наших разработчиков вполне конкурентоспособны. Это в первую очередь оборудование энергоблоков мощностью 200 — 1200 МВт, работающих на разных видах топлива. Продукцию, близкую по показателям надежности к лучшим зарубежным образцам, по мнению специалистов, выпускает отечественная электротехническая промышленность. В газовой энергетике внедряются новые прорывные технологии, например парогазовый цикл, серьезно повышающий КПД и эффективность использования газа. По технико-экономическим характеристикам котлоагрегаты, паровые турбины, турбогенераторы, силовые трансформаторы отвечают мировому уровню. А именно это необходимо для модернизации станций, оснащенных старым российским оборудованием.

Дополнение и альтернатива

Постулат «энергетика — основа экономики» прочувствован российской промышленностью на собственном опыте. Уже сегодня многие проекты расширения производства упираются в дефицит электроэнергии, а стабильность технологического процесса — в качество и надежность энергообеспечения. Решать проблему начали своими силами: крупные и не очень металлургические, машиностроительные, нефтяные компании вводят собственные генерирующие мощности.

Вторым фактором, определившим резкий рост рынка автономных источников тепла и электроэнергии, стала реформа ЖКХ. Использование установок малой энергетики (в том числе базирующихся на возобновляемых источниках энергии) как альтернатива или дополнение к централизованному энергоснабжению становится все более популярным. Сейчас децентрализованные котельные в России производят почти 30% тепловой энергии. По мнению специалистов, как минимум две трети из них могут быть использованы не только для выработки тепла, но при определенном дооснащении и для производства электроэнергии. В действующих системах централизованного теплоснабжения КПД (с учетом транспорта) составляет около 25%. На автономных источниках КПД использования первичного топлива можно довести до 55%, а на поршневых газодизельных источниках с большой мощностью, с утилизацией тепла — до 90%, и себестоимость полученного тепла будет существенно ниже. При этом, в отличие от большой энергетики, строительство установок малой мощности (0,5 — 25 МВт) не требует сверхвысоких капитальных вложений, имеет относительно небольшой срок ввода в эксплуатацию, а расходы на него окупаются за два-четыре года.

Рынок малых электростанций оценивается в сотни единиц. На этот сегмент, относительно новый для российских энергомашиностроителей, вышли многие производители. Благоприятное соотношение двух факторов — высокого КПД и сравнительно низкой цены — сделало конкуренто

способными на рынке автономного энергооборудования газопоршневые электростанции (ГПЭС). Они могут работать на газе природном (сжиженном, сжатом, магистральном), промышленном (коксовом, био-, шахтном), пропанбутановых смесях и попутном, важно лишь отсутствие примесей, вызывающих коррозию металла (серы). Одной из «первых ласточек» можно считать введение в строй станции мощностью 6,6 МВт на базе газопоршневых двигателей фирмы Cummins (США — Великобритания) для Ярайнерского месторождения (ЯНАО) ОАО «Сибнефть-Ноябрьскнефтегаз». Проект реализован ОАО «Звезда-Энергетика» (СанктПетербург), одним из лидеров российского рынка. Компания проектирует и строит «под ключ» автономные дизельные и газовые электростанции малой и средней мощности.

Строительство ГПЭС наиболее экономически выгодно на отдаленных нефтепромыслах благодаря тому, что работа на попутном нефтяном газе не требует завоза дорогого дизельного топлива для ДЭС.

Но газопоршневые электрогенераторы хорошо зарекомендовали себя и на электростанциях небольших городов. Например, для снабжения теплом и электричеством города Сибай (Башкирия, 25 тыс. населения) построена Зауральская ТЭЦ, где установлены десять теплоэлектрогенераторов Jenbacher.

Потенциальную емкость российского рынка в первую очередь оценили западноевропейские фирмы: австрийская Jenbacher, финская Wartsilla, немецкая Duetz, американский Caterpillar.

Продукция этих производителей отличается высокими степенью автоматизации и КПД (до 44%). Как правило, это надежные, экономичные и производительные машины. Но потребитель, купив через посредника отличную электростанцию западного производства, часто оказывается один на один с эксплуатационными проблемами. А отсутствие качественного, адекватного по стоимости и оперативного сервиса зачастую сводит весь выигрыш к нулю.

Этот фактор, не говоря уже о цене западной техники, способствует тому, что отечественный производитель имеет на рынке определенные преференции. Конечно, при условии соответствия продукции требованиям заказчика по техническим характеристикам, качеству и надежности. Потому выпуском ГПЭС в последнее время занялись множество российских заводов, в первую очередь из системы авиапрома и ОПК, — от ООО «Авиадвигатель», КамАЗа до тепловозостроительных. Их конкурентное преимущество — использование типовых силовых агрегатов (вплоть до обыкновенных автомобильных двигателей).

Спрос на локальные источники тепла очень высок как в жилищном, так и в промышленном комплексе. По оценкам специалистов, в ближайшие несколько лет он будет стабильно расти.

Факторы продвижения

Современная экономическая теория утверждает, что цель деятельности фирмы — не столько зарабатывание денег, сколько непрерывное увеличение доли рынка. Иными словами, объем продаж важнее суммы прибыли. Исходя из этой аксиомы, крупные производители строят свою стратегию рыночной экспансии.

Одним из серьезных факторов продвижения на рынке энергетического оборудования становится лизинг и просто аренда. Лизинг рассматривается большинством крупных международных корпораций как эффективное направление продаж, продвижения и закрепления положения на рынке, особенно в отраслях с высокой долей основных средств, где требуются большие инвестиции на обновление производства. Короче, таких как энергетика.

До недавних пор российские производители практически не использовали лизинг как механизм финансирования потребителя. Одним из первых схему опробовал Уральский турбинный завод, поставив ОАО «Ярэнерго» через компанию «РосБизнесЛизинг» (Ярославль) паровую теплофикационную турбину Тп-115/1251301 для Ярославской ТЭЦ2. В начале этого года концерн «Силовые машины» заключил трехсторонний контракт с лизинговой компанией «ИРЛизинг» (Москва) и Бурейской ГЭС на поставку и монтаж энергетического оборудования для двух энергоблоков гидроэлектростанции.

Энергетическое машиностроение способно стимулировать развитие многих отраслей — металлургии, станкостроения, нефтехимии, электроники. Оно призвано обеспечить энергетическую независимость страны. Необходимое условие для этого — модернизация российских генерирующих мощностей за счет значительной доли отечественного оборудования.