Время сосредоточиться

Темпы роста замедлятся, количество игроков сократится, капитализация отрасли упадет — такими будут последствия финансового кризиса для рынка лизинговых услуг. Тем, у кого есть запас прочности, лучше использовать это время, чтобы пересмотреть маркетинговые технологии, выстроить бизнес-процессы, повысить инвестиционную привлекательность.

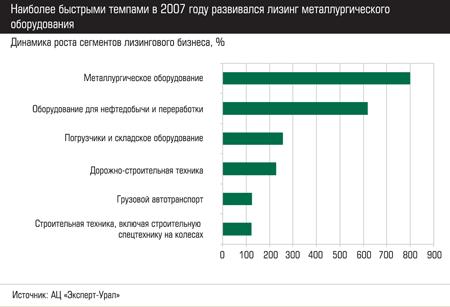

В 2007 году лизинговая отрасль продемонстрировала чрезвычайно высокую динамику: сумма заключенных договоров выросла по отношению к 2006 году в России на 165%, на территории Урала и Западной Сибири — на 128,4%. Основной двигатель — устойчивый спрос. Промышленные и строительные компании оценили эффективность этого инструмента и начали активно использовать его при реализации программ обновления основных фондов. Недостатка в ресурсах для удовлетворения спроса у лизинговых компаний не было: отрасль кредитовали банки, в том числе и международные, а также частные и институциональные инвесторы, раскупающие выпуски облигационных займов.

В 2008 году из-за проблем на мировых финансовых рынках подобных темпов уже не будет — к такому выводу пришли участники круглого стола «Кризис ликвидности на финансовом рынке: влияние на развитие лизингового рынка Урало-Западносибирского региона», организованного журналом и аналитическим центром «Эксперт-Урал».

В начале дискуссии некоторые руководители региональных лизинговых компаний высказали сомнение в целесообразности самой постановки проблемы: вряд ли кризис в далекой Америке коснется Урала. Однако директор Екатеринбургского филиала инвестиционной компании «Тройка Диалог» Виктор Долженко развеял иллюзии:

— Россия — полновесный член мировой финансовой системы, капитал в которой стремительно перетекает из одной страны в другую. И у нас должно быть понимание того, что любая ситуация в мире, пусть с каким-то временным лагом, все равно отразится на всех финансовых институтах. Да, сейчас макроэкономическое состояние России не внушает серьезных опасений. Но я хочу вас призвать соблюдать умеренную осторожность.

Своими силами

Впрочем, как выяснилось, гром уже грянул: все лизинговые компании ощутили удорожание стоимости основного источника финансирования сделок, которым они пользовались до сих пор, — банковских кредитов. В среднем ставки выросли на 1— 4%. Заместитель начальника управления департамента по работе с корпоративными клиентами Уральского банка реконструкции и развития Сергей Мельцов объясняет это тем, что банки относят лизинговые компании к категории высокорискованных заемщиков, у которых мало ликвидных активов. По этой причине они уже полгода назад начали сокращать финансирование операторов лизингового рынка.

Впрочем, как выяснилось, гром уже грянул: все лизинговые компании ощутили удорожание стоимости основного источника финансирования сделок, которым они пользовались до сих пор, — банковских кредитов. В среднем ставки выросли на 1— 4%. Заместитель начальника управления департамента по работе с корпоративными клиентами Уральского банка реконструкции и развития Сергей Мельцов объясняет это тем, что банки относят лизинговые компании к категории высокорискованных заемщиков, у которых мало ликвидных активов. По этой причине они уже полгода назад начали сокращать финансирование операторов лизингового рынка.

Заменить этот источник практически нечем. Рынок облигационных займов, на который в последние годы начали делать ставку лизинговые компании, замер: инвесторы не покупают новые обязательства. Более того, они досрочно предъявляют бумаги к погашению. Некоторые лизинговые компании пытались практиковать привлечение займов предприятий или частных лиц, однако сейчас обеспечить доходность выше банковских депозитов сложно. Остаются, конечно, еще государственные ресурсы. В некоторых странах, в частности в Казахстане, финансовая система которого понесла серьезные потери, государство начало оказывать целенаправленную помощь лизинговой отрасли. Рассказывает директор Челябинского филиала компании «Халык-Лизинг» Дмитрий Митронин:

— Казахстанский рынок лизинговых услуг отличается от российского. Крупнейшими игроками на нем являются две государственные лизинговые компании — «КазАгроФинанс» и «БРК-Лизинг». Поэтому вторым по объему после банковских кредитов источником финансирования лизинговых услуг являются бюджетные средства (на их долю приходится 28%). При этом больше трети (37%) портфеля лизинговых компаний приходится на сделки по приобретению сельскохозяйственной техники. В кризисной ситуации государство решило оказать поддержку отрасли. Сейчас рассматриваются два варианта: финансирование через Фонд развития малого предпринимательства и создание отдельной государственной компании, через которую пойдут средства лизинговым операторам.

В России механизмы господдержки экономики тоже есть, и заместитель председателя Уральского банковского союза Евгений Болотин предложил участникам круглого стола попытаться пролоббировать доступ лизинговых компаний к этим средствам. Однако идея была воспринята скептически.

— Правила доступа к государственным ресурсам уже определены. Думаю, что из присутствующих шанс получить их имеет пара компаний, — заметил генеральный директор компании «Пром-лизинг» (Пермь) Евгений Савинский. — Поэтому нам остается бороться за рынок теми средствами, которые есть.

Сила региональных лизинговых компаний — доверительные отношения с банкамии, более глубокое понимание потребности клиентов, что дает нам шанс найти компромисс в любой ситуации.

Рецепты

Каковы стратегии выживания в условиях удорожания ресурсов? Первая и очевидная — повышение стоимости услуг для лизингополучателя. Однако, по мнению генерального директора компании «ДельтаЛизинг» (Владивосток) Олега Ракитского, в условиях жесткой конкуренции полностью переложить бремя на предприятия не удастся. Поэтому лизинговым компаниям придется снижать собственную маржу.

лизингополучателя. Однако, по мнению генерального директора компании «ДельтаЛизинг» (Владивосток) Олега Ракитского, в условиях жесткой конкуренции полностью переложить бремя на предприятия не удастся. Поэтому лизинговым компаниям придется снижать собственную маржу.

— Чтобы выдерживать рентабельность на приемлемом уровне, нужно пересмотреть маркетинговые стратегии, — полагает Ракитский. — Отрасли, стимулирующие потребительский спрос, которые мы традиционно считали перспективными, будут расти медленнее. Надо больше работать с сегментами, где спрос стимулируется инфраструктурными проектами, в том числе спонсируемыми государством.

Обратить внимание на малый бизнес советует коллегам вице-президент по финансам лизинговой компании Europlan Вадим Константинов:

— Во-первых, эта группа клиентов имеет довольно высокую норму рентабельности, по крайней мере по сравнению со средним и крупным бизнесом. Во-вторых, она быстро приспосабливается к кризисным ситуациям. В 1998 году, например, предприятия малого бизнеса возобновили платежи по обязательствам уже через два-три месяца после дефолта. Наконец, малый бизнес наименее чувствителен к вопросам цены, для него важнее скорость принятия решения. Если сейчас лизинговые компании смогут перестроить бизнес-процессы и ускорить оформление сделок, им проще будет переложить возросшие расходы на лизингополучателя.

У собственников лизинговых операторов, которым не удастся реализовать ни одну из этих стратегий, есть последний выход — продажа бизнеса. И процесс пошел.

— К нам в этом году обращались уже две лизинговые компании, но мы разошлись в оценке стоимости, — рассказывает Сергей Мельцов. — Для нас лизинговый бизнес — это прежде всего сумма остаточной стоимости по договорам лизинга, а владельцы компаний почему-то прибавляют сюда маржу, которую они заложили в договоры до конца срока.

Такая покупка банку неинтересна, поэтому мы предлагаем партнерские отношения: есть компании, которые не хотят терять клиентов, репутацию, поэтому они выступают в качестве агентов — приводят в банк клиентов и получают половину маржи.

Вадиму Константинову такой ход событий кажется катастрофичным:

— Россия выживет, мир тоже. А вот судьба рынка российского лизинга для меня под большим вопросом. Сокращение количества операторов, вызванное объективными условиями конкуренции, — это одно, а продажа бизнеса во время кризиса — совершенно другое. Сейчас очень хорошее время только для спекулянтов. Я убежден, что фонды прямых инвестиций будут рассматривать финансовые институты как один из интересных способов вложения средств.

Есть, однако, стратегия, которая позволит не сдать позиции, — выжидание. Многие независимые компании, даже не имеющие стабильного доступа к банковскому финансированию, за время бурного роста в течение трех последних лет накопили определенный жирок в виде собственных средств. Если сегодня у такой компании есть качественный портфель, текущую деятельность можно вести за счет выполнения клиентами обязательств по этим договорам, а часть собственных средств направлять на финансирование нового бизнеса, не влезая в новые долги. При этом лучше сосредоточиться на реорганизации внутренних процессов, повышении инвестиционной привлекательности, прозрачности. Кризисы имеют обыкновение заканчиваться. Проблема только в том, что никто из экономистов не может сказать, когда именно это произойдет. Задача — подготовиться к перемене тренда

Дополнительные материалы:

Нужна тонкая настройка

В кризисных условиях важно не только следить за доходами, но и оптимизировать затратную часть бизнеса, считает менеджер по работе с партнерами направления бизнес-приложений Microsoft Dynamics (Новосибирск) Дмитрий Шаров

В кризисных условиях важно не только следить за доходами, но и оптимизировать затратную часть бизнеса, считает менеджер по работе с партнерами направления бизнес-приложений Microsoft Dynamics (Новосибирск) Дмитрий Шаров

— В условиях внешнего кризиса, как правило, обостряются внутренние проблемы. Когда рынок растет, финансирование стабильное, вопрос оптимизации затрат не особенно актуален. Но в условиях снижения рентабельности, а именно это ждет лизинговую отрасль в ближайшее время, на этот фактор не стоит закрывать глаза. В конечном счете, это вопрос выживаемости: обострение ситуации с получением финансирования лизинговыми компаниями, хотим мы того или нет, приведет к тому, что многие игроки, особенно региональные, будут вынуждены или уходить с рынка, или продавать бизнес более сильным конкурентам.

Сейчас надо посмотреть, насколько оптимизированы бизнес-процессы, оправданы ли административные расходы, где сосредоточены резервы. Без использования информационных технологий в такой сложной отрасли, как лизинговая, эту задачу не решить. Программное обеспечение в лизинговой компании должно не просто помогать фиксировать результат работы, важно, чтобы была настроена автоматизация процесса заключения и ведения сделки.

Иными словами, необходимо не только настроить учет, но и организовать управление портфелем, видеть влияние каждой сделки на финансовое состояние лизинговой компании в целом. Тогда возможно достижение баланса и стабильности в любых, даже кризисных условиях.

Подготовила Ирина Перечнева