В поисках месторождений

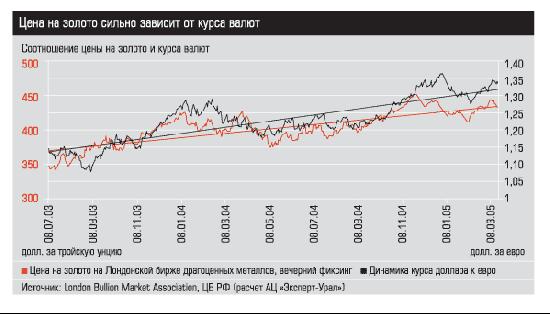

Впрошлом году стоимость золота на мировом рынке продолжала расти: по сравнению с 2003-м средняя цена на Лондонской бирже драгоценных металлов поднялась на 12% — с 363,3 до 409,2 доллара за тройскую унцию. С начала этого года золото подорожало до 426,5 доллара — это пик за последние 16 лет. Такая конъюнктура оправдывает инвестиции уральских золотопромышленников в проекты увеличения добычи. Главное препятствие на этом пути — недостаток разведанных месторождений.В борьбе доллара и евро победило золото

Причин взрывного роста — две. Золото — сырьевой товар, спрос на который стабильно подстегивают авиакосмическая, автомобильная и ювелирная промышленность. В прошлом году основной импульс подъему придала китайская экономика. Неудивительно, что крупные добывающие компании (к примеру, «Норильский никель») диверсифицируют бизнес и активно вкладывают в золотодобычу.

Другая не менее важная ипостась золота связана с его исторической ролью эквивалента стоимости, инструмента сохранения и приумножения капитала. Как инвестиционный актив золото традиционно приобретает особую ценность в моменты нестабильности на финансовых рынках. Цена определяется по большей части соотношением мировых валют. Девальвация доллара, продолжавшаяся весь прошлый год, увеличила инвестиционную привлекательность драгметаллов.

По пессимистичным прогнозам, средняя цена за тройскую унцию вряд ли опустится ниже отметки 413 долларов, по оптимистичным — ниже 442 долларов. Наиболее реальным представляется коридор 382 — 484 доллара со среднегодовым показателем 433,25 доллара за унцию, что на 6% выше, чем в предыдущем году.

Рост стоимости золота в американской валюте причиной увеличения мировой добычи, однако, не стал. Несмотря на благоприятную конъюнктуру на мировом рынке, совокупная добыча и производство золота упали на 3,9%. Отрицательную динамику показали шесть из восьми ведущих

Золотой Урал

Итог минувшего года для российских компаний — прирост объемов добычи и производства золота на 2%. Уральские золотопромышленники демонстрируют на общем фоне неплохую динамику: 3,5% в Свердловской области и 1,2% — в Челябинской; это четвертое и шестое места среди всех регионов страны соответственно. Всего на долю региона приходится порядка 7,6% российского объема золотодобычи, или 9,5 тонны. На руку золотодобыче (как и большинству отраслей российской экономики) сыграл дефолт 1998 года: она выросла по Свердловской области — в 1,7 раза, по Челябинской — в 3,5 раза. Лидер — «Южуралзолото» (Челябинская область), добывшее в регионе более 4 тонн, на «Золото Северного Урала» (дочерняя структура МНПО «Полиметалл», Свердловская область) приходится 2,5 тонны, результат Уральской

В смежном — банковском — секторе, через который проходит большая часть всего произведенного золота,

Наличные вложения банков в драгметаллы упали до 275 млн рублей, что на 20% меньше, чем год назад. Сокращение предопределили сразу четыре участника рынка: Уралвнешторгбанк, Уралтрансбанк, УралСиб, УБРиР. Зато монетарные вложения выросли на 22% и составили 21 млн рублей. «Последний раз банк приобретал монеты в 2002 году, запасы исчерпаны, поэтому в 2004-м приобретена новая большая партия, она и обеспечила 350-процентный прирост», — объясняет Олег Пахомов , дилер отдела торговых операций банка «Северная казна» (Екатеринбург). Начальник валютного департамента «Запсибкомбанк» (Салехард) Татьяна Халилова конкретизирует: «Нумизматическая ценность и сочетание денежной стоимости с художественной красотой вызывают у граждан живой интерес к приобретению памятных монет из драгоценных металлов». Помимо основной группы операциями с монетами занимаются еще шесть уральских банков (лицензия на этот вид деятельности не требуется), однако их вложения не столь значительны.

Начальник управления по работе с драгоценными металлами

В числе последних — открытие металлических счетов, предоставление займов в драгметаллах. Это позволяет уральским кредитным учреждениям конкурировать с такими монстрами, как Сбербанк, Газпромбанк, Росбанк.

Впрочем, стратегическое направление работы с драгметаллами

Клад — в земле

Говоря о приросте производства золотодобывающей промышленности в 2004 году, нельзя, однако, забывать, что в 2003-м темпы были вдвое выше — 4%. Падение свидетельствует: несмотря на экспортную направленность российской золотодобывающей промышленности (в прошлом году вывезено 95,5%, или 173 тонны золота), внешнеэкономическая конъюнктура не стала ведущим двигателем развития отрасли. Динамика обусловлена вводом в эксплуатацию ряда добывающих мощностей. «Чтобы производственные показатели пошли вверх, достаточно запустить один рудник, — говорит начальник отдела региональных проблем природопользования Института экономики УрО РАН Валентин Беляев . — Стабилизировав добычу на проектном уровне, он снижает темпы прироста». Постоянно поддерживать прирост добычи можно лишь за счет ввода новых месторождений, поиск которых напрямую зависит от финансирования геологоразведки.

Особенно ярко сокращение ресурсной базы проявляется в Свердловской области, где добыча значительно опережает пополнение баланса предприятий новыми запасами. Если в 2003-м воспроизводство рудного золота составило 82% от уровня добычи, а россыпного — 48%, то в прошлом — уже 80% и 50% соответственно. Заместитель начальника регионального агентства «Уралруда» (областная структура Минприроды РФ) Вадим Хрыпов объясняет это неисполнением государством обязательств по финансированию геологоразведочных работ: в прошлом году из 200 млн рублей, выделяемых Свердловской области федеральным бюджетом, реально перечислено не более 100 миллионов.

Но даже если деньги будут поступать в полном объеме, это не решит проблемы сокращения запасов. «Раньше государство брало на себя расходы по всему циклу геологоразведочных работ, — говорит Валентин Беляев, — а сегодня из бюджета финансируется лишь первоначальный этап, требующий порядка 10% капиталовложений». Такая практика не позволяет инвестору оценить реальные запасы участка, он получает «кота в мешке»: полезные ископаемые есть, но чтобы понять, сколько их, как они расположены, разработать проект добывающего предприятия, ему потребуется дополнительная дорогостоящая разведка. Так, на открытом еще в советское время месторождении

В ситуации, когда золотопромышленнику предлагается брать на себя дополнительные инвестиционные риски, наращивание запасов ведется в основном за счет эксплуатационной разведки уже действующих месторождений: это позволяет сократить расходы на инфраструктуру и энергообеспечение. По такому пути пошел «Полиметалл» на Воронцовском месторождении (Свердловская область): компания, выработав запасы легкодоступных, но бедных руд, нашла на фоне благоприятной внешнеэкономической конъюнктуры деньги на строительство и запуск в конце 2004 года второй очереди месторождения. В планах этого года — нарастить объемы добычи более чем в 1,5 раза, выйдя в ближайшие годы на уровень 5 тонн. В компании не скрывают, что в период высоких цен на золото будут стараться нарастить запасы, как за счет доразведки, так и путем покупки лицензий на соседние участки.

Где деньги

По мнению специалистов Института экономики УрО РАН, в среднесрочной перспективе ведущие уральские золотодобытчики обеспечены запасами для работы на проектном уровне. Он, впрочем, подразумевает постепенное снижение объемов добычи соразмерно уменьшению ее рентабельности. Дело в том, что, стремясь как можно быстрее «отбить» первоначальные инвестиции, компании прежде всего осваивают наиболее богатые участки. А значит, разведывать новые участки все же придется.

Проблемы в том, что средняя рентабельность золотодобычи по стране составляет 10 — 20% (данные Союза золотопромышленников России), поэтому самостоятельно инвестировать в ресурсную базу компании не в состоянии. Низкая рентабельность не позволяет предприятиям и широко привлекать кредитные ресурсы.

Сегодня золотодобывающая компания интересна банку по нескольким причинам:

— С 1999 года кредитный портфель по золотодобытчикам ежегодно рос на 30% и достиг на сегодняшний день 100 млн долларов, — говорит Валерий Окулов , главный трейдер по операциям с драгоценными металлами Финансовой Корпорации «УРАЛСИБ» (Москва). — К рынку драгметаллов есть интерес и со стороны западных банков, которые рефинансировали задолженность добывающих предприятий практически в полном объеме.

Но несмотря на всю выгоду работы с золотодобытчиками, банки предпочитают не рисковать собственной рентабельностью: кредиты обычно выдаются под пополнение оборотных средств или подготовку к очередному производственному сезону, то есть не более чем на полгода. Более долгосрочные варианты единичны и только рассматриваются. К примеру, в ожидании новой редакции закона «О недрах», которая должна закрепить за компанией, нашедшей месторождение, преимущественное право на его разработку, Уралтрансбанк готовит программу трехлетнего кредитования артелей. По мнению Вадима Хрыпова, эта законодательная норма может стать одним из действенных инструментов привлечения инвестиций в геологоразведку.

Усиливающаяся конкуренция кредитных учреждений за право работать с золотодобытчиками заставляет банкиров идти им навстречу. Ученые и участники рынка уверены: при государственной поддержке (прежде всего при выполнении обязательств по финансированию геологоразведки), создании условий по снижению рисков для инвестора можно снять остроту проблемы воспроизводства сырьевой базы отрасли.