Слава богу, год прошел

Кризис выкосил с рынка 11 банков Урала и Западной Сибири. Оставшиеся продержались преимущественно за счет инвестиций в ценные бумаги и помощи акционеров.

Как показали итоги ежегодного рейтинга, подготовленного аналитическим центром «Эксперт-Урал», с момента острой фазы кризиса, то есть с сентября 2008 года, ЦБ отозвал лицензии у 61 банка по России, из них на территории Урала и Западной Сибири (десять субъектов федерации) - у 11. Заметим, что с московского рынка ушло 36 банков, а на все остальные субъекты федерации пришлось 14 учреждений.

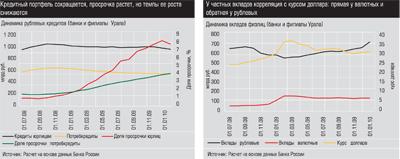

Основная причина существенного сокращения количества уральских банков - паника среди вкладчиков здесь оказалась более масштабной, чем в других регионах страны. Банковский сектор Урала всегда был силен разнообразием игроков. Единственные субъекты федерации, имеющие ярко выраженных монополистов, - Пермский край (Западно-Уральский Сбербанк традиционно держит 70% рынка) и Югра (бесспорный и постоянный лидер - Ханты-Мансийский банк). Банки остальных территорий живут в постоянной борьбе за клиента, и ведется она не всегда честно. Слухи и домыслы нередко используются для того, чтобы устранить конкурентов: очереди вкладчиков работают лучше любой финансовой отчетности. Осенью 2008 года далеко не все смогли справиться с такими психологическими атаками. Положение усугублялось тем, что средства граждан составляют основу пассивной базы частных региональных банков, и не удивительно, что их резкий отток больно ударил по ликвидности. За период с сентября 2008 по февраль 2009 года частные вкладчики забрали 17,5% рублевых вкладов у всех банков, работающих на территории, а у самостоятельных - 29,5% (в среднем по стране - 21,5%).

Правда, из 11-ти ушедших с рынка только три - Тюменьэнергобанк, ВЕФК-Урал и Сибконтактбанк - можно считать средними (на 01.09.08 они занимали по размеру активов 124, 243, 291 места в стране соответственно), остальные в общероссийском списке входили лишь в седьмую-девятую сотню. Поэтому на объем совокупных показателей банковской системы банкротство этих учреждений существенного влияния не оказало.

Гораздо неприятнее тот факт, что отток вкладов в первые дни кризиса привел к сокращению обязательств всех остальных банков, что отразилось на динамике их активов. Если рассматривать активы в годовом исчислении, то в совокупном выражении они покажут рост на 16%, тогда как в среднем по стране - только на 6%. Однако, если вести отсчет с начала кризиса, мы увидим рост активов уральских банков всего на 7%.

К счастью, не сбылись прогнозы об обвальном росте убыточности. На Урале из 84 самостоятельных банков формально 16 закончили год с убытками, причем три из них пребывают в стадии санации. Однако здесь надо понимать, что из-за роста невозврата кредитов со стороны заемщиков значительную часть зарабатываемой прибыли банки были вынуждены направлять на формирование резервов на возможные потери по ссудам, поэтому для получения объективной картины стоит обратить внимание еще и на прибыль до создания резервов. В этом случае убыточных банков на Урале будет десять, а если не брать в расчет три санируемых и Русь-Банк-Урал, присоединенный к Русь-Банку в январе 2010 года, то останется всего шесть.

Капитал уральских учреждений в течение кризисного года рос быстрее активов, соответственно проблем с исполнением норматива его достаточности и угрозой отзыва лицензии не возникало. Во многом это заслуга акционеров: из 84 банков в течение 2009 года 30 провели эмиссии акций для увеличения капитала. Сравните, даже в благополучный 2007 год таковых было немногим больше - 39.

А в самый разгар кризиса, с сентября по декабрь 2008 года, собственники 11 банков направили деньги на увеличение уставных капиталов.

Примечательно также, что в целом по системе объемы полученных в 2009 году доходов как минимум не упали: совокупные доходы уральских банков за год выросли на 6,3%. Но и расходы увеличились на 8,5%. Причем это среднее соотношение, оно сильно зависит от размеров банков: у крупных доходы выросли на 8,8%, а расходы - на 9,9%; у средних доходы поднялись на 1%, а расходы - на 7,1%, а вот по малым все упало, причем если доходы на 18,9%, то расходы - всего на 9,7%. Это говорит о том, что крупные банки выживали преимущественно за счет роста бизнеса, а малые - экономя на издержках, в основном аренде офисов и заработной плате.

Таким образом, за 2009 год мы видим среднеарифметический рост по большинству показателей, за исключением тех, что характеризуют кредитную деятельность: совокупный портфель корпоративных кредитов среди банков региона упал на 11%, потребительских - на 21%. И это падение было большим, чем в целом по стране (минус 3% и 14% соответственно). Из 84 банков только 32 показали рост корпоративного портфеля и то во многом благодаря тому, что в нем учитываются пролонгированные и переоформленные на новых условиях кредиты. Банкиры сами признаются, что новых кредитных договоров заключается крайне мало.

В основе продолжающихся «кредитных заморозков» - стагнация в реальном секторе экономики (см. «Странная война», «Э-У» № 9 от 08.03.10). Как следует из отраслевого анализа ЦБ, в последнее время растут такие сегменты кредитования, как сельское хозяйство, пищевая промышленность, энергетика и машиностроение. Спад отмечается в кредитовании торговли, металлургии, строительства, добычи полезных ископаемых, на которые как раз и приходится половина корпоративного портфеля банков Урала. Чтобы хоть на чем-то заработать, региональные банки бросились в нелюбимый ими сегмент - ценные бумаги, прежде всего корпоративные облигации наиболее надежных эмитентов. В результате объемы ценных бумаг на балансах уральских банков впервые за много лет превысили и потребкредиты, и межбанковские кредиты. С начала кризиса портфель ценных бумаг вырос на 46 млрд рублей, за это же время рублевый портфель корпоративных кредитов сократился на 36 миллиардов, а потребкредитов - на 34 миллиарда.

И последняя немаловажная статья - непроцентные доходы. Многие банковские услуги, которые позиционировались как дополнительные, предназначенные исключительно для привлечения клиента в офис, стали рассматриваться как прямой источник заработка: не удивительно, что в начале года по региону прокатилась волна роста стоимости комиссионных банковских продуктов.