Не верь, не делись, не говори: как не стать жертвой финансовых мошенников

Мошенники становятся изощрённее в методах выманивания данных платежных карт. Вернуть украденные таким образом деньги невозможно. ЦБ считает бдительность граждан одним из главных орудий в борьбе с киберугрозами

В январе-феврале по всей стране случился всплеск мошенничества с банковскими картами. Серия эпизодов совпала по времени с прохождением в Башкортостане ежегодного ХI Уральского форума «Информационная безопасность финансовой сферы».

Мошенники становятся все более изощрённее. Раньше они использовали доверие граждан, представляясь сотрудниками Банка России, Пенсионного фонда и просили предоставить данные карты, чтобы якобы сделать дополнительные денежные перечисления. Последний всплеск основан на технологии подмены номера: в этом случае у владельца карты высвечивается номер его банка, а лжеменеджер под разными предлогами выманивает нужную ему информацию.

Учет злого умысла

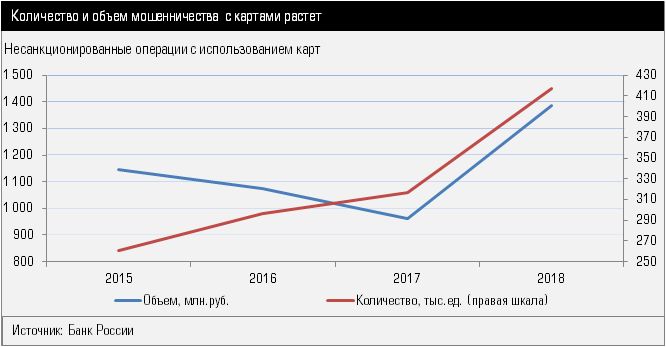

Значительная часть дискуссии форума была посвящена методам борьбы с хищениями средств граждан. По словам зампреда ЦБ РФ Дмитрия Скобелкина, важнейший этап в построении системной в работы в борьбе с киберугрозами — качественный мониторинг. Именно на это и была направлена работа ЦБ в последнее время. Во-первых, отчётность банков о несанкционированных операциях стала более полной, во-вторых — обязательной. Как следует из отчета Центра мониторинга и реагирования на компьютерные атаки в кредитно-финансовой сфере (ФинЦЕРТ) в результате совместной работы Банка России, участников рынка и правоохранительных органов, удалось повысить выявляемость несанкционированных операций. В докладе ФинЦЕРТ, представленном на форуме, неоднократно подчёркивалось, что рост показателей носит частично технический характер: это связано с повышением качества предоставляемых банками данных. А рост действительно есть.

Объем несанкционированных операций с использованием платежных карт, эмитированных на территории России в 2018 году вырос на 44% в сравнении с 2017 годом и составил 1,3 млрд рублей, количество таких операций выросло на 31,4% (416 тысяч). Средняя сумма несанкционированной операции выросла на 9,6% (3,32 тыс. рублей).

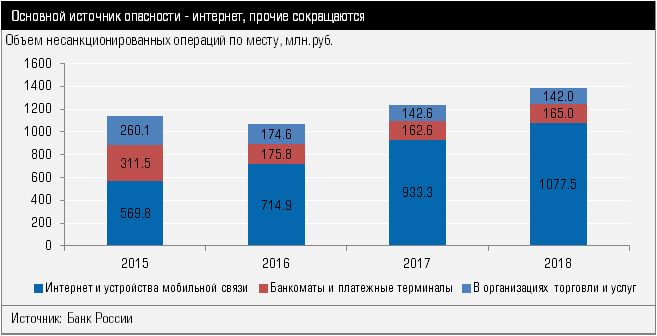

Анализ хищений по типам операций (в организациях торговли, через банкоматы и CNP-транзакции) показал, основную долю составляют CNP-транзакции («Card Not Present» – операция, осуществленная в сети Интернет с использованием реквизитов платежной карты без предъявления ее материального носителя). Объём таких операций вырос на 48,3% (1,077 млрд рублей).

Через организации торговли и банкоматы в 2018 году со счетов граждан выведено 307 млн рублей, что на 31,9% больше аналогичного показателя в 2017 года

В докладе подчеркивается — растущая доступность платежных услуг через Интернет приводит к смещению интереса злоумышленников от банкоматов и организаций торговли в сторону CNP-транзакций, каналов в ДБО. С учетом тенденций развития финансовых услуг эксперты ФинЦЕРТ прогнозируют сохранение тренда миграции несанкционированных операций в CNP-среду.

Где живут злодеи

В территориальном разрезе по количеству и объему хищений закономерно лидирует Москва, где статистика фиксирует 138 тыс. случаев хищений, но здесь и зарегистрирована большая часть российских банков. Уральский федеральный округ находится в середине списка, занимая шестое место среди федеральных округов. В разрезе субъектов федерации на Урале больше всего потерь у жителей Тюменской области: здесь за прошлый год проведено более 3 тыс. несанкционированных операций.

Борьбу с мошенничеством осложняет пассивность граждан: как отмечается в отчете, в полицию обратились всего в 4% случаев хищений. «Как правило, злоумышленники совершают не единичную несанкционированную операцию, а занимаются этим на постоянной основе, оставляя за собой многочисленные следы. Поэтому обращение в правоохранительные органы имеет смысл для того, чтобы в будущем, когда преступный путь злоумышленника будет все‑таки прерван, совокупность данных о хищениях давала бы суду правовые основания для его привлечения к ответственности», — объясняют важность этого шага со стороны граждан эксперты ФинЦЕРТ».

Береги деньги смолоду

По словам Дмитрия Скобеклина, большая часть хищений применяется с использованием методов социальной инженерии: люди сами отдают мошенникам доступ к электронным средствам платежа.

В качестве одной из мер Банк России считает предоставление права досудебной либо внесудебной блокировки фишинговых сайтов и мошеннических колл-центров. Соответствующий законопроект принят в Госдуме в первом чтении. «Применение этих мер позволит значительно сузить доступное злоумышленникам поле деятельности», — уверен Дмитрий Скобелкин.

Банки, ставшие жертвами технологии подмены номеров, хотели бы ввести более жесткие меры, например, провести проверку сайтов, предоставляющих услуги по подмене телефонного номера при звонках и отправке sms-сообщений и запрет их деятельности

«Проблема понятна, она на самом деле гораздо глубже, чем такой поверхностный взгляд, что надо взять и запретить... Это очень сложная работа с операторами связи и профильными министерствами», — отреагировал на это замдиректора департамента информационной безопасности ЦБ Артем Сычев.

В ходе закрытой встречи в рамках форума начальник ФинЦЕРТ Артем Калашников отметил, что для решений этой проблемы необходимо объединять усилия операторов связи, правоохранительных органов, ЦБ и главное — действовать оперативно.

Даже если в этом конкретном случае техническое и законодательное решение будет найдено, не факт, что у мошенников не появится другая более продвинутая технология, основанная на машинном обучении.

— Вполне возможно, что средства искусственного интеллекта через какое-то время дойдут до того уровня, что позволят злоумышленникам создавать продвинутых ботов, отлично имитирующих голос, манеру общения и лексический набор того или иного человека — достаточно лишь будет накопить определённый объем информации о том или ином субъекте для создания обучающей модели. Такие боты могут быть очень опасным оружием и вызвать новую волну мошенничества — заявил порталу PLUSworld.ru аналитик ГК InfoWatch Андрей Арсентьев.

Неслучайно на последнем форуме в Давосе кибератаки были признаны базовым глобальным технологическим риском 2019 года.

При несанкционированном списании средств физлиц банк обязан возместить клиенту потерю, но лишь в случае, когда тот не нарушил правил пользования картой, то есть не выдал сведения о карте сам. Этим и пользуются мошенники.

И именно поэтому, по мнению Дмитрия Скобелина, самый главный вызов находится в поле социальной инженерии.

Задача сложная и долгосрочная. По словам Дмитрия Скобелкина, большой пласт работы в области информационной безопасности направлен на повышение финансовой грамотности среди молодежи: «Мы постоянно выступаем на форумах и конференциях, в вузах и в школах. У нас есть договоренность о ведении дисциплины, в рамках которой будут даваться основы кибербезопасности.

Ну а пока чиновники проводят урок финансовой грамотности в кулуарах форума. За время его работы Артем Сычев не раз давал разъяснения, как сохранить бдительность:

— Люди должны знать, что сотрудник госоргана никогда не будет просить номер карты, сообщить паспортные данные или другие реквизиты. Это должно сразу же насторожить. Тем более, когда вам предлагают заплатить деньги за то, чтобы вы же потом получили какую-то компенсацию. Это первый признак того, что против вас работает мошенник.