Купите бублики

Малое и среднее предпринимательство

Барьеры для доступа к финансированию малого и среднего предпринимательства постепенно снимаются, но к росту сегмента это не приводит. В большей степени на динамику влияет низкий платежеспособный спрос

Отношение россиян к предпринимательству меняется. По данным исследования аналитического центра НАФИ, 74% опрошенных положительно относятся к людям, решившим открыть свое дело. «Если ранее предпринимательство ассоциировалось с нестабильной ситуацией 90-х годов, “диким бизнесом” и “челноками”, то сегодня предприниматель воспринимается как успешный и самостоятельный человек», обобщают итоги исследователи. Однако две трети респондентов (67%) предпринимателями становиться не готовы. Чаще всего людей останавливают высокая конкуренция на рынке, боязнь риска и нестабильность экономической ситуации. Но главный барьер для 52% опрошенных — отсутствие стартового капитала. При этом граждане все еще недостаточно информированы о возможностях инфраструктуры развития и поддержки предпринимательства в стране.

Аналитический центр «Эксперт» и журнал «Эксперт-Урал» провели в Екатеринбурге круглый стол «Модели и инструменты для роста регионального бизнеса». В ходе дискуссии мы рассмотрели изменения в деятельности на территории региона организаций, генерирующих финансовые продукты и услуги для бизнеса.

Деньги: МФО

Деньги: МФО

По данным статистики, самыми динамичными в сфере предоставления ресурсов стали в этом году микрофинансовые организации (МФО). В первом квартале этого года, как следует из доклада Банка России «О тенденциях на рынке МФО предпринимательского финансирования», объем займов, выданных этими участниками рынка кредитования малому и среднему бизнесу, увеличился на 33% (сравнение здесь и далее с аналогичным периодом прошлого года, если не указано иное).

77% таких МФО — это фонды и агентства поддержки предпринимательства в регионах. Во многом именно их деятельность формирует сейчас тренды сегмента. В этом году их капитализация заметно выросла в связи увеличением финансирования в рамках национального проекта «МСП и поддержка индивидуальной предпринимательской инициативы».

Одним из лидеров в стране по объемам докапитализации стал Свердловский областной фонд поддержки предпринимательства (СОФПП): его ресурс для микрофинансирования пополнен за счет средств федерального и областного бюджетов на 512,7 млн рублей до 1,13 млрд рублей. Сформирована линейка из шести программ. В рамках трех основных («Старт», «Развитие» и «Доверие») предприниматели получают ресурсы по стоимости на уровне ключевой ставки. В этом году появились три специальных продукта: «Моногород» (от 3,5% годовых), «Франшиза» и «Закупки» (по 10% годовых). Максимальный размер займа — 5 млн рублей, срок — от 3 до 36 месяцев. Заместитель директора СОФПП Валерий Пиличев рассказывает, что спрос чрезвычайно высок, и сейчас средства выдаются уже по мере поступления возвратов от предпринимателей. Наиболее заинтересованы оказались предприниматели сферы услуг в малых городах: им нужны небольшие займы на пополнение оборотных средств. У бизнеса областного центра выбор ресурсов для решения финансовых вопросов шире.

— К нам чаще всего приходят предприниматели, которые раньше не работали с банками. Они сначала отрабатывают с нами все вопросы, связанные с получением заемных средств в Фонде, таким образом формируют кредитную историю, а затем по мере необходимости идут в банки, — рисует портрет своего клиента вице-президент Оренбургского областного фонда поддержки малого предпринимательства Леонид Секерин. — С удовольствием работаем и с повторными заявками, их немало. 28% заемщиков — в возрасте от 30 до 40 лет, 32% — от 40 до 50 лет, людей старше 50 лет — 37%, то есть молодежь к нам обращается за ресурсами не очень активно.

Таким образом, региональные институты развития закрывают потребности в финансировании определенных групп предпринимателей, но их возможности ограничены рамками бюджетного финансирования. Основной запрос на ресурсы по-прежнему удовлетворяют банки.

Деньги: банки

Деньги: банки

Прошлый год стал первым годом «разморозки» банковского кредитования МСП после кризисного провала: объемы выдачи выросли на 11%. В этом году темп сохраняется. Так, по словам начальника Уральского ГУ ЦБ Рустэма Марданова, за восемь месяцев объем выдачи кредитов субъектам МСП в Уральском регионе (Свердловская, Челябинская, Курганская, Тюменская, Оренбургская области, Пермский край и Республика Башкортостан) увеличился на 14,3% до 540 млрд рублей, кредитный портфель составил на начало сентября 415 млрд рублей, качество его стабилизировалось: на 1 июля доля просрочки достигла минимума с первого полугодия-2017 — 8,9%.

Прогресс в кредитовании микробизнеса напрямую обусловлен технологиями. Именно с запуском кредитных фабрик был связан всплеск в 2011 — 2012 годах, но бизнес-модели оказались недостаточно эффективны: в кризис 2015 года банки получили большой уровень просроченной задолженности. В последние два-три года индустрия находилась в интенсивном поиске. Теперь, похоже, эксперименты завершены. Банки все чаще отказываются от анализа официальной или управленческой отчетности, и начинают использовать big data и искусственный интеллект. Они, например, изучают транзакционную активность клиентов, объем выручки по онлайн-кассам, любую доступную информацию. На основе этого оценивают уровень платежеспособности заемщика, рассчитывают возможный лимит его кредита и предлагают клиентам при необходимости им воспользоваться. Как показывает статистика, большая часть клиентов из сегмента микробизнеса не пользуется заемными средствами вообще. Модель предодобренного кредита позволяет банкам наращивать клиентскую базу без дополнительных вложений в инфраструктуру и персонал (см. «Революция свершилась», с. 22).

Директор дивизиона «Средний Урал» УБРиР Михаил Прилепов считает такую стратегию соответствующей современным вызовам: «Сегодня одним из приоритетных направлений нашего банка в сегменте кредитования микробизнеса является инвестирование во внутренние технологии, скорость принятия решений и оптимизацию бизнес-процессов».

Впрочем, региональные банки, давно работающие на рынке, демонстрируют живучесть и уже действующих моделей, построенных на индивидуальном подходе за счет знания клиента. Именно такой придерживается Челиндбанк, говорит управляющий филиалом банка в Екатеринбурге Эдуард Просвирнин:

— Мы работаем по классической схеме, для нас очень важно знать, чем живет клиент, какие у него проекты. Мы смотрим на его доходы, расходы, перспективы в ближайшие годы. Эта модель себя оправдала и продолжает оправдывать. Уровень просроченной задолженности у нас всегда был ниже, чем на «кредитных фабриках».

Госпрограммы

Госпрограммы

В сегменте малого и среднего бизнеса ключевую роль играет не только скорость принятия решений, но и стоимость продукта. В 2019 году впервые начали давать эффект масштабные государственные программы поддержки. Для снятия барьеров, связанных с отсутствием залоговой базы, создана система национальной гарантийной поддержки: при недостатке обеспечения

компании могут воспользоваться поручительством фондов поддержки предпринимательства, гарантиями АО «МСП Банк», АО «Корпорация МСП». Для снижения стоимости заимствования запущены несколько программ. В рамках программы субсидирования процентной ставки по кредитам, выданным предприятиям АПК от Минсельхоза РФ, производители могут получить кредит в банках под ставку до 5% годовых.

Продолжает работу стартовавшая в 2015 году программа стимулирования кредитования малого и среднего бизнеса «6,5». По ней банки получают рефинансирование ЦБ по ставке 6,5% с условием, что будут выдавать кредиты субъектам МСП приоритетных отраслей по ставке от 9,6% до 10,6% годовых. А в этом году Минэк запустил новую программу — «8,5». Банки кредитуют компании по ставке не более 8,5%, а разницу между стоимостью пассивов и реальной ставкой кредита бюджет компенсирует в форме субсидии. Максимальный размер кредита для заемщика в течение финансового года — 1 млрд рублей на инвестиционные цели и 100 млн рублей на пополнение оборотных средств. Максимальный срок инвесткредита — десять лет, на оборотку — до трех. В число приоритетных включены сельское хозяйство, энергетика, строительство, транспорт и связь, внутренний туризм, высокотехнологичные проекты, здравоохранение, услуги в сфере образования, а также сбор, обработка, утилизация отходов. Причем в течение года параметры программы были скорректированы, и теперь ее продуктами могут воспользоваться ресторанный и арендный бизнес, а также розничные торговые микропредприятия. Кроме того, с 1 до 2 млрд рублей увеличена максимальная сумма кредита на инвестиционные цели.

У многих банков доля выдач малому бизнесу с задействованием госпрограмм составляет от 10 до 30%. Однако, во-первых, к участию в программах допущен ограниченный круг банков, во-вторых, заемщики должны отвечать определенным критериям надежности. Очевидно, что закрыть потребность МСБ в ресурсах только за счет льготных кредитов невозможно. Поэтому предприниматели ищут другие каналы.

Лизинг, венчур и другие

Одним из распространенных инструментов реализации инвестиционных проектов стал лизинг оборудования и техники. О востребованности говорит динамика отрасли. По данным директора представительства лизинговой компании «Сименс Финанс» в Екатеринбурге Светланы Кравчук, портфель ее компании растет в последние два года темпами около 25%: «Сейчас востребован лизинг транспортных средств, в нашем портфеле такие сделки тоже есть. Но профиль компании — лизинг промышленного оборудования. И мы видим большой спрос на эти продукты. В Уральском регионе в связи с особенностями экономики основу нашего портфеля составляют сделки по приобретению оборудования для предприятий металлообрабатывающего комплекса. Запросы абсолютно разные, начиная от простейшего гибочного пресса и заканчивая сложнейшим оборудованием. Много в портфеле сделок, связанных с развитием предприятий легкой и пищевой промышленности, вторичной переработки».

Экспортная активность малого и среднего бизнеса невысока: по данным другого исследования НАФИ, только 7% предприятий ведут экспортную деятельность. Но каждая десятая компания ее планирует. По словам Ильи Анисимова, руководителя обособленного подразделения АО «Российский экспортный центр» в Уральском федеральном округе, в программах инфраструктуры поддержки экспорта этот аспект учтён: «В линейке Росэксимбанка (дочерняя структура АО «Российский экспортный центр») в этом году появится новый финансовый продукт «Экспортный стандарт». Это коробочный продукт со значительно уменьшенным пакетом документов. Процентная ставка для по займам для предприятий, экспортирующих высокотехнологичную продукцию, составит 5% годовых, для всех остальных—12%. Такой продукт позволяет закрыть потребности в предэкспортоном финансировании»

Запрос на фондирование высокотехнологичных проектов пытается удовлетворить венчурная индустрия. Подход к финансированию такого клиента отличается от банковского, говорит заместитель директора Свердловского венчурного фонда Андрей Шахмаев: «Как правило, одобрение получает один проект из сотни рассмотренных. Предпочтение отдается уже умеющим продавать продукцию и обладающим потенциалом роста капитализации. Сегодня портфель фонда сформирован из проектов 14 высокотехнологичных компаний». Задача выращивания стартапов, перспективных для финансирования, решается запуском акселератора: «При поддержке экспертов и в сопровождении треккеров разработчики изучают потенциальный рынок, узнают об экономических и юридических аспектах технологичного бизнеса, учатся грамотно выводить продукт на рынок, общаться с инвестором, просчитывать риски и финансовые потоки».

Какой спрос

Очень долго дискуссия о проблематике развития малого предпринимательства в России строилась вокруг недостатков финансовой инфраструктуры. Это ограничение постепенно снимается. По результатам последнего исследования (по итогам третьего квартала этого года) Russia Small Business Index, проводимого «Опорой России» и ПСБ, компонент доступности финансирования вырос. Впервые в этом году предпринимателей, отметивших легкость получения кредитов, оказалось больше, чем указавших на сложность: 36% против 28%. При этом доля МСБ, обратившегося за финансированием в банк, достигла максимума за три года наблюдения — 21%, а одобрение получили 57%. Но планы МСБ по наращиванию продаж не реализовались. На рост выручки рассчитывали 34% опрошенных, но получили его только 23%, падение отметили 35%. Кварталом ранее показатели составляли 28% и 33% соответственно. На бизнес сейчас в гораздо большей степени влияют снижение платежеспособного спроса на внутреннем рынке и низкие темпы экономического роста в стране. В рамках этого исследования с помощью опросов компаний регулярно замеряется настроение малого и среднего бизнеса в стране. В третьем квартале 2019 года индекс RSBI снизился до 50,9 пункта. Согласно методике, значение индекса более 50 пунктов означает рост деловой активности, менее 50 — снижение. 50 пунктов — это стагнация.

Дополнительные материалы:

|

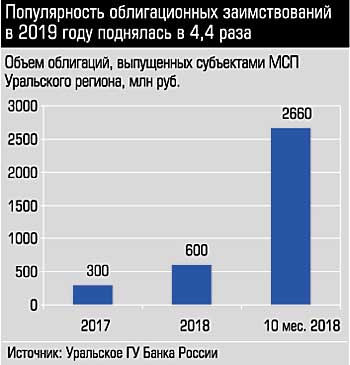

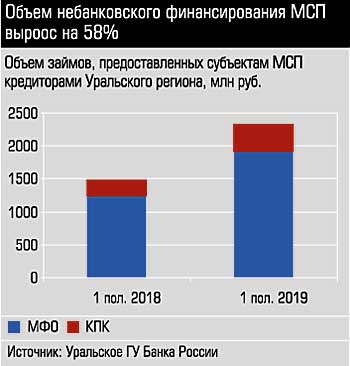

Совершенствование нормативной базы позволяет увеличить активность в кредитовании малого и среднего бизнеса банков с базовой лицензией, рассказывает начальник Уральского ГУ ЦБ Рустэм Марданов — Рустэм Хабибович, совет директоров Банка России снизил ключевую ставку до 6,5% годовых. Когда ожидать снижения ставок по кредитным продуктам малому и среднему предпринимательству (МСП)? — Через некоторое время стоимость кредитных продуктов, безусловно, начнет снижаться, но, согласно экономической логике, это не произойдет мгновенно. Пассивы банков сформированы по достаточно высоким ценам, скорректировать их стоимость быстро не получится. Несколько месяцев средневзвешенные ставки по этому виду продуктов держались на уровне 10,5% годовых, но они неуклонно стремятся вниз. В октябре Банк России обновил среднесрочный прогноз по инфляции. Мы считаем, что по итогам 2019 года инфляция составит не 4 — 4,5%, как прогнозировалось, а 3,2 — 3,7%. Если динамика инфляции будет соответствовать нашим прогнозам, ключевая ставка будет снижаться, а значит, и банковские продукты для МСП станут дешевле. — Какие еще решения способствуют росту кредитования сегмента? — Реализация национального проекта «МСП и поддержка индивидуальной предпринимательской инициативы» предполагает увеличение к 2024 году количества занятых в сегменте в полтора раза и двукратное увеличение его вклада в ВВП. Но пока статистика фиксирует количественное снижение субъектов МСП, что связано с особенностями экономической конъюнктуры. Один из инструментов здесь — повышение доступности финансовых ресурсов для предпринимательства. Для этого разработаны и внедрены льготные программы кредитования, в частности программа министерства экономического развития «8,5». Кроме того, Банк России рефинансирует задолженность субъектов МСП кредитным организациям под поручительство АО «Федеральная корпорация по развитию малого и среднего предпринимательства». На территории Уральского ГУ Банка России участниками этой программы являются десять кредитных организаций (два банка с базовой лицензией и восемь — с универсальной), за десять месяцев 2019 года объем рефинансирования составил 883,2 млн рублей. Наша задача — расширить количество участников этих программ, особенно важно подключение к этим источникам финансирования банков с базовой лицензией. Мы проводили серию консультаций с банковским сообществом, обсуждали возможные изменения в нормативной базе. В результате Банком России утверждены и 18 июля вступили в силу изменения, которые устанавливают отдельный порядок формирования резервов по портфелям однородных ссуд субъектам МСП (эти положения применяются в том случае, если оценка риска проводится на основании внутрибанковских оценок кредитоспособности заемщика без использования его официальной отчетности). Изменился также порядок вычисления норматива Н6 (максимальный размер риска на одного заемщика или группы связанных заемщиков). Наконец для банков с базовой лицензией в два раза (с 100 до 50) снижено минимальное количество отдельных заемщиков-субъектов МСП, требования к которым могут быть включены в регуляторный розничный портфель с применением к ним пониженного коэффициента 75%. Мы продолжаем работу над совершенствованием нормативной базы и созданием условий для более активного включения банков с базовой лицензией в процесс кредитования МСП. — Почему так важна активность банков с базовой лицензией? — Смысл модели пропорционального регулирования и заключается в том, чтобы поддержать региональные банки. Они очень хорошо понимают малый бизнес, а значит, могут предоставить необходимые продукты и сервисы для его развития. — Сейчас на рынке немало других структур, кредитующих бизнес. С чем это связано? — Банк России видит необходимость развития всех финансовых посредников. Кроме банков, довольно активную позицию занимают участники рынка микрофинансирования — и частные, и государственные. Например, на территории Уральского региона кроме государственных микрофинансовых организаций работает около тридцати коммерческих, которые специализируются на предоставлении займов предпринимателям. В целом объем займов бизнесу, выданных микрофинансовыми организациями и кредитными потребительскими кооперативами на территории Урала, вырос за первое полугодие этого года на 58%. Второе направление — предоставление возможностей привлечения ресурсов с фондового рынка через размещение облигаций. Объем облигаций, выпущенных за последний год небольшими эмитентами Уральского региона, вырос в 4,4 раза и составил за девять месяцев 2,6 млрд рублей. Для выхода на биржу таких предприятий предусмотрены упрощенные процедуры регистрации эмиссий и субсидирование части затрат на обслуживание займа (до 2/3 ключевой ставки). |

|

Банковская индустрия нашла новую технологию кредитования микробизнеса Юлия Власова, заместитель управляющего Уральским филиалом ПСБ банка: — Банки стали высокотехнологичными организациями, многие процессы автоматизированы. Пожалуй, единственная область, где до сих пор доминировал бумажный оборот, — это кредитный процесс. И, по нашим наблюдениям, традиционный подход работы с документами не устраивает микробизнес. ПСБ банк разработал технологию, позволяющую не запрашивать у микропредприятий отчетность. Мы сами анализируем операции клиентов по расчетному счету и рассчитываем нашему клиенту объем кредита, который он может обслуживать. Предложение о возможности использовать этот лимит поступает клиенту через интернет-банк или мобильный банк. Если у предпринимателя возникла необходимость, он может воспользоваться предложением, нажав несколько клавиш, и деньги будут на счету. На стадии запуска эксперимента в рабочий режим возникла одна проблема, связанная с регулированием: если банк не запрашивает у клиента отчетность, отчисления на возможные потери по ссудам увеличиваются. Но по инициативе ПСБ банковское сообщество вместе с «Опорой России» провело огромную работу, и Банк России внес изменения в нормативную базу: отчисления в резервы по таким ссудам понижены, если у банка есть внутренняя модель оценки рисков. В Уральском филиале ПСБ банка сейчас более 5 тысяч активных клиентов из сегмента МСБ. Предложение по онлайн-кредитованию мы сделали всем. Дальнейший шаг — тестирование модели кредитования клиентов других банков. Они могут оформить заявку на сайте ПСБ, приложив всего два документа: выписку по расчетному счету из основного банка и согласие на обработку персональных данных. В течение дня, а возможно, прямо в день обращения предприниматель может получить уже одобренное решение по кредиту, а деньги поступят сразу после открытия расчетного счета. ПСБ один из немногих банков, которые применяют подобные технологии, и единственный, кто выдает кредит в такие короткие сроки. По нашему мнению, банковская индустрия сейчас находится на этапе революции на рынке кредитования МСБ.

— Мы можем формировать клиентам микробизнеса предодобренные кредитные предложения. Анализируя финансовую активность клиента на основе оборотов его расчетного счета, мы формулируем предложение с суммой и сроками, которое появляется в интернет-банке. Клиенту достаточно отправить нам анкету, после ее проверки деньги зачисляются на счет. Предприниматели, которые не являются нашими клиентами, могут заполнить заявку на кредит на нашем сайте, одобрение заявки можно получить в течение одного дня. 30% кредитов предприятиям малого и среднего бизнеса выдается по программе стимулирования финансирования субъектов малого и среднего бизнеса министерства экономического развития. Эта программа популярна благодаря комфортной ставке 8,5% и расширенному списку приоритетных отраслей.

— Мы стремимся к тому, чтобы в линейке банка были представлены все продукты, необходимые для эффективного развития бизнеса. Наша стратегическая задача как банка-партнера состоит в том, чтобы оказать бизнесу профессиональное содействие, помочь сориентироваться на рынке и выбрать оптимальный вариант финансирования. Поэтому ВТБ участвует во всех основных госпрограммах поддержки предпринимателей. Программа льготного кредитования производителей сельскохозяйственной продукции Министерства сельского хозяйства РФ позволяет поддерживать проекты наших клиентов из сектора АПК. По этой программе ВТБ открыл группе «Сыробогатов» кредитные линии на сумму свыше 1 млрд рублей. Осенью 2019 года уральская компания открыла новый производственный комплекс в Орловской области. Наибольший объем заявок мы получаем на кредитование по Программе 1764 Минэкономразвития со льготной ставкой не более 8,5% годовых. Например, по данной программе ВТБ предоставил 1 млрд рублей на строительство нового цементного завода холдинга «Атомстройкомплекс», который отличается уникальной технологией безотходного производства. В целом итоги первого полугодия 2019 года показывают, что все больше региональных предприятий получают финансирование в партнерстве с ВТБ. Объем кредитных соглашений, заключенных нашим банком в Свердловской области в рамках госпрограмм, увеличился на 13% и превысил 3 млрд рублей. |

|

Автоматизация коммуникаций Внедрение цифровых технологий позволит сократить время оформления займов и повысить качество сервисов, считает заместитель директора Свердловского областного фонда поддержки предпринимательства Валерий Пиличев — Валерий Валерьевич, банки интенсивно инвестируют в технологии, позволяющие автоматизировать бизнес-процессы в кредитовании микробизнеса. Насколько это актуально для региональных фондов поддержки предпринимательства? — Мы обратили внимание на этот запрос еще в 2018 году. Причем нас подтолкнул к этому случай из практики. Мы с одним предпринимателем оформляли документацию аж 276 дней, правда, сам заемщик сделал много ошибок, и мы вместе с ним потратили три месяца на внесение изменений в бумажных носителях. Пока передавали друг другу бумаги, у каких-то бумаг закончился срок действия, поэтому все так и затянулось. В августе 2018 года мы провели исследование и решили, что избежать подобного рода ситуаций можно с помощью внедрения цифровых технологий. Мы собрали обратную связь от предпринимателей и доработали личный кабинет, через который подаются заявки. В ближайшие дни готовим к запуску новую версию. Новый личный кабинет будет более эргономичным и удобным. В нем появится онлайн-консультирование на любом этапе подачи заявки, авторизация через Госуслуги. — В банковском сегменте микрокредитования заработала технология определения кредитоспособности заемщика на основе его транзакционной активности и обобщения открытых данных. Как строится модель оценки в Свердловском фонде поддержки предпринимательства? — В этом отношении мы идем в ногу со многими банками. Все данные, которые предприниматель заносит в личный кабинет при подаче заявки, автоматически попадают на так называемый «кредитный конвейер». Это банковская технология, которая позволяет за несколько секунд проверить предпринимателя по нескольким десяткам баз данных: мы сразу видим, есть ли у предпринимателя задолженность по налогам, обременение по залогам, проверяем достоверность указанных паспортных данных, получаем анализ кредитной истории и многое другое. Сейчас у нас реализованы этапы, связанные со скоростью исполнения заявки, мы закрываем очевидные пробелы с получением и обработкой информации. Дальнейший шаг — проектирование и прогнозирование поведенческой модели клиентов. Это позволит не только сократить сроки рассмотрения заявок, но и делать предодобренные предложения для предпринимателей исходя из их потребностей и возможностей. Все идет к тому, что уже через год нам будет нужна не экспертиза состояния заемщиков и соответствующий персонал, а digital-аналитики, которые будут работать с потоками информации. |

|

О том, как получить банковскую гарантию, рассказывает заместитель управляющего операционным офисом Абсолют Банка в Екатеринбурге Екатерина Богатова — С 1 января 2020 года ужесточаются требования к банкам, имеющим право выдавать гарантии в рамках 44-ФЗ. Как изменится в связи с этим конкурентная среда в сегменте гарантий? — Год назад прошла первая волна дополнительных требований, и это сократило число участников сегмента. Сегодня требования ужесточаются в плане рейтингов: минимальная планка для работы будет установлена на уровне BB-(RU) агентства АКРА и ruBB- агентства «Эксперт РА». Спрос по онлайн-гарантиям не уменьшается, поэтому клиенты выбывших с рынка банков часто приходят к нам. Для участников конкурса действительно важно выбрать банк, полностью соответствующий новым требованиям. Отмечу, что не все компании осознали, что срок действия гарантии составляет от нескольких месяцев до нескольких лет, а значит, некоторые заранее полученные гарантии окажутся недействительными после 1 января 2020 года. Важно подстраховаться: если в ходе проведения конкурса или на этапе выполнения работ выяснится, что гарантия стала недействительной, ее придется оформлять заново. У Абсолют Банка есть рейтинги необходимого уровня, поэтому изменения требований нас не затронут. Как банк, входящий в федеральный топ-3 по количеству выпущенных гарантий в рамках 44-ФЗ в сегменте до 50 млн рублей, и технологический лидер в цифровизации направления мы, безусловно, останемся на рынке. — Подорожают ли банковские гарантии по госзакупкам? — По нашим прогнозам, нет. Более того, мы наблюдаем тренд на уменьшение стоимости гарантий. Несколько лет назад цена гарантии в среднем по рынку превышала 10% от цены контракта. Сейчас, после внедрения цифровых технологий, стоимость гарантий по госконтрактам приблизилась к 3,5-5%. Однако у банков-лидеров рынка банковских гарантий онлайн можно найти варианты и от 2,7%, с размером комиссии от 1000 рублей. — Есть устойчивое мнение, что банки не выдают гарантии, если компания не открывает там же расчетный счет. — В Абсолют Банке это не обязательно. Кстати, у нас до конца года действует акция, по которой клиент с расчетным счетом получает 20-процентную скидку по комиссионному вознаграждению за выдачу гарантии. Другой вариант — при получении клиентом гарантии мы бесплатно открываем ему расчетный счет и обслуживаем до конца года. — Актуальны ли в работе с гарантиями в рамках ФЗ-44 отраслевые ограничения, ограничения по «стажу» работы с этим направлением? — Отраслевых ограничений или отсутствие опыта по работе в рамках госконтрактов не являются стоп-фактором. Госзакупки – перспективное направление для любого предпринимателя. Однако прежде чем начинать работу в этом направлении, важно досконально понять, как устроен механизм работы с подрядчиками в рамках госзаказа. Именно поэтому принцип работы Абсолют Банка в МСБ – начинать работу с контрагентами-новичками заранее. Мы индивидуально оцениваем финансовую состоятельность, опыт работы, контрактную и кредитную нагрузку такого предприятия и совместно определяем максимальную сумму госконтракта, на которую компания может рассчитывать. Снова обращу внимание: жесткие лимиты отсутствуют. При этом логично начинать работу с госзакупками с небольших сумм – например, с контрактов на 100-200 тысяч рублей. Получив и закрепив успешный опыт, освоив алгоритмы, уже можно постепенно двигаться в сторону контрактов на миллионы и даже миллиарды. Наиболее частая причина отказов в онлайн-гарантиях – нахождение компании в реестре недобросовестных поставщиков. Еще одна причина – негативный фактор, выявленный в ходе скоринговой оценки. Иногда мешает неправильно оформленный пакет документов. В последнем случае мы всегда стараемся помочь, например оперативно объясняем клиенту, как можно исправить ошибки. — Растет ли спрос на банковские гарантии онлайн? — Динамика Абсолют Банка значительно выше рынка: мы показали прирост плюс 20% к объему выдач банковских гарантий с начала года. Абсолют Банк с января по октябрь 2019 года выпустил почти 150 тысяч гарантий на сумму более 50 млрд рублей. Это почти в 2,5 раза больше, чем за аналогичный период прошлого года. При этом Свердловская область неизменно входит в топ-5 самых успешных регионов по этому направлению. Последовательный рост — результат использования цифровых технологий. «Цифра» очень быстро, буквально за полтора года, ускорила и изменила механизм выдачи гарантий. Буквально несколько лет назад клиентам для получения банковской гарантии нужно было собрать кипу документов, предоставить их в банк, часто организовывался выезд на предприятие, шло рассмотрение на кредитном комитете. В итоге с момента обращения до получения гарантии уходило несколько недель. Сейчас весь процесс от момента подачи заявки на сайте до получения одобрения в нашем банке занимает от 10 минут. Мы настраивали процессы таким образом, чтобы минимизировать все действия клиентов вне цифрового пространства. В результате все заявки на гарантии проходят исключительно в электронном виде, бумажный формат уже изжил себя: все документы отправляются и хранятся только онлайн. Безусловно, бизнес выигрывает от такого подхода. И речь идет не только об экономии времени. Банк, используя цифровые технологии и скоринговые решения, снижает свои операционные расходы, а снижение себестоимости приводит к удешевлению продукта для клиентов. |

Максимальная доступность

Максимальная доступность Революция свершилась

Революция свершилась Мария Горенко, начальник отдела по работе с предприятиями малого бизнеса Уральского филиала Райффайзенбанка:

Мария Горенко, начальник отдела по работе с предприятиями малого бизнеса Уральского филиала Райффайзенбанка: