–ù–µ –ø—Ä–æ–∫–∞—Ç—ã–≤–∞–µ—Ç

–Ý—ã–Ω–æ–∫ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤

–ü—Ä–æ–≥—Ä–∞–º–º—ã –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ —Ü–≤–µ—Ç–Ω–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ –Ω–µ –ø–µ—Ä–µ–ª–æ–º—è—Ç –æ–±—â–µ–≥–æ —Ç—Ä–µ–Ω–¥–∞ — —Å–Ω–∏–∂–µ–Ω–∏—è —Å–ø—Ä–æ—Å–∞ –∏–∑-–∑–∞ –Ω–∏–∑–∫–∏—Ö —Ç–µ–º–ø–æ–≤ —Ä–æ—Å—Ç–∞ —ç–∫–æ–Ω–æ–º–∏–∫–∏ –∏ –∏–Ω—Å—Ç–∏—Ç—É—Ü–∏–æ–Ω–∞–ª—å–Ω—ã—Ö –ø—Ä–æ–±–ª–µ–º –≤ —Å—Ç—Ä–∞–Ω–µ

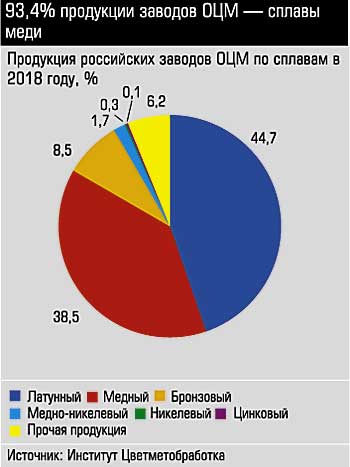

–í –Ω–∞—á–∞–ª–µ —Å–µ–Ω—Ç—è–±—Ä—è –ö–∞–º–µ–Ω—Å–∫-–£—Ä–∞–ª—å—Å–∫–∏–π –∑–∞–≤–æ–¥ –ø–æ –æ–±—Ä–∞–±–æ—Ç–∫–µ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤ (–ö–£–ó–û–¶–ú; —Å—á–∏—Ç–∞–µ—Ç—Å—è –∫—Ä—É–ø–Ω–µ–π—à–∏–º –Ω–∞—Ä—è–¥—É —Å –ö–∏—Ä–æ–≤—Å–∫–∏–º –∑–∞–≤–æ–¥–æ–º –û–¶–ú –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª–µ–º –ø—Ä–æ–∫–∞—Ç–∞ –∏–∑ –º–µ–¥–∏ –∏ –µ–µ —Å–ø–ª–∞–≤–æ–≤ —Å –¥–æ–ª–µ–π —Ä—ã–Ω–∫–∞ –≤ 41,2% –∏ 35,6% —Å–æ–æ—Ç–≤–µ—Ç—Å—Ç–≤–µ–Ω–Ω–æ) –ø—Ä–µ–¥—Å—Ç–∞–≤–∏–ª –∏—Ç–æ–≥–∏ –∏—Å—Å–ª–µ–¥–æ–≤–∞–Ω–∏—è —É—Ä–æ–≤–Ω—è —É–¥–æ–≤–ª–µ—Ç–≤–æ—Ä–µ–Ω–Ω–æ—Å—Ç–∏ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–µ–π –∫–∞—á–µ—Å—Ç–≤–æ–º —Ä–∞–±–æ—Ç—ã. –ü–æ –µ–≥–æ –¥–∞–Ω–Ω—ã–º, —É–ª—É—á—à–µ–Ω–∏–µ –≤ —Ä–∞–±–æ—Ç–µ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è –æ—Ç–º–µ—Ç–∏–ª–∏ –±–æ–ª–µ–µ 41% —Ä–µ—Å–ø–æ–Ω–¥–µ–Ω—Ç–æ–≤. –û–ø—Ä–æ—Å—ã –∑–∞–∫–∞–∑—á–∏–∫–æ–≤ —Å—Ç–∞–Ω–æ–≤—è—Ç—Å—è –ø—Ä–∞–∫—Ç–∏–∫–æ–π –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª–µ–π –º–µ–¥–Ω–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞. –§–∞–∫—Ç–æ—Ä—ã, —Å–ø–æ—Å–æ–±–Ω—ã–µ —Å—Ç–∞—Ç—å –¥—Ä–∞–π–≤–µ—Ä–∞–º–∏ –≤–Ω—É—Ç—Ä–µ–Ω–Ω–µ–≥–æ —Ä—ã–Ω–∫–∞ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤, —Å—Ç–∞–ª–∏ –ø—Ä–µ–¥–º–µ—Ç–æ–º –æ–±—Å—É–∂–¥–µ–Ω–∏—è –∫–æ–Ω—Ñ–µ—Ä–µ–Ω—Ü–∏–∏ «–ú–µ–¥—å, –ª–∞—Ç—É–Ω—å, –±—Ä–æ–Ω–∑–∞: —Ç–µ–Ω–¥–µ–Ω—Ü–∏–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –∏ –ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏—è», –æ—Ä–≥–∞–Ω–∏–∑–æ–≤–∞–Ω–Ω–æ–π –∂—É—Ä–Ω–∞–ª–æ–º «–ú–µ—Ç–∞–ª–ª–æ—Å–Ω–∞–±–∂–µ–Ω–∏–µ –∏ —Å–±—ã—Ç» –≤ –ï–∫–∞—Ç–µ—Ä–∏–Ω–±—É—Ä–≥–µ.

–ú–∏—Ä–æ–≤–æ–π –∫–æ–Ω—Ç—É—Ä

–í –º–∏—Ä–µ —Ä—ã–Ω–æ–∫ –º–µ–¥–∏ –Ω–∞ –ø–æ–¥—ä–µ–º–µ. –ü–æ –æ—Ü–µ–Ω–∫–∞–º —É–ø—Ä–∞–≤–ª—è—é—â–µ–≥–æ –∞–Ω–∞–ª–∏—Ç–∏–∫–∞ –≥—Ä—É–ø–ø—ã MetalResearch –ì–µ–æ—Ä–≥–∏—è –ì–æ–Ω—á–∞—Ä–æ–≤–∞, –≤ 2018 –≥–æ–¥—É —Ä–æ—Å—Ç —Å–æ—Å—Ç–∞–≤–∏–ª 12% (–≤ 2017-–º — –∏ –≤–æ–≤—Å–µ 21%), –æ–±—ä–µ–º —Å–æ–≤–µ—Ä—à–µ–Ω–Ω—ã—Ö —Å–¥–µ–ª–æ–∫ –ø—Ä–µ–≤—ã—Å–∏–ª 161 –º–ª—Ä–¥ –¥–æ–ª–ª–∞—Ä–æ–≤. –î–∏–Ω–∞–º–∏–∫–∞ –ø–æ–ª–æ–∂–∏—Ç–µ–ª—å–Ω–∞ –≤–æ –≤—Å–µ—Ö —Å–µ–≥–º–µ–Ω—Ç–∞—Ö: –Ω–µ—Ä–∞—Ñ–∏–Ω–∏—Ä–æ–≤–∞–Ω–Ω–∞—è –º–µ–¥—å — 13,3%, –ª–∏—Å—Ç—ã — 11,7%, —Ç—Ä—É–±—ã — 13,4%, –ø—Ä—É—Ç–∫–∏/–ø—Ä–æ—Ñ–∏–ª–∏ — 5,2%, –∫–∞—Ç–∞–Ω–∫–∞ — 16,9%.

|

|

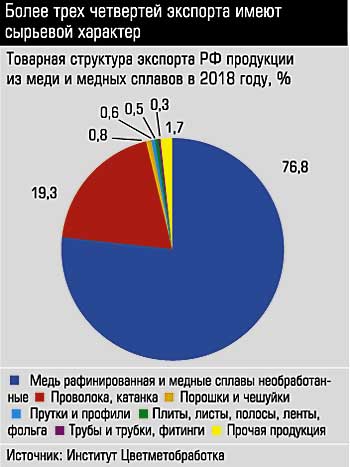

–ö—Ä—É–ø–Ω–µ–π—à–∏–µ —ç–∫—Å–ø–æ—Ä—Ç–µ—Ä—ã –º–µ–¥–Ω–æ–π –ø—Ä–æ–¥—É–∫—Ü–∏–∏ — –ß–∏–ª–∏, –ì–µ—Ä–º–∞–Ω–∏—è, –Ø–ø–æ–Ω–∏—è, –°–®–ê, –ö–∏—Ç–∞–π. –î–æ–ª—è –Ý–æ—Å—Å–∏–∏ –Ω–µ –ø—Ä–µ–≤—ã—à–∞–µ—Ç 4%. –ù–∞—à–∏ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è –ø–æ—Å—Ç–∞–≤–ª—è—é—Ç –Ω–∞ –º–∏—Ä–æ–≤–æ–π —Ä—ã–Ω–æ–∫ –ø—Ä–µ–∏–º—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ –Ω–µ—Ä–∞—Ñ–∏–Ω–∏—Ä–æ–≤–∞–Ω–Ω—É—é –º–µ–¥—å –∏ –Ω–µ–æ–±—Ä–∞–±–æ—Ç–∞–Ω–Ω—ã–µ —Å–ø–ª–∞–≤—ã, «–≤ –ø—Ä—É—Ç–∫–∞—Ö, –ø—Ä–æ—Ñ–∏–ª—è—Ö –∏ –ø–ª–æ—Å–∫–æ–º –º–µ–¥–Ω–æ–º –ø—Ä–æ–∫–∞—Ç–µ —Ä–∞–∑—Ä—ã–≤ –≤ –¥–µ—Å—è—Ç–∫–∏ —Ä–∞–∑», –≥–æ–≤–æ—Ä–∏—Ç –≥–µ–Ω–µ—Ä–∞–ª—å–Ω—ã–π –¥–∏—Ä–µ–∫—Ç–æ—Ä –∏—Å—Å–ª–µ–¥–æ–≤–∞—Ç–µ–ª—å—Å–∫–æ–π –≥—Ä—É–ø–ø—ã «–ò–Ω—Ñ–æ–º–∞–π–Ω» –ò–≥–æ—Ä—å –ü–µ—Ç—Ä–æ–≤.

–ú–∏—Ä–æ–≤–∞—è –∫–æ–Ω—ä—é–Ω–∫—Ç—É—Ä–∞ —Å–µ–π—á–∞—Å –∫—Ä–∞–π–Ω–µ –≤–æ–ª–∞—Ç–∏–ª—å–Ω–∞. –ù–∞ –Ω–µ–±–ª–∞–≥–æ–ø—Ä–∏—è—Ç–Ω—ã–µ –∏–Ω–¥—É—Å—Ç—Ä–∏–∞–ª—å–Ω—ã–µ —Ç–µ–Ω–¥–µ–Ω—Ü–∏–∏ –Ω–∞–∫–ª–∞–¥—ã–≤–∞–µ—Ç—Å—è —Å–ª–∞–±–æ—Å—Ç—å –º–∏—Ä–æ–≤–æ–π —ç–∫–æ–Ω–æ–º–∏–∫–∏. –°—Ä–µ–¥–Ω—è—è —Ü–µ–Ω–∞ –º–µ–¥–∏ –Ω–∞ –õ–æ–Ω–¥–æ–Ω—Å–∫–æ–π –±–∏—Ä–∂–µ –º–µ—Ç–∞–ª–ª–æ–≤ —Å–Ω–∏–∑–∏–ª–∞—Å—å –≤ –ø–µ—Ä–≤–æ–º –ø–æ–ª—É–≥–æ–¥–∏–∏ 2019 –≥–æ–¥–∞ –Ω–∞ 11% –≤ –≥–æ–¥–æ–≤–æ–º –∏—Å—á–∏—Å–ª–µ–Ω–∏–∏ –¥–æ 6165 –¥–æ–ª–ª–∞—Ä–æ–≤ –∑–∞ —Ç–æ–Ω–Ω—É.

–ú–µ–¥–Ω—ã–π —Å–µ—Ä–¥–µ—á–Ω–∏–∫

–Ý–æ—Å—Å–∏–π—Å–∫–∏–π —Ä—ã–Ω–æ–∫ –≤ —Ü–µ–ª–æ–º —Ä–µ–∞–≥–∏—Ä—É–µ—Ç –Ω–∞ —ç—Ç–æ –ø–æ–≤—ã—à–µ–Ω–∏–µ–º –≤–Ω—É—Ç—Ä–µ–Ω–Ω–∏—Ö —Ü–µ–Ω, –Ω–æ –≤–ª–∏—è–Ω–∏–µ —ç—Ç–æ–≥–æ —Ñ–∞–∫—Ç–æ—Ä–∞ –Ω–µ–∑–Ω–∞—á–∏—Ç–µ–ª—å–Ω–æ–µ. –í –±–æ–ª—å—à–µ–π —Å—Ç–µ–ø–µ–Ω–∏ –Ω–∞ –æ–±—ä–µ–º –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –∏ –ø—Ä–æ–¥–∞–∂ –º–µ–¥–Ω–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ –¥–∞–≤—è—Ç –≤–Ω—É—Ç—Ä–µ–Ω–Ω–∏–µ —Ñ–∞–∫—Ç–æ—Ä—ã, –≥–æ–≤–æ—Ä–∏—Ç –≥–µ–Ω–µ—Ä–∞–ª—å–Ω—ã–π –¥–∏—Ä–µ–∫—Ç–æ—Ä –∏–Ω—Å—Ç–∏—Ç—É—Ç–∞ «–¶–≤–µ—Ç–º–µ—Ç–æ–±—Ä–∞–±–æ—Ç–∫–∞» –Æ—Ä–∏–π –Ý–∞–π–∫–æ–≤.

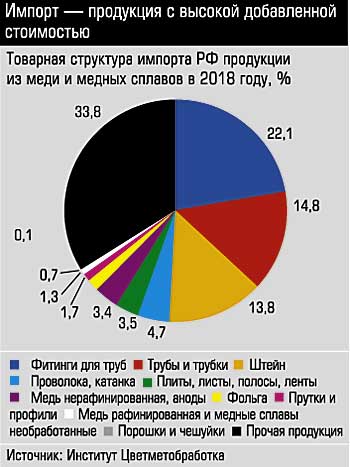

–Ý–æ—Å—Å–∏–π—Å–∫–∏–µ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–∏ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω—É—é —á–∞—Å—Ç—å –ø–æ—Ç—Ä–µ–±–Ω–æ—Å—Ç–µ–π –∑–∞–∫—Ä—ã–≤–∞—é—Ç –∑–∞ —Å—á–µ—Ç –∏–º–ø–æ—Ä—Ç–∞. –£—á–∏—Ç—ã–≤–∞—è —ç—Ç–æ, –ø–æ—á—Ç–∏ –≤—Å–µ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è —Ä–µ–∞–ª–∏–∑—É—é—Ç –ø—Ä–æ–≥—Ä–∞–º–º—ã –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –∏ –Ω–∞–ø–æ–ª–Ω–µ–Ω–∏—è —Ä–æ—Å—Å–∏–π—Å–∫–æ–≥–æ —Ä—ã–Ω–∫–∞ –∫–∞—á–µ—Å—Ç–≤–µ–Ω–Ω—ã–º–∏ —Ç–æ–≤–∞—Ä–∞–º–∏. –¢–∞–∫, –∫–æ–º–ø–∞–Ω–∏—è –£–ì–ú–ö-–û–¶–ú –æ—Å–≤–æ–∏–ª–∞ –≤—ã–ø—É—Å–∫ –º–µ–¥–Ω–æ–π —Ñ–æ–ª—å–≥–∏ –¥–ª—è —Ä–∞–¥–∏–∞—Ç–æ—Ä–æ–≤, —Ç–µ–ø–µ—Ä—å –≤–µ–¥–µ—Ç —Ä–∞–±–æ—Ç—É –ø–æ –∏–º–ø–æ—Ä—Ç–æ–∑–∞–º–µ—â–µ–Ω–∏—é –≤ —á–µ—Ä–º–µ—Ç–µ — –≤—ã–ø—É—Å–∫—É –º–µ–¥–Ω—ã—Ö —Ç—Ä—É–± –±–æ–ª—å—à–æ–≥–æ –¥–∏–∞–º–µ—Ç—Ä–∞ –¥–ª—è –∏–∑–≥–æ—Ç–æ–≤–ª–µ–Ω–∏—è –∫—Ä–∏—Å—Ç–∞–ª–ª–∏–∑–∞—Ç–æ—Ä–æ–≤. –ö—Ä–æ–º–µ —Ç–æ–≥–æ, –æ—Å–≤–æ–µ–Ω –≤—ã–ø—É—Å–∫ –∞—Ä—Ö–∏—Ç–µ–∫—Ç—É—Ä–Ω–æ–π –º–µ–¥–∏ (–º–µ–¥–Ω–æ–π –∫—Ä–æ–≤–ª–∏) –ø–æ–¥ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ–π —Ç–æ—Ä–≥–æ–≤–æ–π –º–∞—Ä–∫–æ–π KIRROOFF: –∫–∞—á–µ—Å—Ç–≤–æ –µ–µ —Å–æ–æ—Ç–≤–µ—Ç—Å—Ç–≤—É–µ—Ç –∑–∞—Ä—É–±–µ–∂–Ω—ã–º –∞–Ω–∞–ª–æ–≥–∞–º. –Ý–µ–≤–¥–∏–Ω—Å–∫–∏–π –∑–∞–≤–æ–¥ –ø–æ –æ–±—Ä–∞–±–æ—Ç–∫–µ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤ –≤–≤–æ–¥–∏—Ç –Ω–æ–≤—ã–π –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω—ã–π –∫–æ–º–ø–ª–µ–∫—Å — –≥–æ—Ä–∏–∑–æ–Ω—Ç–∞–ª—å–Ω—ã–π –≥–∏–¥—Ä–∞–≤–ª–∏—á–µ—Å–∫–∏–π –ø—Ä–µ—Å—Å –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ SMS Group (–ì–µ—Ä–º–∞–Ω–∏—è). –≠—Ç–æ –ø–æ–∑–≤–æ–ª–∏—Ç —É–≤–µ–ª–∏—á–∏—Ç—å –æ–±—ä–µ–º—ã –≤—ã–ø—É—Å–∫–∞ —Ç—Ä—É–±–Ω–æ–π –∑–∞–≥–æ—Ç–æ–≤–∫–∏ —Å —É–ª—É—á—à–µ–Ω–Ω—ã–º–∏ –ø–æ–∫–∞–∑–∞—Ç–µ–ª—è–º–∏.

–Ý–æ—Å—Å–∏–π—Å–∫–∏–µ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–∏ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω—É—é —á–∞—Å—Ç—å –ø–æ—Ç—Ä–µ–±–Ω–æ—Å—Ç–µ–π –∑–∞–∫—Ä—ã–≤–∞—é—Ç –∑–∞ —Å—á–µ—Ç –∏–º–ø–æ—Ä—Ç–∞. –£—á–∏—Ç—ã–≤–∞—è —ç—Ç–æ, –ø–æ—á—Ç–∏ –≤—Å–µ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è —Ä–µ–∞–ª–∏–∑—É—é—Ç –ø—Ä–æ–≥—Ä–∞–º–º—ã –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –∏ –Ω–∞–ø–æ–ª–Ω–µ–Ω–∏—è —Ä–æ—Å—Å–∏–π—Å–∫–æ–≥–æ —Ä—ã–Ω–∫–∞ –∫–∞—á–µ—Å—Ç–≤–µ–Ω–Ω—ã–º–∏ —Ç–æ–≤–∞—Ä–∞–º–∏. –¢–∞–∫, –∫–æ–º–ø–∞–Ω–∏—è –£–ì–ú–ö-–û–¶–ú –æ—Å–≤–æ–∏–ª–∞ –≤—ã–ø—É—Å–∫ –º–µ–¥–Ω–æ–π —Ñ–æ–ª—å–≥–∏ –¥–ª—è —Ä–∞–¥–∏–∞—Ç–æ—Ä–æ–≤, —Ç–µ–ø–µ—Ä—å –≤–µ–¥–µ—Ç —Ä–∞–±–æ—Ç—É –ø–æ –∏–º–ø–æ—Ä—Ç–æ–∑–∞–º–µ—â–µ–Ω–∏—é –≤ —á–µ—Ä–º–µ—Ç–µ — –≤—ã–ø—É—Å–∫—É –º–µ–¥–Ω—ã—Ö —Ç—Ä—É–± –±–æ–ª—å—à–æ–≥–æ –¥–∏–∞–º–µ—Ç—Ä–∞ –¥–ª—è –∏–∑–≥–æ—Ç–æ–≤–ª–µ–Ω–∏—è –∫—Ä–∏—Å—Ç–∞–ª–ª–∏–∑–∞—Ç–æ—Ä–æ–≤. –ö—Ä–æ–º–µ —Ç–æ–≥–æ, –æ—Å–≤–æ–µ–Ω –≤—ã–ø—É—Å–∫ –∞—Ä—Ö–∏—Ç–µ–∫—Ç—É—Ä–Ω–æ–π –º–µ–¥–∏ (–º–µ–¥–Ω–æ–π –∫—Ä–æ–≤–ª–∏) –ø–æ–¥ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ–π —Ç–æ—Ä–≥–æ–≤–æ–π –º–∞—Ä–∫–æ–π KIRROOFF: –∫–∞—á–µ—Å—Ç–≤–æ –µ–µ —Å–æ–æ—Ç–≤–µ—Ç—Å—Ç–≤—É–µ—Ç –∑–∞—Ä—É–±–µ–∂–Ω—ã–º –∞–Ω–∞–ª–æ–≥–∞–º. –Ý–µ–≤–¥–∏–Ω—Å–∫–∏–π –∑–∞–≤–æ–¥ –ø–æ –æ–±—Ä–∞–±–æ—Ç–∫–µ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤ –≤–≤–æ–¥–∏—Ç –Ω–æ–≤—ã–π –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω—ã–π –∫–æ–º–ø–ª–µ–∫—Å — –≥–æ—Ä–∏–∑–æ–Ω—Ç–∞–ª—å–Ω—ã–π –≥–∏–¥—Ä–∞–≤–ª–∏—á–µ—Å–∫–∏–π –ø—Ä–µ—Å—Å –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ SMS Group (–ì–µ—Ä–º–∞–Ω–∏—è). –≠—Ç–æ –ø–æ–∑–≤–æ–ª–∏—Ç —É–≤–µ–ª–∏—á–∏—Ç—å –æ–±—ä–µ–º—ã –≤—ã–ø—É—Å–∫–∞ —Ç—Ä—É–±–Ω–æ–π –∑–∞–≥–æ—Ç–æ–≤–∫–∏ —Å —É–ª—É—á—à–µ–Ω–Ω—ã–º–∏ –ø–æ–∫–∞–∑–∞—Ç–µ–ª—è–º–∏.

–û–¥–Ω–∞–∫–æ —ç—Ç–∏ –ø—Ä–æ–≥—Ä–∞–º–º—ã –Ω–µ –º–æ–≥—É—Ç –∫–æ–º–ø–µ–Ω—Å–∏—Ä–æ–≤–∞—Ç—å —Ä–∏—Å–∫–∏, —Å–≤—è–∑–∞–Ω–Ω—ã–µ —Å–æ —Å—Ç–∞–≥–Ω–∞—Ü–∏–µ–π —Ä–æ—Å—Å–∏–π—Å–∫–æ–π —ç–∫–æ–Ω–æ–º–∏–∫–∏, —á—Ç–æ –≤—ã—Ä–∞–∂–∞–µ—Ç—Å—è –≤ —Å–Ω–∏–∂–µ–Ω–∏–∏ —Å–ø—Ä–æ—Å–∞ —Ç—Ä–∞–¥–∏—Ü–∏–æ–Ω–Ω—ã—Ö –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–µ–π –º–µ–¥–Ω–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ — –º–∞—à–∏–Ω–æ—Å—Ç—Ä–æ–µ–Ω–∏—è –∏ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–∞.

–£—à–ª–∏ –Ω–∞ –±–∞–∑—É

–ò —ç—Ç–æ —Ö–æ—Ä–æ—à–æ —á—É–≤—Å—Ç–≤—É—é—Ç –¥–∏—Å—Ç—Ä–∏–±—å—é—Ç–æ—Ä—ã. –ü–æ —Å–ª–æ–≤–∞–º –≥–µ–Ω–µ—Ä–∞–ª—å–Ω–æ–≥–æ –¥–∏—Ä–µ–∫—Ç–æ—Ä–∞ –∫–æ–º–ø–∞–Ω–∏–∏ «–õ–∏—Å—Ç» –ê–ª–µ–∫—Å–∞–Ω–¥—Ä–∞ –ë–µ—Ä–µ–∑–∫–∏–Ω–∞, –º–µ—Å—è—á–Ω—ã–π –æ–±—ä–µ–º –ø—Ä–æ–¥–∞–∂ –º–µ–¥–Ω–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ –≤ –æ–∫—Ç—è–±—Ä–µ –ø–æ –°–µ–≤–µ—Ä–æ-–ó–∞–ø–∞–¥–Ω–æ–º—É —Ä–µ–≥–∏–æ–Ω—É —Å–æ–∫—Ä–∞—Ç–∏–ª—Å—è —Å 302 –¥–æ 301,5 —Ç–æ–Ω–Ω—ã –≤ —Å—Ä–∞–≤–Ω–µ–Ω–∏–∏ —Å –∞–Ω–∞–ª–æ–≥–∏—á–Ω—ã–º –ø–µ—Ä–∏–æ–¥–æ–º –ø—Ä–æ—à–ª–æ–≥–æ –≥–æ–¥–∞. «–û–±—ä–µ–º—ã –ø—Ä–æ–¥–∞–∂ –ø—Ä–æ–∫–∞—Ç–∞ –º–µ–¥–Ω–æ–π –≥—Ä—É–ø–ø—ã (–º–µ–¥—å, –ª–∞—Ç—É–Ω—å, –±—Ä–æ–Ω–∑–∞) —É–ø–∞–ª–∏ –Ω–∞ 15%», — –ø—Ä–∏–≤–æ–¥–∏—Ç —Å–≤–æ–∏ –¥–∞–Ω–Ω—ã–µ –∞–∫—Ü–∏–æ–Ω–µ—Ä –∫–æ–º–ø–∞–Ω–∏–∏ «–ì–∞–ª–∞–∫—Ç–∏–∫–∞» (—Å–ø–µ—Ü–∏–∞–ª–∏–∑–∏—Ä—É—é—â–µ–π—Å—è –Ω–∞ —Å–ø–æ—Ç–æ–≤–æ–π —Ç–æ—Ä–≥–æ–≤–ª–µ —Ü–≤–µ—Ç–Ω—ã–º–∏ –º–µ—Ç–∞–ª–ª–∞–º–∏) –°–µ—Ä–≥–µ–π –ë—É–Ω–∏—Ü. –ü–æ –µ–≥–æ –º–Ω–µ–Ω–∏—é, –∫—Ä–æ–º–µ —Å–Ω–∏–∂–µ–Ω–∏—è —Å–ø—Ä–æ—Å–∞ –Ω–∞ —ç—Ç–æ –≤–ª–∏—è—é—Ç –∏ –∏–Ω—Å—Ç–∏—Ç—É—Ü–∏–æ–Ω–∞–ª—å–Ω—ã–µ —Ñ–∞–∫—Ç–æ—Ä—ã: «–í –±–∏–∑–Ω–µ—Å-—Å–æ–æ–±—â–µ—Å—Ç–≤–µ —Å–æ—Ö—Ä–∞–Ω—è—é—Ç—Å—è –Ω–µ–¥–æ–≤–µ—Ä–∏–µ, –æ–∑–∞–±–æ—á–µ–Ω–Ω–æ—Å—Ç—å, –Ω–µ—É–≤–µ—Ä–µ–Ω–Ω–æ—Å—Ç—å –≤ –∑–∞–≤—Ç—Ä–∞—à–Ω–µ–º –¥–Ω–µ. –°—Ä–µ–¥–∏ –ø—Ä–∏—á–∏–Ω —Ç–æ—Ä–º–æ–∂–µ–Ω–∏—è –±–∏–∑–Ω–µ—Å–∞ –¥–∏—Å—Ç—Ä–∏–±—å—é—Ç–æ—Ä–æ–≤ — –∏–∑–ª–∏—à–Ω–µ–µ –∞–¥–º–∏–Ω–∏—Å—Ç—Ä–∏—Ä–æ–≤–∞–Ω–∏–µ, –º—ã –ø–æ—Å—Ç–æ—è–Ω–Ω–æ —Å—Ç–∞–ª–∫–∏–≤–∞–µ–º—Å—è —Å –ø—Ä–æ–±–ª–µ–º–∞–º–∏, —Å–≤—è–∑–∞–Ω–Ω—ã–º–∏ —Å —Ä–∞–±–æ—Ç–æ–π —Å—É–¥–µ–±–Ω–æ–π —Å–∏—Å—Ç–µ–º—ã, —É—á–∞—Å—Ç–∏–ª–∏—Å—å —Å–ª—É—á–∞–∏ –∑–ª–æ—É–ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏—è –ø—Ä–∞–≤–æ–º –≤ –∞—Ä–±–∏—Ç—Ä–∞–∂–Ω–æ–º –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ».

–ö—Ä–æ–º–µ —Ç–æ–≥–æ, —É—á–∞—Å—Ç–Ω–∏–∫–∏ —Ä—ã–Ω–∫–∞ –æ—Ç–º–µ—á–∞—é—Ç –≤—Å–µ –±–æ–ª—å—à–µ–µ –¥–∞–≤–ª–µ–Ω–∏–µ –Ω–∞ –±–∏–∑–Ω–µ—Å —Å–∫–ª–∞–¥—ã–≤–∞—é—â–∏—Ö—Å—è –¥–∏—Å–ø—Ä–æ–ø–æ—Ä—Ü–∏–π –Ω–∞ —Ä—ã–Ω–∫–µ —Ç—Ä—É–¥–∞: «–î–µ—Ñ–∏—Ü–∏—Ç –∫–≤–∞–ª–∏—Ñ–∏—Ü–∏—Ä–æ–≤–∞–Ω–Ω—ã—Ö –∏–Ω–∂–µ–Ω–µ—Ä–æ–≤ –∏ —Ä–∞–±–æ—á–∏—Ö —Å–ø–µ—Ü–∏–∞–ª—å–Ω–æ—Å—Ç–µ–π –º–µ—à–∞–µ—Ç —Ä–æ—Å—Ç—É –∫–æ–º–ø–∞–Ω–∏–π –∏ —É–≤–µ–ª–∏—á–∏–≤–∞–µ—Ç –æ–ø–µ—Ä–∞—Ü–∏–æ–Ω–Ω—ã–µ –∏–∑–¥–µ—Ä–∂–∫–∏», — –ø–æ–¥—á–µ—Ä–∫–∏–≤–∞–µ—Ç –°–µ—Ä–≥–µ–π –ë—É–Ω–∏—Ü. –ò–º–µ–Ω–Ω–æ —ç—Ç–∏ —Ñ–∞–∫—Ç–æ—Ä—ã, –ø–æ –µ–≥–æ –º–Ω–µ–Ω–∏—é, –æ—Ç—Ä–∞–∑–∏–ª–∏—Å—å –Ω–∞ —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã—Ö —Ä–µ–∑—É–ª—å—Ç–∞—Ç–∞—Ö «–ì–∞–ª–∞–∫—Ç–∏–∫–∏»: –∑–∞ –¥–µ–≤—è—Ç—å –º–µ—Å—è—Ü–µ–≤ —ç—Ç–æ–≥–æ –≥–æ–¥–∞ –æ–±—ä–µ–º—ã –≤—ã—Ä—É—á–∫–∏ —É–ø–∞–ª–∏ –Ω–∞ 17%, –∞ –æ–±—ä–µ–º—ã –ø—Ä–æ–¥–∞–∂ –Ω–∞ 20%.

–ü–æ –º–Ω–µ–Ω–∏—é —Ä—É–∫–æ–≤–æ–¥–∏—Ç–µ–ª—è –ø—Ä–æ–µ–∫—Ç–æ–≤ –ú—Ü–µ–Ω—Å–∫–æ–≥–æ –∑–∞–≤–æ–¥–∞ –û–¶–ú –°–µ—Ä–≥–µ—è –¢—É—à–∫–æ–≤–∞, –æ–±—ä–µ–º –∑–∞–∫–∞–∑–æ–≤ –Ω–∞ –ø—Ä–æ–¥—É–∫—Ü–∏—é –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏–π –æ–±—Ä–∞–±–æ—Ç–∫–∏ —Ü–≤–µ—Ç–Ω—ã—Ö –º–µ—Ç–∞–ª–ª–æ–≤ –≤–æ –º–Ω–æ–≥–æ–º –∑–∞–≤–∏—Å–∏—Ç –æ—Ç —É—á–∞—Å—Ç–∏—è –≤ –∫—Ä—É–ø–Ω—ã—Ö –≥–æ—Å—É–¥–∞—Ä—Å—Ç–≤–µ–Ω–Ω—ã—Ö –ø—Ä–æ–µ–∫—Ç–∞—Ö –∏ –≥–æ—Å–æ–±–æ—Ä–æ–Ω–∑–∞–∫–∞–∑–µ. –í —Ü–µ–ª–æ–º –ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏–µ –ø—Ä–æ–¥—É–∫—Ü–∏–∏ –æ—Å—Ç–∞–µ—Ç—Å—è –Ω–∞ —É—Ä–æ–≤–Ω–µ –ø—Ä–æ—à–ª—ã—Ö –ª–µ—Ç, –∏ –≤ –±–ª–∏–∂–∞–π—à–∏–µ –≥–æ–¥-–¥–≤–∞ –Ω–µ –±—É–¥–µ—Ç —Ä–∞—Å—Ç–∏.

–í —ç—Ç–æ–π —Å–∏—Ç—É–∞—Ü–∏–∏ –º–µ—Ç–∞–ª–ª–æ—Ç–æ—Ä–≥–æ–≤—ã–º –∫–æ–º–ø–∞–Ω–∏—è–º –æ—Å—Ç–∞–µ—Ç—Å—è –æ—Å–≤–∞–∏–≤–∞—Ç—å –Ω–æ–≤—ã–µ –Ω–∏—à–∏ –∏ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç—ã —Å–±—ã—Ç–∞, –∞ —Ç–∞–∫–∂–µ –∑–∞–Ω—è—Ç—å—Å—è –±–∏–∑–Ω–µ—Å-–ø—Ä–æ—Ü–µ—Å—Å–∞–º–∏. «–ù–∞—à–∞ —Å—Ç—Ä–∞—Ç–µ–≥–∏—è — —Ä–∞—Å—à–∏—Ä–µ–Ω–∏–µ –∞—Å—Å–æ—Ä—Ç–∏–º–µ–Ω—Ç–∞ –∑–∞ —Å—á–µ—Ç –≤–∫–ª—é—á–µ–Ω–∏—è –≤ –ª–∏–Ω–µ–π–∫—É –∞–ª—é–º–∏–Ω–∏–µ–≤–æ–≥–æ –ø—Ä–æ—Ñ–∏–ª—è, –∞–ª—é–º–∏–Ω–∏–µ–≤–æ–π, –º–µ–¥–Ω–æ–π, –ª–∞—Ç—É–Ω–Ω–æ–π –ø—Ä–æ–≤–æ–ª–æ–∫–∏, —Ä–∞–∑—Ä–∞–±–æ—Ç–∫—É —Ä–∞–∑–Ω–æ–π —Ü–µ–Ω–æ–≤–æ–π –ø–æ–ª–∏—Ç–∏–∫–∏ –≤ –æ—Ç–Ω–æ—à–µ–Ω–∏–∏ –æ—Ç–¥–µ–ª—å–Ω—ã—Ö –∞—Å—Å–æ—Ä—Ç–∏–º–µ–Ω—Ç–Ω—ã—Ö –≥—Ä—É–ø–ø, –ø–æ–∏—Å–∫ –Ω–æ–≤—ã—Ö –≤–∏–¥–æ–≤ –¥–µ—è—Ç–µ–ª—å–Ω–æ—Å—Ç–∏, –≤ —á–∞—Å—Ç–Ω–æ—Å—Ç–∏ –ø—Ä–µ–¥–æ—Å—Ç–∞–≤–ª–µ–Ω–∏–µ —É—Å–ª—É–≥ –ø–æ —Ä–µ–∑–∫–µ –ø—Ä–æ–¥—É–∫—Ü–∏–∏», — –≥–æ–≤–æ—Ä–∏—Ç –°–µ—Ä–≥–µ–π –ë—É–Ω–∏—Ü.

–ö–æ–º–ø–∞–Ω–∏—è «–ù–æ–≤—ã–µ —Ç–µ—Ö–Ω–æ–ª–æ–≥–∏–∏ —Ü–≤–µ—Ç–Ω–æ–π –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏–∏», –ø–æ —Å–ª–æ–≤–∞–º –µ–µ –∫–æ–º–º–µ—Ä—á–µ—Å–∫–æ–≥–æ –¥–∏—Ä–µ–∫—Ç–æ—Ä–∞ –î–µ–Ω–∏—Å–∞ –í–∏—Ä–∞, –≤–∏–¥–∏—Ç —Å–º—ã—Å–ª –≤ —Ä–∞–∑–≤–∏—Ç–∏–∏ —Å–ø–µ—Ü–∏–∞–ª–∏–∑–∞—Ü–∏–∏ –Ω–∞ –±–æ–ª–µ–µ «—Å–ª–æ–∂–Ω—ã—Ö» –≤ —Ç–µ—Ö–Ω–æ–ª–æ–≥–∏—á–µ—Å–∫–æ–º –ø–ª–∞–Ω–µ –∏ —Ç—Ä—É–¥–æ–µ–º–∫–∏—Ö –ø—Ä–æ–¥—É–∫—Ç–∞—Ö.

–ê–ª–µ–∫—Å–∞–Ω–¥—Ä –ë–µ—Ä–µ–∑–∫–∏–Ω –ø–æ–ª–∞–≥–∞–µ—Ç, —á—Ç–æ –ø—Ä–∏—à–ª–æ –≤—Ä–µ–º—è –∑–∞–Ω–∏–º–∞—Ç—å—Å—è –∞–≤—Ç–æ–º–∞—Ç–∏–∑–∞—Ü–∏–µ–π —Ä–∞–±–æ—Ç—ã —Å–∫–ª–∞–¥—Å–∫–æ–≥–æ –∫–æ–º–ø–ª–µ–∫—Å–∞, —Ä–∞–∑–≤–∏–≤–∞—Ç—å –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∏–µ —Ä–æ–∑–Ω–∏—á–Ω–æ–π —Ç–æ—Ä–≥–æ–≤–ª–∏ —á–µ—Ä–µ–∑ –∏–Ω—Ç–µ—Ä–Ω–µ—Ç-–ø–ª–æ—â–∞–¥–∫—É.