Красота среди бегущих

Рынок фитнес-услуг

Интерес населения и уровень конкуренции позволят рынку фитнес-услуг расти еще лет десять. Но для этого индустрии придется решить проблемы подготовки кадров, доступа к финансовым ресурсам и расширения клиентской базы

Весной этого года в Екатеринбурге открылся премиальный клуб международной фитнес-сети Gold’s Gym, известной тем, что в ее залах тренировались Мухаммед Али, Арнольд Шварценеггер, Клинт Иствуд. Сеть работает в 28 странах, в том числе и России (два клуба в Москве, по одному в Петропавловске-Камчатском и Благовещенске).

Выбор Екатеринбурга выглядит закономерным: город готов к потреблению высоких стандартов. Управляющая клубом Gold’s Gym Ekaterinburg Мария Евсеева относит Екатеринбург к одному из самых продвинутых спортивных центров России. На развитость рынка фитнес-услуг указывают и исследования. Так, по данным аналитического агентства Турстат, по итогам 2017 года екатеринбургская фитнес-индустрия находилась на четвертом месте после Москвы, Санкт-Петербурга и Казани. Об уровне развития рынка говорит и представленность федеральных сетей. Здесь закрепились три федеральных бренда: Powerhouse Gym (пять клубов в Екатеринбурге, по одному — в Реутове, Томске, Казани), МетроFitness (семь клубов в Екатеринбурге, четыре в Челябинске, два в Тюмени; кроме нашего макрорегиона представлен еще в 13 городах по России), JAMM FIT (по одному в Екатеринбурге и еще 16 городах России, а также в Армении и Литве). Кроме того, здесь выросло два самостоятельных сильных игрока, сумевших выйти за пределы города: Drive Fitness (девять клубов в Екатеринбурге, три в Тюмени) и Bright Fit (девять в Екатеринбурге, по одному в Тюмени, Каменске-Уральском, Нижнем Тагиле, а также в Красноярске).

Выбор Екатеринбурга выглядит закономерным: город готов к потреблению высоких стандартов. Управляющая клубом Gold’s Gym Ekaterinburg Мария Евсеева относит Екатеринбург к одному из самых продвинутых спортивных центров России. На развитость рынка фитнес-услуг указывают и исследования. Так, по данным аналитического агентства Турстат, по итогам 2017 года екатеринбургская фитнес-индустрия находилась на четвертом месте после Москвы, Санкт-Петербурга и Казани. Об уровне развития рынка говорит и представленность федеральных сетей. Здесь закрепились три федеральных бренда: Powerhouse Gym (пять клубов в Екатеринбурге, по одному — в Реутове, Томске, Казани), МетроFitness (семь клубов в Екатеринбурге, четыре в Челябинске, два в Тюмени; кроме нашего макрорегиона представлен еще в 13 городах по России), JAMM FIT (по одному в Екатеринбурге и еще 16 городах России, а также в Армении и Литве). Кроме того, здесь выросло два самостоятельных сильных игрока, сумевших выйти за пределы города: Drive Fitness (девять клубов в Екатеринбурге, три в Тюмени) и Bright Fit (девять в Екатеринбурге, по одному в Тюмени, Каменске-Уральском, Нижнем Тагиле, а также в Красноярске).

В среднем крупный город областного значения в России имеет на фитнес-карте более 200 клубов. По данным 2ГИС, в Екатеринбурге в начале 2017 года насчитывалось 264 фитнес-центра (среднее значение по России — 253), в 2019 году — 262. В Челябинске за три года количество фитнес-центров увеличилось на 17% до 238. В Тюмени на 2019 год функционировало 183 центра, причем этот город демонстрирует отличные показатели по соотношению количества клубов и жителей: на 100 тыс. жителей здесь 23 центра. Сравните: в Челябинске — 18, Екатеринбурге — 14, в Москве — 10, в Питере — 11.

Бодрость духа, грация и пластика

Мода на ЗОЖ — главный двигатель динамики сектора. По данным ВЦИОМ, в 2018 году доля людей, занимающихся бегом, спортивной ходьбой, легкой атлетикой увеличилась до 37% против 15% в 2013 году. Интерес к спортивному внешнему виду поддерживается и современными медиа: подтянутые тела блогеров, распространение правильного питания становятся мотивацией для похода в зал. По словам Марии Евсеевой, среди ее клиентов «много тех, кто хочет быть здоров и красив».

Генеральный директор ГАУ СО «ДИВС» (Екатеринбург) Геннадий Севастьянов отмечает осознанный выбор клиентов: «Доля тех, кто приобрел абонемент, но передумал заниматься, сейчас меньше трети. Случаи неиспользования абонемента крайне редки, около 3%». «По нашей статистике, более 80% купивших абонемент посещают клуб, “мертвых душ” у нас практически нет. Люди осознанно приходят, покупают и занимаются», — подтверждает генеральный директор екатеринбургской сети «Золотой тигр» Виталий Тихонов.

Второй фактор — усилия фитнес-индустрии в части повышения доступности. По данным ВЦИОМ, за последние пять лет почти в два раза увеличилось количество спортивных клубов в шаговой доступности: в 2006 году 19% отпрошенных указывали на наличие клубов в 10 — 15 минутах от дома, в 2013 году таких ответов было уже 27%, в 2018 году — 47%. Учитывая стремление потребителей выбирать клубы ближе к дому или работе, владельцы фитнес-проектов все чаще заходят в жилые районы, проекты домов бизнес- и премиум-классов изначально предусматривают тренажерные залы.

Третий фактор — маркетинговые стратегии фитнес-центров: программы строятся, учитывая разнообразные особенности, в частности возрастные. В отличие от эпохи становления рынка в линейках клубов появляются специальные продукты для детей, подростков, пенсионеров. «У нас для инвалидов и для лиц старше 70 лет до 16:00 посещение вообще бесплатно», — приводит пример Виталий Тихонов.

Наиболее распространенный способ привлечения новых клиентов — акции и специальные предложения на приобретение клубных карт. Существенно снизились и цены: раньше это были годовые абонементы минимум на 50 тыс. рублей, сейчас на рынке можно найти предложения в пределах 10 тыс. рублей. Кроме того, есть варианты по времени — дневные, полный день, от одного до 14 месяцев. Для расширения клиентской базы нормой стали бесплатные ознакомительные тренировки и дополнительные услуги.

Разнообразие тренировок также стало практически стандартом индустрии. Хотя зачастую «новые направления не что иное, как выжимки из старых, — оговаривается Виталий Тихонов. — Многие центры придумывают искусственно названия, например, танцевальные тренировки с элементами боевых искусств, растяжка + боевые искусства».

Я надеюсь, что придет Второе мне дыхание

В погоне за клиентской базой многие центры снижают цены, но не всегда могут поддержать уровень. Результат демпинга — недовольство посетителей из-за нехватки инвентаря или очереди к тренажерам.

Вторая проблема — дефицит квалифицированных кадров. Тренерами становятся либо бывшие спортсмены, либо выпускники физкультурных факультетов. У первых, как правило, есть практика, но они не знают биомеханики, физиологии, анатомии человека, у вторых — только набор теоретических знаний. Некоторые клубы уже начали открывать собственные программы подготовки, но сами признают, что слушатели не будут полноценными специалистами: полученных знаний недостаточно для ведения клиентов, составления программ правильного питания, консультаций и психологической поддержки.

Третье общее ограничение — недостаток ресурсов для развития бизнеса. Финансовая поддержка малого бизнеса, а фитнес относится к этой категории, все больше смещается от банков в сторону институтов развития. Но в число государственных приоритетов фитнес-индустрия не входит, а значит, доступа к дешевым займам участники этого рынка не имеют.

В этой ситуации многие клубы корректируют стратегии развития. В качестве одного из элементов повышения финансовой устойчивости рассматривается формирование комплекса дополнительных услуг: сауны, бассейна, массажного салона.

— ДИВС-Фитнес-Арена, например, предлагает персональные тренировки с квалифицированным тренером, столы для игры в настольный теннис, бильярд, фитобочку, массажный кабинет, консультации специалиста и магазин спортивного питания, — рассказывает Геннадий Севастьянов. — Планируется установка инфракрасных саун в мужской и женской раздевалках.

Есть поле для творчества и в области маркетинга. Поскольку молодежь относительно легко меняет работу и съемное жилье, ряд сетевых клубов внедряют открытый абонемент, действущий во всех точках сети: так владельцы рассчитывают удержать клиентов.

В Москве и Санкт-Петербурге набирают популярность платформы-агрегаторы, объединяющие разные заведения: человек по одному абонементу может по будням ходить в спортивный зал, а в выходные — в бассейн или на теннисный корт. Идея родилась в 2011 году в США и быстро распространяется по всему миру.

Еще одно направление развития — вторые города с населением от 100 до 500 тыс. человек. Виталий Тихонов считает, что зал эконом-класса на 500 — 700 кв. метров с качественным оборудованием и отработанной концепцией вполне может быть там востребован.

Бег на месте общепримиряющий

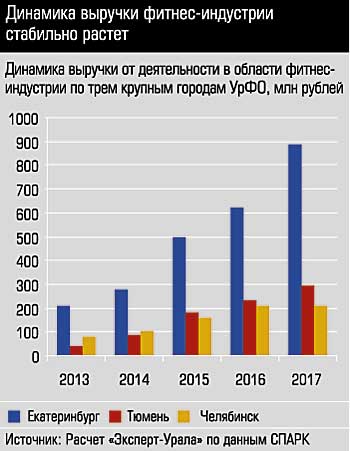

По данным СПАРК, объем выручки в области спорта в 2017 году в России составил 182,7 млрд рублей, годовой темп прироста — 17%. Доля Москвы и Московской области — 58% выручки. На УрФО приходится 7 млрд рублей (около 4% общероссийской), что втрое меньше, чем в Санкт-Петербурге. На города-миллионники УрФО — Екатеринбург, Тюмень и Челябинск — 4,96 млрд

рублей. Заметим, однако, что в ОКВЭД 93.1 помимо фитнес-клубов входят школы олимпийского резерва, бассейны, шахматные клубы, бильярдные, школы авто-, мотоспорта и т.д. Так что, по нашим расчетам, доля фитнеса в общей сумме не превышает 1,391 млрд рублей, или 28% выручки.

До кризиса 2013 года фитнес-рынок в России рос темпами 20 — 25% в год. Руководитель аналитической группы РБК Максим Боровиков считает, что степень вовлеченности населения и уровень конкуренции позволят ему расти еще лет десять. Но при благоприятных макроэкономических условиях. И это, пожалуй, самый серьезный вызов индустрии. На фоне падения доходов населения, а этот процесс идет уже пять лет, инвестиции в здоровье и красоту не рассматриваются в качестве первоочередных. По данным Росстата за 2016 год, 21% средств в сегменте платных услуг население направляло на коммунальные расходы, 20% — на транспортные, 15% — на связь. Платные услуги в области спорта — всего 0,8%. Поэтому, по оценкам Максима Боровикова, при текущем уровне экономического развития рынок может рассчитывать максимум на 8 — 10% ежегодного прироста.

Кроме того, в России велика доля людей, предпочитающих самостоятельные тренировки. По данным ВЦИОМ (осень 2018 года), 51% опрошенных из числа спортивно-активных людей предпочитают заниматься самостоятельно, 46% — на стадионе, спортплощадках, в тренажерных залах, бассейнах. Лишь 12% выбирают занятия в фитнес-клубе с инструктором (в том числе 17% женщин и только 8% мужчин).

Резерв есть: всего в России фитнес-клубы выбирают только 3% населения, это втрое меньше, чем в Европе, и в шесть раз меньше, чем в США. Ассоциация операторов фитнес-индустрии начинает на государственном уровне лоббировать интересы отрасли: она намерена продвигать законопроект введения налогового вычета по НДФЛ на эти затраты к 2020 году.