–í–Ω—É—Ç—Ä–µ–Ω–Ω—è—è —Å—Ç—Ä—É–∫—Ç—É—Ä–∞

–ß–µ—Ä–Ω–∞—è –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏—è

–ö–æ–Ω–∫—É—Ä–µ–Ω—Ç–Ω—ã–º –ø—Ä–µ–∏–º—É—â–µ—Å—Ç–≤–æ–º —Å—Ç–∞–ª–µ–ª–∏—Ç–µ–π–Ω–æ–π –∫–æ–º–ø–∞–Ω–∏–∏ —Å—Ç–∞–Ω–æ–≤–∏—Ç—Å—è –Ω–µ —Ç–µ—Ö–Ω–∏—á–µ—Å–∫–æ–µ –æ—Å–Ω–∞—â–µ–Ω–∏–µ, –∞ –æ—Ä–≥–∞–Ω–∏–∑–∞—Ü–∏—è —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ–≥–æ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞

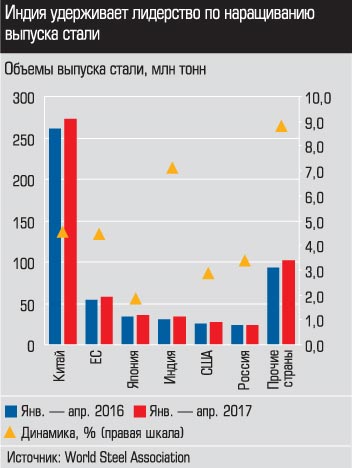

–Ý—ã–Ω–æ–∫ —Å—Ç–∞–ª–∏ –≤–æ—à–µ–ª –≤ –ø–æ–∑–∏—Ç–∏–≤–Ω—É—é –∑–æ–Ω—É: –∑–∞ –ø–µ—Ä–≤—ã–π –∫–≤–∞—Ä—Ç–∞–ª –º–∏—Ä–æ–≤–æ–µ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ –≤—ã—Ä–æ—Å–ª–æ –Ω–∞ 5,7% –¥–æ 410,5 –º–ª–Ω —Ç–æ–Ω–Ω (–∑–¥–µ—Å—å –∏ –≤–µ–∑–¥–µ –¥–∞–ª–µ–µ — —Å—Ä–∞–≤–Ω–µ–Ω–∏–µ —Å –∞–Ω–∞–ª–æ–≥–∏—á–Ω—ã–º –ø–µ—Ä–∏–æ–¥–æ–º 2016 –≥–æ–¥–∞, –µ—Å–ª–∏ –Ω–µ —É–∫–∞–∑–∞–Ω–æ –∏–Ω–æ–µ). –û–±—ä–µ–º—ã –≤—ã–ø—É—Å–∫–∞ —É–≤–µ–ª–∏—á–∏–≤–∞—é—Ç –≤—Å–µ –∫—Ä—É–ø–Ω–µ–π—à–∏–µ —Å—Ç—Ä–∞–Ω—ã-–ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª–∏. –õ–∏–¥–µ—Ä—Å—Ç–≤–æ —Å–æ—Ö—Ä–∞–Ω—è–µ—Ç –ö–∏—Ç–∞–π, –Ω–∞—Ä–∞—Å—Ç–∏–≤—à–∏–π –≤—ã–ø–ª–∞–≤–∫—É –Ω–∞ 4,5% –¥–æ 274 –º–ª–Ω —Ç–æ–Ω–Ω. –ù–µ –æ—Ç—Å—Ç–∞–µ—Ç –∏ –ï–≤—Ä–æ—Å–æ—é–∑: —Ç–µ –∂–µ –ø–ª—é—Å 4,5% –¥–æ 57 –º–ª–Ω —Ç–æ–Ω–Ω. –®—Ç–∞—Ç—ã –¥–∞–ª–∏ 27 –º–ª–Ω —Ç–æ–Ω–Ω —Å—Ç–∞–ª–∏ (–ø–ª—é—Å 2,9%), –Ø–ø–æ–Ω–∏—è — 35 –º–ª–Ω —Ç–æ–Ω–Ω (–ø–ª—é—Å 1,9%). –ò–Ω–¥–∏—è —Å–æ—Ö—Ä–∞–Ω—è–µ—Ç –ø–æ–∑–∏—Ü–∏–∏ –ª–∏–¥–µ—Ä–∞ –ø–æ –¥–∏–Ω–∞–º–∏–∫–µ — –ø–ª—é—Å 7,1% (33 –º–ª–Ω —Ç–æ–Ω–Ω —Å—Ç–∞–ª–∏), –æ—Å–Ω–æ–≤–Ω–æ–π —Ñ–∞–∫—Ç–æ—Ä — –∑–∞–≥—Ä–∞–¥–∏—Ç–µ–ª—å–Ω—ã–µ –º–µ—Ä—ã.

–Ý–∞—Å—Ç–∏ –æ—Ç –ø–ª–∏–Ω—Ç—É—Å–∞ –ª–µ–≥–∫–æ

–û—Ç—Ä–∞—Å–ª—å –Ω–∞—á–∞–ª–∞ –º–µ–¥–ª–µ–Ω–Ω–æ –≤—ã—Ö–æ–¥–∏—Ç—å –∏–∑ –∫—Ä–∏–∑–∏—Å–∞ –≤ –ø—Ä–æ—à–ª–æ–º –≥–æ–¥—É, –∫–æ–≥–¥–∞ –ø–æ—Å–ª–µ –¥—Ä–∞–º–∞—Ç–∏—á–µ—Å–∫–æ–≥–æ —Ç—Ä–µ—Ö–ª–µ—Ç–Ω–µ–≥–æ —Å–∂–∞—Ç–∏—è –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ —Å—Ç–∞–ª–∏ –≤ –º–∏—Ä–µ –≤—ã—Ä–æ—Å–ª–æ –Ω–∞ 0,8%, –ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏–µ — –Ω–∞ 1,3%. –î–ª—è –æ–±—ä–µ–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏ –∫–∞—Ä—Ç–∏–Ω—ã –≥–ª–∞–≤–Ω—ã–π –∞–Ω–∞–ª–∏—Ç–∏–∫ –ü—Ä–æ–º—Å–≤—è–∑—å–±–∞–Ω–∫–∞ –ò–≥–æ—Ä—å –ù—É–∂–¥–∏–Ω, —Ö–∞—Ä–∞–∫—Ç–µ—Ä–∏–∑—É—è –¥–∏–Ω–∞–º–∏–∫—É –ø–µ—Ä–≤–æ–≥–æ –∫–≤–∞—Ä—Ç–∞–ª–∞ —ç—Ç–æ–≥–æ –≥–æ–¥–∞, –ø—Ä–µ–¥–ª–∞–≥–∞–µ—Ç –Ω–µ —Å–±—Ä–∞—Å—ã–≤–∞—Ç—å —Å–æ —Å—á–µ—Ç–æ–≤ —ç—Ñ—Ñ–µ–∫—Ç –Ω–∏–∑–∫–æ–π –±–∞–∑—ã:

— –ó–∞ –ø—è—Ç—å –º–µ—Å—è—Ü–µ–≤ 2017 –≥–æ–¥–∞ –≤—ã–ø—É—Å–∫ —Å—Ç–∞–ª–∏ –≤ –º–∏—Ä–µ –≤—ã—Ä–æ—Å –≤—Å–µ–≥–æ –Ω–∞ 1% –∫ —É—Ä–æ–≤–Ω—é —è–Ω–≤–∞—Ä—è — –º–∞—è 2014 –≥–æ–¥–∞, –ø—Ä–∏—á–µ–º –≤ –ö–∏—Ç–∞–µ — –Ω–∞ 0,7%, –≤ –º–∏—Ä–µ –±–µ–∑ —É—á–µ—Ç–∞ –ö–∏—Ç–∞—è — –Ω–∞ 1,3%. –¢–æ –µ—Å—Ç—å –≤ —Ü–µ–ª–æ–º –ø–æ–∫–∞ –º–æ–∂–Ω–æ –≥–æ–≤–æ—Ä–∏—Ç—å –æ–± —É–º–µ—Ä–µ–Ω–Ω–æ–º —Ä–æ—Å—Ç–µ –º–∏—Ä–æ–≤–æ–≥–æ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞. –û—Å–Ω–æ–≤–Ω–æ–π –ø–æ–¥—ä–µ–º –æ–±–µ—Å–ø–µ—á–∏–≤–∞–µ—Ç—Å—è —É–∂–µ –Ω–µ –ö–∏—Ç–∞–µ–º. –°–∏–ª—å–Ω—ã–π —Ä–æ—Å—Ç –ø–æ–∫–∞–∑—ã–≤–∞—é—Ç –ò–Ω–¥–∏—è, –¢—É—Ä—Ü–∏—è, –ò—Ä–∞–Ω, —Ö–æ—Ä–æ—à–µ–µ –≤–æ—Å—Å—Ç–∞–Ω–æ–≤–ª–µ–Ω–∏–µ –¥–µ–º–æ–Ω—Å—Ç—Ä–∏—Ä—É—é—Ç –ú–µ–∫—Å–∏–∫–∞ –∏ –ë—Ä–∞–∑–∏–ª–∏—è.

–Ý–æ—Å—Å–∏–π—Å–∫–∏–µ —Å—Ç–∞–ª–µ–ø—Ä–æ–º—ã—à–ª–µ–Ω–Ω–∏–∫–∏ –∑–∞ —Ä–∞—Å—Å–º–∞—Ç—Ä–∏–≤–∞–µ–º—ã–π –Ω–∞–º–∏ –ø–µ—Ä–∏–æ–¥ –≤—ã–ø–ª–∞–≤–∏–ª–∏ 24 –º–ª–Ω —Ç–æ–Ω–Ω —Å—Ç–∞–ª–∏, —á—Ç–æ –Ω–∞ 3,4% –±–æ–ª—å—à–µ –ø—Ä–æ—à–ª–æ–≥–æ–¥–Ω–µ–≥–æ –ø–æ–∫–∞–∑–∞—Ç–µ–ª—è. –ò–≥–æ—Ä—å –ù—É–∂–¥–∏–Ω –æ–ø—è—Ç—å –∂–µ —É—Å–º–∞—Ç—Ä–∏–≤–∞–µ—Ç –≤ –¥–∏–Ω–∞–º–∏–∫–µ —ç—Ñ—Ñ–µ–∫—Ç –Ω–∏–∑–∫–æ–π –±–∞–∑—ã: «–í –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ 2016 –≥–æ–¥–∞ —Ü–µ–Ω—ã –Ω–∞ —Å—Ç–∞–ª—å–Ω–æ–π –ø—Ä–æ–∫–∞—Ç –±—ã–ª–∏ –Ω–∞ –º–∏–Ω–∏–º—É–º–∞—Ö, –æ—Ç–Ω–æ—Å–∏—Ç–µ–ª—å–Ω–æ —á–µ—Ç–≤–µ—Ä—Ç–æ–≥–æ –∫–≤–∞—Ä—Ç–∞–ª–∞ 2016 –≥–æ–¥–∞ —Ä–µ–∑—É–ª—å—Ç–∞—Ç—ã –Ω–µ —Å—Ç–æ–ª—å –≤—ã—Ä–∞–∑–∏—Ç–µ–ª—å–Ω—ã–µ».

–î–µ–ª–∞—é—Ç –∏ –ø–æ–∫–∞–∑—ã–≤–∞—é—Ç

–¢–µ–º –Ω–µ –º–µ–Ω–µ–µ —Ñ–∏–Ω–∞–Ω—Å–æ–≤–∞—è –æ—Ç—á–µ—Ç–Ω–æ—Å—Ç—å –∫—Ä—É–ø–Ω–µ–π—à–∏—Ö —Ä–æ—Å—Å–∏–π—Å–∫–∏—Ö –∫–æ–º–ø–∞–Ω–∏–π –∑–∞ –ø–µ—Ä–≤—ã–π –∫–≤–∞—Ä—Ç–∞–ª –ø–æ –ú–°–§–û –≤—ã–≥–ª—è–¥–∏—Ç –Ω–µ–ø–ª–æ—Ö–æ. –¢–∞–∫, –≤—ã—Ä—É—á–∫–∞ –≥—Ä—É–ø–ø—ã «–°–µ–≤–µ—Ä—Å—Ç–∞–ª—å» —É–≤–µ–ª–∏—á–∏–ª–∞—Å—å –Ω–∞ 61% –¥–æ 1,767 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –í –∫–æ–º–ø–∞–Ω–∏–∏ —Ä–µ–∑—É–ª—å—Ç–∞—Ç —Å–≤—è–∑—ã–≤–∞—é—Ç —Å —É–≤–µ–ª–∏—á–µ–Ω–∏–µ–º –æ–±—ä–µ–º–æ–≤ –ø—Ä–æ–¥–∞–∂ –∂–µ–ª–µ–∑–æ—Ä—É–¥–Ω—ã—Ö –æ–∫–∞—Ç—ã—à–µ–π –∏ —Å—Ç–∞–ª—å–Ω–æ–π –ø—Ä–æ–¥—É–∫—Ü–∏–∏. –ü–æ–∫–∞–∑–∞—Ç–µ–ª—å EBITDA –ø–æ –≥—Ä—É–ø–ø–µ —É–≤–µ–ª–∏—á–∏–ª—Å—è –Ω–∞ 111,7% –ø–æ —Å—Ä–∞–≤–Ω–µ–Ω–∏—é —Å –ø—Ä–µ–¥—ã–¥—É—â–∏–º –≥–æ–¥–æ–º –∏ –¥–æ—Å—Ç–∏–≥ 578 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤.

–¢–µ–º –Ω–µ –º–µ–Ω–µ–µ —Ñ–∏–Ω–∞–Ω—Å–æ–≤–∞—è –æ—Ç—á–µ—Ç–Ω–æ—Å—Ç—å –∫—Ä—É–ø–Ω–µ–π—à–∏—Ö —Ä–æ—Å—Å–∏–π—Å–∫–∏—Ö –∫–æ–º–ø–∞–Ω–∏–π –∑–∞ –ø–µ—Ä–≤—ã–π –∫–≤–∞—Ä—Ç–∞–ª –ø–æ –ú–°–§–û –≤—ã–≥–ª—è–¥–∏—Ç –Ω–µ–ø–ª–æ—Ö–æ. –¢–∞–∫, –≤—ã—Ä—É—á–∫–∞ –≥—Ä—É–ø–ø—ã «–°–µ–≤–µ—Ä—Å—Ç–∞–ª—å» —É–≤–µ–ª–∏—á–∏–ª–∞—Å—å –Ω–∞ 61% –¥–æ 1,767 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –í –∫–æ–º–ø–∞–Ω–∏–∏ —Ä–µ–∑—É–ª—å—Ç–∞—Ç —Å–≤—è–∑—ã–≤–∞—é—Ç —Å —É–≤–µ–ª–∏—á–µ–Ω–∏–µ–º –æ–±—ä–µ–º–æ–≤ –ø—Ä–æ–¥–∞–∂ –∂–µ–ª–µ–∑–æ—Ä—É–¥–Ω—ã—Ö –æ–∫–∞—Ç—ã—à–µ–π –∏ —Å—Ç–∞–ª—å–Ω–æ–π –ø—Ä–æ–¥—É–∫—Ü–∏–∏. –ü–æ–∫–∞–∑–∞—Ç–µ–ª—å EBITDA –ø–æ –≥—Ä—É–ø–ø–µ —É–≤–µ–ª–∏—á–∏–ª—Å—è –Ω–∞ 111,7% –ø–æ —Å—Ä–∞–≤–Ω–µ–Ω–∏—é —Å –ø—Ä–µ–¥—ã–¥—É—â–∏–º –≥–æ–¥–æ–º –∏ –¥–æ—Å—Ç–∏–≥ 578 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤.

— –í –Ω–∞—á–∞–ª–µ 2017 –≥–æ–¥–∞ «–°–µ–≤–µ—Ä—Å—Ç–∞–ª—å» –ø—Ä–æ–¥–µ–º–æ–Ω—Å—Ç—Ä–∏—Ä–æ–≤–∞–ª–∞ —É—Å—Ç–æ–π—á–∏–≤—ã–µ —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–µ –∏ –æ–ø–µ—Ä–∞—Ü–∏–æ–Ω–Ω—ã–µ —Ä–µ–∑—É–ª—å—Ç–∞—Ç—ã –Ω–∞ —Ñ–æ–Ω–µ –±–ª–∞–≥–æ–ø—Ä–∏—è—Ç–Ω–æ–π —Ü–µ–Ω–æ–≤–æ–π –∫–æ–Ω—ä—é–Ω–∫—Ç—É—Ä—ã. –ö–æ–º–ø–∞–Ω–∏—è —Å–º–æ–≥–ª–∞ –¥–æ—Å—Ç–∏—á—å –æ–¥–Ω–æ–≥–æ –∏–∑ —Å–∞–º—ã—Ö –≤—ã—Å–æ–∫–∏—Ö –ø–æ–∫–∞–∑–∞—Ç–µ–ª–µ–π —Ä–µ–Ω—Ç–∞–±–µ–ª—å–Ω–æ—Å—Ç–∏ –≤ —Å—Ç–∞–ª—å–Ω–æ–π –æ—Ç—Ä–∞—Å–ª–∏ –∏ –ø–æ–∫–∞–∑–∞–ª–∞ —Ä–µ–∑—É–ª—å—Ç–∞—Ç–∏–≤–Ω–æ—Å—Ç—å –Ω–∞—à–µ–π –≤–µ—Ä—Ç–∏–∫–∞–ª—å–Ω–æ-–∏–Ω—Ç–µ–≥—Ä–∏—Ä–æ–≤–∞–Ω–Ω–æ–π –±–∏–∑–Ω–µ—Å-–º–æ–¥–µ–ª–∏, — —É–∫–∞–∑—ã–≤–∞–µ—Ç –Ω–∞ —Ñ–∞–∫—Ç–æ—Ä —É—Å–ø–µ—Ö–∞ –≥–µ–Ω–µ—Ä–∞–ª—å–Ω—ã–π –¥–∏—Ä–µ–∫—Ç–æ—Ä –ê–û «–°–µ–≤–µ—Ä—Å—Ç–∞–ª—å –ú–µ–Ω–µ–¥–∂–º–µ–Ω—Ç» –ê–ª–µ–∫—Å–∞–Ω–¥—Ä –®–µ–≤–µ–ª–µ–≤.

–ù–õ–ú–ö —É–≤–µ–ª–∏—á–∏–ª –≤—ã—Ä—É—á–∫—É –Ω–∞ 10% –¥–æ 2,16 –º–ª—Ä–¥ –¥–æ–ª–ª–∞—Ä–æ–≤. –ü–æ–∫–∞–∑–∞—Ç–µ–ª—å EBITDA — –ø–ª—é—Å 19% –¥–æ 618 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –í –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ 2017 –≥–æ–¥–∞ –±–ª–∞–≥–æ–¥–∞—Ä—è –∞–∫—Ç–∏–≤–∏–∑–∞—Ü–∏–∏ –≤–Ω—É—Ç—Ä–µ–Ω–Ω–µ–≥–æ —Å–ø—Ä–æ—Å–∞ –≥—Ä—É–ø–ø–∞ –Ω–∞—Ä–∞—Å—Ç–∏–ª–∞ –ø—Ä–æ–¥–∞–∂–∏ –Ω–∞ —Ä—ã–Ω–∫–∞—Ö –ï–≤—Ä–æ–ø—ã –∏ –°–®–ê, –∞ —Ç–∞–∫–∂–µ —ç–∫—Å–ø–æ—Ä—Ç–Ω—ã–µ –ø–æ—Å—Ç–∞–≤–∫–∏ –ø–ª–æ—Å–∫–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ –∏–∑ –Ý–§, —á—Ç–æ –ø–æ–∑–≤–æ–ª–∏–ª–æ –∫–æ–º–ø–µ–Ω—Å–∏—Ä–æ–≤–∞—Ç—å —Å–µ–∑–æ–Ω–Ω–æ–µ —Å–Ω–∏–∂–µ–Ω–∏–µ —Å–ø—Ä–æ—Å–∞ –≤ –Ý–æ—Å—Å–∏–∏, –ø—Ä–∏–≤–æ–¥–∏—Ç –ø—Ä–µ—Å—Å-—Å–ª—É–∂–±–∞ –æ—Ü–µ–Ω–∫—É –≤–∏—Ü–µ-–ø—Ä–µ–∑–∏–¥–µ–Ω—Ç–∞ –ø–æ —Ñ–∏–Ω–∞–Ω—Å–∞–º –≥—Ä—É–ø–ø—ã –ù–õ–ú–ö –°–µ—Ä–≥–µ—è –ö–∞—Ä–∞—Ç–∞–µ–≤–∞.

–î–æ—Ö–æ–¥—ã –∫–æ–º–ø–∞–Ω–∏–∏ «–ú–µ—Ç–∞–ª–ª–æ–∏–Ω–≤–µ—Å—Ç» –ø–æ–¥–Ω—è–ª–∏—Å—å –Ω–∞ 85,1% –¥–æ 1,52 –º–ª—Ä–¥ –¥–æ–ª–ª–∞—Ä–æ–≤ –≤ –æ—Å–Ω–æ–≤–Ω–æ–º –±–ª–∞–≥–æ–¥–∞—Ä—è —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ–º—É —É–¥–æ—Ä–æ–∂–∞–Ω–∏—é –∂–µ–ª–µ–∑–Ω–æ–π —Ä—É–¥—ã –∏ —Å—Ç–∞–ª—å–Ω–æ–π –ø—Ä–æ–¥—É–∫—Ü–∏–∏, –∞ —Ç–∞–∫–∂–µ —Ä–æ—Å—Ç—É –æ–±—ä–µ–º–æ–≤ –æ—Ç–≥—Ä—É–∑–∫–∏ –ø—Ä–æ–¥—É–∫—Ü–∏–∏ —Å –≤—ã—Å–æ–∫–æ–π –¥–æ–±–∞–≤–ª–µ–Ω–Ω–æ–π —Å—Ç–æ–∏–º–æ—Å—Ç—å—é. –ü–æ–∫–∞–∑–∞—Ç–µ–ª—å –∫–æ–Ω—Å–æ–ª–∏–¥–∏—Ä–æ–≤–∞–Ω–Ω–æ–π EBITDA —É–≤–µ–ª–∏—á–∏–ª—Å—è –≤ 2,9 —Ä–∞–∑–∞ –¥–æ 527 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –ü–æ —Å–ª–æ–≤–∞–º –≥–µ–Ω–µ—Ä–∞–ª—å–Ω–æ–≥–æ –¥–∏—Ä–µ–∫—Ç–æ—Ä–∞ –£–ö «–ú–µ—Ç–∞–ª–ª–æ–∏–Ω–≤–µ—Å—Ç» –ê–Ω–¥—Ä–µ—è –í–∞—Ä–∏—á–µ–≤–∞, –Ω–∞–∏–±–æ–ª—å—à–∏–π –≤–∫–ª–∞–¥ –≤–Ω–µ—Å –≥–æ—Ä–Ω–æ—Ä—É–¥–Ω—ã–π —Å–µ–≥–º–µ–Ω—Ç, –ø—Ä–æ–¥–µ–º–æ–Ω—Å—Ç—Ä–∏—Ä–æ–≤–∞–≤ –ø—Ä–∏—Ä–æ—Å—Ç EBITDA –Ω–∞ 323 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –Ý–µ–Ω—Ç–∞–±–µ–ª—å–Ω–æ—Å—Ç—å EBITDA –≤–æ–∑—Ä–æ—Å–ª–∞ —Å 22,4% –¥–æ 34,7%. «–£–ª—É—á—à–µ–Ω–∏–µ –ø–æ–∫–∞–∑–∞—Ç–µ–ª—è –ø—Ä–∏–±—ã–ª—å–Ω–æ—Å—Ç–∏ –≤–æ –º–Ω–æ–≥–æ–º —è–≤–ª—è–µ—Ç—Å—è —Å–ª–µ–¥—Å—Ç–≤–∏–µ–º —Ä–æ—Å—Ç–∞ —Ü–µ–Ω –Ω–∞ –ø—Ä–æ–¥—É–∫—Ü–∏—é, –∞ —Ç–∞–∫–∂–µ –ø—Ä–æ–≤–µ–¥–µ–Ω–∏—è –ø—Ä–æ–≥—Ä–∞–º–º—ã –æ–ø–µ—Ä–∞—Ü–∏–æ–Ω–Ω—ã—Ö —É–ª—É—á—à–µ–Ω–∏–π. –ß–∏—Å—Ç–∞—è –ø—Ä–∏–±—ã–ª—å –ø–æ –∏—Ç–æ–≥–∞–º –ø–µ—Ä–≤–æ–≥–æ –∫–≤–∞—Ä—Ç–∞–ª–∞ —É–≤–µ–ª–∏—á–∏–ª–∞—Å—å –≤ 2,2 —Ä–∞–∑–∞ –∏ —Å–æ—Å—Ç–∞–≤–∏–ª–∞ 391 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤ –ø–æ —Å—Ä–∞–≤–Ω–µ–Ω–∏—é —Å –∞–Ω–∞–ª–æ–≥–∏—á–Ω—ã–º –ø–µ—Ä–∏–æ–¥–æ–º –ø—Ä–æ—à–ª–æ–≥–æ –≥–æ–¥–∞», — –ø–æ–¥—á–µ—Ä–∫–∏–≤–∞–µ—Ç —Ç–æ–ø-–º–µ–Ω–µ–¥–∂–µ—Ä.

–°–∏—Ç—É–∞—Ü–∏—é –≤ –≥—Ä—É–ø–ø–µ «–ú–µ—á–µ–ª» –≤ –æ—Ç—á–µ—Ç–Ω—ã—Ö –º–∞—Ç–µ—Ä–∏–∞–ª–∞—Ö –≥–µ–Ω–µ—Ä–∞–ª—å–Ω—ã–π –¥–∏—Ä–µ–∫—Ç–æ—Ä –û–û–û «–£–ö –ú–µ—á–µ–ª-–°—Ç–∞–ª—å» –ê–Ω–¥—Ä–µ–π –ü–æ–Ω–æ–º–∞—Ä–µ–≤ —Ö–∞—Ä–∞–∫—Ç–µ—Ä–∏–∑—É–µ—Ç —Å–ª–µ–¥—É—é—â–∏–º –æ–±—Ä–∞–∑–æ–º:

— –ü–µ—Ä–≤—ã–π –∫–≤–∞—Ä—Ç–∞–ª —ç—Ç–æ–≥–æ –≥–æ–¥–∞ –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏—á–µ—Å–∫–∏–π –¥–∏–≤–∏–∑–∏–æ–Ω –æ—Ç—Ä–∞–±–æ—Ç–∞–ª —Å—Ç–∞–±–∏–ª—å–Ω–æ. –ù–µ–±–æ–ª—å—à–æ–µ —Å–Ω–∏–∂–µ–Ω–∏–µ –æ–±—ä–µ–º–æ–≤ –æ—Ç–≥—Ä—É–∑–æ–∫ —Å–æ—Ä—Ç–æ–≤–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞ –Ω–æ—Å–∏–ª–æ –ø—Ä–µ–∏–º—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ —Å–µ–∑–æ–Ω–Ω—ã–π —Ö–∞—Ä–∞–∫—Ç–µ—Ä: –æ–Ω–æ —Å–≤—è–∑–∞–Ω–æ —Å –ø–∞–¥–µ–Ω–∏–µ–º —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω–æ–π –∞–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏ –≤ –∑–∏–º–Ω–∏–π –ø–µ—Ä–∏–æ–¥. –ú—ã –æ–∂–∏–¥–∞–µ–º, —á—Ç–æ –æ–±—ä–µ–º—ã –ø—Ä–æ–¥—É–∫—Ü–∏–∏ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω–æ–≥–æ —Å–æ—Ä—Ç–∞–º–µ–Ω—Ç–∞, –∫–æ—Ç–æ—Ä–∞—è –Ω–µ –±—ã–ª–∞ –ø—Ä–æ–¥–∞–Ω–∞ –≤ –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ –Ω–∞ —Ñ–æ–Ω–µ —Å–ª–∞–±–æ–≥–æ —Å–ø—Ä–æ—Å–∞ –∏, —Å–æ–æ—Ç–≤–µ—Ç—Å—Ç–≤–µ–Ω–Ω–æ, –Ω–∏–∑–∫–∏—Ö —Ü–µ–Ω, –±—É–¥—É—Ç —Ä–µ–∞–ª–∏–∑–æ–≤–∞–Ω—ã —Å –∞–∫—Ç–∏–≤–∏–∑–∞—Ü–∏–µ–π —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω–æ–≥–æ —Å–µ–∑–æ–Ω–∞ –≤ –ø–æ—Å–ª–µ–¥—É—é—â–∏—Ö –ø–µ—Ä–∏–æ–¥–∞—Ö –ø–æ –±–æ–ª–µ–µ –≤—ã—Å–æ–∫–∏–º —Ü–µ–Ω–∞–º. –ü—Ä–∏ —ç—Ç–æ–º –≤ –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ –≤—ã—Ä–æ—Å–ª–∏ –ø—Ä–æ–¥–∞–∂–∏ –±–æ–ª–µ–µ –≤—ã—Å–æ–∫–æ–º–∞—Ä–∂–∏–Ω–∞–ª—å–Ω–æ–π –ø—Ä–æ–¥—É–∫—Ü–∏–∏ — —à—Ç–∞–º–ø–æ–≤–∞–Ω–Ω—ã—Ö –∏ –∫–æ–≤–∞–Ω—ã—Ö –∏–∑–¥–µ–ª–∏–π, –∞ —Ç–∞–∫–∂–µ –ø–ª–æ—Å–∫–æ–≥–æ –ø—Ä–æ–∫–∞—Ç–∞, –≤ —Ç–æ–º —á–∏—Å–ª–µ –∑–∞ —Å—á–µ—Ç —Ä–∞—Å—à–∏—Ä–µ–Ω–∏—è –∞—Å—Å–æ—Ä—Ç–∏–º–µ–Ω—Ç–Ω–æ–π –ª–∏–Ω–µ–π–∫–∏ –∏ –æ—Å–≤–æ–µ–Ω–∏—è –Ω–æ–≤—ã—Ö —Ä—ã–Ω–∫–æ–≤ —Å–±—ã—Ç–∞. –í —Ü–µ–ª–æ–º –≤—ã—Ä—É—á–∫–∞ –ø–æ –∏—Ç–æ–≥–∞–º –ø–µ—Ä–≤–æ–≥–æ –∫–≤–∞—Ä—Ç–∞–ª 2017 –≥–æ–¥–∞ –æ—Å—Ç–∞–ª–∞—Å—å –Ω–∞ —É—Ä–æ–≤–Ω–µ —á–µ—Ç–≤–µ—Ä—Ç–æ–≥–æ –∫–≤–∞—Ä—Ç–∞–ª–∞ 2016-–≥–æ. –°–æ–∫—Ä–∞—â–µ–Ω–∏–µ –ø–æ–∫–∞–∑–∞—Ç–µ–ª—è EBITDA –Ω–∞ 51% —Å—Ç–∞–ª–æ —Ä–µ–∑—É–ª—å—Ç–∞—Ç–æ–º —Ä–æ—Å—Ç–∞ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω–æ–π —Å–µ–±–µ—Å—Ç–æ–∏–º–æ—Å—Ç–∏ –Ω–∞ —Ñ–æ–Ω–µ –≤—ã—Å–æ–∫–∏—Ö —Ü–µ–Ω –Ω–∞ –≤—Ö–æ–¥—è—â–µ–µ —Å—ã—Ä—å–µ. –û—Å–Ω–æ–≤–Ω—ã–µ —Ç–µ–Ω–¥–µ–Ω—Ü–∏–∏, —Ö–∞—Ä–∞–∫—Ç–µ—Ä–∏–∑—É—é—â–∏–µ –¥–µ—è—Ç–µ–ª—å–Ω–æ—Å—Ç—å –¥–∏–≤–∏–∑–∏–æ–Ω–∞ –≤ –ø—Ä–æ—à–ª–æ–º –≥–æ–¥—É, —Å–æ—Ö—Ä–∞–Ω—è—é—Ç—Å—è –∏ –≤ –Ω–∞—á–∞–ª–µ —Ç–µ–∫—É—â–µ–≥–æ –≥–æ–¥–∞. –ú—ã –ø—Ä–æ–¥–æ–ª–∂–∞–µ–º –Ω–∞—Ä–∞—â–∏–≤–∞—Ç—å –∑–∞–≥—Ä—É–∑–∫—É —É–Ω–∏–≤–µ—Ä—Å–∞–ª—å–Ω–æ–≥–æ —Ä–µ–ª—å—Å–æ–±–∞–ª–æ—á–Ω–æ–≥–æ —Å—Ç–∞–Ω–∞ –ß–ú–ö, –æ—Å–≤–∞–∏–≤–∞–µ–º –Ω–æ–≤—ã–µ –∫–æ–Ω–∫—É—Ä–µ–Ω—Ç–Ω—ã–µ –≤–∏–¥—ã –ø—Ä–æ–¥—É–∫—Ü–∏–∏ –Ω–∞ –≤—Å–µ—Ö –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è—Ö, –≤–µ–¥–µ–º –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏—é –æ–±–æ—Ä—É–¥–æ–≤–∞–Ω–∏—è.

–Ý–∞–Ω–æ —Ä–∞—Å—Å–ª–∞–±–ª—è—Ç—å—Å—è

–Ý–æ—Å—Å–∏–π—Å–∫–∏–µ –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª–∏ –æ–ø–∏—Ä–∞—é—Ç—Å—è –Ω–∞ –æ–ø—Ç–∏–º–∏—Å—Ç–∏—á–Ω—ã–µ –ø—Ä–æ–≥–Ω–æ–∑—ã. –í –ê—Å—Å–æ—Ü–∏–∞—Ü–∏–∏ «–Ý—É—Å—Å–∫–∞—è –°—Ç–∞–ª—å», –ø–æ —Å–ª–æ–≤–∞–º –∏—Å–ø–æ–ª–Ω–∏—Ç–µ–ª—å–Ω–æ–≥–æ –¥–∏—Ä–µ–∫—Ç–æ—Ä–∞ –ê–ª–µ–∫—Å–µ—è –°–µ–Ω—Ç—é—Ä–∏–Ω–∞, –≤ –ø–µ—Ä–≤—ã–π —Ä–∞–∑ –ø–æ—Å–ª–µ 2013 –≥–æ–¥–∞ –ø—Ä–æ–≥–Ω–æ–∑–∏—Ä—É—é—Ç —Ä–æ—Å—Ç –ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏—è –º–µ—Ç–∞–ª–ª–∞ –Ω–∞ –æ—Ç–µ—á–µ—Å—Ç–≤–µ–Ω–Ω–æ–º —Ä—ã–Ω–∫–µ.

–ù–∞ –∑–∞–∫—Ä–µ–ø–ª–µ–Ω–∏–µ –ø–æ–ª–æ–∂–∏—Ç–µ–ª—å–Ω—ã—Ö —Ç–µ–Ω–¥–µ–Ω—Ü–∏–π –≤ —Ç–µ—á–µ–Ω–∏–µ 2017 –≥–æ–¥–∞ —Ä–∞—Å—Å—á–∏—Ç—ã–≤–∞—é—Ç –∏ –≤ –≥—Ä—É–ø–ø–µ «–°–µ–≤–µ—Ä—Å—Ç–∞–ª—å»:

— –ú—ã –æ–∂–∏–¥–∞–µ–º –¥–∞–ª—å–Ω–µ–π—à–µ–π —Å—Ç–∞–±–∏–ª–∏–∑–∞—Ü–∏–∏ –Ω–∞ —Ä—ã–Ω–∫–∞—Ö —Å—Ç–∞–ª–∏ –∏ —Å—ã—Ä—å—è. –ü–æ –º–µ—Ä–µ —Ä–æ—Å—Ç–∞ –º–∏—Ä–æ–≤–æ–π —ç–∫–æ–Ω–æ–º–∏–∫–∏ —Å–ø—Ä–æ—Å –Ω–∞ —Å—Ç–∞–ª—å –≤ –º–∏—Ä–µ, –ø–æ –ø—Ä–æ–≥–Ω–æ–∑–∞–º, —Ç–∞–∫–∂–µ –±—É–¥–µ—Ç —É–∫—Ä–µ–ø–ª—è—Ç—å—Å—è, —á–µ–º—É –ø–æ—Å–ø–æ—Å–æ–±—Å—Ç–≤—É–µ—Ç –∑–∞–∫—Ä—ã—Ç–∏–µ –∏–∑–±—ã—Ç–æ—á–Ω—ã—Ö —Å—Ç–∞–ª–µ–ª–∏—Ç–µ–π–Ω—ã—Ö –º–æ—â–Ω–æ—Å—Ç–µ–π –≤ –ö–∏—Ç–∞–µ, –∞ —Ç–∞–∫–∂–µ –ø–æ–ª–∏—Ç–∏–∫–∞ —Å—Ç–∏–º—É–ª–∏—Ä–æ–≤–∞–Ω–∏—è —Ä–æ—Å—Ç–∞ –∫–∏—Ç–∞–π—Å–∫–æ–π —ç–∫–æ–Ω–æ–º–∏–∫–∏, — –ø–µ—Ä–µ—á–∏—Å–ª—è–µ—Ç —Ñ–∞–∫—Ç–æ—Ä—ã –ê–ª–µ–∫—Å–∞–Ω–¥—Ä –®–µ–≤–µ–ª–µ–≤.

–û–¥–Ω–∞–∫–æ –æ—Ç—Ä–∞—Å–ª–µ–≤—ã–µ –∞–Ω–∞–ª–∏—Ç–∏–∫–∏ –±–æ–ª–µ–µ —Å–¥–µ—Ä–∂–∞–Ω—ã:

— –í —Ü–µ–ª–æ–º –ø–æ –∏—Ç–æ–≥–∞–º 2017 –≥–æ–¥–∞ –º–∏—Ä–æ–≤–æ–µ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ —Å—Ç–∞–ª–∏ –º–æ–∂–µ—Ç –ø–æ–∫–∞–∑–∞—Ç—å —Ä–æ—Å—Ç –Ω–∞ 3 — 4%, –ö–∏—Ç–∞–π — –Ω–∞ 3 — 3,5%. –í –¥–∞–ª—å–Ω–µ–π—à–µ–º –∏–∑-–∑–∞ —Å–ª–∞–±—ã—Ö —Ç–µ–º–ø–æ–≤ —Ä–æ—Å—Ç–∞ –∏–ª–∏, —á—Ç–æ –±–æ–ª–µ–µ –≤–µ—Ä–æ—è—Ç–Ω–æ, –¥–∞–∂–µ —Å–æ–∫—Ä–∞—â–µ–Ω–∏—è –æ–±—ä–µ–º–æ–≤ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –≤ –ö–∏—Ç–∞–µ, –º–∏—Ä–æ–≤–∞—è –¥–∏–Ω–∞–º–∏–∫–∞ –±—É–¥–µ—Ç —Å–ª–∞–±–æ–π –∏ –Ω–µ –ø—Ä–µ–≤—ã—Å–∏—Ç –∑–Ω–∞—á–µ–Ω–∏–π –≤ 0,8 — 1% –≤ –≥–æ–¥, — –ø—Ä–µ–¥–ø–æ–ª–∞–≥–∞–µ—Ç –ò–≥–æ—Ä—å –ù—É–∂–¥–∏–Ω.

–ü–æ –µ–≥–æ –≤–µ—Ä—Å–∏–∏, –º–∏—Ä–æ–≤—ã–µ —Ü–µ–Ω—ã –Ω–∞ —Å—Ç–∞–ª—å –∏–∑-–∑–∞ –æ—Ç–Ω–æ—Å–∏—Ç–µ–ª—å–Ω–æ–π —Å–±–∞–ª–∞–Ω—Å–∏—Ä–æ–≤–∞–Ω–Ω–æ—Å—Ç–∏ —Å–ø—Ä–æ—Å–∞ –∏ –ø—Ä–µ–¥–ª–æ–∂–µ–Ω–∏—è –±—É–¥—É—Ç –∑–∞–≤–∏—Å–µ—Ç—å –æ—Ç –∏–∑–º–µ–Ω–µ–Ω–∏–π —Å—Ç–æ–∏–º–æ—Å—Ç–∏ —Å—ã—Ä—å—è — –∫–æ–∫—Å—É—é—â–µ–≥–æ—Å—è —É–≥–ª—è –∏ –∂–µ–ª–µ–∑–Ω–æ–π —Ä—É–¥—ã: –∏–º–µ–Ω–Ω–æ —ç—Ç–æ –æ–±–µ—Å–ø–µ—á–∏–ª–æ —Ä–æ—Å—Ç —Ü–µ–Ω –Ω–∞ —Å—Ç–∞–ª—å –≤ –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ. –í–æ –≤—Ç–æ—Ä–æ–º –ø–æ–ª—É–≥–æ–¥–∏–∏ —Ü–µ–Ω–∞ –Ω–∞ —Å—ã—Ä—å–µ —Å–∫–æ—Ä—Ä–µ–∫—Ç–∏—Ä—É–µ—Ç—Å—è. –í 2018 –≥–æ–¥—É —Ü–µ–Ω—ã –Ω–∞ —Å—Ç–∞–ª—å –±—É–¥—É—Ç –Ω–∏–∂–µ —É—Ä–æ–≤–Ω–µ–π 2017 –≥–æ–¥–∞ –Ω–∞ 20%.

–ü–∞—Ä—Ç–Ω–µ—Ä, —Ä—É–∫–æ–≤–æ–¥–∏—Ç–µ–ª—å –≥—Ä—É–ø–ø—ã –ø–æ —Ä–∞–±–æ—Ç–µ —Å –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏—á–µ—Å–∫–∏–º–∏ –∫–æ–º–ø–∞–Ω–∏—è–º–∏ Deloitte –ê–Ω–¥—Ä–µ–π –°–µ–¥–æ–≤ —Ç–∞–∫–∂–µ –≤–∏–¥–∏—Ç –ø—Ä–µ–¥–ø–æ—Å—ã–ª–∫–∏ –¥–ª—è –ø–æ—Å—Ç–µ–ø–µ–Ω–Ω–æ–≥–æ —Å–Ω–∏–∂–µ–Ω–∏—è —Å–ø—Ä–æ—Å–∞ —Å–æ —Å—Ç–æ—Ä–æ–Ω—ã –ö–∏—Ç–∞—è –ø–æ –º–µ—Ä–µ –æ—Å–ª–∞–±–ª–µ–Ω–∏—è –≥–æ—Å—É–¥–∞—Ä—Å—Ç–≤–µ–Ω–Ω–æ–π –ø–æ–¥–¥–µ—Ä–∂–∫–∏ –≤ —Å—Ç—Ä–∞–Ω–µ. –≠—Ç–æ –ø—Ä–∏–≤–µ–¥–µ—Ç –∫ —Ç–æ–º—É, —á—Ç–æ –ø—Ä–æ—Ñ–∏—Ü–∏—Ç —É–≤–µ–ª–∏—á–∏—Ç—Å—è, –∞ —Ü–µ–Ω—ã –ø–æ–π–¥—É—Ç –≤–Ω–∏–∑.

–ò–º–µ–Ω–Ω–æ –ø–æ —ç—Ç–æ–π –ø—Ä–∏—á–∏–Ω–µ –∞–Ω–∞–ª–∏—Ç–∏–∫–∏ –≤ –æ—Ç—Ä–∞—Å–ª–∏ –Ω–µ –∂–¥—É—Ç –Ω–æ–≤—ã—Ö –∫—Ä—É–ø–Ω—ã—Ö –∏–Ω–≤–µ—Å—Ç–∏—Ü–∏–æ–Ω–Ω—ã—Ö –ø—Ä–æ–µ–∫—Ç–æ–≤:

— –ú–µ—Ç–∞–ª–ª—É—Ä–≥–∏ –∑–∞–≤–µ—Ä—à–∏–ª–∏ —Ñ–∞–∑—É –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ –∏ —Ä–∞—Å—à–∏—Ä–µ–Ω–∏—è –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞. –ó–∞–ø—É—Å–∫–∞—Ç—å –Ω–æ–≤—ã–µ –ø—Ä–æ–µ–∫—Ç—ã –Ω–µ—Ç —Å–º—ã—Å–ª–∞, —Ç–∞–∫ –∫–∞–∫ —Å–∏–ª—å–Ω–æ–≥–æ —Ä–æ—Å—Ç–∞ —Å–ø—Ä–æ—Å–∞ –Ω–∞ –º–µ—Ç–∞–ª–ª –Ω–µ –ø—Ä–æ–≥–Ω–æ–∑–∏—Ä—É–µ—Ç—Å—è. –°–∫–æ—Ä–µ–µ, —Ä–µ—á—å –±—É–¥–µ—Ç –∏–¥—Ç–∏ –æ –ø–æ–¥–¥–µ—Ä–∂–∞–Ω–∏–∏ —Ç–µ–∫—É—â–∏—Ö –º–æ—â–Ω–æ—Å—Ç–µ–π –∏ –ª–æ–∫–∞–ª—å–Ω–æ–π –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ –æ—Ç–¥–µ–ª—å–Ω—ã—Ö –æ–±—ä–µ–∫—Ç–æ–≤, — –ø—Ä–µ–¥–ø–æ–ª–∞–≥–∞–µ—Ç –ò–≥–æ—Ä—å –ù—É–∂–¥–∏–Ω.

–ü–æ –º–Ω–µ–Ω–∏—é –ê–Ω–¥—Ä–µ—è –°–µ–¥–æ–≤–∞, –æ—Å–Ω–æ–≤–Ω—ã–º —Ä–∏—Å–∫–æ–º –¥–ª—è —Ä–æ—Å—Å–∏–π—Å–∫–∏—Ö –º–µ—Ç–∞–ª–ª—É—Ä–≥–æ–≤ –æ—Å—Ç–∞–µ—Ç—Å—è –Ω–µ—Å—Ç–∞–±–∏–ª—å–Ω—ã–π —Å–ø—Ä–æ—Å, –∞ —Ç–∞–∫–∂–µ —É–∫—Ä–µ–ø–ª–µ–Ω–∏–µ —Ä—É–±–ª—è –ø—Ä–∏ —Å–Ω–∏–∂–∞—é—â–∏—Ö—Å—è —Ü–µ–Ω–∞—Ö –Ω–∞ —Å—Ç–∞–ª—å.

–í —Ç–∞–∫–∏–µ –ø–µ—Ä–∏–æ–¥—ã –Ω–µ–æ–ø—Ä–µ–¥–µ–ª–µ–Ω–Ω–æ—Å—Ç–∏ –≤–∞–∂–Ω–µ–µ —Å–æ—Å—Ä–µ–¥–æ—Ç–æ—á–∏—Ç—å—Å—è –Ω–∞ –∫–∞—á–µ—Å—Ç–≤–µ–Ω–Ω—ã—Ö –ø–∞—Ä–∞–º–µ—Ç—Ä–∞—Ö. –¢–µ–º –±–æ–ª–µ–µ —á—Ç–æ –≤—ã–∑–æ–≤—ã –ø–µ—Ä–µ–¥ –æ—Ç—Ä–∞—Å–ª—å—é —Å—Ç–æ—è—Ç –≤–µ—Å—å–º–∞ —Å–µ—Ä—å–µ–∑–Ω—ã–µ.

— –°–µ–≥–æ–¥–Ω—è –≤ –Ý–æ—Å—Å–∏–∏ –Ω–∞ –ø–µ—Ä–≤–æ–µ –º–µ—Å—Ç–æ –≤—ã—Ö–æ–¥–∏—Ç –Ω–µ —Ç–µ—Ö–Ω–∏—á–µ—Å–∫–æ–µ –æ—Å–Ω–∞—â–µ–Ω–∏–µ, –∞ —É–º–µ–Ω–∏–µ —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ –æ—Ä–≥–∞–Ω–∏–∑–æ–≤—ã–≤–∞—Ç—å –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ, — –∑–∞—è–≤–∏–ª –Ω–∞ –º–µ–∂–¥—É–Ω–∞—Ä–æ–¥–Ω–æ–º –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏—á–µ—Å–∫–æ–º —Å–∞–º–º–∏—Ç–µ «–Ý–æ—Å—Å–∏–π—Å–∫–∞—è —Å—Ç–∞–ª—å –∏ –≥–ª–æ–±–∞–ª—å–Ω—ã–π —Ä—ã–Ω–æ–∫: –ø—Ä–∏–æ—Ä–∏—Ç–µ—Ç—ã —Ä–∞–∑–≤–∏—Ç–∏—è» –ø—Ä–µ–¥—Å–µ–¥–∞—Ç–µ–ª—å –Ω–∞–±–ª—é–¥–∞—Ç–µ–ª—å–Ω–æ–≥–æ —Å–æ–≤–µ—Ç–∞ –ê—Å—Å–æ—Ü–∏–∞—Ü–∏–∏ «–Ý—É—Å—Å–∫–∞—è –°—Ç–∞–ª—å», –ø—Ä–µ–¥—Å–µ–¥–∞—Ç–µ–ª—å –ø—Ä–∞–≤–ª–µ–Ω–∏—è –û–ú–ö –ê–Ω–∞—Ç–æ–ª–∏–π –°–µ–¥—ã—Ö. — –ò —Å—É–¥—è –ø–æ –≤—Å–µ–º—É, —É—á–∞—Å—Ç–Ω–∏–∫–∏ —Ä—ã–Ω–∫–∞ –≥–æ—Ç–æ–≤—è—Ç—Å—è –æ—Ç–≤–µ—Ç–∏—Ç—å –Ω–∞ —ç—Ç–æ—Ç –≤—ã–∑–æ–≤. –ü—Ä–∞–∫—Ç–∏—á–µ—Å–∫–∏ –≤–æ –≤—Å–µ—Ö –∫—Ä—É–ø–Ω—ã—Ö —Ö–æ–ª–¥–∏–Ω–≥–∞—Ö –∑–∞–ø—É—â–µ–Ω—ã –ø—Ä–æ–≥—Ä–∞–º–º—ã –ø–æ–≤—ã—à–µ–Ω–∏—è —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏. –û–ú–ö —É–¥–µ–ª—è–µ—Ç —Ä–∞–∑–≤–∏—Ç–∏—é –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω–æ–π —Å–∏—Å—Ç–µ–º—ã –æ—Å–æ–±–æ–µ –∑–Ω–∞—á–µ–Ω–∏–µ, –ø—Ä–∏–±–ª–∏–∑–∏–≤—à–∏—Å—å –ø–æ —ç—Ç–æ–º—É –ø–æ–∫–∞–∑–∞—Ç–µ–ª—é –∫ —É—Ä–æ–≤–Ω—é –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏–π –∞—ç—Ä–æ–∫–æ—Å–º–∏—á–µ—Å–∫–æ–π –æ—Ç—Ä–∞—Å–ª–∏ –≤–µ–¥—É—â–∏—Ö –º–∏—Ä–æ–≤—ã—Ö –¥–µ—Ä–∂–∞–≤. –≠—Ç–æ –ø–æ–∑–≤–æ–ª—è–µ—Ç —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ —ç–∫–æ–Ω–æ–º–∏—Ç—å —Ä–µ—Å—É—Ä—Å—ã –Ω–∞—à–∏—Ö –∫–ª–∏–µ–Ω—Ç–æ–≤, –∞ —Ç–∞–∫–∂–µ —É–ª—É—á—à–∞–µ—Ç —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–µ –ø–æ–∫–∞–∑–∞—Ç–µ–ª–∏ –∫–æ–º–ø–∞–Ω–∏–∏.

— –û–¥–∏–Ω –∏–∑ –º–µ—Ç–æ–¥–æ–≤ –ø–æ–≤—ã—à–µ–Ω–∏—è –æ–ø–µ—Ä–∞—Ü–∏–æ–Ω–Ω–æ–π —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –Ω–∞ –∫–æ–º–±–∏–Ω–∞—Ç–∞—Ö –ú–µ—Ç–∞–ª–ª–æ–∏–Ω–≤–µ—Å—Ç–∞ –∑–∞–ª–æ–∂–µ–Ω –≤ –ø—Ä–æ–≥—Ä–∞–º–º–µ «–ü—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω–∞—è —Å–∏—Å—Ç–µ–º–∞», — —Ä–∞—Å—Å–∫–∞–∑–∞–ª –ê–Ω–¥—Ä–µ–π –í–∞—Ä–∏—á–µ–≤. — –ü—Ä–æ–≥—Ä–∞–º–º–∞ –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∞ –Ω–∞ –ø–æ–≤—ã—à–µ–Ω–∏–µ —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω—ã—Ö –ø—Ä–æ—Ü–µ—Å—Å–æ–≤ –∏ —Å–Ω–∏–∂–µ–Ω–∏–µ –≤—Å–µ—Ö –≤–∏–¥–æ–≤ –ø–æ—Ç–µ—Ä—å —á–µ—Ä–µ–∑ –∞–∫—Ç–∏–≤–Ω–æ–µ –≤–æ–≤–ª–µ—á–µ–Ω–∏–µ –≤ —ç—Ç—É —Ä–∞–±–æ—Ç—É —Å–æ—Ç—Ä—É–¥–Ω–∏–∫–æ–≤. –°–¥–µ–ª–∞–Ω –∞–∫—Ü–µ–Ω—Ç –Ω–∞ –∏—Å–ø–æ–ª—å–∑–æ–≤–∞–Ω–∏–µ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç–æ–≤ –±–µ—Ä–µ–∂–ª–∏–≤–æ–≥–æ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞, –∫–æ—Ç–æ—Ä—ã–µ –ø–æ–∑–≤–æ–ª—è—é—Ç —É–±—Ä–∞—Ç—å –ª–∏—à–Ω–∏–µ –æ–ø–µ—Ä–∞—Ü–∏–∏ –∏–∑ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω–æ–≥–æ –ø—Ä–æ—Ü–µ—Å—Å–∞, –ø–æ–≤—ã—Å–∏—Ç—å –∫–∞—á–µ—Å—Ç–≤–æ —Ä–∞–±–æ—Ç—ã, –æ–±–ª–µ–≥—á–∏—Ç—å —Ç—Ä—É–¥ –≥–æ—Ä–Ω—è–∫–æ–≤ –∏ –º–µ—Ç–∞–ª–ª—É—Ä–≥–æ–≤ –∑–∞ —Å—á–µ—Ç –ø—Ä–æ—Å—Ç—ã—Ö –∏ –¥–æ—Å—Ç—É–ø–Ω—ã—Ö —Ä–µ—à–µ–Ω–∏–π. –Ý–µ–∑—É–ª—å—Ç–∞—Ç—ã –≤–Ω–µ–¥—Ä–µ–Ω–∏—è —Å–∏—Å—Ç–µ–º—ã –Ω–∞ –ø–∏–ª–æ—Ç–Ω—ã—Ö —É—á–∞—Å—Ç–∫–∞—Ö –±—É–¥—É—Ç —Ä–∞—Å–ø—Ä–æ—Å—Ç—Ä–∞–Ω–µ–Ω—ã –≤ –¥—Ä—É–≥–∏–µ –ø–æ–¥—Ä–∞–∑–¥–µ–ª–µ–Ω–∏—è –∫–æ–º–±–∏–Ω–∞—Ç–æ–≤ –ú–µ—Ç–∞–ª–ª–æ–∏–Ω–≤–µ—Å—Ç–∞.

–í —Ç–µ—á–µ–Ω–∏–µ 2016 –≥–æ–¥–∞ —Å–∏—Ç—É–∞—Ü–∏—è –≤ —Å—Ç–∞–ª–µ–ª–∏—Ç–µ–π–Ω–æ–π –æ—Ç—Ä–∞—Å–ª–∏ –Ω–µ—Å–∫–æ–ª—å–∫–æ —Å—Ç–∞–±–∏–ª–∏–∑–∏—Ä–æ–≤–∞–ª–∞—Å—å, –Ω–æ –æ—Å–Ω–æ–≤–Ω—ã–µ –ø—Ä–æ–±–ª–µ–º—ã –∏ –¥–∏—Å–±–∞–ª–∞–Ω—Å—ã –Ω–∏–∫—É–¥–∞ –Ω–µ —É—à–ª–∏, –∏—Ç–æ–∂–∏—Ç –≤ –æ—Ç—Ä–∞—Å–ª–µ–≤–æ–º –∏—Å—Å–ª–µ–¥–æ–≤–∞–Ω–∏–∏ «–Ý—ã–Ω–æ–∫ —á–µ—Ä–Ω–æ–π –º–µ—Ç–∞–ª–ª—É—Ä–≥–∏–∏» –ê–Ω–¥—Ä–µ–π –°–µ–¥–æ–≤. –û—Å–Ω–æ–≤–Ω—ã–º–∏ –∑–∞–¥–∞—á–∞–º–∏, –ø–æ –µ–≥–æ –º–Ω–µ–Ω–∏—é, –±—ã–ª–∏ –∏ –æ—Å—Ç–∞—é—Ç—Å—è –ø–æ–≤—ã—à–µ–Ω–∏–µ —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–æ—Å—Ç–∏, –æ—Å–≤–æ–µ–Ω–∏–µ –Ω–æ–≤—ã—Ö —Ä—ã–Ω–∫–æ–≤ —Å–±—ã—Ç–∞ –∏ —Å–æ—Ö—Ä–∞–Ω–µ–Ω–∏–µ —Å—É—â–µ—Å—Ç–≤—É—é—â–∏—Ö. –°—Ä–µ–¥–∏ —Ç–æ–ø-5 –ø—Ä–æ–±–ª–µ–º, —Å—Ç–æ—è—â–∏—Ö –ø–µ—Ä–µ–¥ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è–º–∏ –æ—Ç—Ä–∞—Å–ª–∏ –≤ 2017 –≥–æ–¥—É, — –≤–æ–∑–º–æ–∂–Ω–æ–µ —Å–Ω–∏–∂–µ–Ω–∏–µ –≤–Ω—É—Ç—Ä–µ–Ω–Ω–µ–≥–æ —Å–ø—Ä–æ—Å–∞, —Å—Ç–∞–≥–Ω–∞—Ü–∏—è —Ä–æ—Å—Å–∏–π—Å–∫–æ–π —ç–∫–æ–Ω–æ–º–∏–∫–∏, —Å–Ω–∏–∂–µ–Ω–∏–µ –¥–æ—Ö–æ–¥–æ–≤ –æ—Ç –æ—Å–Ω–æ–≤–Ω–æ–π –¥–µ—è—Ç–µ–ª—å–Ω–æ—Å—Ç–∏, —Ä–æ—Å—Ç –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω—ã—Ö –∑–∞—Ç—Ä–∞—Ç.