Всё то золото

Золотодобывающая отрасль

Крупные золотодобывающие компании будут наращивать производство даже в условиях кризиса, небольшим игрокам нужна поддержка государства

В начале прошлой недели стоимость унции драгоценного металла показала самый сильный дневной рост за всю историю наблюдений — с 1984 года. В ходе торгов 23 марта котировки росли от минимумов почти на 85 долларов и достигали отметки 1569 долларов. 24 марта подъем продолжился, золото подорожало еще на 5,2%. Смягчение центральными банками денежно-кредитных политик вызывает естественный спрос на драгметалл. Одни из главных выгодоприобретателей — золотодобытчики. Высокие цены позволяют им наращивать свободный денежный поток даже с учетом реализации инвестпрограмм. «Российские золотодобывающие компании в последние годы демонстрировали неплохую динамику по добыче, выручке и прибыли. Сыграла свою роль хорошая конъюнктура на рынке золота, — убежден ведущий аналитик QBF Олег Богданов. — Цены на ресурс долгое время находились в базовом коридоре 1 — 1,2 тыс. долларов за унцию. В прошлом году рынок двинулся: котировки поднялись на 30 — 40%. Конечно, это оказало позитивное влияние на работу отрасли».

— Мировой финансовый кризис может предложить много новых возможностей для золотодобывающей отрасли. Золото традиционно является защитным активом, и цены на него сейчас находятся на привлекательном уровне, — анализирует партнер, руководитель практики по оказанию услуг золотодобывающим компаниям PwC в России Алексей Фомин. — В то же время золото — это экспортный товар, котировки фиксированы в долларах, тогда как значительная часть затрат золотодобытчиков — в рублях. Это должно способствовать росту маржинальности.

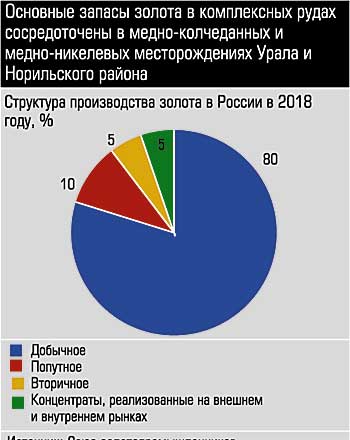

РФ по итогам 2019 года увеличила производство золота необработанного, полуобработанного или в виде порошка на 17% по сравнению с 2018-м, свидетельствуют данные Росстата (не приводит абсолютные показатели добычи и производства драгоценных металлов). По данным Союза золотопромышленников, в России по итогам 2019 года произведено около 350 тонн золота, включая добычное и попутное золото, переработку ломов и отходов, а также золото в концентратах. Это на 6% больше, чем в 2018 году.

— Последние несколько лет (2017 — 2018 годы) в России наметилась положительная динамика в добыче золота — отрасль на подъеме, — заявил председатель Союза золотопромышленников России Сергей Кашуба.

Тенденцию подтверждают данные ФТС: экспорт золота в 2019 году вырос в восемь раз. Россия экспортировала 116 тонн золота против 13,8 тонны в 2018 году. Каковы перспективы золотодобытчиков в 2020 году?

За ними не заржавеет

За ними не заржавеет

Движущая сила — первая десятка крупнейших производителей золота в РФ. Они удерживают около 67% рынка и определяют ключевые направления развития отрасли. Так, компания «Полюс» (обладает вторыми по величине запасами золота в мире, активы расположены в четырех регионах) в 2019 году нарастила производство золота на 16% до 2,841 млн унций (88,3 тонны). Это связано с выводом Наталкинского месторождения (Магаданская область) на проектную мощность, а также наращиванием производственных мощностей на Вернинском месторождении (Иркутская область) и Куранахском рудном поле (Якутия). Коэффициент извлечения составил 82,3%, вырос на 1,5 п.п. по сравнению с 2018 годом. Выручка от продаж увеличилась на 38% — до 3,9 млрд долларов при средней цене золота 1403 доллара за унцию (рост на 11%).

«Полиметалл» (второй по объемам производитель в РФ, имеет активы в Казахстане и России, в том числе в Свердловской области) нарастил производство золота на 8% до 1,316 млн унций (40,9 тонны). Годовая выручка на фоне повышения цен поднялась на 19% и достигла 2,2 млрд долларов. «Результаты четвертого квартала помогают превышать первоначальный и обновленный производственный планы уже восьмой год подряд. Производственные показатели и положительная динамика цен на золото способствовали значительному росту денежного потока, — рассказал глава компании Виталий Несис. — Реализация проектов Нежданинское и АГМК-2 позволит возобновить рост производства в 2022 году».

Еще один пример наращивания объемов — Nordgold (десять действующих рудников в России, Казахстане, Гвинее и Буркина-Фасо): компания бизнесмена Алексея Мордашова по итогам 2019 года увеличила общее производство золота в России и за рубежом на 15% — до 1,041 млн унций (32,4 тонны). Рост показателей произошел за счет выхода на полную производственную мощность проекта Гросс (Якутия), а также увеличения выпуска на руднике Березитовом (Амурская область) в связи с переходом на подземную добычу. Nordgold нарастил чистую прибыль на 82% — до 166,9 млн долларов. Затраты на геологоразведку составили 46,1 млн долларов, что выше 2018 года на 13%.

— Рост производства обеспечивался тем, что крупнейшие компании продолжали инвестировать в расширение и модернизацию мощностей, — констатирует аналитик ГК «Финам» Алексей Калачев. — «Полюс» еще в 2018 году завершил строительство Наталкинской ЗИФ и приступил к разработке Наталкинского месторождения. В перспективе компании предстоит освоение крупнейшего золотоносного месторождения Сухой Лог в Иркутской области, благодаря чему с 2026 года компания сможет удвоить свои показатели и войти в тройку крупнейших мировых производителей. «Полиметалл» повысил отдачу от проекта Кызыл и продолжал строительство на Нежданинском месторождении и АГМК-2. Капзатраты компании выросли в 2019 году на 27% до 436 млн долларов.

— Мы в течение нескольких лет готовим сравнительный анализ золотодобывающих компаний в России, и видим, что за последний год шесть из восьми компаний нарастили инвестиции в основные средства. Это говорит о том, что процесс модернизации мощностей и запуска новых площадок идет достаточно активно и часто требует значительных средств в силу таких факторов, как труднодоступность запасов, высокий удельный вес упорных руд или низкое содержание золота в руде, — подтверждает тренд Алексей Фомин. — Есть и другие тенденции, которые определяют развитие отрасли: это и цифровизация, все более актуальная для традиционных отраслей, и новые технологии добычи, такие как переработка упорных руд, и попытки укрупнения в отрасли.

— Мы в течение нескольких лет готовим сравнительный анализ золотодобывающих компаний в России, и видим, что за последний год шесть из восьми компаний нарастили инвестиции в основные средства. Это говорит о том, что процесс модернизации мощностей и запуска новых площадок идет достаточно активно и часто требует значительных средств в силу таких факторов, как труднодоступность запасов, высокий удельный вес упорных руд или низкое содержание золота в руде, — подтверждает тренд Алексей Фомин. — Есть и другие тенденции, которые определяют развитие отрасли: это и цифровизация, все более актуальная для традиционных отраслей, и новые технологии добычи, такие как переработка упорных руд, и попытки укрупнения в отрасли.

О последнем тренде свидетельствует, например, завершение сделки по приобретению ГК «Южуралзолото» (входит в топ-5 лидеров рынка по объему производства и запасам) у корпорации Aeon 28,34% доли в капитале Petropavlovsk PLC, одной из крупнейших золотодобывающих компаний России. Petropavlovsk владеет уникальной технологией автоклавного выщелачивания упорных золотосодержащих руд. «Принадлежащий компании Petropavlovsk Покровский автоклавный комплекс демонстрирует хорошие технические показатели, и наш совет директоров рассчитывает, что именно эта технология, позволяющая осваивать месторождения упорных руд, доля содержания которых в общих запасах компании значительна, выведет золотодобычу в России на принципиально новый уровень роста», — говорит президент «Южуралзолота» Константин Струков.

Искусственный дефицит

Опрос компаний, проведенный в рамках исследования EY «Обзор золотодобывающей отрасли России по итогам 2018 года», позволил выявить ключевые драйверы роста добычи в перспективе нескольких лет. Это разработка новых месторождений, создание хабов по переработке упорных руд и увеличение объемов добычи на существующих месторождениях. Уже несколько лет идет дискуссия о том, как стимулировать геологоразведочные работы. Золотодобытчики указывают на завершение «советского задела», который позволял покупать близкие к готовности объекты или бурить в непосредственной близости от известных месторождений. Теперь эта эпоха заканчивается. Российские компании только начинают работать в сфере геологоразведки, в то время как их западные конкуренты работают над поиском новых месторождений в России уже порядка десяти лет.

— Сегодня российские золотодобытчики готовы вкладываться в освоение сравнительно небольших по запасам месторождений с низкими содержаниями желтого металла. Связано это с малым числом пригодных для эксплуатации крупных и средних месторождений (тем более что практически не было их открытий за последние годы), равно как и высокими ценами на золото, — комментирует независимый эксперт Леонид Хазанов. — Одновременно компании стараются по возможности вовлекать в эксплуатацию рядом расположенные месторождения. В этом случае им не надо строить для каждого обогатительную фабрику, достаточно создать одну, способную перерабатывать руды со всех объектов. Плюс акцент все больше делается на извлечение золота с использованием выщелачивания и автоклавов, поскольку растет доля использования упорных руд, отличающихся сложным минеральным составом и не пригодных для переработки классической флотацией. В этой связи увеличивается привлекательность накопленных за долгие десятилетия отвалов и хвостохранилищ — концентрации золота в них вполне достаточные для повторного обогащения, строение же подобных техногенных месторождений довольно простое и не требует применения сложной техники и уж тем более проходки шахтных стволов.

— Сегодня российские золотодобытчики готовы вкладываться в освоение сравнительно небольших по запасам месторождений с низкими содержаниями желтого металла. Связано это с малым числом пригодных для эксплуатации крупных и средних месторождений (тем более что практически не было их открытий за последние годы), равно как и высокими ценами на золото, — комментирует независимый эксперт Леонид Хазанов. — Одновременно компании стараются по возможности вовлекать в эксплуатацию рядом расположенные месторождения. В этом случае им не надо строить для каждого обогатительную фабрику, достаточно создать одну, способную перерабатывать руды со всех объектов. Плюс акцент все больше делается на извлечение золота с использованием выщелачивания и автоклавов, поскольку растет доля использования упорных руд, отличающихся сложным минеральным составом и не пригодных для переработки классической флотацией. В этой связи увеличивается привлекательность накопленных за долгие десятилетия отвалов и хвостохранилищ — концентрации золота в них вполне достаточные для повторного обогащения, строение же подобных техногенных месторождений довольно простое и не требует применения сложной техники и уж тем более проходки шахтных стволов.

— Развитию отрасли мешает искусственно созданный дефицит минерально-сырьевой базы. Так, в нераспределенном фонде Уралнедр находится более 200 лицензий на россыпное золото. Но воспользоваться ими невозможно. Причин несколько. Первая — существенную долю территории, например, Свердловской области, занимают особо охраняемые природные территории (ООПТ), где, как правило, запрещена хозяйственная деятельность. ООПТ находятся под контролем федеральных органов власти, — рассказал председатель Союза золотопромышленников Урала Александр Ястребков. — Вторая — распоряжение правительства РФ № 849 от 27 мая 2013 года. Документ запрещает любые горные, разведочные работы в особо защитных участках лесов (ОЗУ). По Лесному кодексу ОЗУ — берегозащитные, почвозащитные участки лесов, расположенных вдоль водных объектов, причем не обязательно покрытые лесом. Это могут быть кустарники, заболоченные участки поймы и т.п. Лесной кодекс разрешает освоение таких участков, а распоряжение правительства запрещает. Предприниматели не могут разместить на них карьеры, отвалы, промплощадки — все то, что необходимо при золотодобыче. По этой причине компании сталкиваются с противоречиями: им удается получить лицензии на добычу драгметаллов, но они получают отказы в согласовании проектов освоения лесов. Парадокс: государство выдает лицензию, которая заведомо невозможно реализовать. И это одна из главных причин снижения объемов добычи драгметаллов. Ради справедливости надо сказать, что часть проблем касающихся геологоразведочных работ, правительство все-таки сняло.

По словам Александра Ястребкова, Союз золотопромышленников пытается изменить ситуацию — подготовлено письмо в адрес главы Минприроды с просьбой устранить законодательные противоречия, которые угрожают развитию золотодобывающей отрасли и могут вообще привести к остановке деятельности золотодобывающих предприятий:

По словам Александра Ястребкова, Союз золотопромышленников пытается изменить ситуацию — подготовлено письмо в адрес главы Минприроды с просьбой устранить законодательные противоречия, которые угрожают развитию золотодобывающей отрасли и могут вообще привести к остановке деятельности золотодобывающих предприятий:

— Добыча в Свердловской области за последние десять лет сократилась с 12 до 7,5 тонны. Помимо законодательных причин, которые в первую очередь касаются разработчиков россыпных месторождений золота, таких как артель старателей «Нейва», есть и другие объективные причины.

В «Полиметалле» настроены оптимистично. Несмотря на то, что дочернее предприятие «Золото Северного Урала» (крупнейший производитель драгоценных металлов в Свердловской области. — Ред.) завершило отработку Воронцовского месторождения открытым способом, его перерабатывающие мощности обеспечены сырьем на долгосрочную перспективу.

— Во-первых, наши геологи смогли прирастить запасы месторождения, и уже со следующего года на Воронцовском планируем начать добычу руды подземным способом, — пояснил директор уральского филиала «Полиметалла» Андрей Новиков. — Во-вторых, в минувшие годы накоплен значительный запас руд, которые сейчас идут в переработку.

Кроме того, как отметил Андрей Новиков, в этом году компания приступает к строительству нового предприятия для переработки полиметаллических руд — «Краснотурьинск-Полиметалл». Отходы этого нового производства, содержащие попутное золото, будут поставляться на «Золото Северного Урала» для извлечения драгметаллов. Помимо того, «Полиметалл» не снижает темпов геологоразведочных работ, инвестируя в поиск и разведку новых месторождений на Урале около 7,5 млн долларов ежегодно.

Двойственная ситуация

Как на отрасль может повлиять экономический кризис, связанный с пандемией? По мнению Олега Богданова, на фоне эпидемии коронавируса для золотодобывающих компаний сложилась двойственная ситуация:

— С одной стороны, позитивно на котировки золота влияют монетарные меры, которые принимают в США и Еврозоне. Центральные банки опустили ставки к нулевым значениям и запустили масштабные программы количественного смягчения, что фундаментально всегда играет в пользу золота. С другой стороны, карантин и меры изоляции влияют на темпы добычи. Как известно, работа на некоторых месторождениях прекращена, люди отправлены на карантин. Это неизбежно скажется на показателях компаний в первом и втором кварталах.

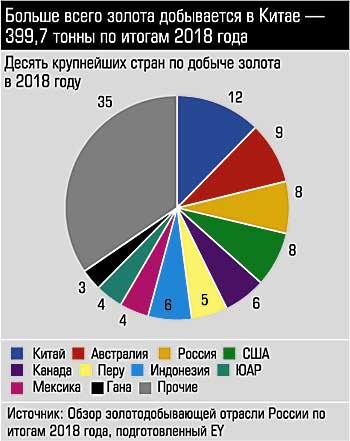

Производство золота в РФ за последние 20 лет выросло втрое, страна занимает третье место по его добыче

— Отрасль зависит от иностранного оборудования, производство которого приостанавливается из-за коронавируса. Сдерживающим фактором может стать стоимость обновления и обслуживания, — рассуждает генеральный директор Bullitt (производитель оборудования для горнодобывающих и металлургических предприятий) Александр Поцелуев. — При действующем курсе доллара и евро сервисное обслуживание со стороны иностранных компаний уже выросло на 20%. В такой ситуации инвестпрограммы будут заморожены или золотодобывающие компании будут привлекать российских производителей. Bullitt уже фиксирует цены на оборудование и запасные части для действующих партнеров на докризисном уровне, чтобы удержать себестоимость добычи в рамках инвестиционных программ золотодобывающих компаний.

Крупные игроки сворачивать программы не собираются, несмотря на кризис. Так, менеджмент «Полюса» планирует инвестировать в бизнес 0,7 — 0,75 млрд долларов в 2020 году. Деньги потратят на увеличение производственных мощностей Вернинской золотоизвлекательной фабрики (ЗИФ) и модернизацию Наталкинской ЗИФ. «Полиметалл» подтверждает производственный план в 1,6 млн унций золотого эквивалента на 2020 и 2021 годы. Компания также ожидает в 2020 году 475 млн долларов капитальных затрат, их увеличение на 50 млн долларов по сравнению с предыдущим прогнозом обусловлено возросшим объемом вскрышных работ на Нежданинском, несколькими инвестпроектами в области охраны окружающей среды.

— С трудностями столкнутся небольшие компании, которые без заемных средств не смогут модернизировать оборудование, — итожат эксперты. — Им в первую очередь нужна поддержка государства, в том числе в разрешении законодательных коллизий.