Банк — это кредитная организация

Рейтинг банков Урала по итогам 2017 года

Рост корпоративных кредитов обеспечивается преимущественно за счет крупного окологосударственного бизнеса государственными же банками. Малый и средний бизнес особого развития не имеет, между тем это основной клиент для частных банков

Главным событием 2017 года в банковской системе, несомненно, стало спасение от банкротства ряда крупнейших частных банков путем перехода их под контроль государства. До этого последним прецедентом подобного рода была санация Банка Москвы в 2011 году, но тогда ситуация была иной — отрасль и экономика в целом шли на подъем.

В 2017-м несостоятельных игроков «уходили» обычным порядком, но темпы упали — за год отозвано 53 лицензии (до этого три года — примерно по 90). Правда, регулятор уже не допускает создания «пылесосов», подразумевающих активное привлечение частных вкладов и выдачу безвозвратных кредитов (подробнее см. «Трипл-Б: Бойтесь Быстрорастущих Банков», «Эксперт» № 12 от 20.03.2017). Большинство проблемных банков имели застарелые болячки — убытки и сокращение бизнеса.

По-прежнему более рискованны московские малые и средние кредитные организации: при общей доле дефолтности в 9% среди регионалов она — 6%, среди москвичей — 11%, а за пределами четвертой сотни — 17%. Среди уральских банков в 2017 году обанкротился только один челябинский «Резерв», входивший в пятую сотню.

Ранее мы писали о фундаментальных проблемах банковской системы — низкой рентабельности, отсутствии капитала, безответственности собственников и менеджмента, невозможности инвестиций и слияний в отрасли, а так же о недостаках банковского надзора. Если подытожить тенденции последних трех с половиной лет, то получается, что частная отечественная банковская система явила собственную несостоятельность. В настоящее время на банки, контролируемые государством, включая спасаемые за счет Фонда консолидации банковского сектора, приходится 70% активов.

Ранее мы писали о фундаментальных проблемах банковской системы — низкой рентабельности, отсутствии капитала, безответственности собственников и менеджмента, невозможности инвестиций и слияний в отрасли, а так же о недостаках банковского надзора. Если подытожить тенденции последних трех с половиной лет, то получается, что частная отечественная банковская система явила собственную несостоятельность. В настоящее время на банки, контролируемые государством, включая спасаемые за счет Фонда консолидации банковского сектора, приходится 70% активов.

Понятно, что банковская система образца 1990-х, насчитывающая на пике 2,5 тыс. членов, не могла не трансформироваться. Сама суть банка сильно поменялась с тех пор (например, одно время наибольший доход приносили валютообменные операции). Подобные процессы — сокращение числа банков — происходили во всех странах бывшего соцлагеря, но там на первые позиции вышли отнюдь не государственные, а «дочки» иностранных банков. У нас же зарубежные собственники контролируют лишь 7% банковских активов. Похожая ситуация на Украине — крупнейшие банки страны государственные, но там все же их доля меньше, а иностранных — больше.

В чем причины? Стоит вспомнить, что банк — это кредитная организация. Кредитование — суть его деятельности, основные доходы и основные риски. Отсюда — тесная связь с реальным сектором экономики и населением, их самочувствием и региональными особенностями.

Подавляющее большинство банков (63%) сейчас работает в одном-двух субъектах РФ, из них половина в Москве, половина в регионах. Раньше доля таких банков была еще больше. Соответственно на них распространяются все особенности региональной экономики и риски. По этой причине в ряде регионов местные банки не смоги пережить еще кризисы 1995 — 1998 годов.

Основной предпосылкой банковского кризиса являются не столько плохие кредиты, сколько замедление роста кредитования. Банки весьма гибки, деньги легко перетекают из кредитов в ценные бумаги, межбанковские кредиты и обратно. Так, за прошлый год портфель кредитов юридическим лицам вырос на 7%, а ценных бумаг — на 9%. При этом соответствующие показатели малых и средних московских банков — минус 3% и 15%, региональных — минус 2 и 27%. Но структура банковских балансов не позволяет фондировать вложения в ценные бумаги за счет дорогих вкладов населения. Так или иначе основным банковским активом остаются кредиты.

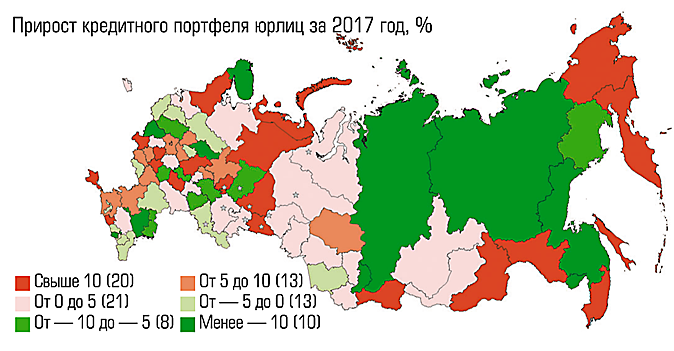

Кредитный портфель юридических лиц после двухлетнего околонулевого колебания показал существенный прирост, однако, как и в прошлые годы, в основном он пришелся на банки с госучастием и крупнейшие частные. Попутно отметим, что у иностранных «дочек» в целом динамика тоже в районе нуля.

Распределение банков по регионам присутствия на 1.01.18

| Число регионов | Количество банков |

| 1-2 Москва и область | 179 |

| 1-2 Регионы РФ | 172 |

| 3-5 | 103 |

| 6-10 | 38 |

| 11-20 | 22 |

| 21-30 | 15 |

| Более 30 | 32 |

Источник: АЦ "Эксперт" на основе данных Банка России

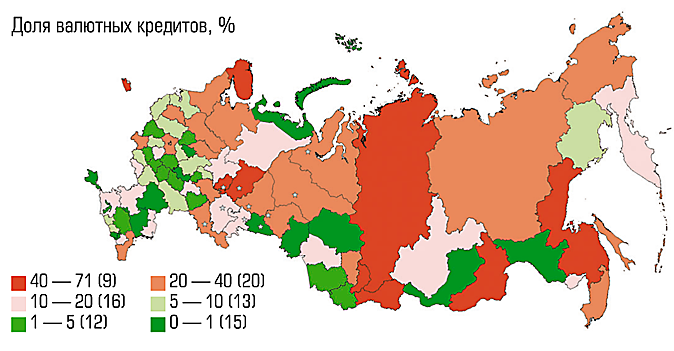

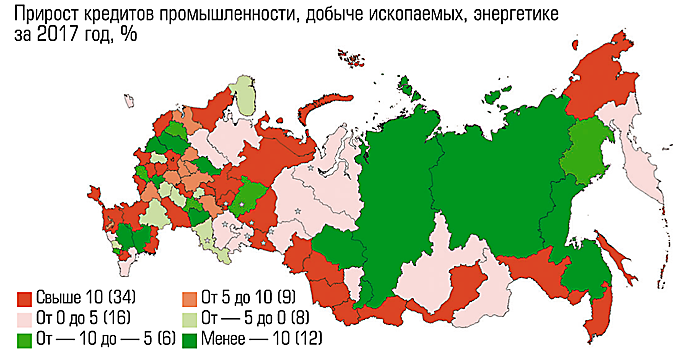

Если обратиться к отраслевой структуре кредитов, то заемщиков можно условно разделить на две большие категории. Крупный бизнес — промышленность, добыча полезных ископаемых, транспорт, энергетика, связь. Малый и средний — торговля, сфера услуг, строительство, сельское хозяйство, пищевая промышленность. (Хотя понятно, что и в торговле есть гиганты, а в промышленности — небольшие предприятия.) У этих двух категорий есть две отличительные особенности — доля валютных кредитов (у крупного бизнеса она около 30%, у малого и среднего — 15%) и динамика роста. За последние годы лишь в 2013-м кредитование малого и среднего бизнеса обгоняло крупный. Последние четыре года общий прирост кредитования дает именно крупный бизнес, который в значительной части связан с государством и кредитуется прежде всего государственными банками.

Региональные различия иллюстрируют следующие показатели. Кредиты предприятиям на одного жителя региона — разделение регионов на относительно богатых и бедных. В первых среди лидеров — столицы и нефтегазодобытчики (Тюменская область с округами). Далее возьмем соотношение двух категорий отраслей по объемам кредитования. Урал целиком представляет собой индустриальный регион. Доля валютных кредитов высока, если экономика региона работает на экспорт. На Урале наибольшая доля кредитов в валюте — в Пермском крае и Удмуртии, в Курганской области она стремится к нулю. Применительно к региональным банкам нас прежде всего интересует прирост кредитов за счет отраслей среднего и малого бизнеса, и на Урале хорошие показатели у Тюменской области с округами (10%), на втором месте Челябинская (5,9%), другие субъекты показывают небольшой плюс-минус. В Москве при общем высоком уровне кредитов на жителя этот сегмент также не растет (хотя в целом Москва показывает рост кредитования). Значит, не растет «кормовая база» для малых московских банков.

Распределение банков по числу офисов на 1.01.18

| Число офисов | Количество банков |

| 1 | 132 |

| 2-10 | 217 |

| 11-20 | 65 |

| 21-50 | 85 |

| 51-100 | 26 |

| 101-200 | 16 |

| 201-500 | 14 |

| 501-1000 | 2 |

| >1000 | 5 |

Источник: АЦ "Эксперт" на основе данных Банка России

Актуален вопрос — какова рыночная ниша для средних и малых банков и есть ли она вообще? Крупный бизнес выигрывает за счет эффекта масштаба, и мы видим, как это происходит на примере потребительских рынков от телекомуникаций до ритейла. Там, где важен индивидуальный подход к клиенту, — есть ниши для малого бизнеса (прежде всего это сфера услуг). Основная ниша для регионального банковского бизнеса — это кредиты и работа с малыми предприятиями. Его доля в активах банковской системы — 2,6%, а в кредитах ИП — 11,2%. Проблема в том, что малый и средний бизнес переживает не лучшие времена.

Пока можно отметить одну положительную сторону огосударствления банковского сектора — цивилизованность рынка потребительского кредитования. При том что уровень задолженности по потребительским кредитам достиг 90% (ипотека не в счет — она росла непрерывно) от максимума октября 2014 года, ситуация существенно отличается. Доля ипотечных кредитов в общем объеме задолженности физлиц выросла с 27% до 43%. Ипотека — это качественный портфель: низкая просрочка и целевое использование (не на потребление, не на затыкание дыр). Правда, в ипотеке есть какая-то доля кредитов на бизнес под залог недвижимости, оформленных как ипотека, но это тоже неплохо.

По нашей оценке, в 2014 году 13% кредитов физлицам приходилось на розничные монолайнеры, средняя ставка по ним была 27%, сейчас на них приходится лишь 7,5% и при ставке 28%. В 2014-м на Сбербанк и госбанки приходилось 55% кредитов физлиц, сейчас эта доля 69% при ставке 15,5%. В 2014 году на кредиты со ставкой выше 20% приходилось 20% рынка, на кредиты со ставкой выше 30% — 5%, сейчас это 13% и 3% соответственно.

Очевидно: государство не должно быть игроком, тем более — монополистом в финансовой сфере. Вполне возможно, через какое-то время встанет вопрос о приватизации банковской отрасли, но пока для этого нет предпосылок.

Дополнительные материалы:

Рынок корпоративного кредитования имеет существенные региональные различия