Лизинг переходит на китайский

Рейтинг лизинговых компаний подготовил журнал «Эксперт-Урал»

Фото haval.ru

Региональный рынок лизинга прошел острую фазу кризиса благодаря высокой степени адаптивности. В будущем отрасль поддержит курс на работу с азиатскими поставщиками

Oдин из крупнейших игроков уральского рынка лизинга «Эксперт-Лизинг» сменил собственника. Новым владельцем компании стал «Альфа-Лизинг». Это, пожалуй, одно из ключевых событий для регионального рынка лизинга прошлого года. «Эксперт-Лизинг» — один из старейших участников исследования рынка лизинга АЦ «Эксперт». В силу смены собственника компания в этом году не участвует в рейтинге. В целом в этом году из рейтинга выбыло две компании. В очередном исследовании по итогам 2022 года приняло участие 11 лизинговых компаний, в том числе семь региональных и четыре федеральных игрока.

Прорыв сквозь санкции

Российский рынок лизинга, как и многие другие сектора, в полной мере ощутил санкционное давление. По данным исследования агентства «Эксперт РА», объем нового бизнеса в 2022 году сократился на 13% относительно 2021-го. Текущая ситуация, обострившая проблему дефицита предметов лизинга, оказала более негативное влияние на рынок, чем пандемия в 2020 году, когда объем нового бизнеса снизился всего на 5%. Объем нового бизнеса корпоративных сегментов опустился до минимального за последние шесть лет уровня, что обусловлено существенным влиянием санкций на отрасль воздушных и водных перевозок. Так, объем нового бизнеса в авиализинге сократился на 61%, а в сегменте морских и речных судов — на 46%. В розничных сегментах основное снижение нового бизнеса показал лизинг легковых автомобилей (-27%).

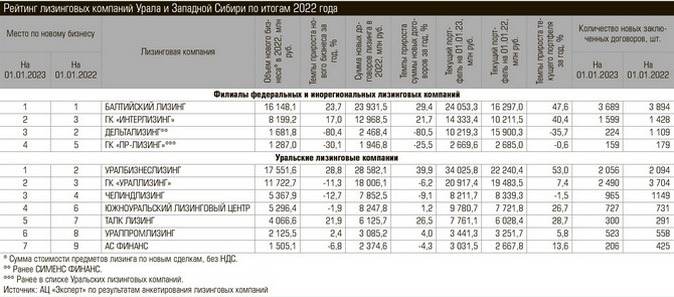

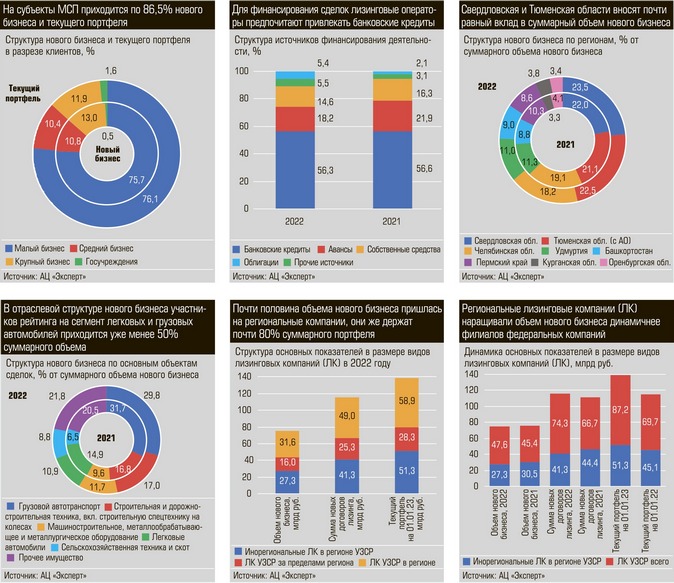

На этом фоне региональный рынок сжался в меньших масштабах. Совокупный объем нового бизнеса участников нашего исследования снизился только на 1,5% и составил 75 млрд рублей. Из этой суммы 63,5% пришлось на региональные компании. Количество новых договоров уменьшилось почти на 17% и составило 13 тысяч, 56% договоров пришлось на региональные лизинговые компании. Снижение объемов нового бизнеса мы зафиксировали у половины участников.

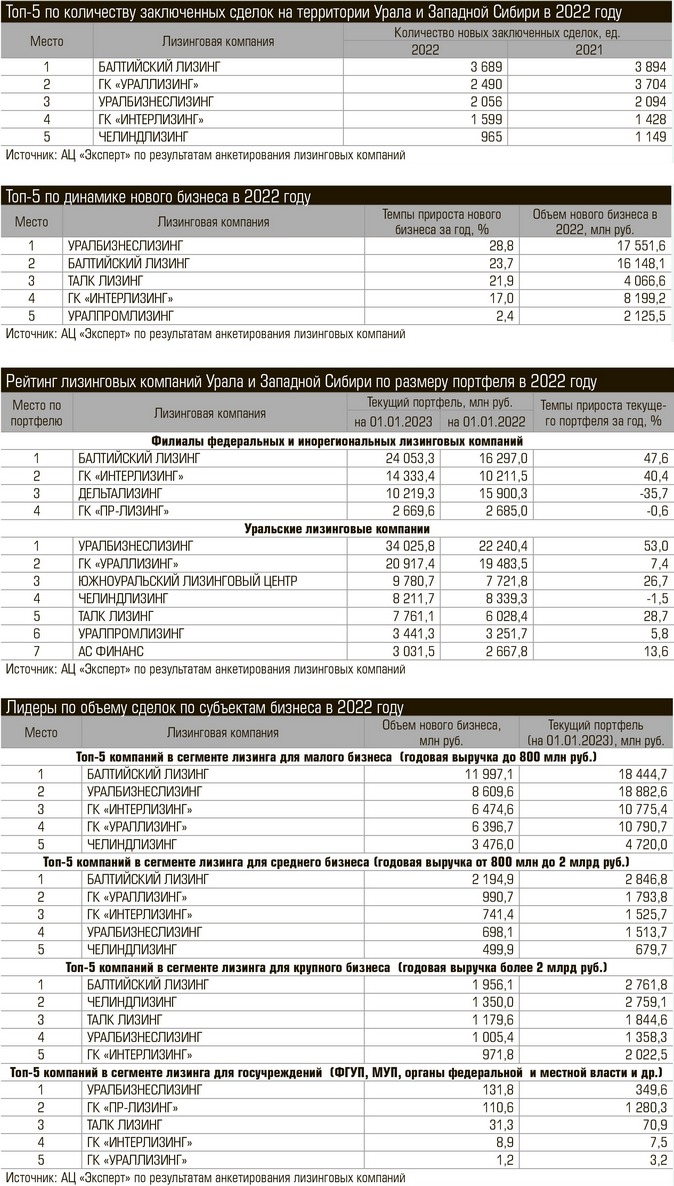

Среди федеральных компаний лидерство за собой сохранила компания «Балтийский лизинг», за год она увеличила объем нового бизнеса на территории Урала и Западной Сибири на 23,7% до 16,1 млрд рублей.

В списке региональных компаний произошла смена лидера. Несколько последних лет пальму первенства держал «Эксперт-Лизинг», со сменой владельцев компания вышла из состава самостоятельных игроков. По этой причине лидирующие позиции перешли компании «УралБизнесЛизинг». Ее объем нового бизнеса вырос на 28,8% и составил 17,6 млрд рублей. Вторую позицию, несмотря на падение объема бизнеса на 11,3%, удержала группа «Ураллизинг», по итогам прошлого года ее объем нового бизнеса составил 11,7 млрд рублей. На третьем месте — «Челиндлизинг» с показателем 5,4 млрд рублей. Компания также показала снижение на 12,7%.

При этом на региональном рынке остаются игроки, которые продолжают расти, несмотря на кризис и санкции. Тройку лидеров по динамике нового бизнеса возглавил лидер основного рейтингового списка — компания «УралБизнесЛизинг» (прирост 28,8%), замыкает тройку компания из Тюмени «ТАЛК-лизинг» (прирост 21,9%).

Совокупный объем лизингового портфеля на начало этого года вырос на 20,6% до 138,4 млрд рублей.

Наибольший размер текущего лизингового портфеля (по состоянию на 1 января 2023 года) на территории Урала и Западной Сибири среди федеральных игроков у «Балтийского лизинга» (24 млрд рублей, прирост к итогу 2021 года на 47,6%), среди региональных компаний в лидеры по этому показателю вышел самый резвый участник исследования — «УралБизнесЛизинг» (34,0 млрд рублей, +53%).

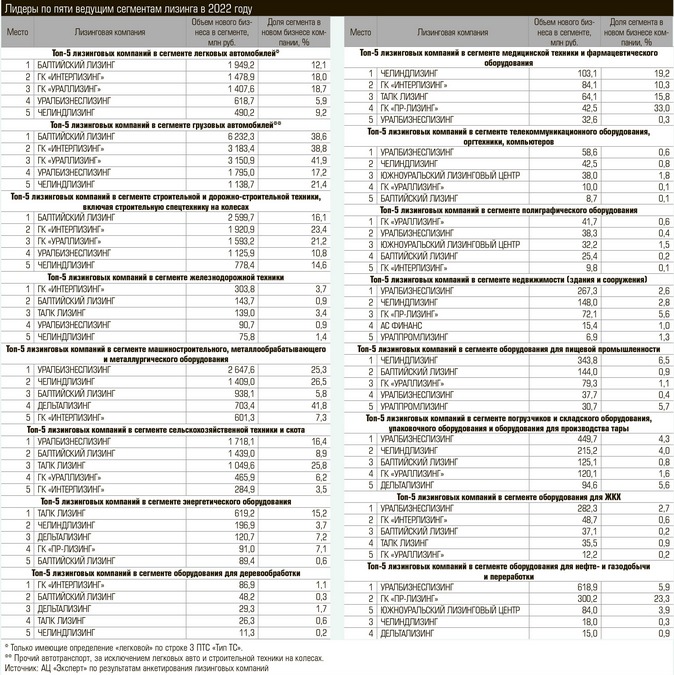

Участники рынка лизинга Урала традиционно закрывали потребности регионального бизнеса в обновлении транспортного парка. Эту функцию рынок продолжает выполнять и дальше. В отраслевой структуре нового бизнеса участников рейтинга 40,7% суммарного объема приходится на сегмент грузовых и легковых автомобилей. Правда, за год сегмент легкового автотранспорта просел на треть, грузового — на 10,1%. Сегмент строительной и дорожно-строительной техники снизился всего на 3%.

В структуре клиентской базы лизинговых операторов, работающих на территории региона, традиционно преобладает малый и средний бизнес: на субъекты МСП пришлось 86,5% совокупного объема нового бизнеса и 86,4% текущего портфеля. Правда, здесь нужно сделать оговорку: данные в разрезе размера бизнеса клиентов предоставили не все участники исследования. На крупный бизнес приходится 13% новых сделок и 11,9% портфеля. На госучреждения и физические лица совокупно приходится 0,5% новых сделок и 1,7% портфеля.

Для финансирования сделок лизинговые операторы предпочитают привлекать банковские кредиты. На этот источник ресурсов приходится 56,3% профинансированных сделок. Из авансовых средств было профинансировано 18,2%, на собственные средства совершено 14,6% сделок.

Антикризисный шок

В целом рынок лизинга удары кризиса отразил, хотя и не без потерь. По словам директора по развитию компании «АС Финанс» Ильи Лесникова, самой болезненной оказалась проблема дефицита техники: «Поставки многих марок прекратились. А те, что остались, выросли в цене по двум причинам. Во-первых, кардинально уменьшился объем предложения, а спрос провалился не сильно. В этих условиях поставщики подняли цены в расчете на дополнительную прибыль. Во-вторых, выросли расходы, потому что поставки идут обходными путями».

Особенно сложно было в пиковый период кризиса, отмечает заместитель генерального директора по Уральскому региону «ДельтаЛизинг» Вадим Константинов: «Мы не могли поставить оборудование и технику, попавшие под санкционные ограничения, по сделкам с длительным периодом поставки. В итоге пришлось расторгать некоторые договоры купли-продажи с поставщиками. Появились и затруднения в расчетах с западными партнерами из-за санкционных ограничений для банков. И, наконец, иностранные кэптивные компании, принадлежащие собственникам из недружественных стран, были вынуждены приостановить свою работу по заключению новых лизинговых сделок».

В частности, компания «ДельтаЛизинг» приостанавливала сделки с марта по октябрь. Но в итоге компания была продана российскому собственнику и продолжает работу на рынке. И таких историй достаточно много.

— Из-за санкционного давления и ухода части брендов усугубился дефицит имущества и значительно выросли цены, — указывает на факторы негативного влияния на рынок руководитель дивизиона «Урал» компании «Балтийский лизинг» Роман Исламов.

Правда, по его словам, такая ситуация сложилась в самом начале развития санкционного кризиса: «Уже с третьего квартала рынок начал адаптироваться, были выстроены новые пути поставок, расширено сотрудничество с брендами из дружественных стран, поставщики начали тестировать работу по технологии параллельного импорта».

— Большинство лизинговых компаний довольно быстро нашли способы адаптации к новым вызовам, — отмечает и региональный директор по УрФО компании «Интерлизинг» Анастасия Ротарь. — Возрос спрос на возвратный лизинг и финансирование б/у имущества. Сменились и приоритеты, многие лизинговые компании начали активнее работать с оборудованием.

— В результате в структуре поставщиков произошли кардинальные изменения, — отмечает директор по продажам Южноуральского лизингового центра Людмила Уварова. — До прошлого года около половины сделок в нашем портфеле занимало имущество европейских производителей, в 2022 году уже 44% пришлось на российские компании, 33% занимает Китай и оставшиеся 23% прочие страны».

У каждой компании был свой набор антикризисных решений. По словам Ильи Лесникова, его компания обсуждала с постоянными клиентами возможности замещения техники ушедших марок аналогами, а также варианты приобретения б/у техники.

— Как и многие другие игроки рынка, мы переориентировались на продукцию китайских брендов, а также на технику и оборудование, бывшие в употреблении. Это, наряду с ростом цен, позволило компенсировать падение объемов бизнеса и даже, в конечном итоге, выйти на его рост к концу года, — отмечает Роман Исламов.

Кроме этого, «Балтийский лизинг» пересмотрел ряд других подходов с лизингополучателями: «Мы существенно либерализовали требования к возвратному лизингу. Во втором полугодии с определенной регулярностью начали заключаться сделки с имуществом, ввозимым по схемам параллельного импорта. Но, в силу ряда причин, их удельный вес так и не стал заметным в объемах лизингового бизнеса», — формулирует набор решений Роман Исламов.

— В конце февраля 2022 года мы оперативно пересмотрели договоры с длительными сроками поставки санкционных предметов лизинга и получили возврат своих предоплат от поставщиков, — делится своим рецептом антикризисных решений Людмила Уварова. — Акцент сделали на развитие рынка сбыта внутренних производств. Во многом нам помогли наши клиенты, которые также переориентировались на приобретение производственных мощностей и техники из Китая, Белоруссии, Таиланда, Турции, Южной Кореи, Тайваня, Малайзии и Индии.

По словам Анастасии Ротарь, компании «Интерлизинг» пройти сложный период турбулентности помогла оперативная реакция на новые вызовы: «Мы очень быстро переориентировались на новые марки лизингового оборудования и расширили перечень поставщиков».

Особенность этого кризиса в том, что спрос на технику со стороны лизингополучателей не падал так сильно, как в предыдущие периоды экономического спада. Сказывается специфика текущего кризиса: «Бизнес продолжает выполнять свои контракты, закупая градостроительную технику и оборудование», — отмечает Анастасия Ротарь.

Лизингодателям действительно пришлось учиться гибкости, так как масштаб задач менялся на ходу. Так, по словам директора дивизиона Восток ГК «ПР-Лизинг» Сергея Шелкового, в первом полугодии 2022-го его компания сосредоточилась на качестве портфеля и высокой ликвидности, отложив цели роста: «Во втором полугодии мы перешли к органическому наращиванию нового бизнеса, впрочем, не забывая о ликвидности и качестве портфеля».

По словам Анастасии Ротарь, компания «Интерлизинг» в 2022 году сделала ставку на сохранение команды и продолжила придерживаться своей трехлетней стратегии развития, нацеленной на активный рост и открытие новых филиалов.

Китай с нами надолго

В этом году быстрой смены трендов участники рынка не ждут, игроки сходятся во мнении, что кризис будет затяжным. Илья Лесников полагает, что в лучшем случае можно ожидать стагнации.

— Санкции, вызвавшие текущий кризис, не только не устранены, они еще могут усугубиться, — рассуждает Роман Исламов. — Пока перспективы мы оцениваем осторожно, рынок в этом году может вырасти на 10%. Правда, это произойдет, если не случится новых глобальных потрясений. Активность бизнеса в начале года позволяет надеяться на то, что наши планы имеют неплохие шансы воплотиться в жизнь.

По мнению Вадима Константинова, год будет непростой: «Во многом динамика будет определяться политическими событиями. Наша компания рассчитывает вернуть лидирующие позиции в сегменте лизинга оборудования, прежде всего в металлообработке и машиностроении. Рост к 2022 году однозначно будет, принимая в учет эффект низкой базы».

По словам Анастасии Ротарь, сейчас довольно сложно строить прогнозы, поскольку слишком много факторов зависит от геополитической обстановки: «Если принять за основу отсутствие ухудшения в 2023 году, то мы рассчитываем на слабый прирост рынка год к году в пределах 10%».

Людмила Уварова считает, что новый бизнес ее компании в этом году может показать рост на 20 — 30%: «Мы будем ориентироваться на сохранение текущей структуры лизингового портфеля. Вырасти планируем за счет открытия двух дополнительных точек продаж в течение первого полугодия 2023 года и разработки новых программ. Кроме того, рассчитываем на фондирование по приемлемым банковским ставкам».

По мнению Романа Исламова, на восстановление рынка будут работать факторы, поддержавшие рынок лизинга в предыдущем году: «Это выстраивание отношений с производителями и дилерами техники из дружественных стран, новые цепочки поставок, дальнейшее развитие лизинга б/у имущества. Также поддержку лизингу должны оказать планы основных игроков рынка автотранспорта по росту производства и увеличению перечня представленных на рынке брендов. Кроме этого, мы надеемся на расширение традиционных мер господдержки бизнеса через субсидии Минпромторга».

В то же время сохранение геополитической напряженности и возможное расширение санкций будут и дальше серьезно ограничивать рост рынка.

Людмила Уварова полагает, что рынок поддержит государственный курс на импортозамещение и развитие внутренних производств: «Поэтапное восстановление рынка произойдет при совместной работе лизингополучателей, лизинговых компаний и производителей. Все это в совокупности позволит постепенно преодолеть структурный кризис».

Анастасия Ротарь полагает, что толчок к восстановлению дает отложенный спрос, поскольку текущие потребности бизнесу необходимо закрывать.

Для рынка лизинга текущий кризис не пройдет бесследно, многие вызовы закладывают основу для трансформации отрасли на долгосрочном горизонте. По мнению Ильи Лесникова, лизинговые компании будут тщательнее подходить к выбору своих партнеров: «Причем это касается как поставщиков предметов лизинга, так и поставщиков необходимых для функционирования лизинговой компании продуктов, например программного обеспечения».

По мнению Романа Исламова, текущая ситуация заметно изменила расстановку сил на российском рынке: «С него практически ушли представители европейских брендов автотранспорта и спецтехники. Освободившуюся нишу заняли китайские производители. Они сейчас изучают рынок, нарабатывают партнерские связи, ищут и завоевывают своего потребителя в очень комфортных условиях ограниченной конкуренции. Поэтому можно с уверенностью сказать, что даже после снятия санкций рынок вряд ли вернется к своему прежнему состоянию. Скорее всего, сильное присутствие китайских брендов, особенно в сегментах спецтехники и грузового транспорта, это — долгосрочный тренд».

Анастасия Ротарь полагает, что лизинг спасут его специфичные свойства в сравнении с другими формами финансирования: «Рынок лизинга более адаптивный, он следует в тренде за экономикой».

Цифровизация в тренде

При этом кризис не остановил фундаментальные процессы в отрасли. В частности, продолжается движение в сторону автоматизации бизнес-процессов.

По словам Вадима Константинова, его компания, например, сконцентрировалась на автоматизации учетных бизнес-процессов: «В этом году мы запустили в эксплуатацию новую версию бухгалтерской программы 1С8, которая позволяет вести автоматизированный бухгалтерский и налоговый учеты в соответствии с требованиями ФСБУ 25. Также автоматизирована выгрузка информации по лизинговым платежам в Национальное бюро кредитных историй».

Анастасия Ротарь отмечает сокращение времени заключения новых сделок, а также повышение качества клиентского сервиса: «Это происходит за счет автоматизации внутренних бизнес-процессов и внедрения новых каналов обслуживания. Например, в конце 2021 года мы запустили личный кабинет для наших лизингополучателей, который обладает широким функционалом: предоставление исчерпывающей информации по заключенным договорам, включая документооборот с лизингодателем, есть также возможность создания и структурирования новой лизинговой сделки в несколько кликов».

Мы были готовы к новым вызовамНаша компания в сложных кризисных условиях смогла увеличить объем бизнеса благодаря особенности бизнес-модели, гибкости и уникальным компетенциям, отмечает генеральный директор «ТАЛК лизинг» Анатолий Картухин— В чем особенность текущего санкционного кризиса для лизинговой отрасли, по вашему мнению? — На рынок лизинга в прошлом году главным образом повлияли рост ключевой ставки и курсов валют. В один момент предметы лизинга резко подорожали, изменилась доступность лизинговых услуг. Поэтому многие предприятия взяли паузу. В этот непростой период в отрасли произошел спад объемов нового бизнеса. После смягчения денежно-кредитной политики лизинговые услуги стали более доступными, но сложности никуда не ушли. Все ощутили вымывание предметов лизинга. После введения санкций производители стали отказываться от импорта своей продукции в Россию, возник дефицит предметов лизинга. В это время проходила системная перестройка российского импорта: поиск обходных путей, появление новых игроков. Сейчас острота проблем несколько снизилась. Рынок, по сути, формируется заново, новые производители и бренды пытаются закрепиться в России. Но, на мой взгляд, многим из них не удается выдержать конкуренцию по цене и качеству. В целом в отрасли ситуация стала улучшаться к третьему кварталу: лизингодатели адаптировались к изменившимся экономическим условиям, количество новых сделок выросло на 30% по сравнению со вторым кварталом 2022 года. — И тем не менее, несмотря на эти трудности, ваша компания продолжила открытие филиалов. Как развивается сейчас ваша территориальная сеть? — Филиалы в Челябинске и Екатеринбурге работают больше года и показывают высокую эффективность. Объемы присутствия «ТАЛК лизинг» в новых регионах будут и дальше расширяться. Это связано с изменением концепции нашей компании: мы вышли за рамки монолайнера, мы больше не концентрируемся только на сельскохозяйственном направлении. Сегодня «ТАЛК лизинг» — это универсальная лизинговая компания. Но у нас есть свои особенности: мы используем нестандартные подходы к структурированию лизинговых сделок. Поэтому мы всегда можем найти и своего клиента, и новых партнеров. Такого результата мы достигаем за счет гибких условий. Это наше конкурентное преимущество в сравнении с крупными игроками, у которых все процедуры стандартизированы. Кроме того, определенные плюсы нам дает статус государственной компании. У наших менеджеров есть навыки работы и с бизнесом, и с региональными властями. Сейчас мы активно выстраиваем взаимодействие с исполнительными органами власти Свердловской и Челябинской областей. Кроме того, сотрудничаем с фондами поддержки предпринимательства, с действующими институтами развития. — По вашим наблюдениям, отличаются ли другие региональные рынки от тюменского? — Безусловно, у каждого региона — своя специфика. Челябинская область — это индустриальный регион с развитым промышленным кластером. Здесь мы в основном удовлетворяем запрос на оборудование и производственные линии. В Свердловской области экономика более диверсифицирована: развит и логистический сектор, и сервисный, и промышленность. В Екатеринбурге сосредоточено много представительств крупных федеральных компаний. Поэтому запрос на лизинговые услуги в регионе гораздо шире. И это интересно. — По итогам прошлого года лизинговый портфель «ТАЛК лизинг» вырос на 20%, при том, что в целом рынок лизинга просел. С чем это связано? — Прирост портфеля нам как раз и обеспечил выход в новые регионы. Кроме того, мы используем нестандартные подходы в работе с клиентами, много внимания уделяем маркетингу. Не последнюю роль сыграл и наш опыт сотрудничества с региональным Центром экспорта. Благодаря этому, мы раньше других лизинговых компаний выстроили партнерство с азиатскими поставщиками, у нас уже были предварительные договоренности. Большая доля нашего лизингового портфеля — это промышленное оборудование, за 27 лет наработан колоссальный опыт по поставкам и передаче в лизинг производственных линий. Поэтому мы были готовы к новым вызовам, связанным с импортозамещением. Быстрее других сориентировались, воспользовались преимуществами и наработанным опытом. |