Добро пожаловать в сеть!

|

| Фото: Андрей Порубов |

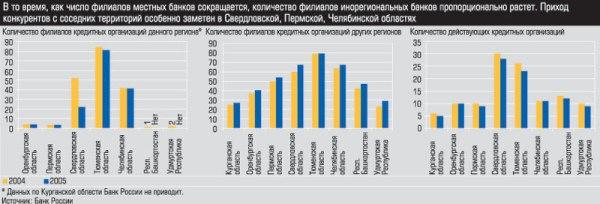

Банковские сети развиваются стремительно, причем все больше укрепляется тенденция прихода на локальные рынки банков из других областей. Участники рынка сходятся во мнении: 2005 год стал пиковым по числу открываемых стационарных пунктов банковского обслуживания, а 2006-й обещает новый рекорд. Банки активнее и плотнее плетут сети, не попасться в которые клиенту все труднее.

Многоканальная система сбыта

Если банк намерен получить дополнительные финансовые резервы, увеличить долю рынка (а значит, прибыль), у него нет другого пути, кроме как осуществить революцию в каналах сбыта. Для большинства региональных банкиров это давно доказанная теорема. Их опыт свидетельствует: кардинальные прорывы местных банков (увеличение доли рынка, лидерство в определенном сегменте) — следствие прорывов именно в инфраструктуре. Инфраструктура же отнюдь не ограничивается физическими точками обслуживания клиентов. Это многоканальная система сбыта банковских услуг, и каждое ее слагаемое ценно.

Один из крупнейших федеральных сетевых банков

Ставка на розницу

Большинство кредитных организаций делают упор

на развитие розничного направления бизнеса. «Основной причиной этого

является высокая норма прибыли по займам, — отмечает начальник

Впрочем, сети создаются не только под розничную клиентуру. Еще одна приоритетная задача — разработка и предоставление специализированных программ кредитования малого и среднего бизнеса. «Новые филиалы и дополнительные офисы рассчитаны в первую очередь на частных клиентов или предпринимателей, которым удобно пользоваться банковскими услугами близко к месту работы или жительства, — констатирует заместитель председателя правления Челябинвестбанка Владимир Вацурин. — Крупные универсальные банки региона стремятся к увеличению точек продаж, к развитию розничных услуг и технологий, к внедрению и использованию в этих точках единых информационных систем».

Наиболее сильно конкуренция проявляется в розничном

сегменте рынка, что отражается на методах работы региональных банков,

делится наблюдениями

Как отмечает директор филиала

В любом случае, считают наши собеседники, географическая близость и удобство расположения являются одним из решающих факторов при выборе клиентом банка — наряду с тарифами, скоростью и качеством обслуживания, а также набором предлагаемых услуг.

Кстати, вопреки сложившемуся стереотипу о региональной экспансии как инструменте местных банков, многие участники рынка отмечают эффективную деятельность в этом направлении крупнейших государственных финансовых институтов — Сбербанка и Внешторгбанка. Они ведут последовательную инфраструктурную политику, обеспечивая не только физическое присутствие в точках повышенного спроса, но и вполне конкурентоспособный сервис. Рассказывает Ольга Смолякова:

— В результате оптимизации территориального размещения филиальной сети с учетом концентрации текущего и потенциального спроса на банковские услуги количество подразделений Сберегательного банка на территории Челябинской области за три года практически не изменилось. Однако наблюдалась четкая реструктуризация филиальной сети, направленная на увеличение числа дополнительных офисов: в сравнении с концом 2002 года оно выросло в семь раз. Учитывая общую тенденцию стремительного развития ритейла, мы ориентируемся на открытие или изменение статуса подразделений в пользу дополнительных офисов, специализирующихся на обслуживании физических лиц: их количество за тот же период возросло на 132 единицы. Одновременно отделения банка закрепляют присутствие на рынке юридических лиц, что подтверждается ростом числа универсальных дополнительных офисов — 17 подразделений за то же время.

По словам и.о. начальника отдела розничных продаж филиала Внешторгбанка в Екатеринбурге Юлии Камаловой, резко ускорить процесс завоевания ритейлового банковского рынка позволит создание в рамках группы Внешторгбанка специализированного банка розничных услуг:

— В течение последних трех лет филиал Внешторгбанка

в Екатеринбурге открыл четыре дополнительных офиса на территории

Свердловской области (в Екатеринбурге, Нижнем Тагиле, Серове

и Новоуральске). Они продавали весь спектр услуг Внешторгбанка как для

корпоративных клиентов, так и для физических лиц. Но в 2005 году

ситуация изменилась.

Что касается негосударственных банков, то полномасштабное формирование сетей под силу лишь самым крупным. «Любой банк, в том числе мелкий и средний, хотел бы иметь сеть филиалов или дополнительных офисов. Это желание понятно: в настоящее время банки активно идут в ритейл, — полагает Александр Иванов, председатель правления ЗАО «Свердловский губернский банк». — Между тем позволить себе развитие сети может лишь банк, имеющий значительный уставный капитал, активы. Создание сети — очень затратное мероприятие, особенно если оно связано с покупкой помещения, это сотни миллионов рублей».

Перекрестки конкуренции

У банков есть пиковые по спросу и эффективности услуги, которые либо отсутствуют, либо не так широко представлены в соседних регионах. Возникает логичное желание перенести туда накопленный опыт: новый рынок — дополнительная прибыль. Разумеется, у каждого банка собственная инфраструктурная политика и географические приоритеты. Однако общая формула освоения территории выглядит так: на первом этапе банки максимально охватывают область, где расположен их головной офис, а затем идут к соседям, ориентируясь на столицы субъектов РФ и крупнейшие города.

Несмотря на конкуренцию в секторе межрегиональной

сетевой экспансии, особых проблем, по мнению участников рынка, здесь

нет. Банкиры придерживаются элементарного здравого смысла: надо быть

«нормальным» конкурентом. То есть делать рыночный бизнес, занимать

определенную нишу с эксклюзивным продуктом, не вешать ярлыки на другие

банки. Что касается пресловутых административных барьеров,

то их удается вполне легально обходить. Как известно, по действующему

законодательству, дополнительные офисы можно открывать только в тех

субъектах РФ, где банк имеет филиал, быстро зарегистрировать который

удается не всегда. При этом подразделение иного статуса

При любом раскладе места на растущих рынках хватит

всем. Этот период продлится, по разным оценкам, от двух до пяти лет.

Говорить о повсеместной борьбе за клиента преждевременно. «Наиболее

остро конкуренция проявляется в городах, где концентрируются финансовые

потоки, административные ресурсы или расположены предприятия

«Тенденции таковы, что значительный рост банковских подразделений

Впрочем, конкуренция, безусловно, идет на пользу клиентам. Расширяется продуктовый ряд, меняется тарифная и комиссионная политика, улучшается сервис. Как резюмирует Андрей Черкашев из Уральского банка реконструкции и развития, это и есть тот регулятор, который обеспечивает получение выгоды для потребителя. При этом культура межбанковских отношений за последние годы очень выросла.

Дополнительные материалы:

Новый бизнес — сетевой региональный банк

О роли инфраструктурных факторов в банковском бизнесе размышляет заместитель председателя правления ОАО «Уралвнешторгбанк», кандидат экономических наук Даниил Сандлер.

|

| Даниил Сандлер Фото: Андрей Порубов |

— Даниил Геннадьевич, как вы оцениваете инфраструктурный рост регионального банковского сектора в 2005 году?

— Прошедший год — год взрывного роста банковской инфраструктуры. Это особенно заметно в Свердловской и Челябинской областях. Наш банк удвоил сеть каналов сбыта, в определенной степени показав пример другим. Когда банковские аналитики интересовались причинами роста наших показателей, мы говорили: один из главных факторов — сеть.

Вообще в 2005 году произошел революционный

инфраструктурный прорыв, который привел к кардинальному изменению

статуса ведущих финансовых институтов региона. Между

Только не нужно думать, что каналы сбыта

— самодостаточная система. Если продавать нечего, то и каналы

не помогут. Нужны продукты. Есть такой стандартный образ: сеть

формируется под розничную клиентуру. Оказывается, это не так. Наш опыт

показывает: значительная доля непроцентных доходов по корпоративному

сектору уже формируется сетью. Результаты ее работы оказались еще более

эффективными, чем мы рассчитывали. Сеть обеспечила высокие продажи

не только

— Чем вы это объясняете?

— Причин несколько. Клиенты хотят «протестировать» новый для себя банк. Некоторые приходят в надежде на качество продукта, которое они не могли получить до сих пор. Но в основном рост обеспечивают растущие рынки.

— На Урале, пожалуй, особенно заметна региональная экспансия банков из Свердловской области. Чем они привлекательны для клиентов в других областях?

— Интересными банковскими продуктами и высоким

качеством. Есть мнение, что для любого банка из Екатеринбурга место

есть везде. И не потому, что екатеринбургские банки — сами по себе

особые. Дело в том, что эти банки формируются в особой среде.

В Свердловской области мощная многоукладная экономика,

не воспринимающая монорынка банковских услуг. Поэтому здесь,

— А что, выстраиваются?

— В областных центрах, как правило, нет. В городах с населением порядка 100 тысяч человек и меньше — да.

— Значит ли все сказанное вами, что сеть — это однозначно хорошо?

— Не надо забывать, что сеть — это риски, и прежде всего управляемости. Когда в 90-х годах на рынке наблюдалась стагнация, доходы от операционной деятельности могли в любой момент кардинально упасть при сохранении затрат, риски управляемости были высоки. И тогда многие банки, Уралвнешторгбанк в том числе, сокращали сеть. Сейчас рынок растет. Но никто не застрахован от изменения ситуации. Поэтому любой растущий банк сегодня обязан уделять особое внимание управляемости сети.

— Как вы оцениваете перспективы развития банковских сетей в регионе? Сколько еще может продлиться их бурное развитие?

— Я считаю, что еще года два расширение сетей будет идти очень активно. На улицах крупных городов банковские отделения будут встречаться так же часто, как парикмахерская или аптека. Конечно, сейчас скорость имеет значение. Идеально было бы выйти на рынок в прошлом году, хотя и теперь не поздно: пока спрос превышает предложение, соответственно, и цена услуг формируется в пользу продавца. Банки, имеющие более разветвленную сеть, получают и большую долю добавленной стоимости — больше людей приходит и платит ту цену, которая сейчас, на фоне дефицита предложения, сформировалась. Через год дефицита предложения, скорее всего, не будет, поэтому стартовая эффективность новых точек снизится. Реальная конкуренция банковских сетей только начинается.

Подготовил Олег Власов