Прививка от динамики

Анализ развития ипотеки и ценовой конъюнктуры на рынках областных центров Большого Урала за последние два года позволяет ответить на вопросы, еще недавно казавшиеся дискуссионными. Основной тезис: ипотека в значительной мере влияет на рост цен, а любая форма ее искусственной (не обоснованной экономически) поддержки только вредит жилищному рынку. А теперь по порядку.

Время банка

За последние два года рынок ипотеки радикально менялся дважды. 2006-й стал безусловно успешным для банков. Быстрый рост цен на жилье (в некоторых городах он достиг 80 — 100%), начавшийся зимой и продолжавшийся в течение всего года, спровоцировал ажиотажный спрос. Одни покупали квартиры для себя, справедливо полагая, что завтра будет еще дороже. Другие усматривали в них объект инвестиций. И все активно прибегали к заемным ресурсам, в основном банковским. В ипотечных отделах банков выстраивались очереди. Конкретные условия и процентную ставку заемщики, конечно, учитывали, но критичны для них были сроки рассмотрения заявки и вероятность утвердительного ответа: квартиры дорожали еженедельно, и сделки нужно было совершать быстро. Комментирует генеральный директор ЦН «Метрополия» Сергей Бузунов:

— Ситуацию можно было охарактеризовать как «бери сейчас, иначе опоздаешь». Не ипотека спровоцировала рост цен, а наоборот. Однако можно утверждать, что она этому росту способствовала. Процент ипотечных сделок достиг 20 — 30% от общего количества. Кредитные учреждения не успевали: сроки рассмотрения заявок банками не соответствовали темпам эскалации, утвержденные заявки не реализовывались, так как цена объекта существенно вырастала. Особенно актуально это было во втором полугодии, когда цены поднимались на 10 — 15% в месяц.

Банки быстро сориентировались в новых условиях и постарались максимально упростить процедуру выдачи кредита, сократить до минимума время принятия решения и объем пакета документов. Некоторые в экспериментах шли еще дальше, предлагая быстрые ипотечные продукты сродни экспресс-кредитованию.

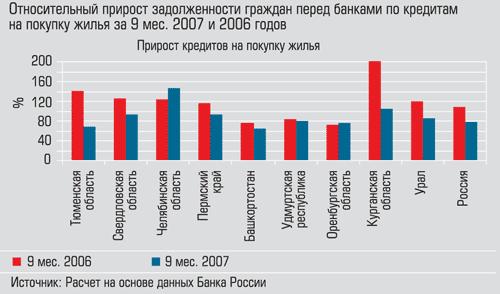

Словом, если бы не ограниченность предложения на рынке жилья, ипотека в прошлом году развивалась бы еще быстрее. Впрочем, результаты и без того впечатляют: по данным исследования АЦ «Эксперт-Урал», объем выданных жилищных кредитов в Урало-Западносибирском регионе вырос в 2006 году в 3,4 раза и на 1 января 2007 года достиг 74,3 млрд рублей. Ипотечные кредиты в этой массе составили 80%, за 2006 год их совокупная сумма увеличилась в шесть раз. Доля кредитов на жилье в общем объеме кредитов физлицам достигла 12%, результат 2007-го прогнозируется в 19% (см. «Необеспеченный кредит» , «Э-У» № 22 от 11.06.07).

Время заемщика

С наступлением 2007 года ситуация разительно изменилась. Цена на жилье достигла экономического и психологического барьера: больше платить потребители оказались не готовы. Кроме того, как отмечает Сергей Бузунов, люди осознали: рынок цикличен, бесконечно цены подниматься не могут. Динамика резко упала, во многих областных центрах приблизилась к нулю. Это подало сигнал спекулянтам: они выбросили на рынок квартиры, которые активно скупали на подъеме. Предложение начало увеличиваться, ажиотаж — спадать. Банки, не желающие терять темпы, стали еще больше усилий прилагать к привлечению клиентов. В итоге ставки падали, первоначальные взносы сокращались, сроки кредитования росли.

Генеральный директор филиала банка «Сосьете Женераль Восток» в Екатеринбурге Алексей Павин отмечает: в июне 2007 года банк снизил ставки во всех регионах присутствия до 9,25% годовых в долларах и 10,5% в рублях, увеличил максимальный срок кредитования до 25 лет, а минимальный первоначальный взнос сократил до 10% от стоимости недвижимости.

Управляющий филиалом АКБ ЗАО «Абсолют Банк» в Екатеринбурге Андрей Волков подтверждает: его банк в 2007-м предложил ставки от 9% в долларах и 10% годовых в рублях.

Рост спроса на ипотечное кредитование спровоцировал выход в этот сегмент большого количества новых игроков. Если несколько лет назад «ипотечные» банки можно было пересчитать по пальцам, сегодня универсальный банк, не имеющий ипотечных программ, стал исключением. Комментирует первый заместитель генерального директора, финансовый директор ООО «Партнер-Инвест» (Тюмень) Елена Низамова:

— Текущая ситуация на рынке недвижимости сделала ипотеку одним из основных факторов доступности жилья. Она набирает популярность вследствие ряда объективных факторов. В первую очередь — прихода новых игроков на рынок банковских услуг, роста конкуренции среди кредитных учреждений. Это отражается на предложении более лояльных и гибких для клиента условий: до последнего времени ставка по ипотеке снижалась, требования банков по объемам первоначального взноса смягчались, все большее распространение получали схемы, не предусматривающие наличия у заемщика собственных средств.

Подобное развитие в той или иной степени характерно для рынков всех уральских областных центров. Еще одна тенденция — расширение спектра ипотечных программ: кредитования первичного жилья (долевки), комнат, загородной недвижимости. На фоне падения количества сделок на рынке недвижимости в 2007 году по сравнению с 2006-м объемы выдачи ипотечных кредитов продолжали расти, что привело к существенному увеличению доли таких сделок в общем объеме. Эксперт-аналитик АН «Компаньон» (Челябинск) Станислав Ахмедзянов оценивает долю ипотечных сделок на рынке в 35 — 40% (в прошлом году — 10%), а в 2008-м, по его прогнозам, она вырастет до 45 — 50%. Впрочем, в портфеле сделок некоторых компаний, занимающихся недвижимостью, эта доля уже выше. Например, в тюменском ООО «Партнер-Инвест» доля продаж с использованием кредитных ресурсов в этом году уже достигла 40 — 50%, екатеринбургское ЗАО «Наш дом» через ипотеку реализует половину жилья.

На чужих ошибках

Многие эксперты полагают, что темпы роста ипотеки вскоре замедлятся. По мнению Сергея Бузунова, это произойдет из-за сокращения спроса потенциальных заемщиков и уменьшения кредитных возможностей банков:

— Ипотечный кризис на американском рынке опосредованно, но отразился на российском. Отечественным банкам было выгодно кредитоваться за рубежом по низким ставкам и зарабатывать на российском рынке, поэтому требования к заемщику снижались для увеличения объема выдаваемых кредитов. После американского и британского ипотечных кризисов этот ресурс существенно уменьшился, что привело к сокращению выдачи кредитов, ужесточению требований к заемщику, в некоторых случаях — к повышению ставок по кредитам (на последнее, возможно, повлиял и рост инфляции в 2007 году).

Осеннее ужесточение банковской политики почувствовали и его коллеги в других городах. Ведущий специалист консалтинговой группы «Лекс» (Тюмень) Валентина Трошина:

— До сентября на рынке наблюдалось затишье: очереди в банках и регистрационной палате поредели, риэлторы сетовали на отсутствие спроса. Причины озвучивались разные, от выжидательной позиции потенциальных потребителей до отсутствия денег. В сентябре рынок оживился. Но одновременно с оживлением на фоне ипотечного кризиса в США ужесточились условия андеррайтинга: выросла продолжительность рассмотрения документов, а помимо декларируемого пакета появилась необходимость предоставления дополнительных бумаг.

Станислав Ахмедзянов:

— За год условия менялись дважды. В марте начали снижаться ставки до 10 — 10,5%, банки стали более лояльно относиться к заемщикам. В конце сентября в связи с кризисом события развивались с точностью до наоборот: минимальный процент поднялся до 12%, требования ужесточились. Кроме того, банки корректируют оценку объектов недвижимости в сторону понижения и вообще критичнее относятся к оценке.

Представители банков подчеркивают: во-первых, изменения коснулись политики далеко не всех игроков, а лишь относительно небольших, а во-вторых, они оказались не столь существенны.

Алексей Павин:

— Часть банков, особенно зависящих от зарубежных заимствований, была вынуждена пересмотреть ставки в сторону повышения и ужесточить требования при получении кредитов. Поэтому заемщики перешли из одних банков в другие — те, что не изменили условий. К числу последних относится и наш. Объемы выдачи кредитов увеличиваются. Более того, сегодня мы отмечаем рост заявок на рефинансирование. Люди, взявшие ранее кредиты по более высоким ставкам, чем сейчас (скажем, 15% годовых), могут получить новый кредит под 11%, направить его на погашение долга перед первым банком и сэкономить не одну сотню тысяч рублей на процентах.

Похожей политики придерживается и ОАО «Альфа-Банк». Директор по ипотечному кредитованию филиала «Екатеринбургский» Татьяна Помазунова:

— Мы не планируем менять условия кредитования и ужесточать андеррайтинг заемщиков. Понимаем, что сейчас многие могут столкнуться с проблемами при получении займов в небольших банках, поэтому напоминаем, что Альфа-Банк готов выдавать ипотечные кредиты. Блок «Ипотечное кредитование» Альфа-Банка ежемесячно увеличивает объем портфеля на 15 — 20% с учетом работы региональных филиалов. Снижения спроса на ипотеку не наблюдается.

Андрей Волков также отмечает, что его банк не планирует пересматривать условия кредитования, при этом уверен, что происходит некоторое перераспределение рынка:

— В некоторых крупных банках выросло количество заявок и выданных кредитов. Это связано с тем, что более мелкие банки ужесточили процедуру андеррайтинга или увеличили процентные ставки в связи с кризисом ликвидности. Требования к заемщикам по программам «Ипотека без первоначального взноса» выросли. Или от этих продуктов отказываются как от рискованных.

Известны и единичные случаи полного закрытия ипотечных программ у отдельных банков или приостановления выдачи кредитов. Это произошло в основном из-за того, что банки запустили ипотеку, руководствуясь не реалиями бизнеса, а имиджевыми интересами, однако возникшие проблемы с фондированием заставили их пересмотреть взгляды на рынок.

В целом агентства недвижимости, консалтеры и особенно застройщики оценивают изменения политики банков в отношении заемщиков как существенные, в значительной степени охладившие спрос на рынке. Банкиры более мягки. Противоречие объясняется просто: банки, оценивая спрос на кредиты, ориентируются на количество заявок, на людей, желающих получить кредит. Кроме того, даже если формально процедура выдачи кредитов не усложнена, на деле все может быть иначе: растет количество дополнительных к обязательному пакету документов, время рассмотрения заявки, степень внимания служб безопасности к заемщикам. У клиентов с непрозрачными доходами и непонятной структурой собственности, с отсутствием в послужном списке понятных банку мест работы и учебы возможность получить кредит все меньше. В свою очередь застройщики и агентства недвижимости о темпах роста ипотеки судят по результатам: количеству средств, направляемых банками на покупку квартир. Так что им веры больше. Темпы роста выдачи ипотечных кредитов снижаются.

Благодатная передышка

Тем не менее многие эксперты полагают, что темпы роста ипотеки в будущем замедлятся. Это отнюдь не означает, что объемы кредитования перестанут расти в абсолютных цифрах. Алексей Павин отмечает:

— На мой взгляд, уже сегодня застройщики сталкиваются с превышением предложения над спросом, так как темпы строительства растут, преодолевая показатели 70 — 80-х годов, а высокий уровень цен не позволяет большинству простых граждан приобрести квартиру без кредита. Из этого следует, что доля ипотечных сделок будет увеличиваться с каждым годом, стремясь к западному уровню. Сегодня она составляет около 1% от ВВП России, что несравнимо с показателями, например, США, поэтому потенциал для роста у ипотеки колоссальный.

Динамика выдачи ипотечных кредитов останется положительной на протяжении 10 — 15 лет, но темпы будут измеряться десятками процентов, а не разами. Для рынка жилья это безусловное благо. Собственно, один из итогов последних двух лет развития рынка ипотеки в том, что вопрос «влияет ли ипотека на рост цен» перестал быть дискуссионным. Львиная доля экспертов признает: да, влияет. Споры идут только о степени этого влияния. В отдельных сегментах взаимосвязь просто наглядна. Станислав Ахмедзянов приводит пример: стоило двум банкам выйти на рынок с программами кредитования комнат, цены на них выросли в Челябинске от 12 до 25%.

При этом утверждать, что именно ипотека вздергивает цены, неверно. Это типичная связка «яйцо — курица». С одной стороны, удорожание жилья позволяет все меньшему количеству людей купить квартиру на свои кровные и стимулирует к банковским займам. С другой — упростившийся доступ к банковским ресурсам позволяет приобретать недвижимость тем, кто еще несколько лет назад и думать не мог о покупке собственного жилья. Эти процессы развиваются параллельно, подогревая друг друга.

Вероятное замедление темпов роста ипотеки вкупе с временным насыщением рынка позволяет сделать прогноз: цены будут стоять или расти очень умеренно (в пределах инфляции) в большинстве областных центров Урала всю первую половину следующего года, а может, и весь 2008-й. Очередной виток роста рано или поздно наступит, но чем меньшими темпами будут увеличиваться объемы ипотеки, чем дольше продлится период стабилизации, тем больший запас предложения на нем накопится и менее крутым окажется вираж. Если предположить, что доходы населения и ввод жилья будут расти прежними темпами, через год потенциальных потребителей недвижимости (равно как и самой недвижимости) будет больше. Следовательно, жилье станет чуточку доступнее, а рынок — равновеснее. В этом смысле мировому кризису ликвидности, осадившему развитие ипотеки, стоит сказать спасибо.

Банки получили хороший урок — играть с массовой дешевой ипотекой опасно. Так, уже при первых сигналах с мировых рынков ипотечных ценных бумаг бурные разговоры о том, стоит ли государству еще сильнее раскручивать этот механизм (например, субсидировать ставку до уровня 8% и даже 6%), прекратились. Заметим, что делать этого однозначно не стоит: если ипотечные ресурсы будут «бесплатными», за кредитами пойдут люди, не имеющие для этого достаточных экономических оснований. К чему это может привести, мы видим на примере США.

Общий вывод банален, но от этого не менее верен. Быстро проблему доступного жилья в России не решить. Резкие изменения (будь то взлет или падение цен, увеличение или сокращение спроса или предложения) рынку недвижимости равно вредны. А вот поступательный рост всех названных параметров в течение как можно более длительного срока полезен. Кажется, сегодня мы чуть ближе к такой стабильности развития, чем пару лет назад.

Дополнительные материалы:

Не наш случай

Ипотечный кризис по типу американского нам не грозит, перспективы развития этого инструмента вполне безоблачны

|  |

| Рубен Варданян | Кирилл Брель |

Председатель совета директоров группы компаний «Тройка Диалог» Рубен Варданян:

— Что произошло в США? Пять лет, осознанно снижая ставки, американская экономика стимулировала свое развитие. И возникла ситуация, которая разительно отличается от российской. Мы даем ипотеку на первую квартиру. А в Америке сейчас кризис именно по кредитам, взятым на покупку второго и третьего дома. Не только качество покупки, но и цель покупки другая. В России спекуляций на рынке жилья с помощью ипотеки гораздо меньше. И это делает ситуацию более надежной: наши люди не готовы потерять единственную квартиру. Поэтому процент невозврата кредитов у нас значительно ниже, чем в США. Кризис, подобный западному, маловероятен.

Генеральный директор ОАО «УРСА Банк» Кирилл Брель:

- У нас и у них совершенно разные продукты, рассчитанные на совершенно разные слои населения и под совершенно разные цели. Изменения, которые происходили с ипотечным продуктом у нас, основывались на изменении стоимости денег и оценке возможностей населения при повышенных процентных ставках (они — объективная необходимость, продиктованная рынком) качественно обслуживать долг именно в долгосрочном периоде. Нет оснований говорить, что ипотеке в России что-то угрожает. Это будет один из самых бурно растущих рынков. Мы, например, за полтора года, начав с нуля, стали пятым банком в регионе по объему ипотечного портфеля. Сегодня объем портфеля ипотечных кредитов составляет у нас около 14 млрд рублей.

Подготовила Евгения Еремина