Калийный гамбит

|

|

|

Высокие цены на продукцию позволили Уралкалию (доля мирового рынка — около 20%; ключевые сырьевые активы расположены в Соликамско-Березниковском узле Пермского края) достичь в прошлом году рекордных финансовых показателей при снижении объемов продаж. По итогам 2012 года компания поднялась в топ-400 Урала и Западной Сибири с 21 места на 18. Ее выручка за год выросла на 13% (до 3,95 млрд долларов) на фоне падения объемов производства на 15,8%, продаж — почти на 12%. Дальнейшее снижение спроса и давление со стороны конкурентов заставило компанию в 2013 году принципиально изменить стратегию, выбрав политику «объемы превыше цены». Уралкалий объяснил, что готов поступиться доходами, чтобы получить больший контроль над ситуацией в среднесрочной перспективе. Это заявление может стать переломным в истории не только российского производителя, но и всего мирового калийного рынка.

Нервы сдали

2012 год выдался для мирового калийного рынка хуже ожиданий. Вместо планируемых 53 — 55 млн тонн экспортерам удалось реализовать только 51 миллион. В частности зарубежные поставки Уралкалия снизились на 17% в сравнении с 2011 годом.Снижение продаж стало результатом давления на рынок ключевых импортеров — Китая и Индии, на которые приходится до четверти мировых продаж и 35% в продажах Уралкалия. С одной стороны, в 2012 год они вошли с существенным объемом запасов калийных удобрений. Это в частности позволило Китаю затягивать подписание контрактов на 2012 год до конца первого квартала, выбирая продавца и пытаясь манипулировать ценой. Более мелкие клиенты также не спешили подписывать новые договоры поставок, дожидаясь прояснения «китайских» условий на 2013 год.

С другой стороны, весной 2012 года правительство Индии сократило субсидии на закупку фосфатных и калийных удобрений более чем на 20%, хлористого калия — на 10%. Помимо этого на объемы закупок повлияло и ослабление рупии по отношению к доллару. В результате в 2012 году объем импорта калийных удобрений Индией оказался самым низким с 2003 года.

Дополнительным фактором, дестабилизирующим рынок, стала сильная засуха в США и Европе. «В течение года наблюдалась большая волатильность цен на зерновые культуры, которая вызывала нервозность и неуверенность у большинства сельхозпроизводителей. Несмотря на то, что из-за сильной засухи цены на зерно в середине 2012 года пошли вверх и прибыльность фермеров увеличилась, основной сезон внесения удобрений в большинстве стран к этому моменту закончился, резкого всплеска активности потребителей не последовало», — поясняли в Уралкалии.

Как результат — заключение контрактов в течение года было неравномерным. Затягивание сроков со стороны покупателей вызвало нервозность в прежде консолидированном стане экспортеров. Наиболее яркий пример — трещина, возникшая в консорциуме Уралкалия и Беларуськалия. С 2005 года компании работали на мировом рынке совместно, договорившись осуществлять экспортные продажи через единого трейдера — Белорусскую калийную компанию (БКК), на которую к 2012 году приходилось 42% мирового экспорта. Но в декабре 2012 года, на фоне полугодового отсутствия новых экспортных контрактов у БКК, президент Белоруссии Александр Лукашенко издал указ, позволяющий Беларуськалию продавать свою продукцию в обход БКК, через независимых трейдеров. Таким образом республиканский производитель получил возможность самостоятельно вести переговоры и заключать контракты, не согласовывая с российским партнером цены и объемы продаж. В российско-белорусском консорциуме возникла внутренняя конкуренция.

Этой нестабильностью воспользовался прямой конкурент БКК — американская компания Canpotex (трейдер североамериканских PotashCorp., Agrium и Mosaic). Она обошла Россию с Белоруссией и в конце декабря заключила контракт с китайской Sinochem на первое полугодие 2013 года (объем поставок хлоркалия — 1 млн тонн). При этом Китаю удалось договориться о дисконте в 15% и зафиксировать цену на уровне 400 долларов за тонну (до этого БКК настаивала на 450 — 490 долларах за тонну). Разрываемая внутренними конфликтами Белорусская калийная компания смогла договориться с китайцами только в январе 2013 года и на меньший объем — в 700 тыс. тонн. При этом поднять цену не удалось. Добиться дисконта от БКК смогла и Индия — контракт на 2013 год (1 млн тонн калия) обошелся ей дешевле на 13% (по 427 долларов за тонну).

Объем превыше цены

Восстановить практику единых поставок с белорусскими партнерами Уралкалий пытался больше полугода. Руководство российского экспортера не скрывало, что сохранение консорциума — вопрос не столько текущих цен, сколько единой торговой позиции. «Когда есть один лидирующий поставщик, появляется возможность занять крайне жесткую переговорную позицию, и покупатели уже не смогут разводить производителей, устраивать торги», — говорил в августе 2013 года в одном из интервью генеральный директор Уралкалия, председатель наблюдательного совета БКК Владислав Баумгертнер.Однако руководство Белоруссии заняло принципиальную позицию, мотивируя ее непартнерским отношением Уралкалия к трейдеру. Позже, уже в сентябре 2013 года, в ответ на обвинения российских партнеров Александр Лукашенко открыто заявил: «Они [Уралкалий] в прошлом году продали через Уралкалий-трейдинг, свой второй канал, 80% своей продукции. А через нашу общую компанию — всего 20%».

Переговоры зашли в тупик, и в конце июля 2013 года Уралкалий сообщил о прекращении продаж через БКК. Отныне компания хотела торговать на мировом рынке только через собственного трейдера Уралкалий-Трейдинг. При этом она изменила стратегию продаж и объявила о переходе к политике «объем превыше цены».

— Если в данной ситуации невозможно максимизировать цены, то надо максимизировать объемы, — объяснял тогда Владислав Баумгертнер.

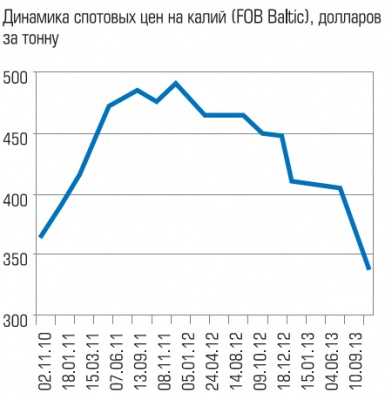

Это стало ударом для мировых производителей: Уралкалий заявил о готовности снизить цены почти в два раза — до 250 долларов за тонну. И тут же сообщил, что заключил прямой контракт с Китаем на вторую половину 2013 года (500 тыс. тонн). Цена не уточнялась, однако к концу сентября 2013 года относительно июня спотовые цены на хлоркалий снизились с 400 до 340 долларов за тонну (FOB Baltic).

Нервозность на мировом рынке сменилась паникой: за несколько июльских дней крупнейшие калийные компании мира потеряли в капитализации более 20 млрд долларов.

Не в выигрыше от новой сбытовой политики пока и сам Уралкалий. В третьем квартале 2013 года он действительно стал наращивать объемы производства. Но превзойти финансовые показатели 2012 года ему вряд ли удастся: по итогам девяти месяцев 2013 года (в сравнении с тремя кварталами 2012 года) выручка упала на 20% (до 72,03 млрд рублей), чистая прибыль — на 40% (до 25,6 млрд рублей). По неофициальной информации, компания планирует относительно низкие доходы как минимум на три ближайших года.

Новые реалии

По признанию самого Уралкалия, в перспективе компания не исключает возврата к стратегии «цена превыше объема», но пока для этого российский производитель недостаточно велик и не имеет на мировом рынке соответствующего веса. Поэтому в краткосрочной перспективе он готов терять в деньгах. В то же время у компании есть необходимый потенциал для реализации стратегии «максимизация выручки за счет максимизации объемов»: в прошлом году средняя загрузка мощностей сохранялась на уровне 80% (произведено 9,1 млн тонн хлоркалия за год). При этом в течение 2012 года за счет расширения рудоуправления Березники-4 производственные мощности были увеличены на 13% (до 13 млн тонн хлористого калия в год). К 2022 году компания планирует выйти на 19 млн тонн (за счет расширения участков Соликамск-3, Березники-4, ввода месторождений Усть-Яйва и Половодово; общий объем инвестиций на эти цели — около 5,4 млрд долларов).Если российские калийщики даже на год снизят цену и предложат рынку более десятка миллионов тонн калия по 250 — 300 долларов, это будет означать серьезные финансовые потери для европейских и американских производителей, вынужденных подстраиваться под демпинг. Причем их потери могут быть значительнее, чем для российской компании. Сегодня затраты на производство калия в России и Белоруссии — самые низкие в мире. В Северной Америке (для PotashCorp, Agrium, Mosаic, Intrepid) производить сырье в 2 — 2,5 раза дороже, чем в России, в Европе (для K+S и ICL) — в 10 раз. Плюс к этому, рентабельность работы Уралкалия — одна из самых высоких в отрасли. В 2012 году она составила 71% несмотря на то, что среднегодовая экспортная цена продукции компании была на уровне в 370 долларов за тонну.

В результате агрессивной политики Уралкалия, направленной на увеличение объемов производства за счет снижения цены, под угрозой могут оказаться greenfield-проекты игроков калийной отрасли (разрабатываются компаниями K+S, BHP Billiton, Vale). Без спроса они вряд ли останутся — в мире калий имеет серьезный потенциал для роста (спрос на продовольствие и биотопливо увеличивается). Но ущерб потенциальной прибыли новых проектов, а значит, и их окупаемости, может быть нанесен. Не исключено, что будут пересмотрены и сроки их реализации.

В этой связи можно ожидать передела рынка и перестройки партнерских схем между теми экспортерами минеральных удобрений, кто переживет запланированный демпинг Уралкалия. Отметим, что некоторые тенденции в этом направлении уже намечаются. Так, 2 октября 2013 года агентство Bloomberg сообщило о прекращении работы американской ассоциации по экспорту фосфатов PhosphateChemicals. По данным агентства Reuters, одной из причин этого могло стать озвученное намерение канадской Mosаic (производит калий и фосфат, на нее приходится порядка 90% экспорта ассоциации) создать СП с компаниями из Саудовской Аравии. Беларуськалий в свою очередь начал выходить на новые для себя рынки: компания заключила с госкомпанией Катара «Мунтаджат» рамочное соглашение о сотрудничестве по продаже минеральных удобрений. По информации белорусских СМИ, Катар готов продавать ежегодно до 3 млн тонн калийных удобрений из Белоруссии.

В долгосрочной перспективе, после того, как рынок переживет шок, экспортеры могут вернуться к консолидации как логичному шагу, не исключал некогда Владислав Баумгертнер.

Партнеры проекта