В салазки «жучку» посадив

В 2011 году российскому автомобильному рынку скорее всего не удастся выйти на докризисный уровень. К тому же сворачивание программ господдержки может привести к снижению темпов роста.В первой половине 2011 года продажи новых автомобилей в России приросли на 57%: 1,16 млн машин против 740 тысяч за аналогичный период 2010-го. По данным Pricewaterhousecoopers (PwC), наш рынок по объему занял третье место в Европе после Германии (1,62 миллиона) и Франции (1,23 миллиона), а также показал наибольший прирост среди десяти крупнейших рынков мира. Ближайшая страна по этому показателю - Индия (+16,1%). Однако за красивыми цифрами во многом скрывается эффект «низкой базы»: в первом полугодии 2010-го в России продано всего 756,4 тыс. автомобилей, что на 53% меньше, чем в первой половине 2008-го (1,6 миллиона). Когда дилерам удастся вернуться на докризисный уровень?

Набирая скорость

Показатели рынков большинства субъектов Урала и Западной Сибири значительно опережают средние по России. Сильнее всего, в два раза, продажи новых иномарок выросли в Свердловской области, Пермском крае и Удмуртии. В сегменте новых отечественных автомобилей в лидерах Свердловская и Челябинская области (рост также вдвое). Результаты вторичного рынка скромнее. Первое место снова у Среднего Урала: прирост 49% и 50% по иномаркам и отечественным авто соответственно.

По объему продаж новых российских машин в количественном выражении лидирует Башкирия (14,44 тыс. штук), подержанных - Челябинская область (31,6 тысячи). Средний Урал впереди остальных в сегменте новых (28,3 тысячи) и б/у иномарок (33,4 тысячи). Правда, картина меняется при пересчете на 100 тыс. населения. Лидером по продажам зарубежных марок становится один из самых благополучных в России регионов - Югра (1105 новых и 1021 подержанных автомобилей на 100 тыс. человек). Башкирия уступает место Удмуртии по новым российским машинам (394 на 100 тысяч).

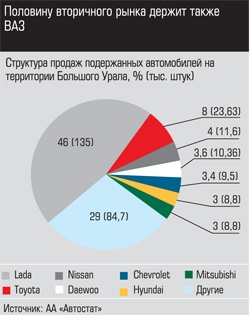

Предпочтения по маркам у потребителей прежние. В топ-3 на первичном рынке Большого Урала входит продукция АвтоВАЗа (59,4 тыс. автомобилей), Chevrolet (15,54 тысячи) и Hyundai (12 тысяч), на вторичном лидирует АвтоВАЗ (135 тыс. машин), Toyota (23,6 тысячи) и Nissan (11,6 тысячи, статистику по другим маркам см. в графиках).

Таблица 1. Продажи легковых автомобилей на территории Большого Урала

По развитости дилерской инфраструктуры все регионы находятся примерно на одном уровне. Официальные салоны девяти из десяти популярных марок (Lada, Chevrolet, Hyundai, Renault, KIA, Toyota, Daewoo, Nissan, Ford) есть везде, кроме ЯНАО: там машины не решились продавать Renault и Ford. Топ-10 по продажам замыкает Volkswagen - его дилеры работают только в Свердловской, Челябинской областях и Удмуртии. Во всех субъектах Большого Урала, за исключением Курганской области, Удмуртии и ЯНАО, есть дилеры премиум-марок: Audi, BMW и Mercedes-Benz.

Местные игроки ключевые тренды рынка подтверждают. По словам исполнительного директора центра «АСМОТО Славия» (Екатеринбург, дилер Skoda) Дмитрия Усачева, в первом полугодии 2011-го относительно аналогичного периода 2010-го продажи в натуральном выражении приросли более чем на 35%. Однако это меньше уровня первой половины-2008 примерно на 40%. Генеральный директор ГК «Автоград» (автосалоны в Тюмени и Сургуте, представляет в общей сложности 18 марок) Алексей Салмин говорит о 65-процентном приросте: «Опережение среднего по России темпа объясняется исключительно тем, что мы в начале 2010 года были в более глубокой яме. До уровня 2008-го еще не добрались».

Генеральный директор УК «Оками» (Екатеринбург, Нижний Тагил, Курган, дилер девяти марок, в частности Toyota, Mitsubishi, Hyundai, Porsche, BMW и пр.) Вадим Менаджиев приводит результаты своей компании:

- Продажи новых автомобилей приросли на 96,7% по сравнению с первым полугодием 2010 (4,8 тыс. штук против 2,44 тысячи). Практически все марки показали прирост свыше 60%. Например, Mitsubishi продали больше на 174,6%, Porsche - на 76,5%, Mini - на 75%. В 2011 году точками роста стали новые для нас марки - Nissan (+129%) и Ford (+156,3%), дилерские центры которых открылись в кризисные 2008 и 2009 годы. Хотя в целом по холдингу уровень 2008-го еще не достигнут.

Властный радар

На рынке сохраняются тенденции, зародившиеся год-два назад. Первая - серьезная роль господдержки. В начале июля Минпромторг объявил о завершении программы утилизации старых автомобилей, стартовавшей в марте 2010 года. Выданы все 600 тыс. свидетельств, оформлено 585,65 тыс. договоров купли-продажи. 76,8% всех свидетельств выписаны дилерами Lada. В 2010 году по программе продано 285 тыс. авто, остальные оформлены в январе - июне 2011-го. Как отмечал министр промышленности и торговли РФ Виктор Христенко, государство выплатило дилерам 18,9 млрд рублей из выделенных 30. Таким образом, в первом полугодии-2011 по программе продано 26,5% всех автомобилей, а по итогам 2010 года - 15,7%. По программе льготного кредитования (работает с 2009 года, предусматривает кредит на покупку легкового автомобиля, произведенного в России, стоимостью до 600 тыс. рублей, по ставке от 5 до 9% и с максимальным сроком три года) в первой половине 2011 года продано 112 тыс. машин, это 10% рынка. В 2010 году показатель был ниже на 1%.

Таблица 2. Продажи новых автомобилей в пяти крупнейших городах Большого Урала

Очевидно, что сильнее всего программы помогают АвтоВАЗу, предлагающему самые дешевые автомобили - ВАЗ 2105 (180 тыс. рублей). По словам Алексея Салмина, на дилеров иностранных автомобилей программа утилизации повлияла незначительно (на три десятка моделей, входящих в льготный перечень, пришлось 23,2% продаж - порядка 140 тыс. авто). Генеральный директор ГК «Автоплюс» Павел Шестопалов с этим соглашается: «Наши дилерские центры представляют автомобили брендов Audi, Lexus, Toyota и Skoda. Доля продаж по госпрограммам минимальна, на деятельность компании в целом они значительно не влияют».

Хотя есть и другие примеры. В «АСМОТО Славия» в 2011 году по утилизационным сертификатам было продано 10% автомобилей, в 2010 - 19%. Кредитными продуктами воспользовалось около 40% покупателей, из них 57% пришлось на субсидированный автокредит.

Вторая тенденция - сокращение рынка подержанных отечественных машин. Во всех субъектах Большого Урала, за исключением Свердловской и Челябинской областей, продажи либо упали, либо прекратился их рост. Сильнее всего рынок просел в ЯНАО (минус 27%), Удмуртии (19%) и Оренбургской области (17%). Как отмечают в PwC, это объясняется доступным кредитованием, программами господдержки, ростом экономики и укреплением рубля по отношению к доллару в первой половине этого года: «Это значит, что импортирование автомобилей и комплектующих стало дешевле. Соответственно, спрос начал расти. Мы полагаем, что иномарки, как произведенные в России, так и импортированные, будут наиболее динамичными сегментами в ближайшем будущем».

Третья тенденция - увеличение рыночной доли иномарок, собранных в России: за последние четыре года она выросла вдвое, с 19% в 2007-м до 39,9% по итогам первой половины 2011 года. Стимулируют этот процесс не только госпрограммы, в которых могут принимать участие модели российского производства, но и режим промышленной сборки, запущенный еще в 2005 году. Поначалу правила подразумевали, что предприятие должно выпускать не менее 25 тыс. автомобилей в год с постоянным наращиванием доли себестоимости, формируемой за счет российских комплектующих. В режиме промсборки тогда решили работать 18 заводов, государство обеспечило им снижение пошлин на ввоз компонентов: для сборщиков, не принявших условия, они составляли от 5 до 10%, а при ввозе полностью готового автомобиля достигали 40%. Однако в конце 2010 года правила промсборки ужесточили. Власти решили увеличить минимальный объем выпуска для иностранных производителей до 350 тыс. автомобилей (подробнее см. «Иномарка по-русски», «Э-У» № 12 от 28.03.11).

Третья тенденция - увеличение рыночной доли иномарок, собранных в России: за последние четыре года она выросла вдвое, с 19% в 2007-м до 39,9% по итогам первой половины 2011 года. Стимулируют этот процесс не только госпрограммы, в которых могут принимать участие модели российского производства, но и режим промышленной сборки, запущенный еще в 2005 году. Поначалу правила подразумевали, что предприятие должно выпускать не менее 25 тыс. автомобилей в год с постоянным наращиванием доли себестоимости, формируемой за счет российских комплектующих. В режиме промсборки тогда решили работать 18 заводов, государство обеспечило им снижение пошлин на ввоз компонентов: для сборщиков, не принявших условия, они составляли от 5 до 10%, а при ввозе полностью готового автомобиля достигали 40%. Однако в конце 2010 года правила промсборки ужесточили. Власти решили увеличить минимальный объем выпуска для иностранных производителей до 350 тыс. автомобилей (подробнее см. «Иномарка по-русски», «Э-У» № 12 от 28.03.11).

Четвертая - очереди на автомобили, достигающие года. Причем ждать часто приходится не только самые популярные модели (Renault Sandero, Hyundai Solaris, Ford Focus и др.), но и дорогостоящие автомобили. Павел Шестопалов:

- В настоящее время существует значительный дисбаланс спроса и предложения. Связано это с последствиями экономического спада, который автомобильный рынок переживал значительно сложнее многих других сегментов. В 2009 году сократились объемы продаж и производства автомобилей, были снижены квоты от производителей: в кризис этот товар перешел в категорию отложенного спроса. Когда кризис миновал и клиенты вернулись в салоны, дилеры столкнулись с дефицитом, восстановление докризисных объемов производства - процесс гораздо более долгий и трудоемкий, чем сокращение. Только во второй половине 2012-го можно будет говорить о восстановлении баланса спроса и предложения.

В погоне за прошлым

На будущее рынка игроки смотрят с оптимизмом. По мнению Дмитрия Усачева, прирост продаж по итогам года по сравнению с 2010-м составит около 35%. Вадим Менаджиев рассчитывает на увеличение свыше 60%. Павел Шестопалов прогнозирует годовой прирост продаж в 1,5 раза по сравнению с 2010-м. Вероятно, некоторым игрокам удастся выйти на докризисный уровень. О рынке в целом этого не скажешь.

По прогнозу развития рынка легковых автомобилей на 2011 год от PwC, продажи в базовом варианте составят 2,1 млн единиц (прирост к 2010-му 20%), по уточненному оптимистическому - 2,5 млн машин (+40%). Одновременно с этим в среднесрочной перспективе аналитики PwC прогнозируют замедление темпов роста. Напомним, в 2008 году продано 2,8 млн авто.

Авторы Стратегии развития автомобильной промышленности РФ на период до 2020 года рассчитывают, что продажи вернутся на докризисный уровень только в 2013-м. Затем начнется активный рост, и к 2020-му, преодолев планку в 4 млн автомобилей, рынок может стать крупнейшим в Европе.

Главный вопрос, интересующий сегодня игроков, - удастся ли сохранить объемы продаж после окончательного сворачивания господдержки. По программе утилизации осталось оформить меньше 15 тыс. договоров купли-продажи и передать владельцам 110 тыс. автомобилей. Также дилерам должны перечислить 11 млрд рублей компенсации. Льготных кредитов до конца года Минпромторг планирует выдать еще 88 тысяч, на этом программа завершится. О планах ее возобновления в ближайшей перспективе не говорят.

Получается, что в 2011 году при поддержке властей будет продано от 20 до 25% всех автомобилей (в соответствии с прогнозами PwC). Из-за отмены скидок в 50 тыс. рублей и субсидирования кредитов часть потенциальных покупателей в дальнейшем может изменить решение.

Благодарим аналитическое агентство «Автостат» за предоставленную статистику