Шлагбаума недостаточно

Загородная недвижимость бизнес-класса может быть востребована при условии четкого позиционирования и наличии богатой инфраструктуры.На прошлой неделе мне в очередной раз посчастливилось побывать в одном из загородных поселков Екатеринбурга. Еще на этапе проектирования он задумывался как объект бизнес-класса — большие участки, лес вокруг, дома по 300 квадратов, качественные инженерные коммуникации, обеспеченные жильцы, озеро, пляж, охрана и так далее.

Стоит отдать должное — большие дома, деревья, вода и шлагбаум имеются, даже спортивная площадка организована. Но переезжать туда нет никакого желания. Принципиальных момента три. Во-первых, отсутствие крупного магазина. Единственный на весь поселок лоток с гордой надписью «мы открылись» расположился в наскоро сколоченной и оббитой железными листами конуре. Минимаркет, аптека, почта, отделение банка, автомойка — все в планах.

Во-вторых, смущают вечная стройка и брошенные дома. Поселок осваивается поэтапно, потому гулять по нему с удовольствием можно будет минимум лет через пять-семь. Плюс непонятно, что делать с собственниками, у которых кончились деньги и которые оставили свои наполовину возведенные коттеджи.

В-третьих, пугает отсутствие детского сада и школы. Наконец, в четвертых (пусть это и вкусовщина) внешний вид коттеджей — это сочетание несочетаемого. Общий архитектурный стиль отсутствует: здесь и замки, и немецкая деревня, и цыганский кирпич.

Для меня всегда оставалось загадкой, почему этот и некоторые другие поселки попадают в разряд «бизнес» и в чем их принципиальное отличие от эконом-класса.

Тянемся к земле

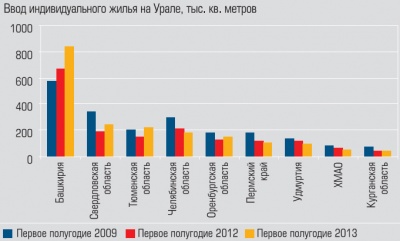

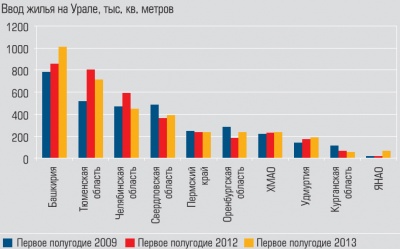

Для начала несколько цифр и общих замечаний. Совокупный объем ввода индивидуального жилья (по этому показателю мы можем судить о развитии загородки) на Урале за шесть месяцев 2013 года составил 1,93 млн кв. метров. Это на 13,3% выше показателей аналогичного периода 2012-го. Сказать, что это прорыв, нельзя: в первом полугодии самого удачного для рынка 2009-го сдано 2,07 млн кв. метров. Однако сектор уже давно не демонстрировал столь позитивных результатов: за январь — июнь 2010-го ввод упал до 1,72 млн квадратов, в 2011-м приподнялся на 3%, а в 2012-м сократился до 1,7 миллиона.Лидером рынка индивидуального жилищного строительства (ИЖС), как обычно, является Башкирия: в первом полугодии 2013-го здесь введено 836 тыс. кв. метров — 0,2 метра на душу населения. Во втором эшелоне — Тюменская область — 0,16 кв. метра на человека. Остальные регионы сдали от 0,03 до 0,07 метра.

Наиболее динамичный рост ввода индивидуального жилья в первом полугодии показали Тюменская (плюс 47% к аналогичному периоду 2012-го), Свердловская (23%) области и Башкирия (26%).

Существенных качественных изменений на рынке за год не произошло. По-прежнему наибольшим спросом пользуются участки без подряда (или с подрядом по желанию покупателя). По данным аналитического отдела Регионального информационного центра Уральской палаты недвижимости (РИЦ УПН, рассматривает и первичный, и вторичный рынки), в Екатеринбурге, например, в первом полугодии 2013-го почти 78% предложения пришлось на землю. В аналогичном периоде 2012-го показатель равнялся 82%. Для сравнения: в 2008-м он немногим превышал 5%.

Аналитическое агентство RWAY приводит цифры только по первичному рынку загородной недвижимости Екатеринбурга, но вывод тот же: число выставленных на продажу объектов в черте и за пределами города — 1462, из них только 159 — коттеджи и таунхаусы. «95% потенциальных покупателей загородной недвижимости Екатеринбурга ищут земельные участки без подряда, единичные готовы покупать дома и таунхаусы в организованных коттеджных поселках. Около 30% приобретают загородную недвижимость для постоянного проживания, 70% в качестве второго или сезонного дома», — отмечают в RWAY.

В Перми ситуация похожая.

— Только в 23% поселков ведутся продажи готовых домовладений, — говорит главный аналитик «КД-консалтинг» Наталья Короткая. — 67% предполагает сбыт земли. Если разбить проекты по географическому принципу, то в пределах Перми, как правило, продаются готовые коттеджи и таунхаусы, в ближайшем пригороде соотношение поселков с домами и землей примерно 40 на 60. В отдаленных районах (Краснокамском, Чусовском, Ильинском, Оханском и других) доля второй группы составляет уже 70 — 80%. Это объяснимо: реализовывать концептуальные проекты в радиусе 50 — 60 км от Перми застройщикам невыгодно, потребители рассматривают эти территории только с точки зрения инвестирования в землю или строительства дачи.

В Тюмени, по словам начальника информационно-аналитического отдела ассоциации «АЛКО» Светланы Молодкиной, в структуре предложения доля земельных участков без подряда — 68%. Причина та же: люди хотят строить объекты по своему проекту.

Едва разделимы

Про загородную недвижимость эконом-класса мы писали немало (см. например, «Концентрация — малоэтажка — аренда» , «Э-У» № 9 от 04.03.2013, «Поднимите мне веки» , «Э-У» № 49 от 10.12.2012 или «Поселок Государственный» , «Э-У» № 21 от 28.05.2012). Вывод один: без госучастия (строительство инженерной, дорожной и социнфраструктуры) проекты в этом сегменте обречены на провал.На этот раз сосредоточимся на более узком, но исключительно рыночном бизнес-сегменте. В RWAYсчитают, что на рынке Екатеринбурга объекты такого класса составляют лишь 2% предложения, в УПН более оптимистичны и отводят им 18%. По данным «КД-консалтинг», в Перми в организованных поселках это 38%, в Тюмени — 10%. Надо понимать, что разделение на бизнес-, эконом-, средний или элит-класс в загородном сегменте достаточно условно. В отличие от коммерческой недвижимости или городского многоквартирного жилья в этом секторе нет общепринятой классификации. Он по-прежнему не структурирован и качественно не сбалансирован. Это выражается в том, что на «плохих» землях могут строить большие и дорогие коттеджи. Встречается и обратная ситуация: перспективная и привлекательная территория развивается в сегменте эконом-класса или распродается в формате «земля без подряда».

— На пермском рынке отсутствует строгая и понятная (в первую очередь покупателям) классификация организованных поселков малоэтажного строительства, — подтверждает Наталья Короткая. — Зачастую каждый из девелоперов самостоятельно присваивает тот или иной класс своим проектам в целях их более успешного позиционирования на рынке. Фактически застройщик считает, что его объект относится к бизнес-сегменту, если соблюдаются несколько параметров: площадь домов — 200 — 400 кв. метров, огороженная охраняемая территория, престижное местоположение.

Михаил Хорьков соглашается:

— Если отбросить маркетинговую шелуху и абстрагироваться от рекламных проспектов с красивыми картинками, то мы получим поселок, который не сильно отличается от эконом-класса. Главный признак бизнес-сегмента — относительно большие площади типовых домов (250 — 350 кв. метров, плюс участок в 15 соток), а значит, более высокий бюджет покупки. Основным продуктом в таком поселке является подряд на строительство дома, только отдельные девелоперы допускают единичные продажи участков, но, как правило, по заградительно высокой цене. Близость к любым развлекательным, сервисным, рекреационным проектам рассматривается как плюс, однако создавать собственную инфраструктуру на территории поселка сегодня под силу немногим. Таким образом, говоря о проектах бизнес-класса, мы подразумеваем в первую очередь маркетинг.

Размытость границ, очевидно, оказывает влияние и на ценовую политику. Нельзя сказать, что объекты бизнес-класса сильно превосходят экономический и средний сегменты. Например, в Перми кв. метр первой группы варьируется в диапазоне 28 — 50 тыс. рублей, второй — от 25 до 42 тысяч; в Екатеринбурге — 49 и 40,3 тысячи. В Уфе складывается несколько парадоксальная ситуация: в ближайших пригородах бизнес-класс стоит 32,8 тыс. рублей за кв. метр, а эконом — 35,6 тысячи. Применив несложные вычисления, можно сказать, что коттеджи и таунхаусы бизнес-класса на Урале стоят от 6 до 15 млн рублей. Что интересно, год назад эксперты оперировали точно такими же цифрами. То есть с учетом инфляции загородка дешевеет.

Долго запрягать

На наш взгляд, основных вызовов у поселков бизнес-класса четыре. Первый и самый очевидный — идентификация. Сегодня отделить бизнес-класс от экономического или среднего (некоторые аналитики называют его эконом-комфорт) очень непросто. Отсюда размытая целевая аудитория, слабое планирование, непонимание потребителя и невнятные перспективы.По данным аналитиков компании «Урал-Гермес», например, в Екатеринбурге только 6% поселков имеют отлично проработанные концепции: «Проблема качественного концептуального выделения поселка из общей массы других становится доминирующей на рынке. В поселках с удовлетворительным и плохим уровнем проработки концепций продажи идут лишь при условии низкой стоимости участков и предложения земли без подряда. При ухудшении экономической ситуации стабильным спрос на домовладения остается только в качественных объектах, продажи в поселках с недостатками концепции практически останавливаются.

Второй вызов — инфраструктура. Это головная боль не только поселков бизнес-класса, но и всего рынка загородной недвижимости. Без детских садов, школ, спортивных учреждений и качественных инженерных коммуникаций успешного поселка не создать. Правда, Михаил Хорьков признает: «Для покупателей бизнес-класса это ограничение не столь критично. Покупатель здесь более возрастной, плюс загородный дом, как правило, не является единственным жильем семьи. В этом смысле у этого сегмента рынка есть возможности для дальнейшего развития».

Позволим себе не согласиться. На наш взгляд, дом в организованном поселке бизнес-класса должен рассматриваться потребителем как основное место проживания, альтернатива городской квартире, а не как богатая дача. Потому инфраструктура в таких проектах должна иметь определяющее значение.

Третий вызов — срок экспозиции. Для организованных поселков он составляет минимум три-четыре года, максимум — семь-восемь лет.

Длинный срок экспозиции накладывает особенности на процесс финансирования и реализации проекта поселка бизнес-класса.

— Высокие затраты на реализацию проектов ведут к установлению высокой цены, не находящей понимания среди потенциальных покупателей, — констатирует Наталья Короткая. — В то же время застройщики неохотно снижают цены предложений.

Будущее сегмента в принципе прозрачно. Всплеска спроса на объекты «выше среднего» ждать не приходится. Целевая

аудитория останется узкой. Но говорить о насыщенности сектора нельзя. Относительно низкая заинтересованность объясняется тем, что девелоперы исповедуют в бизнес-сегменте принципы эконом-класса: минимальная инфраструктура, самострой, отсутствие концепции. Но он работает на ценах до 5 — 7 млн рублей. А дальше потребителя нужно удивлять.