–°—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω—ã–π –∞–≤–∏—Ç–∞–º–∏–Ω–æ–∑

Однажды мой приятель, руководитель одной из строительных фирм, сгоряча заявил: если железобетонные конструкции можно было бы садить на клей, а дома строить без окон, мы давно перевыполнили бы план президента — строить по 0,5 кв. метров жилой площади на человека в год. «Но у нас, как всегда, — досадовал он,

–§–æ—Ç–æ: –ê–Ω–¥—Ä–µ–π –ü–æ—Ä—É–±–æ–≤

Субъекты федерации Урала сегодня самостоятельно закрывают собственные потребности в большинстве видов стройматериалов. Не намечается дефицита в железобетонных конструкциях, шифере (например, Челябинская область экспортирует 58%, Башкирия — 15%), нерудных материалах (Свердловская область экспортирует 56%, Челябинская — 23%). При увеличении доли кирпичных домов в общем объеме строительства может возникнуть небольшой дефицит кирпича в Пермском крае. По словам министра градостроительства и развития инфраструктуры края Александра Кудрявцева, кирпичные заводы загружены практически полностью, а строительство новых пока не планируется. Остальные регионы нехватки этого стройматериала не ощущают: Челябинская область при полном удовлетворении внутреннего спроса экспортирует 31% произведенного кирпича, Башкирия — около 10%. При этом предприятия загружены не полностью. Основные проблемы уральские регионы испытывают с наличием собственного производства стекла и теплоизоляции. А в связи с увеличением объемов ввода жилья, в будущем году наверняка наступит дефицит цемента.

–¶–µ–º–µ–Ω—Ç –Ω–∞ –≥—Ä–∞–Ω–∏

–ù–∞ —Ç–µ—Ä—Ä–∏—Ç–æ—Ä–∏–∏

Самый дефицитный регион — Тюменская область. Здесь нет ни собственного производства, ни ясных перспектив его появления. Продукция (1,5 млн тонн) завозится из других регионов.

В Свердловской области оба завода — «Сухоложскцемент» (контролируется концерном Dyckerhoff AG) и «Невьянский цементник» (входит в «Евроцемент Групп») — загружены более чем на 90% и выпускают 3,5 млн тонн цемента. По словам директора по маркетингу и сбыту

–ù–∞ –¥–∞–Ω–Ω—ã–π –º–æ–º–µ–Ω—Ç –ø–æ—Ç—Ä–µ–±–Ω–æ—Å—Ç–∏ —Å–≤–µ—Ä–¥–ª–æ–≤—Å–∫–∏—Ö –∑–∞—Å—Ç—Ä–æ–π—â–∏–∫–æ–≤ —É–¥–æ–≤–ª–µ—Ç–≤–æ—Ä–µ–Ω—ã –ø—Ä–∞–∫—Ç–∏—á–µ—Å–∫–∏ –ø–æ–ª–Ω–æ—Å—Ç—å—é. ¬´–ù–µ—Ö–≤–∞—Ç–∫—É —Ü–µ–º–µ–Ω—Ç–∞ –≤ —Ä–∞–∑–≥–∞—Ä —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω–æ–≥–æ —Å–µ–∑–æ–Ω–∞ –º–æ–≥—É—Ç –ø–æ—á—É–≤—Å—Ç–≤–æ–≤–∞—Ç—å —Ç–æ–ª—å–∫–æ –∫–æ–º–ø–∞–Ω–∏–∏, –∫–æ—Ç–æ—Ä—ã–µ –≤–æ–≤—Ä–µ–º—è –Ω–µ –ø–æ–∑–∞–±–æ—Ç–∏–ª–∏—Å—å –∑–∞–∫–ª—é—á–∏—Ç—å –∫–æ–Ω—Ç—Ä–∞–∫—Ç—ã –Ω–∞ –ø–æ—Å—Ç–∞–≤–∫—ɬª, ‚Äî —Å–æ–æ–±—â–∏–ª –Ω–∞—á–∞–ª—å–Ω–∏–∫ –æ—Ç–¥–µ–ª–∞ –Ω–æ–≤—ã—Ö —Ç–µ—Ö–Ω–æ–ª–æ–≥–∏–π –≤ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–µ –∏ —Å—Ç—Ä–æ–π–∏–Ω–¥—É—Å—Ç—Ä–∏–∏ –º–∏–Ω–∏—Å—Ç–µ—Ä—Å—Ç–≤–∞ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–∞ –∏ –ñ–ö–• –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏ –í–∞—Å–∏–ª–∏–π –ö–æ—Ä–Ω–µ–µ–≤. –ü—Ä–∏ —ç—Ç–æ–º 40% –ø—Ä–æ–∏–∑–≤–µ–¥–µ–Ω–Ω–æ–≥–æ —Ü–µ–º–µ–Ω—Ç–∞ —ç–∫—Å–ø–æ—Ä—Ç–∏—Ä—É–µ—Ç—Å—è –≤ –¥—Ä—É–≥–∏–µ —Ä–µ–≥–∏–æ–Ω—ã –£—Ä–∞–ª–∞ –∏ –Ý–æ—Å—Å–∏–∏ (–ø–ª–µ—á–æ –ø–µ—Ä–µ–≤–æ–∑–∫–∏ ‚Äî 1 —Ç—ã—Å. –∫–º). ¬´–í–≤–æ–∑–∏–º –º—ã –≤—Å–µ–≥–æ –æ–∫–æ–ª–æ 100 —Ç—ã—Å. —Ç–æ–Ω–Ω, –∏ —ç—Ç–∞ —Ü–∏—Ñ—Ä–∞ —Ñ–æ—Ä–º–∏—Ä—É–µ—Ç—Å—è –∑–∞ —Å—á–µ—Ç –∏–Ω–¥–∏–≤–∏–¥—É–∞–ª—å–Ω—ã—Ö –∑–∞—Å—Ç—Ä–æ–π—â–∏–∫–æ–≤, ‚Äî –ø–æ—è—Å–Ω–∏–ª –í–∞—Å–∏–ª–∏–π –ö–æ—Ä–Ω–µ–µ–≤. ‚Äî –ù–∞–ø—Ä–∏–º–µ—Ä, —É –º–µ–Ω—è –¥–∞—á–∞ –≤ –¥–µ—Ä–µ–≤–Ω–µ –Ω–∞ –≥—Ä–∞–Ω–∏—Ü–µ —Å –ß–µ–ª—è–±–∏–Ω—Å–∫–æ–π –æ–±–ª–∞—Å—Ç—å—é, –º–Ω–µ —É–¥–æ–±–Ω–µ–µ –ø–æ–∫—É–ø–∞—Ç—å —Ü–µ–º–µ–Ω—Ç —Ç–∞–º¬ª.

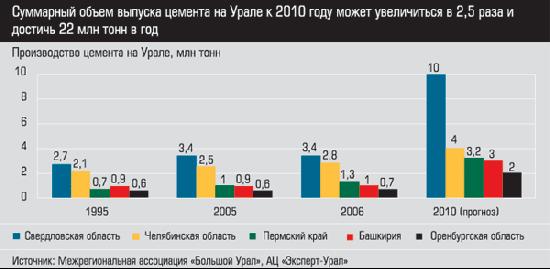

–ì—É–±–µ—Ä–Ω–∞—Ç–æ—Ä –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏ –≠–¥—É–∞—Ä–¥ –Ý–æ—Å—Å–µ–ª—å –ø–æ—Å—Ç–∞–≤–∏–ª –∑–∞–¥–∞—á—É –∫ 2010 –≥–æ–¥—É –≤—ã–π—Ç–∏ –Ω–∞ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ 10 –º–ª–Ω —Ç–æ–Ω–Ω —Ü–µ–º–µ–Ω—Ç–∞ –≤ –≥–æ–¥. –î–æ—Å—Ç–∏—á—å —ç—Ç–æ–π —Ü–∏—Ñ—Ä—ã —Ä–µ–≥–∏–æ–Ω –Ω–∞–º–µ—Ä–µ–Ω –∑–∞ —Å—á–µ—Ç –º–æ–¥–µ—Ä–Ω–∏–∑–∞—Ü–∏–∏ —Å—É—â–µ—Å—Ç–≤—É—é—â–∏—Ö –º–æ—â–Ω–æ—Å—Ç–µ–π –∏ —Å–æ–∑–¥–∞–Ω–∏—è –Ω–æ–≤—ã—Ö.

Так, «Сухоложскцемент» к 2009 году запустит новую линию на 1,2 — 1,3 млн тонн в год. Стоимость проекта — 4 млрд рублей. Совокупные мощности предприятия увеличатся до 3,6 млн тонн в год. «Невьянский цементник» намерен увеличить выпуск на 2 млн тонн к 2009 году (суммарный объем — 3 млн тонн в год). По словам директора завода по экономике Валерия Салахова, поставщиком оборудования скорее всего станет датская компания FL Schmidt. Кроме того, в Свердловской области к 2010 году намерен построить свой завод «Атомстройкомплекс» (Сысерть, мощность — 1 млн тонн в год). По словам Василия Корнеева, ФПГ «Финпромко» тоже выражала желание начать в регионе реализацию цементного проекта.

–ò–Ω–æ—Å—Ç—Ä–∞–Ω–Ω—ã–µ –∏ —Ñ–µ–¥–µ—Ä–∞–ª—å–Ω—ã–µ –∏–Ω–≤–µ—Å—Ç–æ—Ä—ã —Ç–∞–∫–∂–µ –∑–∞–∏–Ω—Ç–µ—Ä–µ—Å–æ–≤–∞–Ω—ã –≤ —Ñ–∏–Ω–∞–Ω—Å–∏—Ä–æ–≤–∞–Ω–∏–∏ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–∞ —Ü–µ–º–µ–Ω—Ç–Ω—ã—Ö –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤ –≤ –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏. –í —á–∞—Å—Ç–Ω–æ—Å—Ç–∏, –∫–æ–º–ø–∞–Ω–∏—è

Как видно, все проекты будут реализованы минимум в 2009 году. В 2008-м цементные мощности останутся прежними, а объемы строительства должны увеличиться: в 2007 году планируется построить 1,5 млн кв. м жилья, в 2008-м — 1,7 млн кв. метров. Поэтому в следующем году строительные компании Свердловской области наверняка будут вынуждены закупать цемент на стороне.

Модернизировать производство и привлекать иностранцев намерены и в других регионах Урала. В Башкирии концерн «Сода» в 2007 году запустил новую цементную линию, увеличив выпуск с 0,9 до 1,3 млн тонн в год. К 2009 году «Сода» планирует давать 2,2 млн тонн цемента ежегодно. Кроме того, государственный Чешский экспортный банк и чешская компании «Матминералс» профинансируют строительство в республике Учалинского

Менее напряженная обстановка в Челябинской области. В перспективе дефицита там не ожидается, но местные производители намерены увеличивать мощности. Директор по связям с общественностью «Евроцемент Груп» Сергей Мещеряков сообщил, что контролируемый холдингом Катавский завод удвоит мощность до 1,6 млн тонн к 2009 году. Южноуральский «Уралцемент» (принадлежит французской группе Lafarge) и оренбургский Новотроицкий завод (входит в казахскую Visor Investment Solutions) также планируют увеличить выпуск продукции. По итогам 2006 года в Челябинской области произвели 2,75 млн тонн цемента, из которых 1,5 млн тонн вывезли.

В Пермском крае, по словам Александра Кудрявцева, потребности внутреннего рынка в цементе полностью закрыты за счет работы одного предприятия — ОАО «Горнозаводскцемент». В 2006 году завод произвел 1,3 млн тонн цемента (в 2005-м — 1 млн тонн). Его проектная мощность составляет 2,2 млн тонн цемента в год, значит, возможно дальнейшее наращивание производства. Кроме того в крае к 2010 году планируется открыть производство на Березниковском содовом заводе (Березники) мощностью 1 млн тонн цемента в год.

–ù–∏ —Å—Ç–µ–∫–ª–∞, –Ω–∏ —Ç–µ–ø–ª–∞

Практически все уральские регионы традиционно испытывают нехватку двух видов стройматериалов — теплоизоляции и качественного стекла, предназначенного для современных пластиковых, алюминиевых или деревянных окон.

–ü–æ –¥–∞–Ω–Ω—ã–º –º–∏–Ω–∏—Å—Ç–µ—Ä—Å—Ç–≤–∞ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–∞ –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏, –≤ —Ä–µ–≥–∏–æ–Ω–µ –≤ –ø—Ä–æ—à–ª–æ–º –≥–æ–¥—É –ø—Ä–æ–∏–∑–≤–µ–ª–∏ 700 —Ç—ã—Å. –∫—É–±. –º–µ—Ç—Ä–æ–≤ –±–∞–∑–∞–ª—å—Ç–æ–≤–æ–π –∏–∑–æ–ª—è—Ü–∏–∏, –≤ —Ç–æ –≤—Ä–µ–º—è –∫–∞–∫ –ø–æ—Ç—Ä–µ–±–Ω–æ—Å—Ç—å –≤ –Ω–µ–π —Å–æ—Å—Ç–∞–≤–ª—è–µ—Ç 2 –º–ª–Ω –∫—É–±–æ–≤.

В прошлом году ОАО «Тизол» (Нижняя Тура) запустило новое производство базальтовой теплоизоляции мощностью 240 тыс. куб. метров в год (к имеющимся на 420 тыс. кубов в год). В этом же городе ТД «Уральский базальт» наладил выпуск 23 тыс. куб. метров утеплителя в год. Но чтобы удовлетворить потребности региона, этого

В Башкирии потребность в теплоизоляции составляет 250 тыс. кубов, а производится только 200 тысяч. В Челябинской области базальтового утеплителя также не хватает. Местные заводы, чтобы устранить дефицит, уже начали наращивать мощности. Так, ЗАО «Минплита» ввело в строй вторую очередь линии базальтового утеплителя мощностью около 250 тыс. куб. метров в год.

–ù–µ–∫–æ—Ç–æ—Ä—ã–µ —Ä–µ–≥–∏–æ–Ω—ã –∏—Å–ø—ã—Ç—ã–≤–∞—é—Ç –¥–µ—Ñ–∏—Ü–∏—Ç —Å–æ–≤—Ä–µ–º–µ–Ω–Ω–æ–π —Ç–µ–ø–ª–æ–∏–∑–æ–ª—è—Ü–∏–∏ –Ω–∞ –æ—Å–Ω–æ–≤–µ –ø–æ–ª–∏–º–µ—Ä–Ω–æ–≥–æ —Å—ã—Ä—å—è (–ø–µ–Ω–æ–ø–æ–ª–∏—Å—Ç–∏—Ä–æ–ª–∞, –≤—Å–ø–µ–Ω–µ–Ω–Ω–æ–≥–æ –∫–∞—É—á—É–∫–∞). –ù–∞–ø—Ä–∏–º–µ—Ä, –≤ –ü–µ—Ä–º—Å–∫–æ–º –∫—Ä–∞–µ –ø–æ–¥–æ–±–Ω—É—é –ø—Ä–æ–∏–∑–≤–æ–¥—è—Ç –¥–≤–∞ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è. –í 2005 –≥–æ–¥—É –æ—Ç–∫—Ä—ã—Ç–æ

По мнению директора ООО «Мир кровли и тепла» (Пермь) Дмитрия Волегова, именно то, что городские предприятия вынуждены покупать теплоизоляцию в других регионах и за рубежом, привело в августе прошлого года к росту цен на нее на 30% (обычный месячный рост — 2 — 3%). Высокий спрос на утеплитель и его дефицит могут вызвать похожую ситуацию и в этом году. «В Европе в каждом небольшом городе есть собственный завод, а у нас в Перми до недавнего времени было только небольшое предприятие “Пеноплекс”, которое не справляется с возрастающим спросом», — считает Дмитрий Волегов.

В Свердловской области дефицита полимерной изоляции практически не наблюдается: ОАО «Торгмаш» (Екатеринбург) открыло в 2006 году производство листового пенополистирола мощностью 300 тыс. куб. метров в год.

–°–æ —Å—Ç–µ–∫–ª–æ–º —Å–∏—Ç—É–∞—Ü–∏—è –Ω–∞ —Ç–µ—Ä—Ä–∏—Ç–æ—Ä–∏–∏ –µ—â–µ –±–æ–ª–µ–µ –æ—Å—Ç—Ä–∞—è. –í—Å–µ —Ä–µ–≥–∏–æ–Ω—ã –£—Ä–∞–ª–∞ (–∫—Ä–æ–º–µ –ë–∞—à–∫–∏—Ä–∏–∏) –∑–∞–≤–æ–∑—è—Ç –µ–≥–æ –∏–∑ –¥—Ä—É–≥–∏—Ö —Å—É–±—å–µ–∫—Ç–æ–≤ –Ý–§ –∏–ª–∏

–í –∏–Ω–≤–µ—Å—Ç–∏—Ü–∏—è—Ö –≤ —Å—Ç–µ–∫–æ–ª—å–Ω–æ–µ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ –Ω–∞ —Ç–µ—Ä—Ä–∏—Ç–æ—Ä–∏–∏ –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏ –∑–∞–∏–Ω—Ç–µ—Ä–µ—Å–æ–≤–∞–Ω—ã –∏ –∫–∏—Ç–∞–π—Å–∫–∏–µ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è. –í –∫–æ–Ω—Ü–µ –∏—é–Ω—è –≤ –ï–∫–∞—Ç–µ—Ä–∏–Ω–±—É—Ä–≥–µ –æ—Ç–∫—Ä—ã–ª–æ—Å—å –ø–µ—Ä–≤–æ–µ –≤ –Ý–æ—Å—Å–∏–∏ –ø—Ä–µ–¥—Å—Ç–∞–≤–∏—Ç–µ–ª—å—Å—Ç–≤–æ –∫—Ä—É–ø–Ω–µ–π—à–µ–≥–æ –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª—è —Å—Ç–µ–∫–ª–∞ –≤ –ö–ù–Ý ‚Äî –∫–æ–º–ø–∞–Ω–∏–∏ ¬´–û–≥—笪. –ü–æ —Å–ª–æ–≤–∞–º –µ–µ –¥–∏—Ä–µ–∫—Ç–æ—Ä–∞ –ú–∞–æ –¶–∑—é–Ω—è, –≤ –ø–µ—Ä—Å–ø–µ–∫—Ç–∏–≤–µ –∫–∏—Ç–∞–π—Å–∫–∞—è —Å—Ç–æ—Ä–æ–Ω–∞ –º–æ–∂–µ—Ç –æ—Ç–∫—Ä—ã—Ç—å –Ω–∞ –¥–∞–Ω–Ω–æ–π —Ç–µ—Ä—Ä–∏—Ç–æ—Ä–∏–∏ —Å–≤–æ–∏ —Å–∫–ª–∞–¥—ã, –∞ –≤–æ–∑–º–æ–∂–Ω–æ, –∏ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω—É—é –ª–∏–Ω–∏—é.

Западные компании изучают перспективы строительства и в иных регионах Урала. В июле венгерская компания Tandako и торговое представительство посольства Венгрии подписали протокол о намерениях с правительством ХМАО, в котором подтвердили желание построить стекольный завод на территории округа. По оценке венгерской стороны, инвестиционная емкость проекта — 66 млн евро.

Единственный, но очень крупный поставщик стекла для оконных пакетов на Урале — Башкирия. По словам заместителя начальника отдела стройиндустрии министерства строительства, архитектуры и транспорта Башкирии Павла Лукьянова, завод «Салаватстекло» (Стерлитамак) после модернизации стоимостью 8 млрд рублей вышел на мощность 60 млн кв. метров продукции в год. При этом в Башкирии стекла ежегодно потребляется всего 6 млн кв. метров. Экспортируемые объемы способны перекрыть существующие потребности всех уральских регионов. Однако,

–ñ–∏–ª—å–µ —Ç—Ä–µ–±—É–µ—Ç —Å—ã—Ä—å—è

–í –Ý–æ—Å—Å–∏–∏ –∫ 2010 –≥–æ–¥—É –µ–∂–µ–≥–æ–¥–Ω—ã–π –≤–≤–æ–¥ –∂–∏–ª—å—è –¥–æ–ª–∂–µ–Ω –¥–æ—Å—Ç–∏—á—å 80 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤. –í —Å–≤—è–∑–∏ —Å —ç—Ç–∏–º –æ–±—ä–µ–º—ã —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–∞ –Ω–∞–º–µ—Ä–µ–Ω—ã —É–≤–µ–ª–∏—á–∏—Ç—å –≤—Å–µ —Ä–µ–≥–∏–æ–Ω—ã. –¢–∞–∫, –≤ –¢—é–º–µ–Ω—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏ –∫ 2010 –≥–æ–¥—É –ø–æ—Å—Ç–∞–≤–ª–µ–Ω–∞ –∑–∞–¥–∞—á–∞ –µ–∂–µ–≥–æ–¥–Ω–æ –≤–≤–æ–¥–∏—Ç—å –±–æ–ª–µ–µ 1 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ (–≤ 2006-–º ‚Äî 700 —Ç—ã—Å. –∫–≤. –º), –≤ –°–≤–µ—Ä–¥–ª–æ–≤—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏ ‚Äî 2,1 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ (–≤ 2006-–º ‚Äî 1,23 –º–ª–Ω –∫–≤. –º). –í–ª–∞—Å—Ç–∏ –ü–µ—Ä–º—Å–∫–æ–≥–æ –∫—Ä–∞—è —Ç–∞–∫–∂–µ –Ω–∞–º–µ—Ä–µ–Ω—ã –∫ 2010 –≥–æ–¥—É –ø—Ä–µ–æ–¥–æ–ª–µ—Ç—å –ø–ª–∞–Ω–∫—É 1 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ –∂–∏–ª—å—è –µ–∂–µ–≥–æ–¥–Ω–æ (–≤ 2006-–º ‚Äî 704 —Ç—ã—Å. –∫–≤. –º). –ê–Ω–∞–ª–æ–≥–∏—á–Ω—ã–µ –ø—Ä–æ–µ–∫—Ç—ã –∏–º–µ—é—Ç –≤—Å–µ —Ä–µ–≥–∏–æ–Ω—ã –£—Ä–∞–ª–∞.

–ß—Ç–æ–±—ã –æ–±–µ—Å–ø–µ—á–∏—Ç—å —Ç–µ–º–ø—ã —Ä–æ—Å—Ç–∞ –≤–≤–æ–¥–∏–º–æ–≥–æ –∂–∏–ª—å—è, –Ω–µ–æ–±—Ö–æ–¥–∏–º–æ –æ–±–µ—Å–ø–µ—á–∏—Ç—å —Ä–µ–≥–∏–æ–Ω—ã –¥–µ—Ñ–∏—Ü–∏—Ç–Ω—ã–º–∏ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω—ã–º–∏ –º–∞—Ç–µ—Ä–∏–∞–ª–∞–º–∏. –ò —ç—Ç—É –∑–∞–¥–∞—á—É —Ç–æ–ª—å–∫–æ –∑–∞ —Å—á–µ—Ç —É–≤–µ–ª–∏—á–µ–Ω–∏—è –º–æ—â–Ω–æ—Å—Ç–µ–π —Å—É—â–µ—Å—Ç–≤—É—é—â–∏—Ö –∑–∞–≤–æ–¥–æ–≤ (–∞ –≤ –Ω–µ–∫–æ—Ç–æ—Ä—ã—Ö —Ä–µ–≥–∏–æ–Ω–∞—Ö –æ–Ω–∏ –≤–æ–æ–±—â–µ –æ—Ç—Å—É—Ç—Å—Ç–≤—É—é—Ç) –Ω–µ —Ä–µ—à–∏—Ç—å. –Ý–µ–≥–∏–æ–Ω–∞–ª—å–Ω—ã–µ –≤–ª–∞—Å—Ç–∏ –≤—ã–±—Ä–∞–ª–∏ –ø—Ä–∞–≤–∏–ª—å–Ω—ã–π –ø—É—Ç—å ‚Äî –ø—Ä–∏–≤–ª–µ—á–µ–Ω–∏–µ –∏–Ω–æ—Å—Ç—Ä–∞–Ω–Ω—ã—Ö –∏–Ω–≤–µ—Å—Ç–æ—Ä–æ–≤: –∑–∞—Ä—É–±–µ–∂–Ω—ã–µ —Å–ø–µ—Ü–∏–∞–ª–∏—Å—Ç—ã –∏–º–µ—é—Ç –±–æ–ª—å—à–µ –æ–ø—ã—Ç–∞ –≤ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ –∫–∞—á–µ—Å—Ç–≤–µ–Ω–Ω—ã—Ö —Å—Ç—Ä–æ–∏—Ç–µ–ª—å–Ω—ã—Ö –º–∞—Ç–µ—Ä–∏–∞–ª–æ–≤. –ï—Å—Ç—å —Ç–æ–ª—å–∫–æ –æ–¥–Ω–∞ –ø—Ä–æ–±–ª–µ–º–∞ ‚Äî –ø–µ—Ä–µ–≥–æ–≤–æ—Ä—ã –∏–¥—É—Ç –æ—á–µ–Ω—å –º–µ–¥–ª–µ–Ω–Ω–æ. –ò –µ—Å–ª–∏ –∏–Ω–æ—Å—Ç—Ä–∞–Ω–Ω—ã–µ —Ü–µ–º–µ–Ω—Ç–Ω—ã–µ –∑–∞–≤–æ–¥—ã —É–∂–µ –Ω–∞—á–∞–ª–∏ —Å—Ç—Ä–æ–∏—Ç—å—Å—è –≤ –Ω–µ—Å–∫–æ–ª—å–∫–∏—Ö —Ä–µ–≥–∏–æ–Ω–∞—Ö, —Ç–æ, –Ω–∞–ø—Ä–∏–º–µ—Ä, –ø–µ—Ä–µ–≥–æ–≤–æ—Ä—ã –æ —Å—Ç—Ä–æ–∏—Ç–µ–ª—å—Å—Ç–≤–µ —Å—Ç–µ–∫–æ–ª—å–Ω–æ–≥–æ –∏–ª–∏ —Ç–µ–ø–ª–æ–∏–∑–æ–ª—è—Ü–∏–æ–Ω–Ω–æ–≥–æ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ –≤ –æ—Ç–¥–µ–ª—å–Ω—ã—Ö –æ–±–ª–∞—Å—Ç—è—Ö –∏–¥—É—Ç –≤ —Ç–µ—á–µ–Ω–∏–µ –Ω–µ—Å–∫–æ–ª—å–∫–∏—Ö –ª–µ—Ç –±–µ–∑