Амбиции малого диаметра

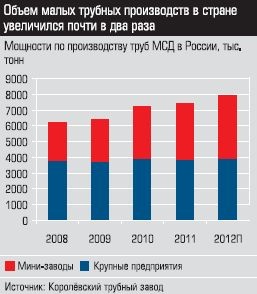

В сегменте труб малого и среднего диаметра образовался двукратный избыток мощностей. Трубники готовятся к переделу рынка. Выживут не все В стране наблюдается бум строительства мощностей электросварных труб малого и среднего диаметра (МСД). Производства прирастали даже в кризис: с 2008 по 2011 год - почти на 20% до 7,5 млн тонн в год, в 2012-м ожидается еще плюс 6 - 14%. Так, месяц назад Нижнетагильский трубный завод (НТТЗ, входит в Металлинвест) заявил, что в этом году намерен ввести в эксплуатацию два стана, которые будут выпускать линейку труб диаметром от 15 до 150 мм. В результате к 2014 году компания рассчитывает увеличить объемы производства с 40 до 100 тыс. тонн профильной и мелкой трубы. В целом, по прогнозам участников рынка, если все заявленные планы будут исполнены, то к 2015 году мощности по выпуску труб МСД могут вырасти более чем на 1 млн тонн (до 8,5 - 9 млн тонн) по сравнению с 2011 годом.

В стране наблюдается бум строительства мощностей электросварных труб малого и среднего диаметра (МСД). Производства прирастали даже в кризис: с 2008 по 2011 год - почти на 20% до 7,5 млн тонн в год, в 2012-м ожидается еще плюс 6 - 14%. Так, месяц назад Нижнетагильский трубный завод (НТТЗ, входит в Металлинвест) заявил, что в этом году намерен ввести в эксплуатацию два стана, которые будут выпускать линейку труб диаметром от 15 до 150 мм. В результате к 2014 году компания рассчитывает увеличить объемы производства с 40 до 100 тыс. тонн профильной и мелкой трубы. В целом, по прогнозам участников рынка, если все заявленные планы будут исполнены, то к 2015 году мощности по выпуску труб МСД могут вырасти более чем на 1 млн тонн (до 8,5 - 9 млн тонн) по сравнению с 2011 годом.

Между тем низкий спрос и избыточные мощности могут спровоцировать в отрасли системный кризис. Это заставило представителей крупнейших трубных компаний, директоров мини-заводов и трейдеров собраться впервые с 2008 года, чтобы выработать стратегию дальнейшего поведения. Однако по итогам конференции «Рынок стальных труб и региональный сбыт», прошедшей в Екатеринбурге, стало понятно: избыток предложения и обострение конкуренции инвесторов не остановят. Передел рынка неизбежен.

Больше и меньше

Существенное влияние на российский рынок труб МСД сегодня оказывают около 40 мини-заводов, которые не входят в «большую тройку» трубников. Именно за их счет, по данным УХК «Королёвский трубный завод» (входит в КТЗ-Холдинг, Московская область), приросли общие мощности: их доля в общей структуре увеличилась с 38 до 47%.  При этом в среднем по России, по оценкам генерального директора Королёвского трубного завода Вадима Шипунова, в 2011 году мощности для труб МСД были задействованы только на 45%: «Лишь восемь мини-заводов загружены сегодня на 90 - 100%, и это объясняется поддержкой крупных игроков, удачным расположением, наличием собственной сбытовой сети или демпингом».

При этом в среднем по России, по оценкам генерального директора Королёвского трубного завода Вадима Шипунова, в 2011 году мощности для труб МСД были задействованы только на 45%: «Лишь восемь мини-заводов загружены сегодня на 90 - 100%, и это объясняется поддержкой крупных игроков, удачным расположением, наличием собственной сбытовой сети или демпингом».

Причина, по словам президента Российского союза поставщиков металлопродукции Александра Романова, банальна: производственные мощности в два раза превышают потребности рынка. И это уже накалило обстановку на региональных рынках сбыта трубной продукции.

- Появление новых мощностей испортило рынок Приволжского федерального округа, - жалуется начальник отдела сбыта Альметьевского трубного завода Александр Жуков.

- Прежде базовым рынком для сбыта трубной продукции в России были Москва и Московская область. Но он просел из-за падения спроса со стороны строительного сектора и стал одним из самых сложных как для трейдеров, так и для производителей. В результате появившиеся вокруг Москвы мелкие и средние трубные заводы в поисках рынка сбыта кинулись в Приволжский федеральный округ, но там также увеличены мощности существующих трубных предприятий и созданы новые.

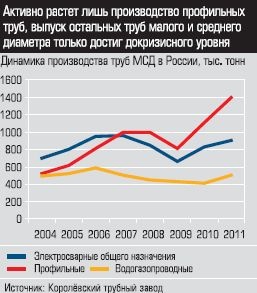

В результате продавать продукцию на этом рынке становится все сложнее.  Увеличение мощностей наложилось на заметное снижение в начале 2012 года потребления по наиболее значимым направлениям. По оценкам А Групп, за январь - апрель 2012 года по сравнению с аналогичным периодом 2011 года спрос со стороны нефтегазового сектора упал на 29,3%, строительства и ЖКХ - на 17%, машиностроения - на 7%. Одновременно, отмечает Вадим Шипунов, растет импорт из стран СНГ, в первую очередь Белоруссии и Украины. Так, Группа «Метинвест» взяла под управление Луганский трубный завод и активно продвигает его продукцию в России.

Увеличение мощностей наложилось на заметное снижение в начале 2012 года потребления по наиболее значимым направлениям. По оценкам А Групп, за январь - апрель 2012 года по сравнению с аналогичным периодом 2011 года спрос со стороны нефтегазового сектора упал на 29,3%, строительства и ЖКХ - на 17%, машиностроения - на 7%. Одновременно, отмечает Вадим Шипунов, растет импорт из стран СНГ, в первую очередь Белоруссии и Украины. Так, Группа «Метинвест» взяла под управление Луганский трубный завод и активно продвигает его продукцию в России.

В условиях сильной конкуренции падает маржинальная прибыль производителей. Генеральный директор компании А ГРУПП Алексей Зайцев констатирует: «Единственный активно растущий сегмент - профильные трубы (50% общего объем производства труб МСД. - Ред.). В январе - апреле 2012 года прирост составил 4%. Но существенное увеличение мощностей привело к тому, что сегодня дисбаланс спроса и предложения на этом рынке достигает 100 тыс. тонн в месяц». В результате наиболее растущий рынок труб стал одним из наименее прибыльных. Рентабельность в сегменте профильных труб в отдельные месяцы оказалась ниже, чем на рынке арматуры, считающейся самым низкомаржинальным продуктом.

Крайне негативно влияет на рынок и ценовая политика некоторых трубных заводов, которые, по выражению одного из трейдеров, отчаянно демпингуют исключительно ради сохранения оборота.

Коммерческий директор Борского трубного завода Ольга Безродная видит тенденцию роста потребления электросварных труб общего назначения, но, по ее словам, значительная часть этого роста обеспечена поставками Белоруссии, Украины, активизируется и Китай. И импорт, несмотря на планируемое правительством введение антидемпинговых и иных защитных мер, будет только расширяться.

Участники конференции полагают, что на трубном рынке назрел передел. По мнению Вадима Шипунова, в условиях, когда от 80 до 90% в издержках трубных мини-заводов составляет рулонный прокат, цена на который зависит от мировых котировок, лавировать между поставщиками сырья и потребителем становится все сложнее. «Ситуация, когда сами производители фактически не имеют прибыли на электросварные трубы МСД, долго сохраняться не может. В ближайшее время должно что-то произойти. Кто-то из производителей должен исчезнуть с рынка», - уверен Александр Жуков.

На первого шестого рассчитайсь

Несмотря на общий пессимизм, крупные инвесторы не торопятся отказываться от планов и настроены отстаивать позиции на рынке. Так, Альметьевский трубный завод (входит в ОМК) намерен уже в июле вывести на полную мощность стан на 3 тыс. тонн труб в месяц. Компания делает ставку на обеспечение собственным сырьем: литейно-прокатный комплекс на Выксунском металлургическом заводе (входит в тот же холдинг) должен обеспечить альметьевскую площадку и под текущий проект, и под следующие. Директор НТТЗ Максим Петелин рассчитывает на то, что объем рынка профильной трубы будет увеличиваться:

«По итогам 2012 года рост составит 10% и продолжится вплоть до 2014 года, поэтому мы и дальше будем развиваться».

Кроме того, многие конечные потребители труб МСД и крупные металлотрейдеры задумались о собственных станах. «Клиент зачастую не готов переплачивать, а доля стоимости трубы в себестоимости производства велика. Цена же входа на рынок малых и средних сварных труб сравнительно низкая (тем более если у предприятия есть свободные площади) и зависит главным образом от закупки электросварного стана и наличия производственной компетенции», - поясняет Вадим Шипунов. Если потребители пойдут по этому пути, то рынок продаж будет неуклонно сокращаться.

Поэтому уже сейчас трубным мини-заводам необходимо принять серьезные меры к спасению бизнеса. В частности диверсифицировать производство. По мнению Вадима Шипунова, нужно думать над загрузкой заводов в межсезонье другой продукцией, другим сортаментом, любой другой деятельностью. Так, Борский трубный завод для расширения рынков сбыта и увеличения числа потребителей рассматривает перспективу создания собственного металлоцентра и планирует продавать не только трубу, но и сортовой металлопрокат. Второе направление, хотя и весьма дорогостоящее, - расширение филиальной сбытовой сети. По утверждению Максима Петелина, наличие 15 филиалов позволяет заводу отрегулировать баланс по продажам между логистическими площадками.

На конференции трубники в один голос говорили, что основным регулятором станет рынок: он будет оценивать качество сварной трубы и сервисы. Рассказывали: вот в Италии, например, передел рынка привел к тому, что теперь производители выпускают ровно столько, сколько смогут продать, не гонясь за объемами и работая порой только в одну смену. А в кулуарах продолжали: некоторые производители могут просто не дождаться той поры, когда потребление достигнет необходимых объемов, и в ближайшие пару лет каждый шестой производитель труб МСД, как малый, так и крупный, рискует уйти с рынка.