Поворот трубы

Завершенные в начале лета инвестпроекты уральских трубников ориентированы на нужды нефтегазового комплекса: за его счет им предстоит выживать в этом году. Что не сможет потребить отечественный ТЭК, уйдет за границу.В июне о начале отгрузки труб в страны ближнего зарубежья заявили сразу две ведущие российские компании. Группа ЧТПЗ до конца июня поставит 6,7 тыс. тонн труб большого диаметра крупнейшей казахстанской компании «КазТрансОйл», занимающейся транспортировкой нефтепродуктов. ТМК до конца августа отправит более 28 тыс. тонн прямошовных труб диаметром 720 мм в Туркменистан для газопровода Центральные Каракумы - Йыланлынская газокомпрессорная станция, который соединит месторождения в пустынной части с магистральным газоэкспортным трубопроводом республики.

Экспорт в соседние страны, где активно развивается нефтегазовая отрасль, в условиях сужения внутреннего рынка на 35 - 40% выручает российских трубников. Конкурентное преимущество они усилили с помощью проведенной модернизации, и сейчас могут похвастаться высокотехнологичной, а значит, более надежной продукцией: так, трубы ЧТПЗ, поставленные по указанным контрактам, имеют наружное трехслойное полиэтиленовое покрытие, ТМК - антикоррозионное. Вслед за «большой тройкой» (ЧТПЗ, ТМК, ОМК) реконструкцию завершают и небольшие предприятия, которые также нацелены на сегмент нефтегазового сортамента. Сделав ставку на ТЭК, они не прогадают: объемы потребления там если и сократятся, то не так сильно, как в машиностроении и стройиндустрии.

Трубники тоже плачут

Российский трубный рынок серьезно пострадал от кризиса: по данным Rusmet.ru, потребление в январе - апреле 2009 года сократилось на 40% относительно аналогичного периода прошлого года. В производстве наибольший провал пришелся на ноябрь 2008 года: минус 35% к октябрю. Но уже в первом квартале 2009 года начался довольно быстрый рост, и в марте объемы производства достигли 78% от прошлогоднего уровня. Тем не менее итоги первого квартала на уральских предприятиях не внушают оптимизма. Трубный дивизион Группы ЧТПЗ сократил отгрузку продукции на 36% (до 268 тыс. тонн), Уралтрубпром - в 1,5 раза (нефтепроводных труб - до 19,53 тыс. тонн, профильных - до 12,322 тыс. тонн).

Российский трубный рынок серьезно пострадал от кризиса: по данным Rusmet.ru, потребление в январе - апреле 2009 года сократилось на 40% относительно аналогичного периода прошлого года. В производстве наибольший провал пришелся на ноябрь 2008 года: минус 35% к октябрю. Но уже в первом квартале 2009 года начался довольно быстрый рост, и в марте объемы производства достигли 78% от прошлогоднего уровня. Тем не менее итоги первого квартала на уральских предприятиях не внушают оптимизма. Трубный дивизион Группы ЧТПЗ сократил отгрузку продукции на 36% (до 268 тыс. тонн), Уралтрубпром - в 1,5 раза (нефтепроводных труб - до 19,53 тыс. тонн, профильных - до 12,322 тыс. тонн).

Лучше показатели у ТМК: объемы производства за квартал упали на 17,8% (до 581 тыс. тонн). При этом по наиболее доходным позициям они, напротив, выросли: выпуск бесшовных нарезных труб нефтегазового сортамента OCTG увеличился на 6,3% до 252 тыс. тонн, а отгрузка труб с премиальными соединениями - на 28,3% до 29,4 тыс. тонн. «Под влиянием кризиса спрос существенно снизили компании машиностроительной отрасли, стройиндустрии, энергетики, ЖКХ. Но ТМК эта проблема затронула в меньшей степени, поскольку в структуре отгрузки компании около 70% составляет доля продукции для нефтегазового комплекса, где сокращение заказов не было столь значительным, как в индустриальном секторе», - пояснили в пресс-службе ТМК.

Ухудшились и финансовые показатели. Убытки Северского ТЗ (входит в ТМК) в первом квартале выросли до 434 млн рублей, что в 3,8 раза больше, чем в четвертом квартале прошлого года. В компании это объясняют «увеличением стоимости сырья и материалов, ситуацией на рынке и начислением курсовых разниц по валютным кредитам». На Челябинском трубопрокатном и Первоуральском новотрубном заводах убыток за первые три месяца составил 474,6 и 801,4 млн рублей соответственно.

Защищай и вывози

Не допустить худшего сценария трубникам помогли два фактора: увеличение экспорта и опережающее сокращение импорта. За первые три месяца импорт труб в Россию уменьшился на 51%. В результате его доля в потреблении упала, по данным Rusmet.ru, до минимума за последние годы: с 13 до 11%. Поставки традиционных стран-экспортеров уменьшились: из Украины на 42%, из Китая - на три четверти. И в отношении Поднебесной это не предел: с 13 июня по 21 декабря текущего года на поставки ТБД (наружного диаметра - больше 508 мм) будет действовать 8-процентная пошлина. Эта ограничительная мера уравняет китайских экспортеров с украинскими производителями, в отношении которых такие пошлины введены еще в 2006 году. Напомним, российский рынок столкнулся с лавинообразным - в 8,5 раза - ростом импорта труб из Поднебесной в 2007 году по сравнению с 2006-м. При этом поставки ТБД для трубопроводного проекта ВСТО составили 140 тыс. тонн (см. «По тормозам», «Э-У» № 11 от 17.03.08) . В то же время отечественные трубники усилили экспансию на внешние рынки: за первый квартал объем экспорта труб вырос на 23%, а его доля в производстве подскочила с 15 до 26% - максимума за последние годы. Поставки труб в традиционных направлениях увеличились: в Казахстан - на 39%, в Туркмению - в 3,4 раза, в США - на четверть, в Узбекистан - на 13%. Для российских производителей сотрудничество с партнерами из ближнего зарубежья позволяет обеспечить стабильный спрос на продукцию в рамках долгосрочных контрактов, что особенно актуально в условиях неблагоприятной рыночной конъюнктуры. В частности, емкость казахстанского трубного рынка, по оценке аналитика ИК «Финам» Константина Романова, достигает 3,5 - 4 млн тонн в год.

В то же время отечественные трубники усилили экспансию на внешние рынки: за первый квартал объем экспорта труб вырос на 23%, а его доля в производстве подскочила с 15 до 26% - максимума за последние годы. Поставки труб в традиционных направлениях увеличились: в Казахстан - на 39%, в Туркмению - в 3,4 раза, в США - на четверть, в Узбекистан - на 13%. Для российских производителей сотрудничество с партнерами из ближнего зарубежья позволяет обеспечить стабильный спрос на продукцию в рамках долгосрочных контрактов, что особенно актуально в условиях неблагоприятной рыночной конъюнктуры. В частности, емкость казахстанского трубного рынка, по оценке аналитика ИК «Финам» Константина Романова, достигает 3,5 - 4 млн тонн в год.

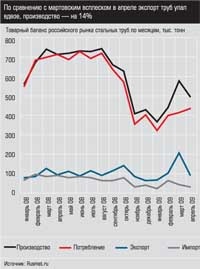

Зашкалил экспорт в марте: на 62% больше марта 2008 года. Аналитики Rusmet.ru объясняют мартовский скачок поставками ТБД для строящегося газопровода Nord Stream. Но уже в апреле, когда поставки в этом направлении сильно сократились, произошло более чем двукратное сжатие объемов экспорта труб и возвращение их на уровень несколько ниже февральского. Тем не менее превышение прошлогоднего уровня сохранилось и позволяет рассчитывать на объем экспорта по итогам года, не меньший чем в 2008-м.

Прыжок на подножку

Трубным компаниям повезло: многие успели завершить основной этап модернизации, что позволяет им выдерживать конкуренцию на внутреннем и внешнем рынках. В конце мая - начале июля в Свердловской области открыли сразу два новых производства.

На Первоуральском новотрубном заводе запустили в эксплуатацию финишный центр (в него инвестировано 132 млн евро с 2007 года). «Это абсолютно новое производство: мы получаем трубы нефтяного сортамента с совершенно другим качеством. Уже есть заказы. В течение квартала центр выйдет на заданные объемы. Пуск цеха удвоит наши мощности», - отметил председатель советов директоров ЧТПЗ и ПНТЗ Александр Федоров. По его оценке, срок окупаемости производства составит 5 - 7 лет. Мощности выпуска труб нефтяного сортамента превысят на ПНТЗ 300 тыс. тонн в год. По словам директора Фонда развития трубной промышленности Александра Дейнеко, продукция этого участка по качеству соответствует мировому уровню, поэтому будет востребована: нефтяникам и газовикам нужно поддерживать фонд скважин, также есть надежда, что начнется реализация программы дополнительной геологоразведки и освоения месторождений Восточной Сибири.

Через неделю перерезали красную ленточку на Уралтрубпроме (Первоуральск): заработал новый трубоэлектросварочный стан-630, который позволит выпускать трубы диаметром 219 - 630 мм (см. «Шаг большого диаметра», «Э-У» № 22 от 08.06.09). Раньше предприятие в основном ориентировалось на стройиндустрию, делая ставку на профильные трубы, а теперь решило пойти на «чужое» поле и начинает выпуск ТБД в начальном диапазоне от 530 до 630 мм. Эти трубы используются для промысловых и среднемагистральных нефтепроводов, а также для прокладки теплосетей ЖКХ. На Урале аналогичную продукцию выпускают ЧТПЗ и Северский ТЗ (530 мм).

Заместитель генерального директора по развитию Уралтрубпрома Александр Михалев насчитал как минимум четыре конкурентных преимущества новой линии: «В отличие от других российских производителей у нас сварка идет токами высокой частоты, а не под слоем флюса, то есть продукт получается более технологичным и с меньшими отходами. Труба изготавливается из рулонного проката, а не из листа, что сокращает количество переделов. Автоматизированное оборудование не требует большого количества рабочих, смена всего 40 человек. Но самое главное, переналадка на любой диаметр и толщину стенки происходит в автоматическом режиме за 15 минут».

По оценке президента Российского союза поставщиков металлопродукции Александра Романова, новый стан будет востребован из-за универсальности: «Сортамент труб, который он способен выпускать, составляет примерно две трети всего российского рынка». Кроме того, Уралтрубпром рассчитывает выйти за рубеж: сейчас новая продукция проходит сертификацию по стандартам API, что позволит экспортировать до 250 тыс. тонн круглых труб в год. По словам Михалева, уже есть интерес со стороны трейдеров и конечных потребителей в США.

Боливар вывезет?

Как мы и прогнозировали в начале кризиса, трубники в этом году могут рассчитывать в основном на ТЭК (см. «Все теперь одному», «Э-У» № 46 от 24.11.08 ). «Емкость трубного рынка сжалась не так сильно, как промышленность и стройиндустрия, потому что в ТЭКе, который берет 70% труб, потребление сократилось в меньшей степени. Падение по этому году в целом по трубному рынку можно оценить в 30%. Таким образом, потребление вместо 7,5 млн тонн будет где-то на уровне 5 - 5,5 млн тонн», - отмечает Александр Романов.

Нефтегазовую направленность российского рынка труб иллюстрирует территориальная востребованность. По данным Rusmet.ru, доля потребления труб в «машиностроительных» регионах (федеральные округа Приволжский, Сибирский, Южный, частично Дальневосточный), как и в «активно строящихся» (Центральный ФО), существенно снизилась, тогда как доля УрФО выросла за первые четыре месяца до 43% по сравнению с 34% за тот же период прошлого года. При этом среди субъектов РФ лидирует Тюменская область, доля которой сегодня составляет 40% суммарного объема потребления труб в стране, хотя раньше она не превышала 28%.

Пока ни Газпром, ни Транснефть не заявляли о переносе сроков строительства трубопроводов. В частности, на текущий год запланирована сдача проекта Восточная Сибирь - Тихий океан. В начале июня ТМК сообщила о начале поставок в адрес компании «Промстрой групп» (подрядная организация Транснефти): во втором и третьем кварталах - 10,3 тыс. тонн прямошовных ТБД для строительства нефтепровода Сковородино - граница КНР (ответвление нефтепровода ВСТО).

Вместе с тем будущее на ниве ТЭКа для трубников не так ясно, как хотелось бы. «Инвестпрограммы потребителей из ТЭК на этот год еще не утверждены. Сейчас продукцию берут только на неотложные нужды и для одного-двух реализующихся проектов. Надеемся, что вторая половина года будет лучше: пойдут заказы на вторую очередь ВСТО, газотранспортную систему Сахалин - Хабаровск - Владивосток», - говорит Александр Дейнеко. По оценке Константина Романова, объем капиталовложений Газпрома на текущий год может составить порядка 717 млрд рублей. «Газпром проводит масштабную программу модернизации своей трубопроводной системы, в структуре капитальных вложений компании эта статья расходов составляет 36,6% или 247 млрд рублей», - отмечает он.

Можно ожидать, что в этом году трубный рынок просядет на 25 - 30%, но в нефтегазовом сортаменте гораздо меньше - примерно на 15%. Это связано с тем, что многие компании ТЭК не планируют сворачивать строительство трубопроводов. Поскольку снижение спроса совпало с приходом новых игроков, конкуренция в сегменте нефтегазовых труб еще больше обострится.