Полимер с вами

Перед нефтехимиками стоит задача увеличить переработку углеводородов в продукцию высокого передела и потеснить импорт. Но в перспективе бум создания производств поставит новую проблему - расширения внутреннего рынка

23 апреля на совещании в Тюмени председатель Совета Федерации Валентина Матвиенко напомнила бизнесу о необходимости развивать нефтепереработку и нефтегазохимию: «Это позволит диверсифицировать экспорт углеводородов, повысить в нем долю продукции высокого передела и дать толчок для развития смежных отраслей». Тем более что к 2020 году Россия будет добывать до 175 млрд кубометров «жирного» газа - прекрасного сырья для производства полимеров.

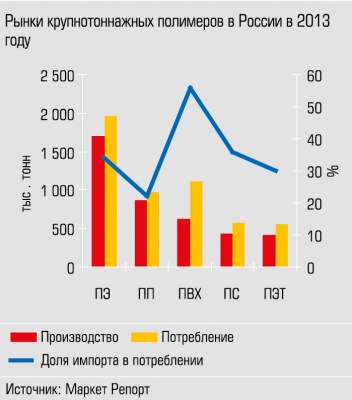

Нефтегазохимия - одна из немногих отраслей российской промышленности, сохраняющая активный рост объемов производства и финансовых вливаний в модернизацию и создание новых мощностей. Если в 2011 году, по оценкам Минэнерго РФ, инвестиции в отрасль составили 97 млрд рублей, в 2012-м и 2013-м -123 и 125 миллиарда соответственно, то в 2014-м, согласно планам компаний, они достигнут 140 млрд рублей. Основное направление - углубление переработки сырья и импортозамещение. Вложения уже принесли результат: в прошлом году за счет ввода новых установок доля углеводородного сырья, перерабатываемого в нефтегазохимические продукты, достигла 30% (9,9 млн тонн), производство крупнотоннажных полимеров увеличилось почти на 20% (до 4,1 млн тонн), а их импорт снизился примерно на 28% (до 1 млн тонн).

Однако уже в ближайшей перспективе инвесторам придется задуматься о создании условий для организации более высоких переделов и развитии внутреннего потребления собственной продукции.

Пластическая масса

В 2013 году в стране серьезно выросло производство пластмасс, а также необходимых для них компонентов. В частности, по данным Росстата, выпуск полиэтилена (ПЭ) увеличился на 20% до 1,86 млн тонн, полипропилена (ПП) - на 25% (до 857 тыс. тонн, полистирола (ПС) - на 22% до 456 тыс. тонн, синтетических каучуков (СК) - на 2,7% до 1,48 млн тонн. На уровне 2012 года, 653 тыс. тонн, сохранились лишь объемы поливинилхлорида (ПВХ). Высокие показатели обеспечены за счет расширения мощностей и строительства новых.

Заметный вклад в общероссийский рост принадлежит нефтегазохимикам, работающим на территории Урала и Западной Сибири. Так, после масштабных капитальных ремонтов завод «Мономер» (дочка «Газпром нефтехим Салават», Башкирия) увеличил выработку этилена на 25% до 277,5 тыс. тонн, ПЭ низкого давления - на 52,2% до 73,4 тыс. тонн. В планах компании доведение выпуска этилена до 380 тыс. тонн, чтобы расширить возможности для изготовления ПЭ. Для этого на заводе в рамках модернизации внедряют печи пиролиза нового поколения (объем инвестиций в проект оценивается в 1,2 млрд рублей). Их преимущество - высокий КПД (от 73 до 92%), а последняя из недавно запущенных даже способна работать на разных типах сырья - бензиновом и широкой фракции легких углеводородов.

Развитию сегмента стирольных пластиков способствовал запуск в промышленную эксплуатацию второй очереди производства вспенивающегося полистирола (ПСВ), сырья для полимерных теплоизоляционных стройматериалов, на «Сибур-Химпроме». В результате мощности выросли в два раза, до 100 тыс. тонн в год. Теперь это крупнейшее производство ПСВ в России.

Пенополистирольный проект стоимостью в 4,5 млрд рублей - финальное звено «стирольной цепочки», в логике которой в 2010 году запущены три новые взаимосвязанные линии: этилбензола, стирола и первая очередь ПСВ. «Как показывает практика стран Западной Европы и Америки, ПСВ обладает большим потенциалом применения в качестве сырья для производства энергоэффективных утеплителей в жилищно-коммунальном секторе, и мы надеемся, что этот потенциал в полной мере будет реализован в России», - отметил председатель правления Сибура Дмитрий Конов.

Одним из самых масштабных в нефтехимической отрасли в прошлом году стал запуск Сибуром в Тюменской области завода «Тобольск-Полимер» годовой мощностью 500 тыс. тонн ПП, весьма востребованного в мире пластика (см. подробнее «Полипропиленовыми шапками закидаем», «Э-У» № 42 от 21.10.2013 ). Завод обошелся холдингу в 2 млрд долларов. Ввод комплекса увеличил российские мощности в сегменте ПП сразу на 40%, что позволит закрыть дефицит базовых марок этого пластика в России. Проблем с сырьем не ожидается: на соседней площадке расположено другое действующее производство холдинга - «Тобольск-Нефтехим», готовое поставлять коллегам ежегодно более 600 тыс. тонн пропана.

Третьим и последним по времени проектом Сибура на Урале стало расширение в конце апреля этого почти в полтора раза (до 210 тыс. тонн в год) мощностей башкирского завода «Полиэф» по выпуску полиэтилентерефталата (ПЭТФ, термопластик, используемый в том числе для бутылок). Для этого компания реконструировала действующее производство и построила новую линию. Инвестиции в проект - 1,9 млрд рублей. Увеличение мощностей нацелено на снижение зависимости внутреннего рынка от импортных поставок

Теперь уральские нефтехимики закладывают фундамент для новых проектов, которые через четыре-пять лет призваны обеспечить скачок отрасли и в Башкирии, и в Пермском крае. Башкирская содовая компания (входит в ОАО «Башкирская химия») планирует практически втрое, до 600 тыс. тонн в год, увеличить мощности суспензионного ПВХ для профильно-погонажных изделий, труб, пленок и листов, напольных и настенных покрытий. Как сообщил заместитель директора по технологии и развитию производства компании Радик Асфандияров, суммарный объем инвестиций составит около 41,5 млрд рублей. Запуск мощностей запланирован на 2018 - 2020 годы, всю продукцию сориентируют на местный рынок. Пока ПВХ в дефиците: в 2013 году импорт доходил до 42,9%.

Группа компаний «Метафракс» намерена с 450 тыс. до 600 тыс. тонн расширить мощности синтетических смол (применяются в химической, деревообрабатывающей и машиностроительной отраслях) на российских площадках - в Пермском крае и Подмосковье. Для этого в модернизацию будет вложено более 1 млрд рублей, а для обеспечения сырьем построены установка карбамидоформальдегидного концентрата и две - формальдегида. «Рынок синтетических смол активно развивается, растет объем продаж, эти продукты становятся крайне востребованы», - подчеркнул председатель совета директоров «Метафракса» Армен Гарслян. Цель компании - стать российским лидером в сегменте.

«Газпром нефтехим Салават» и вовсе готовится выйти на рынок с новой для себя продукцией. В конце 2013 года на заводе «Мономер» началось строительство крупнейшего в России комплекса бутилакрилатов (80 тыс. тонн в год) и ледяной акриловой кислоты (35 тыс. тонн в год), служащих основным сырьем при изготовлении дисперсий (для лаков и красок) и суперабсорбентов. На проектные мощности новое производство хотят вывести к 2016 году. Сырье для акриловой кислоты и акрилатов - пропилен, бутанол и стирол - выпускают здесь же. Таким образом, компания решает сразу две задачи: обеспечивает гарантированный рынок сбыта и получает более маржинальный продукт.

Объединенная нефтехимическая компания (входит в АФК «Система») намерена составить конкуренцию Сибуру и совместно с мексиканской «Альпек» построить в Уфе завод ПЭТФ (600 тыс. тонн в год), при этом рассчитывая на собственное сырье.

Сам себе потребитель

Согласно Плану развития отрасли до 2030 года, Россия за 20 лет должна существенно сократить импорт нефтехимической продукции высоких переделов (сегодня он покрывает от 28 до 84% внутреннего потребления). Только на предприятиях Татарстана, Башкирии, Нижегородской, Самарской областей и смежных регионов объемы

производства этилена могут быть увеличены к 2020 году по отношению к 2010-му в 2,5 раза (до 4,2 млн тонн), ПЭ - в два раза (до 1,86), ПП - в четыре раза (до 1,24), ПВХ - в пять раз (до 1,08). В целом по стране, согласно целевым показателям, выпуск крупнотоннажных полимеров должен вырасти почти в семь раз (до 22,3 млн тонн).

Задача благая: перейти от экспорта сырья, каким являются нафта и сжиженные углеводородные газы, к выпуску нефтехимической продукции высоких переделов. Но уже сегодня понятно, что это чревато перепроизводством. Так, ввод новых установок на внутреннем рынке создаст в России уже к 2015 году устойчивый профицит не менее 2,4 млн тонн ПП в год, к 2019 году - 5 млн тонн ПЭ. Как заметила Анна Даутова, генеральный директор компании Inventra, проблема в том, что при таком скачкообразном развитии мы не успеваем поднять в стране потребительский спрос на полимерные изделия.

При этом на мировом рынке наши компании ждет жесточайшая конкуренция, предостерег еще в конце 2013 года министр энергетики РФ Александр Новак. Основной поток поставок будет направлен из стран Ближнего Востока и США на рынки Азиатско-Тихоокеанского региона. В этих условиях нашим компаниям грозит существенное снижение маржинальной доходности, так как США выпускают продукты из дешевого сланцевого газа и нефти, а производители Ближнего Востока имеют преимущество не только в цене, но и в логистике.

Рассчитывать на ближайших соседей не приходится. Согласно регламенту Европейского Союза, с 2014 года ставка ввозной таможенной пошлины для ряда товаров из РФ достигает максимально допустимого в ВТО уровня - 6,5% (вместо прежних 3% и 0%). Новые правила распространяются на ПП, ПЭ, ПЭТФ и ряд фенолов.

Время органического роста отрасли прошло. По мнению директора практики нефть, газ, химия Strategy Partners Group Владимира Батхина, инновационный сценарий для российской отрасли возможен только при условии господдержки и активного развития внутреннего рынка. Потенциал есть. По уровню потребления нефтехимической продукции, даже несмотря на рост последних лет, Россия в разы уступает развитым странам. «Объем ее рынка в стране оценивается всего в 56 млрд долларов, в то время как, например, в США он составляет более 500 миллиардов, в Китае - почти триллион», - привела цифры Валентина Матвиенко. Уменьшение этого перекоса - новый драйвер роста для индустрии.

В конце прошлого года правительство РФ пообещало разработать стандарты, которые обяжут широко применять полимеры и в ЖКХ, и в строительстве, и в дорожном хозяйстве. Звучали планы ввести систему налоговых льгот для вновь создаваемых профильных предприятий. Бизнес рассчитывал, что эти предложения будут сформулированы и заложены в «Стратегию развития химического и нефтехимического комплекса на период до 2030 года». В начале апреля Минпромторг и Минэнерго РФ утвердили этот документ. Но, как говорят в Российском союзе химиков, механизмов, необходимых для расширения внутреннего рынка, в нем не оказалось.

Для нефтехимиков есть пока только один выход - самостоятельно формировать и расширять национальный рынок. Один из вариантов - создание зон для развития малотоннажной нефтехимии вблизи производств крупнотоннажных полимеров. Не секрет, что одной из проблем полимерного рынка является удаленность сырья от центров потребления. Борьба за потребителей-малотоннажников уже началась. Только на Урале при участии местных властей создано как минимум три индустриальных химических парка: «Химтерра» (на свободных площадях «Полиэфа»), «Салават» (вблизи ГНС), «Химический парк Тагил» (учредитель - ОАО «Уралхимпласт»). Еще один может появиться в Тобольске рядом с новым химическим производством. Правда, пока успехов в этом направлении добился только «Уралхимпласт»: он создает на территории парка совместные предприятия с иностранными компаниями, владеющими уникальными технологиями переработки синтетических смол в конечные высокомаржинальные продукты.

Для нефтехимиков есть пока только один выход - самостоятельно формировать и расширять национальный рынок. Один из вариантов - создание зон для развития малотоннажной нефтехимии вблизи производств крупнотоннажных полимеров. Не секрет, что одной из проблем полимерного рынка является удаленность сырья от центров потребления. Борьба за потребителей-малотоннажников уже началась. Только на Урале при участии местных властей создано как минимум три индустриальных химических парка: «Химтерра» (на свободных площадях «Полиэфа»), «Салават» (вблизи ГНС), «Химический парк Тагил» (учредитель - ОАО «Уралхимпласт»). Еще один может появиться в Тобольске рядом с новым химическим производством. Правда, пока успехов в этом направлении добился только «Уралхимпласт»: он создает на территории парка совместные предприятия с иностранными компаниями, владеющими уникальными технологиями переработки синтетических смол в конечные высокомаржинальные продукты.

Развивать спрос на конечную продукцию нефтехимии сами малотоннажники вряд ли сегодня в состоянии. По оценкам Inventra, в этом секторе работает более

6 тыс. малых и средних предприятий. Они и рады бы поднимать спрос, но отрасль разобщена, а на многих игроках висят кредиты, взятые ранее на создание перерабатывающих производств.

Кроме того, для решения вопроса импортозамещения и стимулирования роста внутреннего потребления нефтехимической продукции требуется осваивать новые, сложные, уникальные марки. Яркий пример - сотрудничество группы «Метафракс» с европейским партнером - компанией Dynea. Оно позволило пермской компании за несколько лет создать в стране производство качественных смол и привлечь на Урал их потребителей - мировых лидеров в области деревопереработки.

Возможности для развития собственных технологий в этой сфере сегодня ограничены: расходы на НИОКР со стороны химического комплекса в России в 350 раз меньше, чем в пресловутом США, а число выпускников-специалистов химического профиля в нашей стране с 2007 года упало более чем на 12%.