Плодите и разможайте

Прошлогодняя засуха может подтолкнуть мировой рынок минеральных удобрений к росту: пока покупатели формируют новые заказы, производители торопятся модернизировать мощности, чтобы сохранить конкурентоспособность

Прошлогодняя засуха может подтолкнуть мировой рынок минеральных удобрений к росту: пока покупатели формируют новые заказы, производители торопятся модернизировать мощности, чтобы сохранить конкурентоспособностьЗавершение консолидации активов в секторе минеральных удобрений на Урале позволило их собственникам удерживать в 2012 году высокие финансовые показатели даже в условиях нестабильности спроса и цен как на внешних, так и на внутренних рынках. Объединившись в холдинги, конкуренты смогли сократить издержки, скорректировать сбытовую политику и программу модернизации. Последний вопрос для отрасли критичен.

Удержали

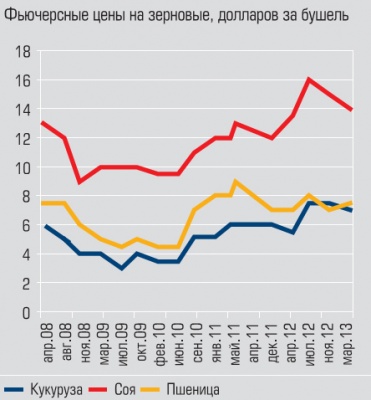

В секторе удобрений, по данным Росстата, в 2012 году наилучшую динамику показали азотные (1,1% до 7,9 млн тонн), их потребление во всем мире выросло на 1,6% (до 108,8 млн тонн). По словам участников рынка, в этом нет ничего удивительного — опыт прошлых лет показывает, что в периоды кризисного спада спрос на азотные удобрения растет, так как они дешевле прочих. Кроме того, заметно поднялись цены на зерновые культуры, что позволило аграриям привлечь дополнительные средства для подкормки будущих урожаев. В конце 2012 года высокий спрос на аммиачную селитру отмечался и внутри России: в пострадавших от засухи областях наконец-то получили компенсации от государства и начали закупать удобрения для подкормки озимых. Кроме того, некоторые агрокомпании, располагающие свободными денежными средствами, запасали удобрения впрок для внесения их в почву весной 2013 года. Рост потребительской активности отмечался не только в Южном, Приволжском и Центральном федеральных округах, но и Уральском и Северо-Западном.Интересно, что на фоне высокого спроса среднегодовой уровень мировых цен на минеральные удобрения в 2012 году оказался ниже аналогичных показателей 2011 года. Так, цена на карбамид уменьшилась почти на 4% (до 408 долларов за тонну), на аммиачную селитру — на 3% (до 302 доллара за тонну). По оценкам производителей, основная причина — давление на рынок китайского экспорта.

Однако это не оказало существенного влияния на экономические показатели уральских азотчиков. Пермский завод «Минеральные удобрения», увеличив выпуск аммиака на 8% (до 576,3 тыс. тонн), а карбамида на 11% (до 670,2 тыс. тонн), обеспечил рост выручки на 21% (до 11,329 млрд рублей), а чистой прибыли — на 45% (до 4,6 млрд рублей). На березниковском «Азоте» прирост производства продукции, основную долю в которой занимает аммиачная селитра, был скромнее — 2,2% (до 2,05 млн тонн). Чтобы выполнить производственный план, собственнику (ОХК «Уралхим») пришлось вложить около 1,8 млрд рублей в техперевооружение предприятия, модернизацию и замену оборудования. В результате завод смог увеличить выручку и чистую прибыль на 7 (до 21,7 млрд рублей) и 3% (до 7,5 млрд рублей) соответственно.

Для калийщиков 2012 год оказался не вполне удачным. Крупнейший в мире производитель «Уралкалий» был вынужден сократить выпуск продукции по сравнению с 2011 годом на 16% (до 9,1 млн тонн хлоркалия). Причина — очередная отсрочка подписания контракта с основными зарубежными потребителями Китаем и Индией. В обеих странах долго сохранялись большие объемы накопленных остатков, и покупатели здесь не спешили с заключением новых сделок на поставки хлоркалия, настаивая на снижении цены. В этих условиях «Уралкалий», как и ряд других мировых производителей, предпочел сократить производство. Большой активности не проявлял и внутренний рынок — отечественные закупки почти не выросли по сравнению с 2011 годом. Исправить ситуацию с заказами удалось только в начале 2013 года, когда компания совместно с «Беларуськалием» через эксклюзивного трейдера БКК договорилась с Китаем на поставку в общей сложности 700 тыс. тонн продукции в первом полугодии 2013 года и с Индией — на 1 млн тонн сроком на год.

Для калийщиков 2012 год оказался не вполне удачным. Крупнейший в мире производитель «Уралкалий» был вынужден сократить выпуск продукции по сравнению с 2011 годом на 16% (до 9,1 млн тонн хлоркалия). Причина — очередная отсрочка подписания контракта с основными зарубежными потребителями Китаем и Индией. В обеих странах долго сохранялись большие объемы накопленных остатков, и покупатели здесь не спешили с заключением новых сделок на поставки хлоркалия, настаивая на снижении цены. В этих условиях «Уралкалий», как и ряд других мировых производителей, предпочел сократить производство. Большой активности не проявлял и внутренний рынок — отечественные закупки почти не выросли по сравнению с 2011 годом. Исправить ситуацию с заказами удалось только в начале 2013 года, когда компания совместно с «Беларуськалием» через эксклюзивного трейдера БКК договорилась с Китаем на поставку в общей сложности 700 тыс. тонн продукции в первом полугодии 2013 года и с Индией — на 1 млн тонн сроком на год. Падение спроса отразилось на загрузке мощностей — в среднем по году она составила 80%. Это не помешало «Уралкалию» увеличить выручку на 19% (до 122,8 млрд рублей), а чистую прибыль на 44% (до 496 млрд рублей). Компенсировать снижение объемов позволили рост средней экспортной цены на мировом рынке на 5% (до 370 долларов за тонну) и диверсификация экспортных поставок: компания расширила число стран-покупателей с 39 до 45, в частности за счет быстро развивающихся рынков Латинской Америки и Азии. Так, по данным IFA, в Бразилии отмечался рекордный спрос на калий благодаря высоким ценам на продукцию растениеводства: в 2012 году страна импортировала 7,7 млн тонн калия, что на 5% больше, чем в 2011 году. В результате экспорт калийных удобрений из России даже вырос: в физическом выражении на 21%, в денежном — на 34%.

Скооперировали

Участники рынка отмечают, что не последнюю роль в высоких экономических показателях уральских производителей минеральных удобрений сыграла консолидация предприятий отрасли: к 2013 году на территории Большого Урала не осталось свободных активов из этого сектора.Напомним, что еще в середине 2011 года «Уралкалий» поглотил конкурента, расположенного на соседней производственной площадке, — комбинат «Сильвинит». В итоге возник один из самых влиятельных игроков на мировом рынке. Как заявил генеральный директор «Уралкалия» Владислав Баумгертнер, в 2012 году компания сфокусировалась на унификации березниковских и соликамских предприятий, оптимизировала производственные, финансовые и административные процессы: «Это позволило сохранить низкую себестоимость нашей продукции и увеличить рентабельность. В результате синергетический эффект от объединения двух крупных игроков калийного рынка уже превысил 300 миллионов».

В начале 2012 года ОХК «Уралхим» после длительных переговоров с нефтехимическим холдингом «Сибур» консолидировала 87,7% акций пермского завода «Минеральные удобрения». Покупатель даже переплатил 25% от рыночной цены акций. Зато в ОХК отмечают, что компания смогла укрепить позиции в азотном сегменте, увеличив мощности по производству аммиака на 13% и выйти на второе место в России по выпуску карбамида. Но главное — «Минудобрения», одно из новейших предприятий сегмента, находится в очень хорошем техническом состоянии, что позволило ему остаться прибыльными даже в пик кризиса. «Березниковский “Азот” и пермские “Минудобрения” — ключевые активы нашей компании», — отмечает гендиректор ОХК Дмитрий Коняев. По итогам 2012 года на них пришлось 50% объема выпуска всей продукции компании. В результате выручка «Уралхима» за прошлый год выросла на 16% (до 2,423 млрд долларов), чистая прибыль — на 49% (до 665 млн долларов).

В начале 2012 года ОХК «Уралхим» после длительных переговоров с нефтехимическим холдингом «Сибур» консолидировала 87,7% акций пермского завода «Минеральные удобрения». Покупатель даже переплатил 25% от рыночной цены акций. Зато в ОХК отмечают, что компания смогла укрепить позиции в азотном сегменте, увеличив мощности по производству аммиака на 13% и выйти на второе место в России по выпуску карбамида. Но главное — «Минудобрения», одно из новейших предприятий сегмента, находится в очень хорошем техническом состоянии, что позволило ему остаться прибыльными даже в пик кризиса. «Березниковский “Азот” и пермские “Минудобрения” — ключевые активы нашей компании», — отмечает гендиректор ОХК Дмитрий Коняев. По итогам 2012 года на них пришлось 50% объема выпуска всей продукции компании. В результате выручка «Уралхима» за прошлый год выросла на 16% (до 2,423 млрд долларов), чистая прибыль — на 49% (до 665 млн долларов).Объединение конкурентов, расположенных к тому же в одном регионе, позволило не только сократить управленческие издержки, но и свободнее действовать на рынке. Так, в 2012 году, когда «Азот» был вынужден почти на 150 тыс. тонн сократить экспорт удобрений, в том числе из-за реконструкции производства, так, «Минудобрения» увеличили на этот же объем поставки на внешние рынки. Теперь агрохимики определяют для себя единую политику планирования и модернизации производственных мощностей.

Устремились

Перспективы для уральских производителей минеральных удобрений неоднозначны. По прогнозам Global Reach Consulting, в 2013 году объем российского производства должен заметно вырасти: по отношению к 2011 году на 17%. По мнению аналитиков, спрос на продукты агрохимии из-за прошлогодней засухи увеличится как внутри страны, так и за рубежом, как это уже было в 2011 году после засухи 2010 года. В целом, по прогнозу Международной ассоциации отрасли минеральных удобрений, спрос на минеральные удобрения в 2013 году может вырасти на 2,2% (до 185,3 млн тонн). В частности в Южной Азии ожидается стабильный рост спроса в среднем на 3,9%. Потребление удобрений в некоторых странах Африки также может вырасти на 3,5% в результате государственных инициатив по внедрению схем субсидирования закупок удобрений и увеличения площадей пахотных земель под коммерческое земледелие. Негативное влияние на спрос может оказать разве что ожидаемый пересмотр схемы субсидирования закупок удобрений в Индии.Но неопределенная ситуация как на внутреннем, так и на внешних рынках не мешает инвесторам вкладываться в проекты увеличения производства удобрений на Урале. Так, в 2012 году «Газпром нефтехим Салават» (ГНС) запустил в опытно-промышленную эксплуатацию установку грануляции карбамида стоимостью 1,2 млрд рублей. Ее мощности позволяют выпускать до 1200 тонн этого продукта в сутки. Как пояснили в компании, гранулированный карбамид превосходит по своим характеристикам приллированный (мощности на ГНС — 2200 тонн в сутки): он в несколько раз прочнее, меньше слеживается и удобен для транспортировки на дальние расстояния. В перспективных планах — вывод его на экспортный рынок.

Расширяет мощности, несмотря на сокращение спроса, и «Уралкалий». В 2012 году компания реконструировала рудоуправление Березники-4, увеличив мощности по выпуску хлористого калия на 13% (до 13 млн тонн в год). Чтобы поддержать низкую себестоимость при значительных темпах роста производства, она начала строить собственные энергомощности: введены в эксплуатацию четыре газотурбинные установки, которые позволят покрывать около 20% потребностей компании. В целом за 2012 — 2020 годы планируется инвестировать в развитие 5,4 млрд долларов, что позволит расширить мощности до 19 млн тонн в год.

По словам директора пермских активов «Уралхима» Мурада Чапарова, ОХК также намерена вложить в развитие обоих предприятий собственные средства: 1,2 млрд рублей — в «Минудобрения», 2,3 млрд рублей — в «Азот». В частности на «Минудобрениях» предполагается провести модернизацию агрегата аммиака, в результате которой его мощность вырастет на 20% до 630 тыс. тонн в год. При этом планы обновления производства карбамида здесь решено отложить, так как в 2013 году реконструкция мощностей по его выпуску намечена на «Азоте». Цель проектов — не только увеличить объемы выпуска продукции, но и сократить объемы потребления природного газа, основного сырья для производства. По предварительным оценкам, только реконструкция на «Минудобрениях» даст экономию до 60 кубометров на тонну продукции. Снижение зависимости от поставщиков этого сырья принципиально для азотчиков в связи с предстоящей либерализацией газового рынка.

По словам директора пермских активов «Уралхима» Мурада Чапарова, ОХК также намерена вложить в развитие обоих предприятий собственные средства: 1,2 млрд рублей — в «Минудобрения», 2,3 млрд рублей — в «Азот». В частности на «Минудобрениях» предполагается провести модернизацию агрегата аммиака, в результате которой его мощность вырастет на 20% до 630 тыс. тонн в год. При этом планы обновления производства карбамида здесь решено отложить, так как в 2013 году реконструкция мощностей по его выпуску намечена на «Азоте». Цель проектов — не только увеличить объемы выпуска продукции, но и сократить объемы потребления природного газа, основного сырья для производства. По предварительным оценкам, только реконструкция на «Минудобрениях» даст экономию до 60 кубометров на тонну продукции. Снижение зависимости от поставщиков этого сырья принципиально для азотчиков в связи с предстоящей либерализацией газового рынка. Появились в регионе и новые инвесторы. Литовский аграрный холдинг ARVI и концерн «Интел Ко» (ГК «Нерал») заявили о намерении реализовать совместный проект по выпуску комплексных минудобрений. Производство планируется в Буздякском районе, мощность 240 тыс. тонн в год, вложения стороны оценивают в 20 млн евро. Под строительство завода уже куплен участок площадью 5 га. Ввод производства в эксплуатацию намечен на 2016 год. Рынками сбыта продукции в первую очередь станут Башкирия и соседние регионы. Новый игрок сопоставим по мощности с ОАО «Мелеузовские минеральные удобрения» (дочерним предприятием «Газпром нефтехим Салавата»), которое выпускает азотно-фосфорные удобрения в общем объеме около 350 тыс. тонн в год. По оценкам Газпромбанка, объем производства у нового проекта небольшой, но удобный по логистике: из Башкирии удобрения можно возить в регионы с высоким уровнем их потребления. Хотя рентабельность такого бизнеса вряд ли будет высокой.

Модернизация и расширение мощностей становятся приоритетом. «На перспективных рынках, в частности в странах АТР, ожидаются подъем аграрных секторов и рост спроса. Это позволит загрузить дополнительные мощности. Хотя не исключено, что этот процесс пойдет медленнее из-за рисков замедления роста экономики в мире», — считает аналитик Инвесткафе Андрей Шенк. Как не раз отмечал Российский союз химиков, пока российские удобрения еще востребованы на мировом рынке, но мощности отечественных производителей серьезно устарели и конкурентоспособность их стремительно снижается. По словам президента союза Виктора Иванова, «мир по качеству и энергоемкости ушел далеко вперед. Так, в России при производстве аммиака на 1 тонну тратится около 1200 кубометров газа, в то время как во многих странах — около 800. Может быть, проводить модернизацию предприятия заставит вступление в ВТО».