Куй железо, пока оно есть

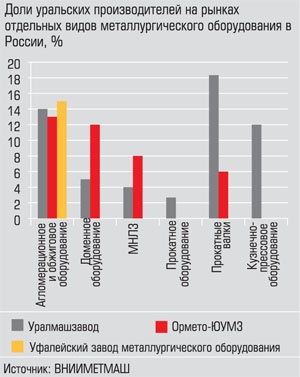

Российские производители металлургического оборудования добились временной победы над импортерами комплектующих. Чтобы укрепить позиции, им в короткий срок необходимо повысить технологический уровеньЕвразийская экономическая комиссия (ЕЭК; постоянно действующий наднациональный регулирующий орган Таможенного союза России, Беларуси и Казахстана) приняла решение повысить с 28 апреля пошлину на импорт отдельных видов валков для прокатных станов с 0 до 8,3%. Исключение составляют рабочие валки для горячей прокатки и опорные валки для горячей и холодной прокатки массой 180 тонн или с содержанием хрома не менее 4,7%. В выигрыше в первую очередь должны оказаться Уралмашзавод (Екатеринбург, подконтролен Газпромбанку), «Ормето-ЮУМЗ» (Орск) и Электростальский завод тяжелого машиностроения (Московская область). Они обеспечивают около 30% российского рынка прокатных валков (импорт - около 60%). По словам министра по торговле ЕЭК Андрея Слепнева, новые пошлины должны повысить инвестиционную привлекательность предприятий стран Таможенного союза и способствовать увеличению загрузки их производственных мощностей. Решение ЕЭК - первый положительный результат трехлетней борьбы российских машиностроителей за ограничение импорта металлургического оборудования и комплектующих на внутренний рынок.

Сито конкуренции

Положение отечественных производителей металлургического оборудования на внутреннем рынке действительно незавидное. Это только по официальным данным Росстата ситуация в отрасли благополучна: доля импорта всего 20 - 30% и имеет тенденцию к снижению. Что удивительно: в последнее время основное оборудование для строительства новых мощностей российские металлурги импортировали. «Статданные недостаточно показательны и надежны вследствие прохождения значительной части импорта через отечественных дилеров. Реально импорт металлургического оборудования составляет порядка 50% рынка, а по многим ключевым видам достигает 60 - 80% и имеет тенденцию к росту», - поясняют в Союзмаше России. Причем между импортными и отечественными поставщиками сложилось определенное разделение рынка: импорт - это в основном более высокотехнологичный сегмент. Так, доля иностранных производителей на рынке кузнечно-прессового оборудования 70%, машин непрерывного литья заготовок - 84%, прокатного - 87%. По оценкам Siemens, текущая емкость всего рынка - свыше 1 млрд евро ежегодно.

Положение отечественных производителей металлургического оборудования на внутреннем рынке действительно незавидное. Это только по официальным данным Росстата ситуация в отрасли благополучна: доля импорта всего 20 - 30% и имеет тенденцию к снижению. Что удивительно: в последнее время основное оборудование для строительства новых мощностей российские металлурги импортировали. «Статданные недостаточно показательны и надежны вследствие прохождения значительной части импорта через отечественных дилеров. Реально импорт металлургического оборудования составляет порядка 50% рынка, а по многим ключевым видам достигает 60 - 80% и имеет тенденцию к росту», - поясняют в Союзмаше России. Причем между импортными и отечественными поставщиками сложилось определенное разделение рынка: импорт - это в основном более высокотехнологичный сегмент. Так, доля иностранных производителей на рынке кузнечно-прессового оборудования 70%, машин непрерывного литья заготовок - 84%, прокатного - 87%. По оценкам Siemens, текущая емкость всего рынка - свыше 1 млрд евро ежегодно.

Конкуренция сложная: с производителями из Китая и Украины по отдельным видам оборудования - в цене, с некоторыми европейскими машиностроителями - преимущественно неценового характера.

«Засилие импортного оборудования негативно сказывается на развитии отечественных машиностроителей, так как снижаются их возможности для инвестиций в НИОКР», - отмечают в международном союзе металлургического машиностроения «Металлургмаш».

Ура, патриотизм?

Для защиты своих интересов еще в 2012 году российские производители металлургического оборудования потребовали господдержки. Группа «Объединенные машиностроительные заводы» (ОМЗ, подконтрольна Газпромбанку) предложила Минпромторгу РФ в рамках соглашения о вступлении России в ВТО поднять с 0 до 5 - 10% ввозные пошлины на некоторые виды оборудования и комплектующие, в первую очередь для металлургии.

Машиностроители подчеркивали: предлагаемые изменения касаются прежде всего тех позиций, ставки по которым отменены еще в начале 2000-х годов, чтобы металлурги смогли в короткие сроки запустить масштабные программы модернизации. Теперь, когда значительная часть проектов завершена или близка к завершению, машиностроители предлагают вернуть пошлины, чтобы защитить отечественного производителя.

Пытаясь сохранить конкурентоспособность, машиностроители оказались с контрагентами-металлургами по разные стороны баррикад. Инициатива вызвала жесткую критику со стороны металлургических компаний, НП «Русская сталь» и Фонда развития трубной промышленности. Их опасения основывались на том, что российские машиностроители не смогут обеспечить масштабные программы модернизации металлургов качественным оборудованием по всем требуемым позициям. На Магнитогорском меткомбинате тогда заявили, что готовы переходить на отечественное оборудование при выполнении трех условий: оно будет соответствовать требованиям заказчика, иметь цену ниже, чем у конкурентов, и льготные условия финансирования сделки, аналогичные зарубежным (высокие ставки привели бы к удорожанию проектов модернизации в металлургии в среднем на 2,5 - 3 млрд долларов: как правило, оборудование составляет до 50% капвложений в проект).

Пытаясь сохранить конкурентоспособность, машиностроители оказались с контрагентами-металлургами по разные стороны баррикад. Инициатива вызвала жесткую критику со стороны металлургических компаний, НП «Русская сталь» и Фонда развития трубной промышленности. Их опасения основывались на том, что российские машиностроители не смогут обеспечить масштабные программы модернизации металлургов качественным оборудованием по всем требуемым позициям. На Магнитогорском меткомбинате тогда заявили, что готовы переходить на отечественное оборудование при выполнении трех условий: оно будет соответствовать требованиям заказчика, иметь цену ниже, чем у конкурентов, и льготные условия финансирования сделки, аналогичные зарубежным (высокие ставки привели бы к удорожанию проектов модернизации в металлургии в среднем на 2,5 - 3 млрд долларов: как правило, оборудование составляет до 50% капвложений в проект).

В результате продолжительных переговоров осенью 2013 года сторонам не без помощи Минпромторга РФ удалось прийти к компромиссу: договорились вводить пошлины до уровней связывания ВТО только на оборудование, производство которого в достаточной степени представлено в России. В конечный утрясенный список вошли лишь две из десятка предложенных позиций для металлургии: ставка в 8,3% для стальных кованых валков (кроме прокатных валков для станов-5000 и валков с содержанием хрома не менее 4,7%) и ставка в 7,5% для машин непрерывного литья заготовок (МНЛЗ).

На уровне правительства РФ новые пошлины одобрили быстро, но решение российской стороны должна была санкционировать Евразийская экономическая комиссия (при повышении ввозных пошлин до уровня связывания Россия может не консультироваться с членами ВТО). Пока положительное решение принято только по прокатным валкам. «Необходимость согласования мер с другими участниками Таможенного союза сделала процедуру защиты интересов отечественных производителей более сложной и длительной», - поясняют в Союзмаше.

Избушка лубяная

Между тем иностранные производители усилили позиции на внутреннем рынке. Ведущий европейский производитель металлургического оборудования итальянская Danieli уже построила и к середине 2014 года планирует запустить в Нижегородской области машиностроительный завод - первое иностранное предприятие такого профиля в России. Инвесторы выбирали между Уралом, Волгоградом и Липецком, где расположены крупнейшие металлургические заводы. Остановились на Дзержинске. Пока здесь введена в строй только первая очередь размером около 6 тыс. кв. метров - механические и сборочные цеха. Но компания уже рассчитывает на обеспеченность заказами на сумму до 40 млн евро в год. В случае благоприятной конъюнктуры на рынке металлургического оборудования в России, Казахстане, Белоруссии и Украине Danieli готова к расширению мощностей.

Событие революционное: до сих пор ни один мировой игрок на рынке основного технологического оборудования для металлургии о размещении своих производств в России (исключая СП) даже не заикался. В Danieli говорят, что их оборудование поставлено в Россию в таких количествах, что заниматься сервисным обслуживанием, производить запчасти целесообразно на месте. Только в Челябинской области его закупают группа ЧТПЗ, ЧМК и ММК. Так, на Магнитогорском металлургическом комбинате совместно с компанией реализован проект строительства стана-5000.

Сейчас российские машиностроители не видят в появлении завода Danieli явной угрозы. Во всяком случае, если судить по масштабам первой очереди итальянского проекта, говорят в Союзмаше России:

- По нашим оценкам, завод в Дзержинске в значительной степени ориентирован на сервисное обслуживание оборудования Danieli в странах Таможенного союза. Его планируемая производственная мощность - около 3 - 5% отечественного рынка металлургического оборудования. Так что в целом его появление не очень существенно скажется на конкурентной ситуации. В большей степени, судя по заявленной приоритетной номенклатуре (литейное и прокатное оборудование), новый завод может создать конкуренцию «Уралмашу», в меньшей - ОРМЕТО-ЮУМЗ, который в основном сфокусирован на других видах продукции для металлургов.

Приходом Danieli экспансия иностранных производителей, похоже, не ограничится. По неофициальной информации, планы локализации производства в России вынашивают и другие крупные мировые игроки.

Спасение в уникальности

При этом неблагоприятные тенденции на российском рынке металлургии лишь усиливают конкуренцию среди поставщиков. В ближайшие пять-десять лет изношенность фондов мелких и средних металлургических заводов заставит их закупать новое оборудование, поскольку модернизация станет для них вопросом выживания. Хотя общая финансовая нестабильность в мире, которая приводит к замедлению темпов экономического роста, заставляет металлургов затягивать реализацию своих инвестпроектов.

- Чтобы кардинально изменить ситуацию в отрасли металлургического машиностроения, нужна не только государственная поддержка, но и грамотная политика самих участников рынка, - говорит заместитель генерального директора ВНИИМетМаш им. А.И. Целикова Борис Сивак. - Та же пошлина - лишь временная мера, передышка, которой производителям необходимо успеть воспользоваться, чтобы повысить технологический уровень.

У российских производителей больше нет возможности распыляться по всей номенклатуре металлургического оборудования. Директор «Металлургмаша» Сергей Некрашевич убежден: чтобы выжить, придется делать ставки на производство эксклюзивной продукции и работать над импортозамещением в тех областях, где они пока еще лучшие: «Необходимо смещать бизнес в сторону организации уникальных производств, которые позволили бы за счет новых технологий держать конкурентное преимущество».