Не заржавело

Российский рынок металлолома в ожидании дефицита. Низкий уровень его заготовки может вызвать волну изменений на всем рынке металлургического сырья - не самых приятных для сталепрокатчиков РЖД установили до 31 декабря 2014 года понижающий коэффициент в 0,96 к тарифу на перевозку лома черных металлов для грузов, прибывающих в Магнитогорск. Условие - гарантированный объем отгрузок не менее 2,2 млн тонн за год. Единственная компания, на которую направлен бонус, - Магнитогорский металлургический комбинат, входящий в тройку крупнейших потребителей лома в России (около 2,18 млн тонн).

Так РЖД пытаются удержать ломопереработчиков, которые из-за роста железнодорожных тарифов увеличивают поставки автомобильным транспортом (рост за последние несколько лет с 30 до 50%). «Цены на перевозку в полувагонах и авто выровнялись, и мы выбираем второй вариант из-за более высокой скорости доставки», - поясняет генеральный директор компании «Левел» Виталий Неклюдов.

Сокращение затрат актуально как для поставщиков, так и потребителей металлолома: в поисках вторсырья они создают ломозаготовительные базы все дальше от производственных площадок. При возникновении дисбаланса спроса и потребления на рынке лома расстояние до ресурсной базы и затраты на доставку будут играть критическую роль. Результаты дискуссий в рамках XI Международного форума «Лом черных и цветных металлов-2014» свидетельствуют: потенциальный дефицит не за горами. От того, удастся ли его избежать, во многом зависит конкурентоспособность российских металлургов.

Облом

Официальной статистики потребления металлолома в России нет, оценки сильно расходятся из-за различных подходов к расчетам (разрыв достигает 10%). Но тенденцию вывести можно: по данным ЕвразХолдинга, оно медленно проседает вместе с производством стали уже второй год подряд и успело потерять около 4% (примерно 900 тыс. тонн). Объем заготовки лома за этот период снизился значительнее - на 12% (до 23 млн тонн).

Официальной статистики потребления металлолома в России нет, оценки сильно расходятся из-за различных подходов к расчетам (разрыв достигает 10%). Но тенденцию вывести можно: по данным ЕвразХолдинга, оно медленно проседает вместе с производством стали уже второй год подряд и успело потерять около 4% (примерно 900 тыс. тонн). Объем заготовки лома за этот период снизился значительнее - на 12% (до 23 млн тонн).

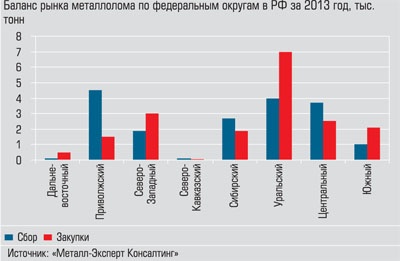

Пик заготовки амортизационного лома в России (около 65% в общем объеме ломопотребления) пройден в 2006 - 2007 годах, отмечает руководитель проектов «Металл Эксперт Консалтинг» Николай Осадчий:

- В 2013 году достигнут десятилетний минимум, если исключить 2009 год, конечно. Ломозаготовку не стимулируют даже высокие закупочные цены меткомбинатов. И в среднесрочной перспективе адекватного прироста предложения лома мы не ожидаем. К настоящему времени отслужила срок та металлургическая продукция, которая вводилась в эксплуатацию в период спада российской экономики: в 1988 - 1996 годах. Это означает, что скоро мы можем столкнуться с «воспроизводством» спада в металлопотреблении, но уже на уровне образования амортизационного лома. Ресурсная база резко сократится.

По прогнозам НП «Русская сталь» (объединяет производителей 90% стали в России), уже к 2017 году ломосбор может упасть на 32% (8 млн тонн в год).

Поставщиков и потребителей настораживает тот факт, что снижение ломосбора происходит на фоне запуска новых металлургических мощностей. По данным «Металл Курьер», в 2013 - 2020 годах в России предполагается ввести 8,3 млн тонн новых мощностей. И почти 95% потребности в сырье для заявленных мощностей предполагается покрывать за счет лома. Уже заработали в Калужской и Тюменской областях новые сталепрокатные заводы НЛМК и УГМК. В 2017 году Чусовской металлургический завод (Пермский край) и ММК собираются запустить печи на 1,32 млн тонн в год. А мини-заводы, например, работают исключительно на вторсырье.

- При сокращении ломосбора дефицит сырья в стране к 2020 году может приблизиться к 10 млн тонн. Даже если его заготовка вырастет на четверть, баланс спроса и предложения окажется на нуле, - прогнозирует главный аналитик аналитического департамента дирекции стратегического планирования ЕвразХолдинг Кирилл Жиляев.

Прогнозы «Русской стали» пессимистичнее: дефицит может наступить уже в текущем году, в лучшем случае - в 2016-м.

Свое иметь надо

Бороться с призраком дефицита российские металлурги начали с сокращения расходов на импорт вторсырья. Еще летом 2013 года председатель «Русская сталь» Алексей Мордашов предложил председателю правительства РФ Дмитрию Медведеву снизить или вовсе отменить НДС, взимаемый при ввозе лома черных металлов от ближайшего соседа - Казахстана (сегодня ставка составляет 18%). По задумке, это должно было стимулировать поставки из республики, которая ежегодно экспортировала до 1 млн тонн металлолома, но только 10% - в Россию. По утверждению начальника отдела черных металлов Минпромторга РФ Светланы Гуровой, законопроект по отмене НДС на импортный лом готовится, проводятся согласительные мероприятия.

Бороться с призраком дефицита российские металлурги начали с сокращения расходов на импорт вторсырья. Еще летом 2013 года председатель «Русская сталь» Алексей Мордашов предложил председателю правительства РФ Дмитрию Медведеву снизить или вовсе отменить НДС, взимаемый при ввозе лома черных металлов от ближайшего соседа - Казахстана (сегодня ставка составляет 18%). По задумке, это должно было стимулировать поставки из республики, которая ежегодно экспортировала до 1 млн тонн металлолома, но только 10% - в Россию. По утверждению начальника отдела черных металлов Минпромторга РФ Светланы Гуровой, законопроект по отмене НДС на импортный лом готовится, проводятся согласительные мероприятия.

Но вот незадача: узнав о планах российских властей, правительство Казахстана по требованию местных металлургов еще 21 декабря 2013 года ввело временный запрет на экспорт металлолома. Последовал резкий рост его нелегальных поставок (около 80 тыс. тонн ежемесячно в пользу России). 20 февраля запрет продлили еще на два месяца. «Теперь единственная возможность что-то изменить - инициировать соответствующее расследование в рамках Евразийской экономической комиссии Таможенного союза», - говорит председатель комитета «Деловой России» по экологии Ильдар Неверов.

Российские поставщики металлолома убеждены: отмена НДС даже на весь импорт вторсырья - лишь временное решение. По мнению членов НП СРО «Руслом.ком» (контролируют около 60% рынка стального лома в стране), необходимо научиться эффективно извлекать амортизационный лом. Второе дыхание всей металлургической отрасли могли бы дать новые госпрограммы по утилизации в транспортном машиностроении. «Помимо стимулирования спроса в автомобилестроении, судостроении и вагоностроении, они могут обеспечить дополнительно до 10 млн тонн лома черных металлов и до 0,7 млн тонн цветных», - говорится в материалах СРО.

Пока Минпромторг не проявил желания возобновить это направление. Основной упор правительство РФ делает на многочисленные поправки в ФЗ «Об отходах производства и потребления», которые теоретически должны стимулировать переработку вторсырья. Так, с 1 января 2014 года все российские производители и импортеры автомобилей должны платить утилизационные сборы (за год предполагается собрать около 200 млрд рублей). Решается вопрос о введении системы утилизационных сборов по широкому спектру продукции с 1 января 2015 года. «Однако пока ни копейки не потрачено ни на переработку вышедших из эксплуатации автомобилей, ни на создание соответствующей инфраструктуры. До сих пор у правительства нет единого мнения и твердой воли использовать эти средства по заявленному целевому назначению», - утверждают в «Руслом.ком». Отрасль утилизации транспортных средств неразвита: только для переработки автомобилей нужно 83 шредера, а в стране их всего 13 - на тысячу переработчиков черных металлов.

Минпромторг РФ разрабатывает предложения об использовании механизмов субсидирования процентных ставок по кредитам на модернизацию ломоперерабатывающих мощностей. По мнению участников рынка, потребность в замене оборудования на более эффективное, к примеру, для «сложного лома», действительно высока. Субсидии могут быть полезны, если дойдут до переработчиков.

Есть прием

К остановке металлургических производств дефицит лома, конечно, не приведет, но может вызвать заметные изменения на сырьевом рынке, полагает Кирилл Жиляев:

- По нашему мнению, масштабный импорт вторсырья в Россию экономически невыгоден. Поэтому потенциальный дефицит лома постепенно приведет к его частичному замещению чугуном и горячебрикетированным железом (ГБЖ). Этот процесс уже начался: в 2013 году расход лома в конвертерах уменьшился на 3% по сравнению с 2012 годом.

В ЕвразХолдинг полагают, что замещение недостающих объемов лома будет происходить сначала горячим чугуном (вертикально интегрированные металлурги имеют резервные мощности по его производству). Потом товарным чугуном, который сейчас активно экспортируется (4 млн тонн в 2013 году). Затем ГБЖ - ожидается прирост мощностей по его получению примерно на 1,7 млн тонн. В крайнем случае, при возникновении дефицита лома произойдет снижение загрузки электропечей, в первую очередь у производителей квадратной заготовки из-за ее крайне низкой рентабельности. В результате потребность в ломе в России снизится и придет в некое равновесие с заготовкой.

Обратная сторона такого баланса - установление более высоких цен на все виды сырья для производства стали: не только лом, но и чугун, железную руду, коксующийся уголь. Как отмечает Кирилл Жиляев, с учетом растущих транспортных издержек и цен на энергоносители это еще больше снизит конкурентоспособность российских производителей стали на внешних рынках и приведет к снижению экспорта их продукции.

Пока это лишь теоретические выкладки. Как отметил старший аналитик портала «Русмет» Алексей Чижиков, «судный день» для рынка лома постепенно откладывается, согласно прежним прогнозам, он уже должен был наступить. Реальность вносит коррективы: отмечается некоторое снижение темпов производства стали, замедление ввода новых производственных мощностей. Но если металлурги, поставщики сырья и власти заинтересованы в сохранении долгосрочного положительного баланса в потреблении лома в стране, позаботиться об этом необходимо уже сейчас.