Демпинговый бумеранг

|

| Фото - Андрей Порубов |

Обращение в ЕС инициировали компании Tenaris, Vallourec & Mannesmann (обе — Франция), Dalamine (Италия), которые удерживают четверть европейского трубного рынка. Если российские трубники не добьются отмены решения Еврокомиссии, они потеряют рынок объемом 270 — 450 млн долларов в год (в физическом выражении — 450 тыс. тонн труб). Примерно такой финансовый урон в 2005 году был нанесен отечественной трубной промышленности в результате демпинга со стороны конкурентов из Украины.

Лобби во благо

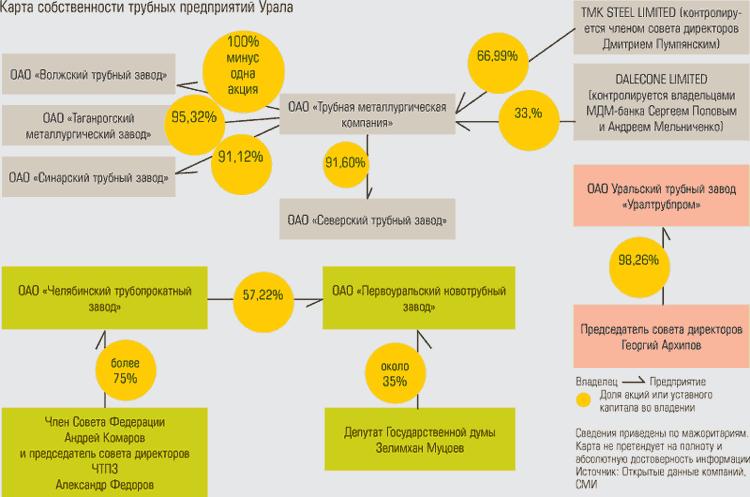

2005 год прошел для трубной промышленности России под знаком борьбы с украинским демпингом. Ситуация усугубилась сжатостью внутреннего рынка страны из-за замедления развития сфер-потребителей: ТЭК, машиностроения, строительства. По итогам 2005 года выпуск стальных труб на отечественных заводах увеличился на 14% до 6,7 млн тонн. Основная доля производства традиционно за крупными холдингами — ТМК, ОМК, Группой ЧТПЗ: на их долю приходится 80% (см. диаграмму на с. 26). По некоторым видам отмечено снижение. Так, объемы производства бесшовных нержавеющих труб в 2005 году по сравнению с 2004 годом уменьшились на 19,6%, подшипниковых — на 23,1%, труб общего назначения — на 3,9%. В то же время поставки украинской трубной продукции выросли по итогам 2005 года более чем на 10% и приблизились к 20% внутреннего российского потребления. По таким важным видам труб, как нержавеющие и насосно-компрессорные, рост составил более 30%, по водогазопроводным и нефтепроводным — до 300%. Объемы украинского экспорта в Россию труб большого диаметра (ТБД) также значительно увеличились: рост по итогам года превысил 20%.

2005 год прошел для трубной промышленности России под знаком борьбы с украинским демпингом. Ситуация усугубилась сжатостью внутреннего рынка страны из-за замедления развития сфер-потребителей: ТЭК, машиностроения, строительства. По итогам 2005 года выпуск стальных труб на отечественных заводах увеличился на 14% до 6,7 млн тонн. Основная доля производства традиционно за крупными холдингами — ТМК, ОМК, Группой ЧТПЗ: на их долю приходится 80% (см. диаграмму на с. 26). По некоторым видам отмечено снижение. Так, объемы производства бесшовных нержавеющих труб в 2005 году по сравнению с 2004 годом уменьшились на 19,6%, подшипниковых — на 23,1%, труб общего назначения — на 3,9%. В то же время поставки украинской трубной продукции выросли по итогам 2005 года более чем на 10% и приблизились к 20% внутреннего российского потребления. По таким важным видам труб, как нержавеющие и насосно-компрессорные, рост составил более 30%, по водогазопроводным и нефтепроводным — до 300%. Объемы украинского экспорта в Россию труб большого диаметра (ТБД) также значительно увеличились: рост по итогам года превысил 20%.

Неконтролируемые демпинговые поставки труб из Украины стали возможны после прекращения 31 декабря 2004 года срока действия трехлетнего российско-украинского соглашения, регламентирующего и квотирующего поставки этой продукции. Основной двигатель бурного роста украинского экспорта — налоговые льготы, которые в 1999 — 2003 годах получали от своего правительства местные металлургические предприятия. По оценке Фонда развития трубной промышленности России, несмотря на то, что этот экономический эксперимент в Украине завершился еще три года назад, эффект от него пролонгирован до 2010 года.

Себестоимость трубной продукции в Украине значительно ниже, чем в России, говорит генеральный директор торгового дома «Уралтрубосталь» (100% дочка Группы ЧТПЗ) Павел Пелюгин: «Это позволяло украинским производителям дем-пинговать на нашем рынке и серьезно дестабилизировало ситуацию, затрудняло построение долгосрочных отношений с потребителями, что в свою очередь могло отразиться на долгосрочных инвестициях в развитие производственных мощностей».

Российские трубники не смирились с таким развитием событий. По их обращению министерство экономического развития и торговли РФ провело антидемпинговое расследование. Результатом его стало подписание в конце декабря 2005 года постановления «О мерах по защите экономических интересов российских производителей некоторых видов стальных труб». Документ, вступивший в силу 31 января этого года, предусматривает введение антидемпинговых таможенных пошлин на поставки в Россию украинских труб малого и среднего диаметров (подробнее см. «Борьба миров», «Э-У» № 3 от 23.01.06). Теперь на очереди — трубы большого диаметра. Этот сегмент рынка, по оценкам аналитиков, имеет неплохие перспективы: с началом строительства Северо-Европейского газопровода (СЕГ, ОАО «Газпром»), а также скорым стартом трубопроводного проекта «Восточная Сибирь — Тихий океан» (ВСТО, ОАО «Транснефть») потребление ТБД в России увеличится в разы.

Беда не приходит одна

Пока российские трубники боролись с украинским демпингом, на внутренний рынок России проникли производители труб из Китая. Аналитики рынка давно говорили об угрозе экспансии китайских металлургов. Генеральный директор ООО «Интеллектуальные ресурсы» (Москва) Виктор Ковшевный указывал: «Сегодня главное конкурентное преимущество российских производителей труб — цена, но и здесь ожидается острая конкуренция с Китаем. Вот тогда российские производители поймут, что главная угроза не в Украине» (см. «Китай грозит нам пальцем», «Э-У» № 39 от 17.10.05).

Прогнозы сбылись. Объем выпуска труб в Китае в 2005 году превысил 20 млн тонн, отгрузка в РФ выросла почти в семь раз (с 0,8 до 6 тыс. тонн). В основном поставляются водогазопроводные и насосно-компрессорные трубы. Заместитель генерального директора ТМК по маркетингу Сергей Билан считает, что это первые звоночки: «В Китае нет большого числа компаний, которые могли бы составить серьезную конкуренцию российским трубникам, так как абсолютное большинство из них выпускает продукцию, уступающую по качеству нашей. Но некоторые китайские производители уже делают на неплохом уровне обсадные и насосно-компрессорные трубы. Разумеется, они заинтересованы в поставках качественной продукции с высокой добавленной стоимостью».

Пока российским трубникам удается держать ситуацию на собственном рынке под контролем: поставки китайской продукции составляют лишь сотую часть общего потребления в России. Однако на традиционных для российского экспорта рынках китайцы уже наращивают влияние. «Производители из этой страны, — продолжает Сергей Билан, — предлагают трубы со значительным дисконтом и тем самым активно продвигаются на рынки Ближнего Востока, Африки, Азии. Примечательно, что китайцы начинают внешнеторговую экспансию даже в ущерб внутреннему рынку. Иными словами, еще не насытив внутренний спрос, они уже поставляют свои трубы за рубеж. Цель проста: закрепиться, застолбить за собой торговую площадку».

Удар в спину

Другой фактор, который привел к снижению экспортных поставок российских труб, — начало антидемпингового расследования Еврокомиссии в отношении производителей из РФ. Так, если в 2004 году лидер России по производству трубной продукции ТМК экспортировала в страны дальнего зарубежья 770 тыс. тонн, то в 2005 году показатель снизился до 740 тыс. тонн. Сергей Билан объясняет это желанием «не дразнить зря европейцев: мы чуть сократили свои поставки в страны ЕС и направили усилия на российский рынок».

Директор Фонда развития трубной промышленности России Александр Дейнеко считает решение Еврокомиссии несправедливым: российские трубы дешевле европейских максимум на 7%, дешевизна достигается благодаря близости к сырью и наработанным за десятилетия технологиям.

По словам первого вице-губернатора Челябинской области Владимира Дятлова, российские власти могут сделать ответный шаг и ввести высокие пошлины на импорт труб большого диаметра, тем самым закрыв европейским производителям доступ на этот перспективный рынок. При этом чиновник уверен, что меры по ограничению импорта российской трубной продукции в Европу не отвечают духу времени: Россия, готовясь к вступлению к ВТО, идет в направлении отмены своих заградительных пошлин.

Отраслевые аналитики считают, что антидемпинговое расследование Еврокомиссии не окажет существенного влияния на результаты финансово-хозяйственной деятельности российских трубников, так как компании переориентируются на внутренний рынок и страны СНГ. В любом случае российские трубники еще имеют право оспорить итоги расследования и повлиять на окончательное решение Еврокомиссии. «В конечном счете, есть в этом событии и положительный для нас итог, — говорит источник в одной из трубных компаний России. — Европа стала воспринимать нас как конкурентов. Желаемый результат достигнут: проекты модернизации производства реализованы и качество продукции повышено. Теперь мы полноценные игроки рынка, с которыми в перспективе придется считаться».

Формула успеха

И действительно, проекты, реализованные российскими трубными холдингами в 2005 году и нацеленные на повышение конкурентоспособности продукции, делают долгосрочные перспективы отрасли благоприятными.

Одно из важнейших событий для трубной промышленности России — запуск на Первоуральском новотрубном заводе (ПНТЗ, входит в Группу ЧТПЗ) новой линии производства полимерных труб для строительства и ЖКХ. Оценочная стоимость проекта — 500 тыс. евро. «Пластиковые трубы — это новые технологии, которые будут завоевывать долю на рынке», — уверен Павел Пелюгин. Виктор Ковшевный отмечает, что в связи с приходом «пластика» традиционные в этом секторе сварные трубы малого и среднего диаметров начнут вытесняться с рынка: полимерные трубы не уступают стальным по качеству и при этом дешевле. В ТМК на перспективы развития коммуналки смотрят скептически. «Это некая темная область, где не понятно, что происходит. Пока туда не придет эффективный собственник, никакой реформы ЖКХ не будет и, следовательно, нельзя прогнозировать рост спроса на трубы», — отмечает Сергей Билан. Компания намерена укреплять позиции в традиционном для себя направлении — производстве бесшовных труб нефтегазового сортамента.

Оба холдинга — и ТМК, и Группа ЧТПЗ — продолжают строить собственные сталеплавильные мощности. Напомним, первой к реализации этих проектов приступила ТМК. В 2002 году на Северском трубном заводе (СТЗ, входит в ТМК), введена в эксплуатацию установка «печь-ковш». А в сентябре 2004 года ТМК и германская компания SMS Demag заключили контракт стоимостью 45 млн евро на поставку машин непрерывного литья заготовки (МНЛЗ) трем предприятиям: Таганрогскому металлургическому заводу, СТЗ и Волжскому трубному заводу. Оборудование позволит получать стальные заготовки для производства труб наиболее эффективным способом. К 2007 году ТМК планирует выйти на 100% в обеспечении трубной заготовкой.

Как сообщили в Группе ЧТПЗ,завершена разработка технико-экономического обоснования строительства современного электросталеплавильного комплекса мощностью 1 млн тонн трубной заготовки в год, что полностью закроет потребности ЧТПЗ и ПНТЗ. Однако окончательное решение по площадке для размещения завода (Челябинск или Первоуральск) пока не принято. Сырьем для сталеплавильного комплекса Группы ЧТПЗ будет лом черных металлов. Для обеспечения потребностей в ломе создана компания ЧТПЗ-Мета.

Улучшается и сбытовая политика Группы ЧТПЗ. В марте 2006 года произошло объединение сбытовых компаний МеТриС и «Тирус»: они действуют на спотовом рынке, на который приходится до 28% отгрузок Группы ЧТПЗ. Павел Пелюгин комментирует:

— Мы не можем позволить себе «распыление» таких значительных объемов, так как это может привести к потере дополнительной прибыли, которую могла бы получать сама компания, и к ухудшению понимания конъюнктуры спотового рынка. Объединение сетей позволит Группе получать дополнительную прибыль и более рентабельно планировать собственное производство. Через сеть складов новой объединенной сети будет продаваться до 80% сортамента заводов Группы ЧТПЗ. Центром прибыли, которым ранее была торговая сеть, становятся заводы.

Не так и плохо

Эффективность трубного бизнеса зависит от состояния дел у ключевых потребителей — нефтяников, газовиков, машиностроителей, сферы ЖКХ. Как считают в ИФК «Алемар», основным двигателем увеличения спроса на трубы в 2006 году станет строительство СЕГ и ВСТО. Аналитик группы «ЦентрИнвест» Владимир Луньков добавляет, что период высоких цен на нефть увеличил инвестиционный потенциал нефтегазовой промышленности, а рост добычи нефти потребовал развития транспортной инфраструктуры: «Осуществляемые и планируемые нефтяными компаниями проекты дают положительные прогнозы для российских трубников».

В связи с этим перспективы рынка аналитики связывают с сегментом труб большого диаметра, которые используются для строительства магистральных трубопроводов в нефтегазовом секторе. В России созданы современные мощности по производству высокотехнологичных ТБД, что обеспечило импортозамещение. Текущие потребности Газпрома, Транснефти, Лукойла удовлетворяются практически на 98%. В 2005 году в России выпущено 1,4 млн тонн ТБД диаметром 1420 мм (в том числе ОМК произвела 500 тыс. тонн, ТМК — 450 тыс. тонн, Северсталь — 450 тыс. тонн). В дальнейшем, по прогнозам экспертов, рынок ТБД будет ежегодно расти не менее чем на 10%.

Предполагается и расширение географии экспорта. Если в 2000 году российские трубы отправлялись в 16 стран, то в 2005 году — в 68.

По оценке специалистов, перспективным рынком сбыта станут страны СНГ и прежде всего Средней Азии: в 2006 — 2007 годах здесь запланирована большая реконструкция газопровода «Средняя Азия — Центр».