Шлам ужаса

Производство стройматериалов из отходов - один из лучших вариантов снижения себестоимости продукции и одновременно решения экологических проблем. Однако для появления таких проектов необходимо ввести экономические санкции для промпредприятий и стимулы для переработчиков.Правительство Башкирии и компания «Нефрит-Керамика» (Ленинградская область, входит в ГК «Нефрит») подписали соглашение о выкупе 75% госдоли в уставном капитале бывшего башкирско-итальянского СП «ИталБашКерамика» (ИБК, входит в ОАО «Региональный фонд», учрежденное правительством республики). Сумма сделки составила 50 млн рублей. Блокпакет остается в руках у австрийской Lasselsberger.

Новый инвестор будет развивать на полученных мощностях производство керамической плитки. Планируется, что линия заработает уже к лету этого года. «Нефрит-Керамика» намерена вложить в проект 200 млн рублей, к 2013 году объемы выпуска должны достичь 2 млн кв. метров в год, к 2015-му - 5 миллионов.

Реанимация проекта свидетельствует: рынок строительных материалов выходит из кризиса. Однако уже сегодня очевидны две проблемы. Во-первых, в краткосрочной перспективе рассчитывать на высокий спрос в некоторых сегментах не приходится. А во-вторых, долгосрочная стратегия должна исходить из того, что такого ажиотажа и роста цен, покрывающего всю неэффективность производства, как в 2006 году, уже не будет. Необходимо искать пути модернизации и повышения рентабельности.

Стройматериальные ценности

В конце марта Росстат и отраслевые организации опубликовали уточненные показатели производства стройматериалов в России в 2010 году. В денежном выражении общий рост не превысил 3 - 4% (до показателей 2007 - 2008 годов еще далеко). Однако развитие сегментов неодинаково, в лидерах производство сухих строительных смесей и газобетона - плюс 30% и 25% соответственно.

По основным категориям стройматериалов показатели следующие. Производство цемента в России выросло на 13,8% до 50,4 млн тонн (здесь и в дальнейшем сравниваются итоги 2010 года с 2009-м), но средняя цена от производителя (без НДС и доставки) упала на 4,5%. В итоге в денежном выражении рынок сократился на 1,8%. При этом по сравнению с 2007 годом объем производства уменьшился почти на 19%.

Производство сборных железобетонных конструкций и изделий увеличилось с 17,5 до 20,2 млн кубометров (на 15%, пропорционально темпам прироста цемента). Цена от потребителя приросла в среднем на 5,4%, объем рынка в денежном выражении - на 21,7%. Объемы производства строительного кирпича в 2010 году остались на уровне предыдущего года - 8,5 млрд условных кирпичей. Средняя цена тысячи штук снизилась на 4%.

Объем производства нерудных материалов прирос по России на 11%, при этом спад 2009-го к 2008-му составил 62%. Такой низкий показатель свидетельствует о том, что подготовительные работы в строительном комплексе в 2010 году не были развернуты и надежды на ускорение в строительстве новых зданий в 2011 году могут не оправдаться.

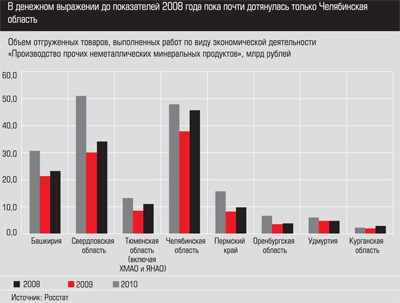

Но территории развивались неравномерно. Наиболее быстро прирастали Курганская (плюс 31,5%; причем только здесь выпуск увеличился и в 2009 году по сравнению с 2008-м - на 7%) и Тюменская (включая Югру и ЯНАО, плюс 28,6%) области. В Удмуртии наблюдался относительно слабый прирост (4,1%), в Башкирии - падение (минус 0,3%). По динамике увеличения объема отгруженных товаров и оказанных услуг в сегменте прочих неметаллических продуктов лидируют Курганская (43%) и Тюменская (29%) области. Прирост около 20% показали Пермский край и Челябинская область.

Цены без движения

Несмотря на относительно высокие темпы прироста, уральская стройиндустрия лишь наполовину восстановилась после кризисного обвала. Спрос на рынке недвижимости увеличивается не слишком быстро (это связано с низкой покупательной способностью в жилом секторе и отсутствием интереса инвесторов к региональным рынкам коммерческой недвижимости). Кроме того, по цифрам видно, что всплеск потребления не привел к подъему цен. Производители вынуждены подстраиваться под строительные компании, научившиеся в кризис считать деньги. При этом стоимость энергоносителей постоянно растет.

В таких условиях в ближайшие несколько лет тяжело придется всем производителям. В самом сложном положении окажутся технологические аутсайдеры, а таких на Урале большинство. По некоторым оценкам, современное оборудование позволяет снизить себестоимость по сравнению с линиями советского образца. При изготовлении цемента, например, разница достигает 30 - 40%.

Стоимость стройматериалов для покрытия возрастающих издержек предприятиям стройиндустрии вряд ли удастся взвинтить. В этом не заинтересованы ни застройщики, ни государство, которое намерено выполнять социальные задачи. Простой пример: если региональная власть профинансирует строительство инженерной инфраструктуры, то потребует от застройщика относительно низкого уровня цены метра, и он в свою очередь будет давить на производителей стройматериалов.

Мусорный эффект

Вывод очевиден: необходимо снижать себестоимость продукции или хотя бы не допускать ее серьезного подъема. Одно из наиболее удачных решений этой задачи - использование бытовых и промышленных отходов.

В теории организация подобных производств дает три преимущества. Первое - снижается стоимость сырья и повышается рентабельности бизнеса. Так, зола для выпуска цемента и бетона должна стоить в разы дешевле, чем песок, цена шлаков, которые можно использовать при строительстве дорог, - быть гораздо ниже, чем у щебня и т.д. В Европе промпредприятия даже приплачивают переработчикам, лишь бы те забрали отходы.

Второе - увеличение энергоэффективности производства и одновременно качества продукции. По словам главы комитета Госдумы по природным ресурсам, природопользованию и экологии Евгения Туголукова, если при производстве бетона заменить 20% цемента мелкозернистой золой, прочность продукта можно увеличить на 8%. При производстве цемента отходы (шины или пластик), сгорая, выделяют тепло, что позволяет снизить энергопотребление и, соответственно, стоимость конечного продукта. А выделяемые вредные вещества задерживаются фильтрами, уже установленными на предприятии. Использование золошлаковых отходов при производстве кирпича за счет равномерного распределения влаги в шихте позволяет экономить до 20% топлива.

Третий момент - экологический. Сегодня в России, по подсчетам Минрегионразвития, скопилось более 80 млрд тонн отходов. Ежегодно образуется около 2,7 млрд тонн промышленных и 40 млн тонн твердых бытовых отходов.

Предприятий, работающих с отходами, в России немало. Директор исследовательской компании Research.Techart Евгения Пармухина приводит примеры:

- Уже в 2009 году работали 12 производств эковаты (из макулатуры). Этот рынок быстро прибавляет в объемах: потребление в 2010 году превысило 19 тыс. тонн, ежегодные темпы прироста могут достичь 15%. Также в стране представлено производство пеностекла (из стеклобоя). Значительный рост этого рынка ожидается с 2013 года. Наверное, самый обсуждаемый стройматериал из отходов - древесно-полимерные композиты. Рынок рос на 20 - 40% в год до кризиса и на 15 - 20% во время него. В этом сегменте появляются новые производства, которые успешно работают по всей стране.

По словам директора Союза предприятий стройиндустрии Свердловской области Юрия Чумерина, сегодня отходы в той или иной мере используются практически во всех стройматериалах. Показательный пример для Среднего Урала - заводы «Теплит» (входит в «Атомстройкомплекс»): технология производства ячеистого бетона здесь основана на золе уноса, остающейся от ГРЭС. В Челябинской области отходы для производства цемента применяет Lafarge.

Конфликт интересов

Однако в целом объем использования отходов для производства стройматериалов крайне низок. По словам директора ФГУП «Федеральный центр благоустройства и обращения с отходами» при Минрегионразвития Николая Желяева, в среднем по стране хвосты добычи и обогащения полезных ископаемых, зола, шлаки, опилки, стружка используются только на 10 - 15% от годового объема образования. В цементном производстве доля применяемых отходов не превышает 3 - 8%, указывает технический директор «Сухоложскцемента» (Свердловская область) Александр Шашков.

Причин этому несколько. Первая - желание промпредприятий заработать на отходах. По словам Юрия Чумерина, не так давно стоимость золы уноса в Свердловской области составляла 500 рублей за тонну, а песка - 150 - 200 рублей: «Производителям стройматериалов было выгоднее покупать вместо золы шлаки у Магнитогорского меткомбината или получить лицензию на разработку карьера и добывать песок. Продукция ГРЭС стала менее востребованной, после чего им пришлось снизить цену до 120 - 150 рублей за тонну. Но и это дорого. Например, в Омской области цена на золу уноса не превышает 60 - 70 рублей».

- Процесс закупок отходов сегодня ничем не отличается от иных продуктов. Стоимость золы и шлаков, конечно, ниже, чем естественных материалов. Но не настолько, чтобы полностью перейти на их использование, - подтверждает Александр Шашков. - Рефтинская ГРЭС, например, дает 33% суммарного выброса загрязняющих веществ в целом по Свердловской области. Это крупнейший источник золы уноса, которую наше предприятие могло бы перерабатывать. Но на тех условиях, которые сегодня нам предложены, это нецелесообразно.

Вторая причина следует за первой: производители стройматериалов не хотят внедрять технологии выпуска изделий на основе отходов, поскольку опасаются, что тут же попадут в зависимость от поставщика.

Третья и главная причина - отсутствие у промпредприятий мотивации вкладываться в переработку отходов. Юрий Чумерин:

- Сегодня плата за складирование отходов чрезвычайно мала, а преференций за организацию переработки нет. Поэтому заводам проще складировать отходы. Приведу несколько примеров. Полевской криолитовый завод производит большое количество фторогипса. Если убрать фтор, добавить песка, то может получиться крайне востребованный стеновой материал. Среднеуральский медеплавильный завод уже 20 лет не может закончить разработку проекта извлечения из гипса твердых металлов. Те же ГРЭС: производителям стройматериалов неудобно получать золу в сухом виде - она пыльная и весит как воздух. Выход - производство гранул. Но никто не хочет тратить на это деньги.

- В России почему-то принято думать, что раз цементный завод может применять отходы, его надо заставить их принимать. Но никто не подумал о затратах завода на переработку, согласование каждого «чиха» с санитарными органами, обеспечение качества конечного продукта, рентабельности и прибыли, - добавляет Александр Шашков. - Перевод на отходы кроме закупочной стоимости требует значительных инвестиций на строительство технологических переделов по их приему, транспортировке и хранению, устранению побочных процессов, влияющих на качество продукта или выбросы в окружающую среду. Суммы могут составить до 30% стоимости основных фондов.

Отсутствие мотивации не дает появляться и предприятиям «среднего звена», которые могли бы получать отходы от заводов, перерабатывать их, обогащать и продавать производителям стройматериалов.

Решение задачи стимулирования использования отходов для производства зависит от государства, и оно, похоже, это понимает. Сегодня в России ни на федеральном, ни на региональном уровнях нет целевых программ, направленных на утилизацию отходов.

Сейчас в правительстве и Госдуме готовятся некоторые документы, например, Стратегия развития промышленности стройматериалов до 2020 года (в ней целая глава посвящена производству из отходов) и закон об улучшении использования золошлаковых отходов. В проекте закона есть несколько любопытных пунктов. Так, при госзаказе на строительство уполномоченный орган вправе требовать от подрядчика использования при работе 10% вторсырья. Кроме того, в документе говорится, что промпредприятия обязаны самостоятельно перерабатывать отходы или заключить договор на это со сторонними организациями.

Сама идеология этих документов нам кажется ошибочной. Самый эффективный стимул для развития отрасли переработки - экономический. А это жесткие лимиты на складирование отходов, резкое увеличение штрафов за их превышение, серьезные преференции для переработчиков, закрепленные на законодательном уровне. По словам Александра Шашкова, также необходимо предусмотреть в стоимости продукта (в результате производства которого образуются отходы) специальную надбавку (аналог возвращаемого НДС), обеспечивающую утилизацию отхода, включая сбор, промежуточное хранение, транспортировку до места переработки.

Подобная практика в России есть - это закон об утилизации попутного газа. Однако чтобы перенести этот опыт в сферу производства стройматериалов государству придется справиться с металлургическим и энергетическим лобби. А оно сегодня чрезвычайно велико.