Параллельным маршрутом

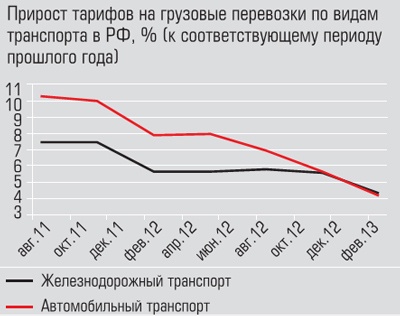

Снижение тарифов и отсутствие проблем с поставкой подвижного состава не помогают железной дороге вернуть положительную динамику погрузки. Автомобильные перевозчики изменения конъюнктуры на соседнем рынке не заметили.

Снижение тарифов и отсутствие проблем с поставкой подвижного состава не помогают железной дороге вернуть положительную динамику погрузки. Автомобильные перевозчики изменения конъюнктуры на соседнем рынке не заметили.Грузооборот автомобильного транспорта в России по итогам 2012 года вырос на 11,3%, железнодорожного — на 4,4%, сообщает Росстат. Причем автоперевозки показывали положительную динамику в течение всего года, а грузооборот железной дороги в декабре начал снижаться. Два года назад существенную разницу в динамике развития отраслей объясняли в первую очередь структурной реформой РЖД: проблемы на железной дороге не только замедляли рост показателей, но и повышали в глазах грузоотправителей привлекательность автоперевозки. Как два вида транспорта влияют друг на друга сегодня?

Под стук колес

Погрузка на сети РЖД в 2012 году по сравнению с 2011-м выросла всего на 2,4% — это самый низкий показатель с кризисного 2009 года. Более того, в декабре 2012-го она впервые упала — на 3,7%. В первые месяцы 2013-го зафиксировано снижение по всем основным видам грузов. Наиболее значительное — по зерну и продуктам перемола (в полтора раза к январю-февралю 2012 года), промышленному сырью и формовочным материалам (минус 16%), строительным грузам (минус 11,7%). В маленьком плюсе — 0,9% — только каменный уголь.График. Погрузка основных видов грузов в январе-феврале 2013 года

| Груз | Погрузка, млн тонн | Прирост к а.п. 2012, % |

| Каменный уголь | 51,4 | 0,9 |

| Нефть и нефтепродукты | 42,3 | -2,4 |

| Строительные грузы | 20,8 | -11,7 |

| Руда железная и марг. | 17 | -0,9 |

| Черные металлы | 11,6 | -7,4 |

| Хим. и мин. удобрения | 7,6 | -0,3 |

| Лесные грузы | 5,5 | -7,2 |

| Химикаты и сода | 4,5 | -5,2 |

| Промышленное сырье | 4,1 | -16 |

| Цемент | 3,7 | -0,4 |

По словам президента РЖД Владимира Якунина, снижение было прогнозируемо: «Уже в четвертом квартале повысились риски в отношении перспектив развития российской экономики и спроса на железнодорожные перевозки». Индекс промышленного производства, например, в январе — феврале текущего года упал на 1,5% по сравнению с аналогичным периодом предыдущего, так что железная дорога, вероятно, ощущает больший спад, чем промышленность.

Тем не менее крупные транспортные компании закончили 2012 год с результатами, значительно опережающими среднерыночные. В частности объем перевозок Первой грузовой компаний на сети РЖД увеличился в 2,7 раза по сравнению с 2011-м. В компании поясняют, что это следствие перехода к самостоятельному управлению парком полувагонов, ранее используемых РЖД в рамках агентского соглашения, а также расширения клиентского портфеля. Объем перевозок Федеральной грузовой компании (ФГК) вырос в два раза, контейнерных перевозок подвижным составом «ТрансКонтейнера» — на 8,9% и т.д. В «ТрансКонтейнере» указывают, что результат обусловлен преимущественно опережающим ростом перевозок в международном и транзитном сообщении, внутренние выросли всего на 1,9%. В компании Railship говорят, что превышение среднерыночного роста объема перевозок в 2012 году произошло за счет внедрения новых схем обработки и отправки контейнеров с экспортным грузом.

Тем не менее крупные транспортные компании закончили 2012 год с результатами, значительно опережающими среднерыночные. В частности объем перевозок Первой грузовой компаний на сети РЖД увеличился в 2,7 раза по сравнению с 2011-м. В компании поясняют, что это следствие перехода к самостоятельному управлению парком полувагонов, ранее используемых РЖД в рамках агентского соглашения, а также расширения клиентского портфеля. Объем перевозок Федеральной грузовой компании (ФГК) вырос в два раза, контейнерных перевозок подвижным составом «ТрансКонтейнера» — на 8,9% и т.д. В «ТрансКонтейнере» указывают, что результат обусловлен преимущественно опережающим ростом перевозок в международном и транзитном сообщении, внутренние выросли всего на 1,9%. В компании Railship говорят, что превышение среднерыночного роста объема перевозок в 2012 году произошло за счет внедрения новых схем обработки и отправки контейнеров с экспортным грузом. Проблемы у железнодорожного транспорта, несмотря на хорошие цифры крупных игроков, есть. Первая, судя по статистике, — сокращающаяся или стагнирующая в зависимости от сегмента промышленности грузовая база. Вторая — дефицит подвижного состава, разогревший рынок в 2010 году, превратился в профицит. По данным Свердловской железной дороги, сегодня избыточный парк грузовых вагонов оценивается в 250 тыс. единиц (см. «Сортировка интересов» , «Э-У» № 5 от 04.02.13). Это не только увеличивает нагрузку на инфраструктуру, но и вынуждает владельцев и операторов подвижного состава снижать цены. В кулуарах они признаются: в 2012 году конкуренция грузоотправителей за вагоны трансформировалась в конкуренцию операторов за грузы.

— Профицит вагонного парка, в первую очередь полувагонов и железнодорожных цистерн, привел к стагнации рынка с последующим падением ставок. Я бы сказала, рынок нащупал дно, о восстановлении и росте пока говорить рано. Связано это и с падением потребления угля со стороны КНР, и с кризисом ЕС, повлекшим сокращение промышленного производства, — поясняет генеральный директор транспортной компании «ВЭЙ-Групп Логистика» Лилия Матвеенко.

— В декабре 2012 года отмечено скопление пустых товарных поездов, чего ранее никогда не было. Произошло снижение тарифов до 10%. За последние пять лет парк вагонов вырос на 21%, тогда как грузооборот за этот же период — только на 7%. Это привело к увеличению конкуренции за грузовую базу, — приводит еще один фактор руководитель ГК «ИнтерТрансАвто» Александр Волик.

Операторы не могли на это не отреагировать.

— Учитывая макроэкономическую ситуацию и положение дел на рынке грузовых перевозок, в частности профицит подвижного состава, мы предприняли шаги для сохранения рыночной доли и рационального использования парка вагонов, — рассказывает заместитель генерального директора ФГК Михаил Шарин. — Это в том числе проявилось в более гибком управлении ставками для привлечения новых клиентов и стимулировании существующих к большему предъявлению грузов к перевозкам. Так, с 1 января 2013 года на 30% снижены ставки на крытые вагоны, предоставляемые на условиях публичной оферты (возможность заключения договора на сайте компании, клиент получает вагон под загрузку в 10-дневный срок с момента оплаты. — Ред.). С марта 2013 года оферта внедрена в сегменте полувагонов, в ближайшем будущем этот механизм планируется распространить на платформы.

Такие шаги со стороны крупных операторов, безусловно, улучшили их результаты. Но на автотранспортном бизнесе изменение конъюнктуры на железной дороге, похоже, не сказалось.

Под шелест шин

По данным Росстата, грузооборот автомобильного транспорта в России в 2012 году вырос на 11,3% по сравнению с 2011-м. Результат стабильный: для сравнения — прирост 2011/2010 составил 10,6%, 2010/2009 — 12%. Таким образом, зафиксированное статистикой снижение индекса промышленного производства автотранспорт фактически не затронуло. Оборот оптовой торговли, от которого также зависит этот рынок, вырос в 2012 году на 6,6%.

По данным Росстата, грузооборот автомобильного транспорта в России в 2012 году вырос на 11,3% по сравнению с 2011-м. Результат стабильный: для сравнения — прирост 2011/2010 составил 10,6%, 2010/2009 — 12%. Таким образом, зафиксированное статистикой снижение индекса промышленного производства автотранспорт фактически не затронуло. Оборот оптовой торговли, от которого также зависит этот рынок, вырос в 2012 году на 6,6%. — Грузооборот нашей компании в 2012 году увеличился в тоннаже на 30%, в рублевом эквиваленте — на 35% по отношению к показателям 2011 года. Если посмотреть на динамику первых двух месяцев 2013-го, то она также положительная — рост до 40%, тогда как в декабре 2012-го мы показали слабый рост, значительно меньший, чем в целом по году. Пул наших заказчиков не сильно изменился, поэтому правильнее связывать результаты с увеличением объема вывоза продукции партнеров, — отмечает Александр Волик.

— В течение прошлого года объем грузоперевозок увеличился примерно на 30%. Особенно он рос в период строительного сезона. В целом 2012 год можно назвать успешным, несмотря на то, что результат четвертого квартала был смазан ростом цен на горюче-смазочные материалы, что негативно отразилось на прибыли в первом квартале 2013 года, — добавляет генеральный директор компании «ТрансКом» Денис Нейгебауэр.

Факторы риска на рынке автоперевозок, в отличие от железной дороги, в последние годы не изменились. Основных — два. Первый — безостановочный рост цен на дизельное топливо. С ноября 2009 года по март 2013 литр подорожал почти в 1,7 раза (с 18,5 до 31,7 рубля) и стоит теперь дороже бензина Аи-95. Второй — демпинг, не позволяющий компаниям поднимать тарифы в соответствии с ростом расходов.

— Главной проблемой по-прежнему остаются недобросовестные конкуренты и партнеры. Сейчас очень легко потерять груз или не получить оплату за его доставку. Очень серьезно усложнили ситуацию выросшие цены на дизельное топливо, которые за год прибавили 25%. Цены на перевозки продолжают оставаться на месте, все это напоминает бомбу замедленного действия. С наступлением сезона увеличатся грузооборот и стоимость перевозок, что без сомнения вызовет повсеместный рост цен на все. Для решения проблем необходимо возвращать обязательное лицензирование, это поможет сразу отсеять множество компаний-однодневок. Плюс на рынке есть перевозчики, которые не рассчитали свои возможности, и в момент спада оказались в неловком положении: с одной стороны, у них кредиты и долги, с другой — нет работы. Вот и вынуждены они, чтобы свести концы с концами, работать чуть ли не по себестоимости, сбивая и без того низкие цены, — объясняет Денис Нейгебауэр. — Также на законодательном уровне нужно вводить ограничения роста цен на топливо. То, что сейчас происходит на наших заправках, иначе как беспределом не назовешь.

— Главной проблемой по-прежнему остаются недобросовестные конкуренты и партнеры. Сейчас очень легко потерять груз или не получить оплату за его доставку. Очень серьезно усложнили ситуацию выросшие цены на дизельное топливо, которые за год прибавили 25%. Цены на перевозки продолжают оставаться на месте, все это напоминает бомбу замедленного действия. С наступлением сезона увеличатся грузооборот и стоимость перевозок, что без сомнения вызовет повсеместный рост цен на все. Для решения проблем необходимо возвращать обязательное лицензирование, это поможет сразу отсеять множество компаний-однодневок. Плюс на рынке есть перевозчики, которые не рассчитали свои возможности, и в момент спада оказались в неловком положении: с одной стороны, у них кредиты и долги, с другой — нет работы. Вот и вынуждены они, чтобы свести концы с концами, работать чуть ли не по себестоимости, сбивая и без того низкие цены, — объясняет Денис Нейгебауэр. — Также на законодательном уровне нужно вводить ограничения роста цен на топливо. То, что сейчас происходит на наших заправках, иначе как беспределом не назовешь.Александр Волик видит те же проблемы:

— Это массовый уход индивидуальных предпринимателей с рынка и отсутствие четкого регулирования со стороны фискальных органов. Многие компании по-прежнему работают по серым схемам, демпингуют, не заботясь о качестве конечных услуг и сохранности грузов.

Каждому свое

Несмотря на проблемы автомобильных перевозок, в начале 2013 года они продолжили расти, хотя и существенно медленнее. По данным Росстата, грузооборот автотранспорта в январе увеличился на 1,1% по сравнению с январем 2012 года. Грузооборот железнодорожного транспорта при этом упал на 7,3%.Два года назад участники рынка говорили о перераспределении грузоотправителей между железной дорогой и авто (см. «Загнали в тупик» , «Э-У» № 6 от 14.02.11). Растущие тарифы и трудности с поставкой вагонов вынуждали бизнес искать иной способ доставки продукции. Можно было предположить, что снижение тарифов на железной дороге запустит обратный процесс, но опрошенные нами игроки считают, что этого не произойдет.

— Железнодорожные перевозки не смогут составить серьезной конкуренции автомобильным, так как по железной дороге перевозят другие категории грузов: промышленное сырье, каменный уголь, нефть и нефтепродукты, цемент, зерно, металлы, химикаты, кокс и пр. К тому же участники рынка отмечают, что крупнейшие промышленные холдинги, производители сельскохозяйственной продукции и продуктов питания стали все чаще отправлять грузы именно автомобильным транспортом, — говорит Александр Волик.

— Железнодорожные перевозки не смогут составить серьезной конкуренции автомобильным, так как по железной дороге перевозят другие категории грузов: промышленное сырье, каменный уголь, нефть и нефтепродукты, цемент, зерно, металлы, химикаты, кокс и пр. К тому же участники рынка отмечают, что крупнейшие промышленные холдинги, производители сельскохозяйственной продукции и продуктов питания стали все чаще отправлять грузы именно автомобильным транспортом, — говорит Александр Волик. — Грузоотправители, основа логистики которых рассчитана на использование железной дороги, не откажутся от нее в пользу других видов транспортировки, — добавляет Лилия Матвеенко. — На плечо доставки от 500 км авто не может конкурировать с ж/д. Пропускная способность существующих складских комплексов изначально рассчитана на использование железной дороги. Унификация ж/д тарифа, прошедшая в ноябре 2012 года (тариф на пробег порожнего вагона перестал зависеть от класса ранее перевезенного в нем груза. — Ред.), и профицит парка подвижного состава оживили отправителей нерудных материалов, некрупных лесозаготовителей, в общем, отправителей всех грузов первого класса, кроме угля. Увеличение грузопотока на железной дороге возможно при благоприятной внешней и внутренней промышленной конъюнктуре.

Таким образом, результаты и железнодорожных и автомобильных перевозок будут зависеть преимущественно от темпов развития тех отраслей промышленности, которые являются основными потребителями их услуг. Маркетинговые инструменты вроде гибких тарифов позволят быстрее расти отдельным компаниям, но только за счет других игроков своего же рынка.