Никаких спекуляций

Рынок качественной складской недвижимости в большинстве региональных центров Урала и Западной Сибири не интересен крупным инвесторам, несмотря на наличие спроса. В лучшем случае его осваивают местные девелоперы или компании, строящие склады для собственных нужд.В начале года в СМИ появилась информация о 100-процентной загрузке уфимского складского комплекса Sigma Logopark (36 тыс. кв. метров, первый и пока единственный объект класса А в Уфе). Событие, конечно, небольшое, но оно хорошо иллюстрирует состояние рынка качественной складской недвижимости в крупных городах Большого Урала: спрос на нее высок, и он гарантирует интерес арендаторов к немногочисленным пока проектам. Как рассказал генеральный директор Sigma Logopark Андрей Панин, заполнение шло в течение двух лет, особенно активно — во втором полугодии-2012. Компания возобновляет строительство второй очереди площадью 50 тыс. кв. метров, которая будет сдана в первой половине следующего года.

Риск дефицита качественного предложения в региональных центрах Большого Урала был очевиден еще два года назад, когда мы готовили последний обзор складской недвижимости (см. «Складской нож» , «Э-У» № 12 от 28.03.11). Тогда эксперты прогнозировали оживление инвесторов после возвращения спроса на докризисный уровень и роста арендных ставок. Но складская недвижимость в регионах по-прежнему не изобилует инвестиционными проектами. Почему?

В очередь

По данным консалтинговой компании Knight Frank, объем рынка качественных складских площадей (классов А и В) в России превышает 11,2 млн кв. метров, из которых почти 8,6 миллиона приходится на Москву и Санкт-Петербург (включая Московскую и Ленинградскую области, оценка по состоянию на I квартал 2012 года). Другие города располагают лишь 23,3% от общего фонда качественных складов, хотя, как отмечают в Knight Frank, в них сосредоточено около 83% населения и 69% оборота розничной торговли.Лидер по количеству складских объектов классов А и В на территории Большого Урала — Екатеринбург: 480 тыс. кв. метров (он уступает только столицам). На втором месте — Челябинск (107 тысяч), за ним следуют Уфа и Пермь — 75 и 68,5 тыс. кв. метров соответственно. В других городах рынок качественной спекулятивной (построенной для использования в рынке) складской недвижимости фактически отсутствует.

Показательно сравнение количества складских площадей в расчете на миллиард рублей оборота розничной торговли. По нему первое место занимает Санкт-Петербург (2,62 тыс. кв. метров), второе — Москва (1,94), третье — Новосибирск (1,6). Екатеринбург на четвертом (0,87, данные Knight Frank, учтен оборот розничной торговли по итогам 2010 года). В Челябинске, Уфе и Перми этот показатель в среднем в 2,5 раза меньше екатеринбургского.

Показательно сравнение количества складских площадей в расчете на миллиард рублей оборота розничной торговли. По нему первое место занимает Санкт-Петербург (2,62 тыс. кв. метров), второе — Москва (1,94), третье — Новосибирск (1,6). Екатеринбург на четвертом (0,87, данные Knight Frank, учтен оборот розничной торговли по итогам 2010 года). В Челябинске, Уфе и Перми этот показатель в среднем в 2,5 раза меньше екатеринбургского. — Если посмотреть точки развития рынка аренды качественной складской недвижимости, то прежде всего можно выделить семь городов: это Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Ростов-на-Дону, Краснодар и Казань. Отмечу и Челябинск — в этом городе планируется построить крупный логистический центр. Это основные места притяжения клиентской базы — удачно расположенные города-миллионники с высоким уровнем потребления, развитым рынком розничной торговли, сформировавшимся спросом ритейлеров на качественную логистику, — отмечает региональный директор департамента индустриальной и складской недвижимости, земли Knight Frank Russia & CIS Вячеслав Холопов. — В других городах склады строятся компаниями преимущественно для собственных нужд и местными игроками. То есть компании понимают, что их бизнес требует повышения качества логистики, и для удовлетворения своих потребностей строят себе склад. Чаще всего это небольшие объекты площадью, например, 20 тыс. кв. метров, из которых половину они могут сдавать в аренду другим компаниям.

Примечательно, что интерес федеральных девелоперов к тому же Екатеринбургу не избавил город от дефицита. Как отметила главный специалист сектора прогнозов, перспективного развития и анализа комитета по товарному рынку городской администрации Наталия Райская, «на сегодняшний день в городе нет ни одного квадратного метра свободных складских помещений. Предприниматели готовы развивать бизнес и переезжать в более высокотехнологичные склады. Управляющие компании складских терминалов даже вынуждены формировать листы ожидания». При этом на качественные склады в Екатеринбурге приходится почти половина рынка: это весьма высокий показатель. В других городах Большого Урала с этим сегментом ситуация еще хуже. Генеральный директор компании «Инвест Бизнес Консалтинг» (Челябинск) Станислав Ахмедзянов:

— Складские площади класса А в Челябинске отсутствуют, доля класса В не превышает 10%. Мне неизвестно, чтобы в 2012 году кто-то сдавал склады с целью использования их в рынке, только для собственных нужд. Но даже с учетом этого общий объем качественных складских площадей в Челябинске и его окрестностях вырос незначительно и по-прежнему сильно далек от потребности работающих здесь компаний.

Таблица. Ключевые показатели рынка качественной складской недвижимости (класс А и В) в крупнейших регионах РФ

| Регион | Общий объем площадей на конец I квартала 2012, тыс. кв.м. | Объем в расчете на млрд рублей оборота розничной торговли, тыс. кв.м. | Объем в расчете на тыс. населения, кв.м. |

| Москва | 6628 | 1,94 | 382,8 |

| Санкт-Петербург | 1960 | 2,62 | 314,6 |

| Екатеринбург | 480 | 0,87 | 109,2 |

| Новосибирск | 445 | 1,6 | 168 |

| Казань | 290 | 0,74 | 76,8 |

| Нижний Новгород | 225 | 0,73 | 67,7 |

| Самара | 220 | 0,57 | 69,4 |

| Ростов-на-Дону | 210 | 0,53 | 49,7 |

| Воронеж | 143 | 0,85 | 63,2 |

| Челябинск | 107 | 0,31 | 30,5 |

| Уфа | 75 | 0,16 | 18,4 |

| Краснодар | 70,5 | 0,13 | 13,7 |

| Пермь | 68,5 | 0,22 | 26 |

| Красноярск | 50 | 0,18 | 17,3 |

| Волгоград | 35 | 0,17 | 13,5 |

| | лидеры по показателю |

| | аутсайдеры по показателю |

Руководитель сети агентств недвижимости «Эксперт» (Уфа) Елена Андреева рассказывает о своем городе:

— Дефицита складской недвижимости как таковой у нас нет. На рынке много предложений об аренде бывших производственных помещений, ангаров и прочих объектов в основном советских времен. А вот качественных складов того же класса А, безусловно, не хватает.

Москва нам ближе

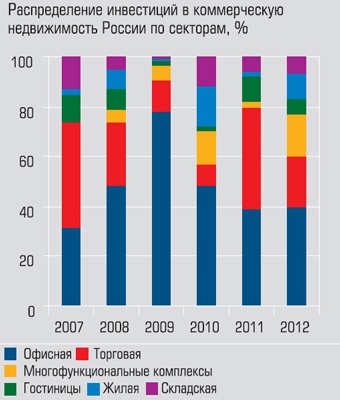

Таким образом, темпы развития качественной складской недвижимости не удовлетворяют потребности бизнеса ни в Екатеринбурге, ни в других городах. Это объясняется рядом факторов. Основной — невысокая инвестиционная привлекательность этого сегмента в регионах. По данным консалтинговой компании Jones Lang LaSalle, в среднем в 2007 — 2012 годах на складские проекты приходилось чуть больше 7% инвестиций в российскую коммерческую недвижимость. Для сравнения, на офисы — 47%, на торговые центры — 25%. По данным Knight Frank, 84% складских площадей в 2011 году построено в Москве и Санкт-Петербурге. Вывод — на склады в регионах приходится мизерная доля инвестиций. Вячеслав Холопов объясняет почему:

Таким образом, темпы развития качественной складской недвижимости не удовлетворяют потребности бизнеса ни в Екатеринбурге, ни в других городах. Это объясняется рядом факторов. Основной — невысокая инвестиционная привлекательность этого сегмента в регионах. По данным консалтинговой компании Jones Lang LaSalle, в среднем в 2007 — 2012 годах на складские проекты приходилось чуть больше 7% инвестиций в российскую коммерческую недвижимость. Для сравнения, на офисы — 47%, на торговые центры — 25%. По данным Knight Frank, 84% складских площадей в 2011 году построено в Москве и Санкт-Петербурге. Вывод — на склады в регионах приходится мизерная доля инвестиций. Вячеслав Холопов объясняет почему: — Арендные ставки в разных городах сильно отличаются. Сегодня максимальная ставка в Москве — 135 — 145 долларов в год за кв. метр в складском комплексе класса А, в Санкт-Петербурге — порядка 120, в Екатеринбурге — 110 долларов или чуть больше. При этом себестоимость строительства в региональных центрах не ниже, а зачастую выше, чем в Московской области. Например, учитывая климатические условия Урала, здесь нужно по-другому рассчитывать снеговые нагрузки и усиливать теплоизоляцию. Зачем девелоперу брать на себя дополнительные риски и идти в регион, если он может зарабатывать в Москве? В пяти миллионниках, в число которых входит Екатеринбург, федеральные девелоперы чувствуют себя более-менее нормально, но в другие города им идти без крупного проекта (менее 50 тыс. кв. метров) нет экономического смысла. Есть еще одно препятствие. В 2012 году в России было продано примерно 350 тыс. кв. метров складских площадей конечным потребителям, прошли две крупные инвестиционные сделки по продаже складов, заполненных арендаторами, но все — в Москве и Московской области. Получается, что, построив в каком-либо регионе склад, девелопер за редким исключением не может рассчитывать на его продажу ни инвестиционным фондам, ни крупным ритейлерам.

Станислав Ахмедзянов называет еще одну причину:

— Для всех городов с минимальным или отсутствующим предложением качественной складской недвижимости характерна одна проблема — инвесторы боятся быть новаторами. Нужна компания, которая поднимет голову, реализует в том же Челябинске качественный проект, и покажет всем, что такое хороший склад. Я не исключаю, что у первого проекта возникнут сложности. Арендаторы сегодня говорят, что им нужна качественная недвижимость, но не факт, что они реально готовы платить за нее, за дополнительные услуги. Но, на мой взгляд, для преодоления этого барьера потребуется всего год с момента сдачи первого комплекса. Многим миллионникам просто нужны компании, которые начали бы формировать в них этот рынок.

По словам директор уральского филиала компании «Логопарк.ру» (управляет в частности логопарком «Пышма» под Екатеринбургом) Виталия Хиля, дефицит усугубляет невысокая заинтересованность инвесторов из-за длительного срока окупаемости проекта — от семи лет. Спрогнозировать, как поведет себя рынок даже через пять лет, сложно.

Таблица. Классификация складской недвижимости

| Тип | Описание | Пол по спец. треб. | Высота | Регул. темп. / венти- | Пож. сигн. и система туш. | Автоном. электро- энергия | Площадки по спец. треб. | Контроль дос. сотруд- ников | Видеонаб., система охраны | Проф. управ- ление | Телеком. |

| А+ | Совр. одно-этажное здание из легких металлоконструкций и сэндвич панелей, без колонн или с шагом не менее 12 м | + | от 13 | + / + | + | + | + | + | + | + | + |

| А | Совр. одно-этажное здание из легких металлоконструкций и сэндвич панелей, без колонн или с шагом не менее 9 м | + | от 10 | + / + | + | - | + | - | + | + | + |

| В+ | Одноэтажное вновь построенное или реконструированное здание | + | от 8 | + / + | + | - | + | - | + | - | + |

| В | Одно-, многоэтажное вновь построенное или реконструированное здание | - | от 6 | - / - | + | - | - | - | + | - | + |

| С | Капитальное производственное помещ. или утепленный ангар | - | от 4 | - / - | - | - | - | - | - | - | - |

| D | Подвальные помещения или объекты ГО, неотапливаемые производственные помещения или ангары | - | - | - / - | - | - | - | - | - | - | - |

Как отмечают в Knight Frank, в предкризисные годы девелоперы Raven Russia, PNK Group и VVV Company заявляли о планах по строительству крупных спекулятивных складских комплексов в Челябинске. Инвестиционная компания RED и PNK Group намеревались построить комплексы в Екатеринбурге. В правительстве Челябинской области говорили о проработке проекта транспортно-логистического комплекса «Южноуральский» совместно с китайскими партнерами. Однако планы корректировались и комплексы не строились.

— Низкая доля качественных помещений в Уфе обусловлена тем, что, во-первых, многие компании, ранее анонсировавшие проекты качественных складов, так и не вышли на строительство. Во-вторых, спрос со стороны федеральных ритейлеров к Уфе был низким и предпочтение отдавалось складам, находящимся в ближайших городах, таких как Екатеринбург, Самара, Казань, где и предложение качественных площадей значительно шире, — объясняет Андрей Панин. — Отсутствие в достаточном количестве качественных площадей в Уфе тормозит развитие розничного рынка, но более важным нам кажется то, что город до конца не использует свой транспортно-логистический потенциал. Уфа, находясь на границе Урала и Поволжья, может стать удобным местом для создания распределительных центров федеральных компаний.

Отложенная активность

На наш взгляд, в ближайшие годы ситуация на рынке качественной складской недвижимости должна начать меняться. Если посмотреть на оборот розничной торговли, являющийся одним из ключевых индикаторов потребности в складах, то на территории десяти субъектов Большого Урала он не снижался даже в кризис. А в 2012 году по сравнению с 2011-м, по данным Росстата, вырос почти на 10%, что, по крайней мере, в ключевых регионах не могло не повысить интерес к складской недвижимости.

На наш взгляд, в ближайшие годы ситуация на рынке качественной складской недвижимости должна начать меняться. Если посмотреть на оборот розничной торговли, являющийся одним из ключевых индикаторов потребности в складах, то на территории десяти субъектов Большого Урала он не снижался даже в кризис. А в 2012 году по сравнению с 2011-м, по данным Росстата, вырос почти на 10%, что, по крайней мере, в ключевых регионах не могло не повысить интерес к складской недвижимости. — От принятия решения о выходе на площадку до вывода объекта на рынок девелоперу необходимо 1,5 — 2 года. К концу текущего года и началу следующего планируется сдача ряда крупных объектов как региональными, так и федеральными девелоперами. Вероятно, дефицит качественных площадей может сократиться, — отмечает Виталий Хиль. — Мы можем подтвердить заинтересованность федеральных девелоперов к крупнейшим городам Уральского федерального округа: Екатеринбургу, Перми, Челябинску, Уфе, Тюмени. В Кургане, Ижевске и Оренбурге возможна реализация небольших проектов, в пределах 7 — 10 тыс. кв. метров.

Станислав Ахмедзянов говорит о том, что ему известно о планах строительства в Челябинске складов (примерно по 12 тыс. кв. метров) нескольких московских компаний. «Они понимают, что наш рынок крайне дефицитен с точки зрения качественных объектов. В какой-то момент его нужно начинать осваивать», — подчеркнул он.

По информации администрации Екатеринбурга, в городе до 2015 года будет построено 1,2 млн кв. метров складских площадей класса А и В, что почти равнозначно текущему предложению объектов всех классов.

— В Екатеринбурге в ближайшее время может появиться еще минимум один крупный качественный складской комплекс. Большой проект будет реализован в Челябинске. С другими городами ситуация сложнее, — прогнозирует Вячеслав Холопов. — Они могут заинтересовать федеральных девелоперов только в том случае, если, например, производственно-дистрибьюторская компания скажет, что ей нужен склад тысяч на 80 квадратов, или будет сформировано несколько конкретных заявок от разных компаний. Но качественный склад на несколько десятков кв. метров будет востребован в любом крупном городе. Такой объем не интересен федеральным девелоперам, однако воспользоваться ситуацией вполне могут местные игроки.

Таким образом, рынок складской недвижимости Большого Урала все-таки ждет активное развитие. Большая часть открытий, скорее всего, произойдет в Екатеринбурге, но и у рынков других городов, силами в первую очередь местных девелоперов, есть шанс измениться.