Эксперт-400. Рейтинг крупнейших компаний России по итогам 2016 года

Глеб Жога*, Сергей Заякин**

*Редактор отдела экономики журнала «Эксперт-Урал».

**Руководитель проектов Аналитического центра «Эксперт».

Специальный доклад

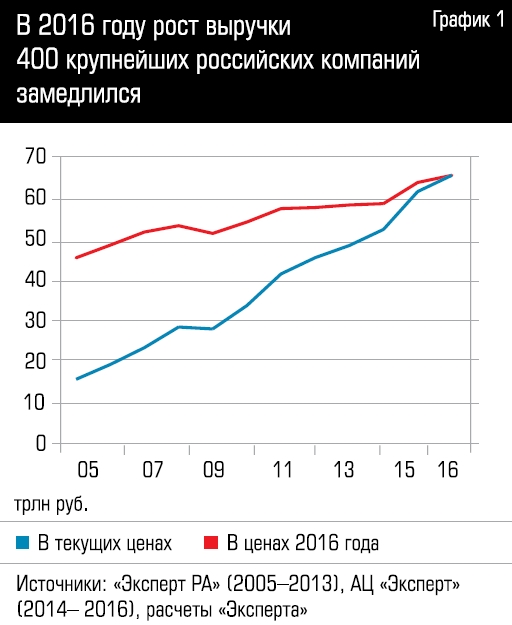

Опись первого эшелона

Совокупная выручка 400 крупнейших компаний России по итогам 2016 года составила 65,4 трлн рублей, это на 6,5% больше доходов топ-400 по итогам 2015 года. Рост несколько выше, чем в среднем по стране: за тот же период суммарный выпуск товаров и услуг в РФ (совокупный общественный продукт, СОП), согласно Росстату, увеличился в текущих ценах на 5,2%. Однако по итогам 2015 года совокупная выручка 400 крупнейших компаний выросла чуть ли не втрое сильнее — на 17,7%. Рискнем предположить, что главной причиной столь бодрой динамики была сильная девальвация рубля, увеличившая рублевую выручку крупных экспортеров. В реальном выражении, корректируя прирост номинальной выручки на дефлятор ВВП, топ-400 также показывают рост выручки — на 2,7% в 2016 году (против 8,8% в 2015-м, см. график 1).

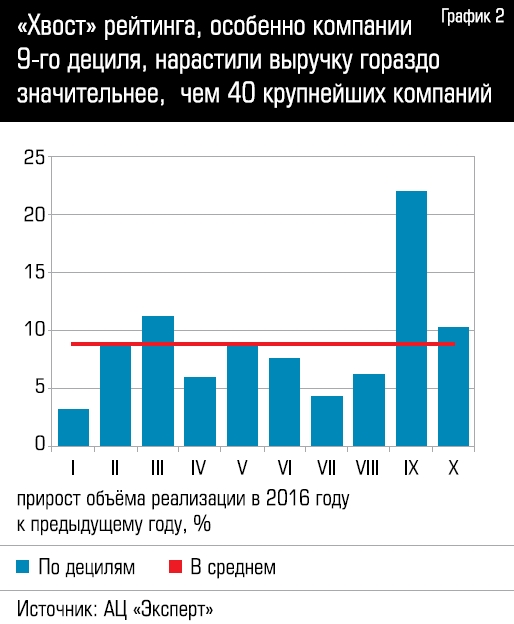

«Входной билет» в рейтинг крупнейших подорожал по итогам прошлого года на 15 с небольшим процентов, до 24,7 млрд рублей. Обратим внимание, что весь «хвост» рейтинга по итогам 2016 года развивался очень динамично — прирост в среднем по девятому-десятому децилю превышал 16%. Однако если отсечь «медленную голову» (компании первого дециля увеличили выручку в сумме лишь на 3,2%, сильно меньше среднего) и «торопливый хвост», то внутри «тела» выборки рост распределяется более или менее равномерно (см. график 2).

Чистый финансовый результат (ЧФР) 400 крупнейших компаний увеличился почти на 28% и достиг 5,3 трлн рублей. Даже с поправкой на инфляцию ЧФР топ-400 превысил уровень докризисного 2013го (см. график 3), а число компаний списка, показавших отрицательную чистую прибыль, уменьшилось за год с 85 до 60.

Охват рейтингом отечественной экономики на протяжении последнего десятилетия стабилен и менялся не сильно: выручка крупнейших 400 компаний колеблется вокруг 40% СОП. Причем в отчетном 2016 году эта доля была самой высокой за десять лет — 42,9% (см. график 4).

Отсюда вывод: отечественная экономика в своей размерной структуре стабильна, на эту структуру не оказывают существенного влияния ни всемирный кризисный обвал 2008–2009 годов, ни девальвация рубля в 2014–2015 годах.

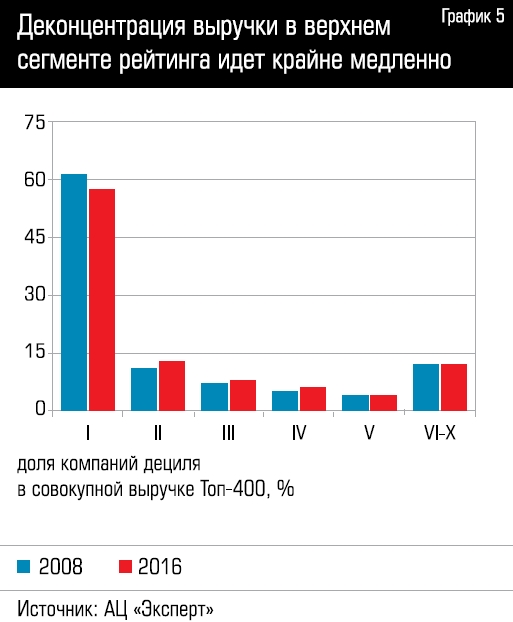

Если взглянуть на размерную структуру самой рейтингуемой выборки, картина та же — стабильность и концентрация в «голове»: по-прежнему около 60% совокупной выручки топ-400 приходится на 40 компаний первого дециля и деконцентрация в пользу компаний следующих эшелонов за последние десять лет едва заметна (см. график 5).

Более выражена другая структурная тенденция — огосударствление экономики: за последние десять лет доля государственных компаний в совокупной выру чке топ-400 вырос ла с 31% (2007 год) до 40% (2016-й), а доля частного отечественного бизнеса зеркально упала с 54 до 45,6%. Совокупная доля совместных предприятий и иностранных фирм в этот период оставалась стабильной — 14–15% (см. график 6). Активнее всего огосударствление шло в 2007–2010 годах; казалось, что в 2014–2015-м процесс остановился, однако по итогам 2016 года частный сектор снова ослабил позиции. Заметим, что по итогам 2016-го средняя рентабельность подконтрольных государству компаний составила 10,4%, а у частных предпринимателей — 7%.

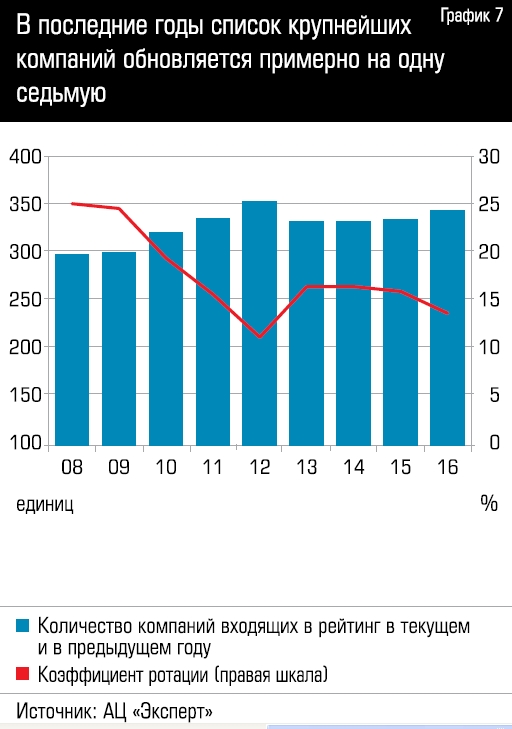

Интересна динамика обновлений рейтинговой таблицы за последние десять лет (см. график 7). Самой низкой «наследственность» выборки была в 2008–2009 годах — тогда рейтинг каждый год обновлялся на четверть, в таблицу соответствующего года переходило лишь по 300 компаний из прежней выборки. Наибольшим постоянством отмечен 2012-й: в топ-400 по его итогам из рейтинга предыдущего года перешли 356 фирм. Затем последовал спад и плато — в 2013–2015 годах таблицы наследовали по 335–337 компаний из предыдущих списков. По итогам 2016 года (нынешняя волна исследования) «наследственность» опять подросла — 346 повторяющихся имен, то есть коэффициент ротации снизился до 13,5% (см. график 7). Рискнем предположить, что эти колебания связаны с волнами застоя (кризиса) и экономического развития в стране; более того, видится, что этот индикатор носит опережающий характер по отношению к валовому продукту. Если так, то мы находимся на пороге подъема.

Любопытно, что верхний эшелон американского крупного бизнеса вдвое более устойчив по составу: список крупнейших по выручке американских компаний из рейтинга Fortune USA 500 в 2009–2017 годах ежегодно обновлялся примерно на 30 компаний, то есть коэффициент ротации составлял порядка 6%.

Месяц назад «Эксперт» опубликовал третий рейтинг отечественных экспортеров (см. «Последний год экспортного спада», № 39 за 2017 год). Перечень, в который вошли 200 крупнейших российских экспортеров, покрывает около 80% совокупной внешнеторговой выручки страны — репрезентативность этого рейтинга очень высока, а экспортеров в России, как выясняется, совсем немного, порядка 27 тысяч. Любопытно, что пересечение списков топ-200 экспортеров и топ-400 крупнейших по выручке сравнительно невелико: только 93 компании из числа 200 внешнеторговых лидеров вошли во всероссийский топ-400. Получается, что из числа участников топ-400 менее четверти серьезно занимаются экспортом — на наш взгляд, это мало. Обратим внимание: те 93 компании, что вовлечены, по итогам 2016 года показали более серьезную рентабельность (12,2%), чем в среднем по топ-400 (8,5%), однако куда меньший темп прироста выручки — всего около двух процентов.

С этого года мы добавили в основную рейтинговую таблицу столбец с показателями занятости на предприятиях. Пока в этом столбце пустых клеточек больше, чем информативных: по итогам 2016 года мы собрали данные по 153 крупнейшим компаниям из 400 — в общей сложности в них трудятся 5,9 млн человек. По данным Росстата, в 2016 году в экономике было занято 72,4 млн человек; из них лишь 16,6 млн — штатные работники организаций, не относящихся к малому бизнесу и бюджетной сфере. Выходит, что наши данные охватывают чуть больше трети (35%) численности крупных и средних предприятий российской экономики. Это довольно высокая представительность, учитывая, что по выручке репрезентативность топ-400 (доля в СОП), как мы уже говорили, составляет 42,9%. Оговоримся, что численность персонала, указанная в нашей таблице, включает и иностранные подразделения холдингов — участников рейтинга; в этом случае резоннее говорить о совокупной численности персонала холдингов, зарегистрированных в России. Однако количество таких подразделений в масштабах таблицы невелико.

Отрасль с наибольшим числом занятых — нефтегазовая промышленность; здесь, если считать по имеющимся у нас данным, трудится 1,1 млн человек, или почти 19% работников крупнейших предприятий. Главный работодатель отрасли — «Газпром»: суммарно на всех подразделениях холдинга работает 467,4 тыс. человек. Вторая по «населенности» отрасль — транспортная, где занято около 15% из учтенных в таблице 5,9 млн человек; основной работодатель здесь — «Российские железные дороги» (774 тыс. человек, 90% занятых в отрасли), одна из самых крупных по показателю занятости компаний в мире. При этом общий вес выручки транспортной отрасли в совокупной выручке топ-400 куда менее значим — 6,6%. Третья отрасль — банки (563 тыс. занятых), крупнейший здесь Сбербанк (325,1 тыс. человек). Четвертая отрасль — розничная торговля (9% от топ-400); здесь два лидера — сеть

«Магнит» (230,3 тыс. человек) и Х5 Retail Group (196,1 тыс. человек). Наконец, пятая крупнейшая отрасль-работодатель — связь (8% таблицы), треть рабочих мест в которой обеспечивает «Почта России» (292,4 тыс. человек). Пятерка перечисленных отраслей-лидеров дает около 60% суммарной занятости (5,9 млн человек).

Заметим, что четыре из перечисленных крупнейших работодателей — государственные предприятия. Огосударствление, если его рассчитывать в термина х занятости, вино еще отчетливее: общая доля государственных работодателей в нашей таблице составляет около 56%, а доля госкомпаний по показателю выручки, напомним, 40%. Неизбежный вывод: государство менее эффективный работодатель, чем частный сектор (см. график 8).

.jpg)

Средняя производительность труда по 153 крупнейшим компаниям по итогам 2016 года составила 7,9 млн рублей на человека — почти втрое выше, чем в среднем по стране (или даже вчетверо — в зависимости от метода расчета). Но это в 3,6 раза ниже, чем у мировых лидеров: 7,9 млн рублей на человека в пересчете по среднегодовому курсу доллара эквивалентно 118 тыс. долларов на занятого, а среднегодовая производительность по списку Fortune 500 за тот же период составила 428 тыс. долларов на человека, то есть в 3,6 раза выше.

Среди крупнейших отраслей нашей таблицы самой производительная — нефтегазовая: 16,7 млн рублей на одного занятого в 2016 году (см. график 9). В списке Fortune ТЭК тоже самый производительный: 1,5 млн долларов на одного занятого, то есть в шесть раз эффективнее российских показателей. Далее в нашей выборке следует банковская отрасль — около 10 млн рублей на человека; в Fortune 500 на втором месте тоже финансовый сектор — 0,7 млн долларов на человека, что в 4,7 раза выше российского аналога.

Все остальные отечественные отраслевые сектора — крупнейшие работодатели демонстрируют выработку ниже среднего по таблице: транспорт и логистика — 2,9 млн рублей на человека; розничная торговля — 5,3 млн, связь — лишь 1,7 млн (а «Почта России» и вовсе лишь 0,56 млн), машиностроение — 4,6 млн рублей на одного занятого (см. таблицу 2).

Хит-парад отраслей

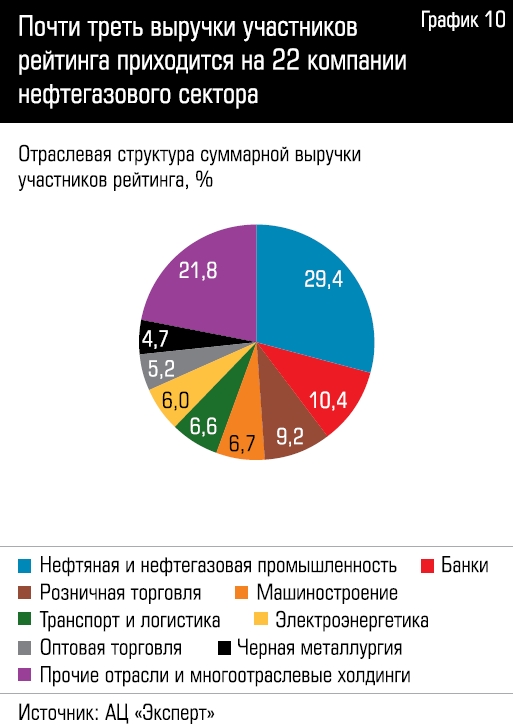

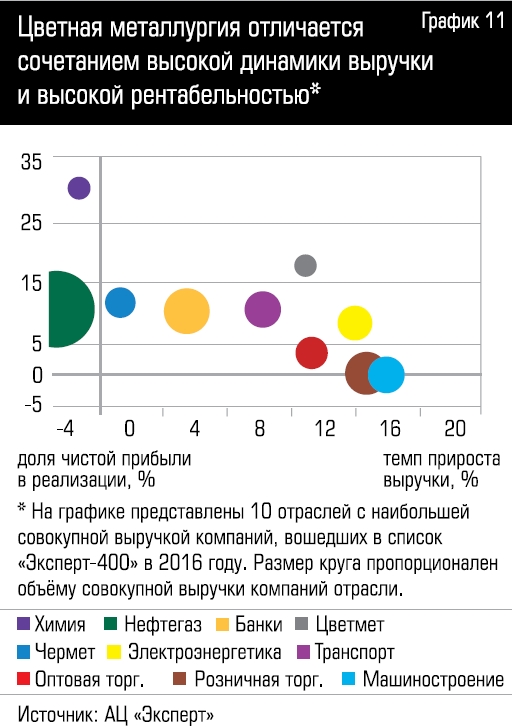

Нефтегазовая промышленность — традиционно крупнейший сектор рейтинга: 29,4% совокупной выручки и 33,4% совокупной прибыли выборки текущего года (см. график 10). Динамика здесь отрицательная — спад суммарной выручки компаний отрасли на 1,7% к уровню 2015 года. При этом рентабельность (отношение чистой прибыли к выручке) немного выше среднего (9,8 против 8,2%, см. график 11), а производительность труда выше среднего по рейтингу почти вдвое (прибыльность на одного занятого также выше среднего почти вдвое). Заметим, что отечественный нефтегазовый сектор — очень крупный бизнес: в таблице всего 22 такие компании, при том что представленность машиностроителей и ритейлеров почти вдвое выше, однако совокупный вес в выручке в три-четыре раза меньше.

Важнейшая причина снижения выручки — неблагоприятная конъюнктура мирового рынка углеводородов. Согласно рейтингу крупнейших экспортеров, отрасль продемонстрировала самый глубокий спад — на 24,2% в стоимостном выражении к уровню 2015 года. Ценовой спад в нефтегазовой отрасли дал интересный результат: компании этого сегмента традиционно величают экспортно ориентированными, однако по итогам 2016 года внешнеторговые доходы в среднем обеспечили менее половины доходов «крупняка» отрасли (43%), хотя прежде показатель обычно держался на уровне двух третей (в 2015-м — чуть более 60%). Нефтегазовые компании стали вынужденно разворачиваться в сторону внутреннего рынка.

Однако вряд ли обращение к внутреннему рынку станет для отрасли тенденцией. В ближайшее время стоит ожидать увеличения экспортных поставок и, как следствие, роста доходов нефтяников и газовиков: в игру вступают заполярные мегапроекты Ямала — крупнейшего нефтегазоносного региона страны. Так, в Ямало-Ненецком автономном округе уже в 2016 году впервые за 12 лет был зафиксирован рост объема добычи нефти; в основном это увеличение обеспечено за счет ввода «НоваТЭКом» в промышленное освоение Ярудейского месторождения (прирост на 13,1% и скачок компании с 21-й строчки в топ-400 прошлого года на 17-ю в нынешнем списке) и Новопортовского месторождения — «Газпром нефтью».

Газодобыча в 2016 году сохранялась на уровне 2015-го. А в текущем году в рост пошли уже обе составляющие: за январь– июль в ЯНАО было добыто 318,6 млрд кубометров природного газа, что на 15,6% больше объемов 2016 года за тот же период, и 18 млн тонн нефти — прирост 26% к прошлогодним достижениям. Рост уверенно поддержали ввод в эксплуатацию Восточно-Мессояхского лицензионного участка («Газпром нефть») на полуострове Гыдан (пик добычи на участке планируется на 2020 год и составит 5,6 млн тонн нефти) и запуск Пякяхинского месторождения «ЛУКойлом» осенью 2016-го. Этот прирост добычи обусловлен запуском в эксплуатацию нескольких масштабных инфраструктурных проектов ТЭКа. На девять месяцев раньше срока завершен один из крупнейших проектов — строительство нефтепровода Восточная Сибирь — Тихий океан, благодаря чему на мировом рынке появилась новая марка нефти ВСТО; введен магистральный нефтепровод Заполярье — Пурпе, нефтеналивной терминал «Ворота Арктики». Кроме того, продолжается дорожное строительство на участках Северного широтного хода, активизируется грузопоток по Северному морскому пути через порт Сабетта — первый в мире танкер-газовоз ледового класса пришвартовался в Сабетте в конце марта нынешнего года, всего таких танкеров для завода «Ямал СПГ» планируется построить пятнадцать.

Второе место по объему выручки удержали за собой банки. Если смотреть на агрегированные индексы, то сектор выглядит солидно и устойчиво: сбалансированное соотношение темпа прироста (4,4% — это немного, но не спад, как у нефтяников) и хорошей рентабельности (почти 10% — точь-в-точь как у нефтяников), с персоналом здесь тоже умеют работать: если не брать в расчет сырьевые отрасли — нефтегазовую и производство минеральных удобрений, то среди трудоемких отраслей банки — бесспорный лидер по производительности труда и удельной прибыли на занятого. К тому же этот сектор разнообразен и дифференцирован: в топ-400 представлены 36 кредитных организаций, которые равномерно распределены по размерному ряду.

Вот только если копнуть глубже, то ситуация в отечественной банковской среде безоблачной совсем не выглядит. Четыре года подряд ряды действующих банков редеют примерно на 10% в год, причем ни наличие стратегически значимых и влиятельных акционеров и вкладчиков, ни размер финансового института не дают гарантируют его выживания. В августе текущего года о санации попросил крупнейший отечественный частный банк и долгожитель нашего рейтинга — «ФК Открытие» (52-я строчка; в топ-400 с 2004 года), а через месяц — Бинбанк (247-я строчка топ-400); рост государственного влияния в этом секторе в последние годы, пожалуй, один из самых явных среди основных отраслей отечественной экономики (подробнее см. «Синдром отмены», «Эксперт» № 40 за 2017 год.

Розничная торговля на третьем месте среди отраслей топ-400 по совокупному объему выручки — 9,2%. У ритейлеров высокий темп роста доходов (14%), но совокупная отраслевая рентабельность почти нулевая. Это самый многочисленный сектор рейтинговой таблицы — 45 компаний из 400 крупнейших (11,25%), при этом он дифференцирован как по размерности (крупнейший представитель сектора сеть «Магнит» занимает седьмую строчку таблицы, самый малый, «Самбери», находится на 358-й), так и по географии (представлены 13 субъектов федерации; экспорт для этой отрасли не характерен), здесь много как старожилов рейтинга, так и новичков. Подъем здесь мы фиксируем уже не первый год, причем отсчитываем его с лидеров отрасли: так, «Магнит» по итогам 2015 года прирос на 24%, по данным нынешней волны — на 13,1%, передвинувшись с восьмой сточки рейтинга на седьмую; X5 Retail Group в позапрошлом году нарастила выручку на 27%, в минувшем — на 27,8% и шагнула с десятой позиции на восьмую. Из крупнейших сетей спад продаж разве что у «Ашана», да и то небольшой — на 3,2% в 2016 году.

Машиностроение — четвертая по вкладу в суммарную выручку топ-400 отраслевая группа; по итогам 2016 года сектор обеспечил 6,7% совокупных доходов. Из числа крупнейших отраслевых блоков нашей таблицы в нынешнем году машиностроительный — самый динамичный, прирост выручки к 2015 году здесь составил без малого 15%. Это очень хороший результат; видится, что машиностроителям удается переломить давний нисходящий тренд в своей отрасли: в 2005 году доля компаний отрасли в суммарных доходах топ-400 составляла 6,1%, в 2015-м — 5,9%. А вот с рентабельностью здесь все еще беда: совокупный финансовый результат по вошедшим в рейтинг машиностроителям составил минус 2,7 млрд рублей.

Машиностроительных компаний в рейтинге тоже много — 39 по результатам 2016 года, но в отличие, скажем, от банков они работают в очень разных сегментах, поэтому говорить о какой-то единой ситуации в секторе не приходится. Один из важнейших положительных сдвигов минувшего года: в рост пош ли отечественные автомобильные производства, как принадлежащие иностранцам, так и находящиеся в российском владении. Действительно: Toyota — в нынешнем рейтинге прирост на 20,9%, в таблице годичной давности — минус 7,6%; АвтоВАЗ — плюс 4,8% (минус 7,5% годом ранее); Volkswagen — плюс 11,8% (минус 25,9%); группа ГАЗ — плюс 23,9% (плюс 0,1%); КамАЗ — плюс 37 (минус 11,9%), самый сильный рывок в сегменте, и т. д.

Факторов, поддержавших автопром, два. Во-первых, это стимулирование внутреннего спроса государством. В 2016 году влияние госпрограмм достигло небывалого проникновения: около половины всех проданных в стране автомобилей (включая легковые, грузовые и легкие коммерческие) были реализованы с использованием мер господдержки, в 2015 году эта доля составляла примерно треть. По данным Федерального казначейства, совокупные объемы господдержки в 2014 году достигали 79,1 млрд рублей, в 2015-м — 101,6 млрд, в 2016-м — 129,8 млрд.

Во-вторых, сказался рост ценовой привлекательности отечественных автомобилей за рубежом в связи с ослаблением рубля. На экспорт стали разворачиваться крупнейшие иностранные производители, не так давно возводившие в нашей стране заводы для освоения российского рынка, — для них это сравнительно несложный маневр. Да и сугубо российские производители стали обращать больше внимания на внешний рынок. Например, долгое врем я внимание КамАЗа было нацелено преимущественно на российский рынок (сегодня он закрывает 50–60% отечественной потребности в большегрузных автомобилях), а экспорт фактически ограничивался единственным существенным направлением — в Казахстан. Однако за минувшие два года КамАЗ упрочил позиции в странах бывшего СССР (крупные поставки в Туркменистан и Литву), наладил уверенное сотрудничество с Вьетнамом, вышел на рынки Ближнего Востока (ОАЭ, Ливан, Иордания, Саудовская Аравия, Кувейт), Африки (Египет, Ангола, ЮАР) и Южной Америки (Перу). В результате доля экспортной выручки КамАЗа достигла 20–25% в доходах компании.

Самые динамичные

Наиболее динамичной во всех измерениях отраслевой группой в рейтинге стала промышленность драгметаллов и алмазов — плюс 29% к выручке 2015 года; она же и самая рентабельная — 42%. Крупнейшая здесь «Алроса» — темп прироста 41,2% и взлет с 50-й позиции в рейтинге на 34-ю. Однако это не столько проактивное достижение минувшего года, сколько естественная коррекция после провала на мировом алмазном рыке (почти вся продукция предприятия поставляется на экспорт) в 2015 году из-за накопленного за 2013–2014 годы пресыщения спроса. За рост ответственны также производители драгоценных металлов «Полиметалл» и «Полюс» — ценовые причины подъема этого сектора тоже очевидны: котировки золота на международных рынках в 2016 году вернулись к росту после спада 2013–2015 годов (отрасль почти всю свою продукцию вывозит: доля экспортных доходов здесь почти 70%). Вес отрасли в топ-400 невелик — всего около одного процента.

Вторая по динамике выручки отраслевая группа — промышленное и инфраструктурное строительство — темп прироста около 17%, но рентабельность всего 2,5%. Масштабы тоже невелики — суммарно примерно 2% рейтинговой таблицы. В отличие от предыдущей отрасли эти предприятия работают почти целиком на внутреннем рынке, в основном сформированном за счет тех самых инфраструктурный мегапроектов в нефтегазовой отрасли. Из 17 компаний отраслевой группы почти половина — новички рейтинга (вошли в топ-400 в нынешнем или предыдущем году), среди них три компании с трехзначным приростом выручки: «МИП-Строй №1» (196,2%), «Заполярпромгражданстрой» (188%) и «Стройгазконсалтинг» (281,4%). «Стройгазконсалтинг» еще и самый дерзкий новичок рейтинга: компания впервые вошла в топ-400 по итогам нынешней волны исследования, при этом сразу на 78-ю позицию. Однако история «Стройгазконсалтинга» давняя и непростая: некогда один из крупных подрядчиков «Газпрома», в начале 2010-х компания вошла в конфликт с газовой монополией, накопила долги и с тех пор несколько лет работает под постоянной угрозой банкротства (последний по времени иск был подан в конце сентября 2017 года: в Арбитражный суд Санкт-Петербурга и Ленинградской области обратилась нижегородская компания «Волгатрансхим», ее исковые требования составляют около 40 млн рублей). В 2015 году у «Стройгазконсалтинга» сменились акционеры — подря дчик отоше л под контроль Газпромбанка и United Capital Partners. После этого ситуация с заказами резко улучшилась («Стройгазконсалтинг» работал и на «Северном потоке», и на ВСТО, и на газопроводе Грязовец — Выборг), однако финансовая ситуация все еще непростая: по итогам минувшего года компания показала чистый убыток в 6,6 млрд рублей. Продолжительного взрывного роста в секторе ожидать не стоит: строительный цикл многих мегапроектов завершается. Так, на Ямале промышленное строительство сначала бурно нарастало, его пик был зафиксирован как раз в 2016 году, но с тех пор объем выполняемых в этом секторе работ стал резко сокращаться — минус 40,7% по результатам января–августа 2017 года.

Еще один примечательный лидер по показателю динамики доходов — табачные производства: за 2016 год они нарастили выручку почти на 16%, их совокупный вес в топ-400 составил примерно 1,4%. Сектор сплоченный, всего пять компаний, четыре из них — долгожители рейтинга. Все пять демонстрируют динамику выше среднего по выборке, все пять стабильно прибыльны. Доля экспорта в выручке у отечественных табачников невелика — 3–4%, однако все компании сектора находятся в иностранной собственности. Примечательно, что этот рост компании «выжимают» со стабильно падающего рынка: рынок сигарет (в штуках) в России сокращается с 2010 года, сжатие в 2016 году составило около 7,5% и, по прогнозам, продолжится как минимум до 2020 года; при этом на рынке двузначными темпами растет доля контрафакта. В этих условиях крупнейший отечественный производитель сигарет JTI был вынужден летом 2016 закрыть свою московскую фабрику «Лиггетт-Дукат», однако по итогам года JTI все равно оказался в плюсе: прирост выручки на 11,5% при очень хорошей рентабельности — почти 12%.

Региональный аспект

Анализ региональной структуры рейтинга вызывает вопросы на протяжении всей истории топ-400. Что учитывать? Реальные производственные площадки, центры отчетности и принятия решений (регистрация дочерних структур и штаб-квартир), торговые дома (где фиксируется выручка) у большинства крупнейших отечественных компаний рассредоточены по всей стране и не совпадают между собой; не забудем, что у многих есть и зарубежные активы. В разные годы мы считали по-разному: иногда дооценивали вес регионов вручную, зная территориальную структуру активов холдинга, иногда при вычислении географии учитывали только те компании, производственная активность которых однозначно сосредоточена в конкретном регионе, а холдинги с распределенными активами не принимали во внимание, причисляя их к разряду общефедеральных структур. В этом году при региональном анализе мы решили учесть все 400 вошедших в рейтинг компаний, при этом учитывали их напрямую по месту прописки штаб-квартиры. Такой подход и проще, и прозрачнее — он не требует субъективных дооценок и дополнительного прореживания. ПризнАем, что при таком учете картина оказывается сильно перекошенной в сторону столицы, и разительно отличается от карты российской экономики, если чертить ее по показателям занятости или размещению производительных сил. Мы же используем финансовую отчетность, ее структура характеризует, прежде всего, географию центров принятия решений, косвенно — самостоятельность региональных экономических комплексов.

Если считать по головам: 217 компаний из 400 крупнейших зарегистрированы в Москве, это очень много; 34 — в Санкт-Петербурге, что тоже немало — опять же сказывается фактор столичности, однако заметим, насколько велик разрыв между Москвой и Питером. 20 компаний из Московской области — снова фактор столичности, только уже его “вторая волна”: Москва, помимо концентрации центров принятия решений, еще и крупнейший потребительский рынок в стране, на него и нацелены крупнейшие компании Московской области. Снова заметим: Лен.область в числе регионов-лидеров нашего рейтинга не присутствует, экономическое влияние Петербурга на нее куда слабее, чем влияние Москвы на Подмосковье. Затем следует тройка: Татарстан (11 компаний), Свердловская область (тоже 11) и Краснодарский край (10). За ними, с ощутимым разрывом, тянется длинный равномерно убывающий хвост; всего в рейтинге по итогам 2016 года отметились 43 субъекта РФ.

Если считать по финансовому вкладу, изменения невелики, лидеры те же: концентрация в Москве еще выше (70%), Свердловская область немного отстает по объему, но из крупнейших в 2016 году она самая динамичная (+21%); рентабельность Татарстана и Кубани (11 и 13% соответственно) выше, чем в среднем (8%; такая же у Москвы), Петербург и Мос.область демонстрируют неплохую динамику выручки, но по показателю прибыли в 2016 году сработали плохо.

Кубань, Татарстан и Средний Урал, таким образом, — настоящие региональные центры; в их развитии нет столичного фактора, их экономика дифференцирована по отраслям и представлена многими крупными компаниями.

Республика Татарстан — один из признанных регионов-лидеров нашей страны по социально-экономическому развитию. Объем татарстанского промышленного производства в 2016 году составил 2,8 трлн рублей — номинально это пятый результат среди регионов России. Хозяйственный комплекс республики очень разнообразен: нефтедобыча (Татнефть — 15 строчка в топ-400); химическая промышленность (Нижнекамскнефтехим — 76), Машиностроение (Камаз — 90), агропром (”Эссен”, “Агросила”), мощная энергетика ( Татэнерго и Сетевая компания) и т.д. причем экономический ладншафт здесь неоднороден и меняется: так татарские нефтяники и машиностроители в топ-400 присутствуют издавна, а агропромышленников и энергетиков можно назвать новичками. Татарстан — один из крупнейших регионов-экспортеров в России, по итогам 2016 года совокупный объем поставок продукции за рубеж республиканскими предприятиями составил 9,32 млрд долларов — снова пятая строчка в РФ.

Индустриальный комплекс Татарстана не просто велик, но устойчив и динамичен. С осени-2014 — весны-2015 отечественная промышленность в целом стала ощутимо сдавать темпы роста, для Татарстана этот провал не был характерен: с марта-2015 года индекс роста промышленного производства республики стабильно держится выше среднероссийских значений. Так за 2016 год рост по РФ в целом составил 101,3%, по РТ — 103,5%. Экономические успехи определяют высокую инвестиционную привлекательность республики. По итогам 2016 года совокупные инвестиции в основной капитал предприятий Татарстана составили 642,5 млрд рублей — номинально третий, а если не учитывать Москву (где потоки просто фиксируются, а не осваиваются) и “стратегическую” Тюменскую область с ХМАО и ЯНАО, то это первый результат среди субъектов федерации РФ. Успехи подтверждает и Национальный рейтинг состояния инвестиционного климата регионов России (разработан Агентством стратегических инициатив): в 2015 и 2016 годах Татарстан признан лучшей по этому показателю территорией в стране.

Социально-экономическое развитие последних лет на Кубани разносторонне. Традиционно это сельскохозяйственный и агропромышленный регион (например, Агрокомплекс Ткачева — 249); здесь галопирует жилищное строительство: по вводу жилья регион на втором месте в стране по итогам 2016 года, по выполненным строительным работам — на пятом. Регион приграничный и приморский — в его экономике высока доля транспортных и логистических услуг: краснодарские порты на Черном и Каспийском морях (Новороссийский морской порт — 199; Терминал “Тамань” — 353) — крупнейшие стивидорные компании страны. Присутствует в экономике Краснодарского края и индустриальная составляющая, основные отрасли здесь — нефть и нефтепереработка (Нефтегазиндустрия — 132; ”Славянск ЭКО” — 273), химия и производство химических удобрений, производство металлических заготовок (Абинский электрометаллургический завод — 363) и строительных материалов, сельскохозяйственное машиностроение. По итогам 2016 года Краснодарский край по объемам отгрузки промышленной продукции собственного производства — седьмой регион в стране. Важно, что промышленность на Кубани молодая: семь из десяти присутствующих в нынешнем списке-400 компаний появились в нем лишь по итогам трех последних волн исследования. Целые отрасли сформировались на Кубани на волне роста в начале 2000-х годов — в первую очередь это нефтепереработка, производство металлических изделий и производство стройматериалов — оттого компаний-гигантов здесь немного, зато присутствуют крепкие и динамичные “середняки”. И еще интересное замечание: из 10 вошедших в итоговую таблицу-400 кубанских компаний нет ни одной государственной структуры.

Интересен инвестиционный процесс Краснодарского края. Старт постсоветской волне вложений здесь дали ТЭК и ориентирующаяся на нужды строительства металлургия в начале 2000-х годов. Однако сегодня Кубань знаменита, прежде всего, массовыми вливаниями в инфраструктуру при подготовке к Олимпиаде 2014 года — тогда край и вышел в лидеры инвестиционных рейтингов страны. После Олимпиады объем инвестиций в крае ожидаемо пошел на спад, в 2016 году вложено за счет всех источников в экономику территории было вдвое меньше, чем в пиковый 2013 год. Тем не менее, Краснодарский край по-прежнему держится как минимум в десятке самых привлекательных регионов для инвестиций (по итогам различных рейтингов), а в 2016 году Кубань по объему вложенных в основной капитал средств стала шестым регионом в России. Судя по данным первой половины 2017 года, спад прекратился — в инвестиционный процесс в крае активно включились агропромышленники.

Свердловская область — старопромышленный регион, ядром хозяйственного комплекса территории являются металлургические и связанные с ними производства (УГМК — 29; ВСМПО-АВИСМА — 14; РМК — 215 и др.). Однако монопрофильной экономика области к настоящему дню вовсе не является. Во-первых, спектр металлургических отраслей, представленных на Среднем Урале, очень широк, во-вторых, в Свердловской области располагается центр тяжелого оборонного машиностроения (Уралвагонзавод — 96; Машзавод Калинина — 239), присутствуют химические и электрохимические производства, кластер стройматериалов (цемент, железобетон, строительные смеси) и т.д. Старопромышленный — не просто фигура речи, почти все уральцы входят в список крупнейших “Эксперта” многие годы, новичков нет. Большинство системообразующих отраслей Среднего Урала с 90-х годов ориентированы на внешние рынки. По итогам 2016 года Свердловская область стала седьмым субъектом федерации по объемам зарубежных отгрузок — 7,1 млрд долларов США.

По итогам 2016 года по объему промышленного производства Свердловская область заняла шестое место среди субъектов РФ. А вот динамика развития у Свердловской области в последние годы скромная: темпы роста экономики Свердловской области в целом уже около десяти лет колеблются вокруг средних значений по стране, и высокая динамика крупнейших предприятий на фоне остального региона пока исключение. Выбираться из этого застоя Свердловской области предстоит непросто. За обвалом прибылей начала 2000-х годов последовало резкое сокращение инвестиций. Динамика этого процесса в регионе до сих пор слабая: индекс объема вложений в основной капитал в 2015—2016 годах в Свердловской области был ниже среднего по стране. По совокупному объему вложений в 2016 году область была на девятом месте в России. И хотя по показателям промышленного производства Свердловская область с лидерами полностью сопоставима, инвестиций в 2016 году ей удалось привлечь почти вдвое меньше, чем, например, Татарстану.

Как мы считали

Место компаний в рейтинге «Эксперт 400» определяется объемом выручки от продаж продукции (товаров, работ, услуг) по итогам 2016 года. В случаях, когда показатель в силу специфики деятельности компаний не может быть применен (например, для банков, страховых компаний), используются данные финансовой отчетности, максимально близкие к нему по экономическому смыслу.

В зависимости от профиля деятельности конкретной компании под объёмом реализации понимается:

• для компаний, занятых в сфере промышленности, АПК, телекоммуникаций, транспорта, торговли, жилищно-коммунального хозяйства, строительства — объем выручки от продажи продукции (товаров, работ, услуг за минусом НДС, акцизов и аналогичных обязательных платежей);

• для банков — сумма процентных и комиссионных доходов (до вычета расходов). Источником данных является финансовая отчетность банков, подготовленная только по стандарту МСФО;

• для страховых компаний — сумма подписанных страховых премий и чистого дохода от инвестиций за вычетом премий, переданных в перестрахование (МСФО), или сумма страховых премий (взносов) по страхованию жизни за вычетом взносов, переданных в перестрахование, страховых премий по видам иным, чем страхование жизни, за вычетом взносов, переданных в перестрахование и доходов по инвестициям за вычетом расходов по инвестициям (РСБУ).

Участие в рейтинге «Эксперт—400» не имеет ограничений отраслевого характера: в рейтинговой таблице представлены компании практически всех основных сфер экономики.

К участию в рейтинге не допускаются компании, характер деятельности которых не вполне прозрачен, холдинговая структура которых не вполне ясна, или же компании, деятельность которых не ведет к образованию значимого объема добавленной стоимости.

В рейтинге участвуют головные компании холдингов, готовящих консолидированную отчетность, в которой учтены показатели как материнской компании, так и ее дочерних структур. Дочерние структуры, данные которых включены в отчётность холдинга, не участвуют в рейтинге во избежание «двойного счёта». В случае, если компания не опубликовала консолидированную отчетность или не предоставила анкетные данные, в рейтинг включаются либо неконсолидированные данные головной компании, либо данные крупнейших компаний холдинга.

Государственные корпорации «Ростех» и «Росатом» (АО «Атомэнергопром») включены в рейтинг без присвоения места во избежание «двойного счёта», так как в рейтинге принимают участия компании входящие в данные корпорации.

Предприятия оптовой торговли не включаются в рейтинг, если степень их аффилированности с промышленными предприятиями списка позволяет судить о возможности «двойного счета», а промышленная компания не учитывает в консолидированной отчетности данные торговой компании.

При пересчете выручки компаний в 2016 году использован средневзвешенный курс доллара 67,03 руб./долл., в 2015 году – 60,95 руб./долл.

Сбор данных о компаниях осуществлялся в три этапа. На первом этапе, подготовительном, составлен список потенциальных участников на основе рейтингов прошлых лет и информации Федеральной службы государственной статистики, представленной в Системе профессионального анализа рынков и компаний (СПАРК) агентства «Интерфакс». На втором этапе проведено анкетирование компаний-кандидатов, запрошены основные показатели деятельности за 2016 и 2015 годы. На третьем этапе собраны данные сайтов компаний и Центра раскрытия корпоративной информации» агентства «Интерфакс».

При прочих равных условиях приоритет отдавался данным отчётности, подготовленной в соответствии со стандартами МСФО или US GAAP, а также анкетным данным компаний. Если анкетные данные не были подтверждены копией аудированной отчетности по соответствующему стандарту, и таковая не обнаруживалась в открытом доступе в других источниках, отчетность считалась управленческой по соответствующему стандарту (для РСБУ – просто «управленческая»).

В случае, когда структура компании претерпела существенные изменения, кардинально повлиявшие на объемы выручки за год, предшествующий году составления рейтинга, или был изменен стандарт отчетности предоставляемых данных, информация о темпе прироста объема выручки от продаж в рейтинге не публикуется.

Материалы для скачивания

Отчет: Эксперт-400_2017