Рейтинг банков Сибири по итогам 1 квартала 2017 года

Игра на выбывание

Данные одного квартала о смене трендов в банковском секторе судить не позволяют: быстрым бывает лишь вход в кризис, выход гораздо дольше Пока банки вынуждены работать с тем багажом, который сами создали до кризиса, и для многих эта ноша оказалась непосильной. Ситуация в отрасли заставляет перейти от рейтингов конкурентоспособности к рейтингам надежности.

Деньги есть. Но не у всех

На фоне прошлогоднего сжатия банковского рынка в плане как кредитования, так и ресурсной базы итоги первого квартала вселяют некоторый оптимизм. Кредитование по-прежнему пробуксовывает: у корпоративного динамика за квартал — около нуля (у самостоятельных банков Сибири 0,2%), а рост отдельных банков должен скорее вызывать опасение за качество портфелей. В розничном сегменте замедлилось ипотечное кредитование (правда, первый квартал обычно минусовый) и пошло в рост потребительское (рост по стране — 0,7%, в банках Сибири — 1,9%). На фоне двухлетнего падения это смена вектора.

Более показательна динамика пассивов: если за весь 2016 год средства юрлиц в банках сократились на 1,7%, то за первый квартал рост достиг почти 9%. И это также, возможно, изменение тенденции. Хотя и львиная часть притока пришлась на государственные и крупные частные банки, и статистика ЦБ свидетельствует о росте в основном в московском регионе. У банков Сибири сокращение на 6,4%. Для региональных банков по-прежнему самым доступным ресурсом остаются частные вклады. Срочные выросли за квартал в банках региона на 3%, тогда как в целом по системе — на 2,2%.

Впрочем, по одному кварталу выводы делать преждевременно.

Естественный отбор

Долгое время рейтинги отражали конкурентоспособность: лучше тот, кто заработал больше прибыли, показал больший прирост активов, капитала, кредитного портфеля, депозитов, поднялся выше в списке. Логика понятна: в период, когда банковская система росла темпами 15–20% в год и более (а это все годы по 2014-й, кроме 2009-го), рост был критерием успеха. Рост активов означал рост доходов, прибыли и капитала. Увеличение доли рынка путем слияний и поглощений также должно было увеличивать стоимость банка. Риски отходили даже не на второй план, а еще дальше. В глазах клиентов надежность банков не была под сомнением. В 2011 году было отозвано всего 18 лицензий и произошло столько же слияний (из первой сотни упал всего один банк, из второй — еще один), в 2012 году было 22 отзыва, все за пределами третьей сотни.

Последние четыре года, когда банки падают как переспелые груши, а активы системы не растут уже в течение двух лет, рассматривать банковскую деятельность с прежних позиций не имеет смысла. На первое место вышла надежность.

Сама по себе накопленная статистика банкротств кредитных организаций хорошо характеризует тот или иной регион.

К настоящему времени осталось 19% от зарегистрированных когда-либо кредитных организаций. У 73% была отозвана лицензия, 7% были поглощены в результате слияний. Для регионов есть еще один показатель — миграция в столицу. Среди ныне действующих 12 имеют сибирские корни, крупнейший Бинбанк, который в разное время вобрал в себя 15 других банков, в том числе четыре сибирских (Сибакадембанк — УРСА — МДМ, Кедр, Русский народный банк, Кузбасский транспортный банк). В результате в Москве работает 25% от ранее зарегистрированных банков, а в регионах — лишь 16% (в Сибири — 13%).

Лицо банковской системы формировалось прежде всего в результате кризисов. Первый крупный — 1995–1996 годов — выбил из строя 34% от действующих на его начало банков (в Сибири — 35%), следующий, 1998–1998 годов, — уже только 20% (в Сибири — 35%). Остались только сильнейшие, и кризис 2008–2009 годов уменьшил количество игроков лишь на 9% (в Сибири лишь 3%). И вот нынешний, трехгодичный кризис унес уже треть банков, работавших на середину 2013 года (среди сибирских это 24%).

Из 34 кредитных организаций макрорегиона мы исключили четыре небанковские (они не занимаются кредитованием и не работают с физлицами). Из оставшихся 30 — четыре являются сибирскими только «по прописке», существенная доля их офисов расположена вне СФО. Так, крупнейший из них «БКС Банк» работает в 33 регионах, в том числе 7 в Сибири, при этом на нее приходится лишь 21% всех офисов. Другие банки (доля офисов в СФО): Эксперт-банк (29%), Байкалинвестбанк (29%), Сибэс (13%).

Анализируй это

Создать магическую формулу расчета некоего индекса надежности (на память приходит легендарная методика Виталия Кромонова, популярная в середине девяностых) невозможно. Теоретически таким индексом должны быть обязательные нормативы, прежде всего Н1 — достаточность капитала. Но как раз чтобы соответствовать нормативам, показывать прибыль, банки и идут на искажение отчетности. Причем это делают не только банки, полностью утратившие капитал или даже активы, но и более приличные. Если уж регулятор, имеющий гораздо больше информации, не может вывести их на чистую воду, то что говорить о дистанционном анализе. Любой подобный рейтинг будет носить вероятностный характер и окажется субъективным.

Основным критерием классификации банков является рыночность активов и обязательств. В идеале и те, и другие должны быть рыночными. Нерыночность заключается чаще всего в связанности с собственником банка. Для кредитов есть ограничение ЦБ, но оно при формальном соблюдении часто нарушается. В худшем случае кредиты выдаются на «прокладки» (юрлица, не имеющие имущества и не ведущие хозяйственной деятельности) — это не всегда запланированное мошенничество, просто стиль ведения бизнеса как для банка (например, чтобы вписаться в нормативы ЦБ), так и для заемщика.

Еще один вид нерыночных денег в балансах — схемы, то есть активно-пассивные операции без реального движения средств. Также может быть зависимость по пассивам от крупных клиентов, средств бюджета.

Но и рыночные активы и обязательства могут быть недостаточно качественными. Дело в концентрации рисков по крупным клиентам, отраслям, регионам.

О потенциальной нерыночности может говорить низкая диверсификация активов/обязательств. Например, банк не работает с ценными бумагами, не кредитует ИП и физлиц, в обязательствах львиную долю составляют срочные вклады физлиц.

Пришло время показать, чем занимается тот или иной банк. Обычно такие активы, как ценные бумаги, МБК, имущество, ликвидные и прочие активы, ускользали от нашего взгляда, за них банки не конкурировали. Приоритетом банков были «продажи», в этих терминах говорили и о выдаче кредитов, и о привлечении средств на счета. И вот «продажи» встали. Теперь банкам приходится работать с той структурой активов и обязательств, которая уже сформирована.

Кредиты — это главная составляющая банковских активов, но в целом по стране их доля всего 50% (у Сбербанка 65%, у региональных банков — 45%, у сибирских 50%). С одной стороны, это основа банковского бизнеса, с другой, если банк только кредитует, то в лучшем случае это либо розничный монолайнер, либо кэптивный банк, и то, и другое несет повышенные риски. Быстрый рост корпоративных ссуд в последнее время зачастую был предвестником скорого краха (подробнее см. «Триппл-Б: Бойтесь Быстрорастущих Банков», «Эксперт» № 12 за март 2017 года). Даже кредиты физлицам могут быть выводом средств, хотя чаще всего они просто низкого качества (хотя и рыночные).

Другие потенциально плохие активы — «прочие работающие» (лизинг, приобретенные права требования, акции, векселя), «прочие активы» (в них включена просрочка, и разные дебиторы).

Хорошие активы — «госбумаги и облигации», «средства в банках», «ликвидные активы». «Имущество» (здания и оборудование) — актив, с одной стороны, менее рискованный, с другой — не приносящий доход. Работа в арендованных офисах позволяет быстро как увеличивать, так и уменьшать их количество. С третьей стороны, банки, нацеленные на криминальное банкротство, не вкладывают деньги в недвижимость.

В структуре капитала можно выделить две составляющие — средства владельцев (зачастую нарисованы) и капитализированную прибыль (более качественная). Цель банка — зарабатывать прибыль на своем балансе, если же ее нет, то банк не является вполне рыночным (пример — все госбанки за исключением Сбера, кэптивные банки типа ВБРР или «Зенита»). Если доля капитализированной прибыли отрицательна, банк не заработал прибыль, а, напротив, проел средства акционеров.

Если структура баланса — это анатомия банка, то отчет о прибылях и убытках — его физиология. Анализ здесь более сложен. Оставим за скобками создание (или уменьшение) резервов под риски: это все же грехи прошлых лет, они влияют не на денежные потоки и ликвидность, а лишь на капитал. Финансовый результат банка складывается из трех больших составляющих — процентная маржа (разница между процентными доходами и расходами), комиссионные доходы и результат от операций на финансовых рынках (включая переоценку валюты и не только; может быть как положительным, так и отрицательным). Все три составляющие можно соотнести с непроцентными доходами, которые они должны в сумме покрывать более чем на 100%, — тогда банк работает с операционной прибылью. Иначе — с убытком.

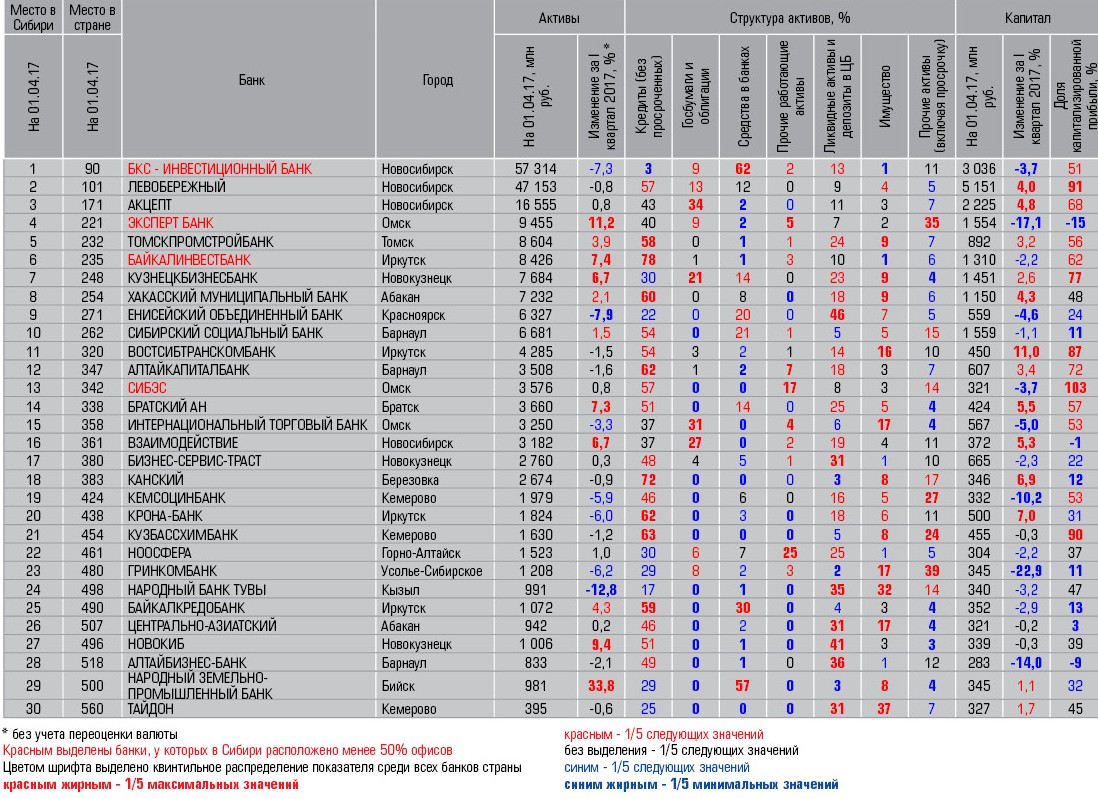

Самостоятельные банки Сибири по убыванию активов на 1.04.17

Есть еще разного рода прочие доходы, они или нерегулярны, или сомнительны, и полагаться на них нельзя. Например, Татфондбанк до последнего показывал прибыль за счет «доходов от имущества, переданного в доверительное управление». Другие странные статьи: «доходы прошлых лет, выявленные в отчетном периоде» и «безвозмездно полученное имущество». Большая процентная маржа говорит о качестве активов и умеренной стоимости обязательств. Высокая доля комиссионного дохода позволяет банку быть независимым в своей кредитной политике, не гоняться за доходностью в ущерб надежности и ликвидности, такой банк менее подвержен кредитным и процентным рискам. Прибыль от операций на финансовых рынках должна быть как вишенка на торте — хорошо, если она есть. Если же банк без нее становится убыточен, это опасная ситуация. Инвестбанки падают быстро и шумно, да и валютный рынок не всегда приносит прибыль.

Если на анатомию и физиологию банка наложить генетику — данные о владельцах банков (опубликованы на сайте регулятора), то пазл может сложиться.

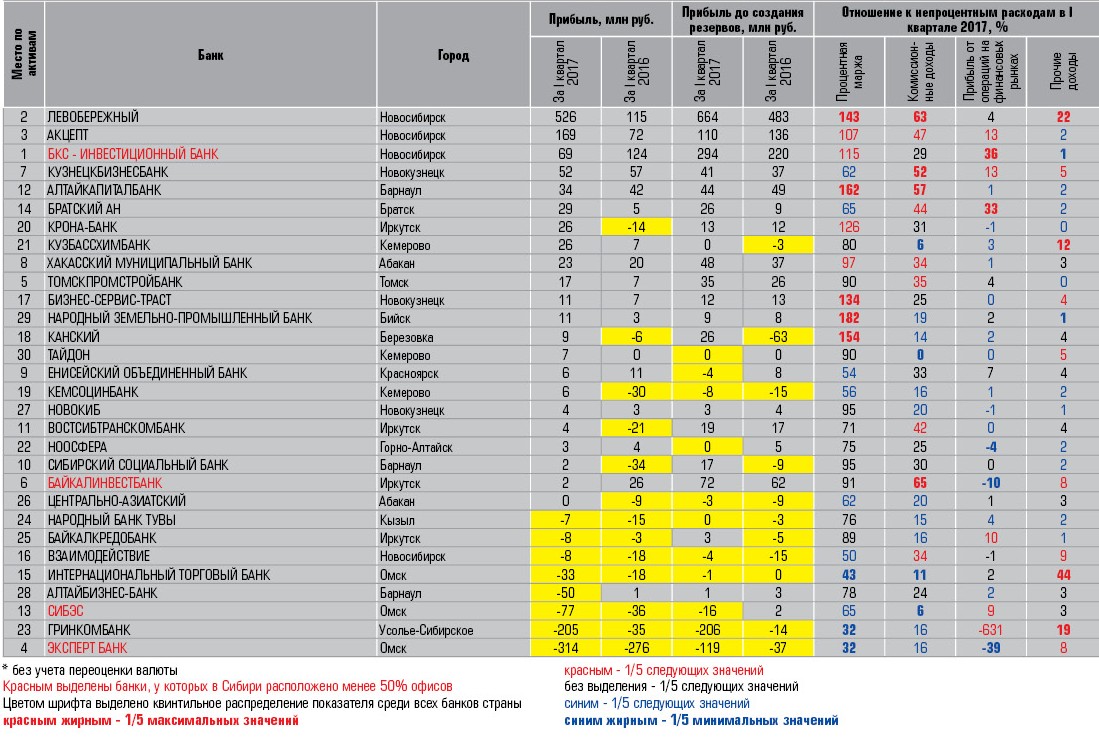

Банки Сибири по убыванию прибыли за первый квартал 2017

Эти и три дополнительных таблицы в формате Excel

Презентация: Sibir0417.xlsx