Рейтинг агропромышленных компаний России. Итоги 2016 года

Аналитический доклад

Методика

Дополнительные материалы

СПЕЦИАЛЬНЫЙ ДОКЛАД / РЕЙТИНГ КОМПАНИЙ АПК

Сергей Ермак, Татьяна Печенкина

* Аналитический центр “Эксперт”

Удобрить АПК

Крупнейшие компании аграрно-промышленного комплекса снижают темпы прироста выручки, теряют прибыль и сокращают инвестиции. Первая фаза политики импортозамещения сделала свое дело, глубокое импортозамещение требует более сложных инструментов господдержки. Актуальными задачами отрасли становится экспорт и развитие инфраструктуры на селе.

Совокупная выручка 50 крупнейших предприятий АПК России в 2016 году составила 1,83 трлн рублей. Это на 10,2% больше, чем в 2015-м. В прошлом году мы отмечали увеличение доходов сразу на 27,5%. Вместе с тем «уровень отсечения» крупнейших компаний вырос куда более заметно. По итогам 2015-го он составлял 7,1 млрд рублей, на этот раз список замкнула птицефабрика «Акашевская» с выручкой 11,3 млрд рублей.

Компании из топ-10, как и годом ранее, показали результат выше среднего. В сумме их доходы возросли почти на 14%. Хуже остальных чувствовали себя середняки: предприятия, разместившиеся с 11-го по 20-е место, показали увеличение доходов на 6,4%, а с 21-го по 30-е — всего на 2,7%. Результат нижней двадцатки предсказуемо хорош (из-за эффекта относительно низкой базы) — плюс 11,7%.

Самым крупным предприятием АПК по итогам 2016 года стала ГК «Содружество» (специализируется на переработке масличных культур и продаже зерна, выручка — 126,6 млрд рублей, плюс 16% за год). Ей удалось обойти лидера прошлых лет холдинг «Мираторг» благодаря включению в расчеты торгового дома (он добавил группе почти 26 млрд рублей).

Холдинг «Содружество» основан в 1994 году супругами Александром и Натальей Луценко. Бизнес начинался с торговли комбикормами. Сейчас компания владеет несколькими десятками предприятий в разных странах. Основная часть активов сосредоточена в Калининградской области (в том числе три маслоэкстракционных завода).

Замкнула тройку, как и в прошлые два года, ГК "Эфко", занимающаяся переработкой масличных культур. Группа показала впечатляющую динамику:она сумела нарастить выручку на 31% по сравнению с 2015 годом и почти достигла планки 107 млрд рублей. Основные драйверы -- увеличение переработки сои и производства шрота, а также наращивание экспорта подсолнечного масла.

Яркий новичок в первой десятке — «Вимм-Билль-Данн» (выручка — 96 млрд рублей, плюс 7,3% к 2015 году). В прошлом рейтинге компания не присутствовала (хотя могла занять второе место). Во многом это было несправедливое решение, поскольку она оказывает большое влияние на рынки сельскохозяйственного сырья ряда регионов.

Бури и штормы

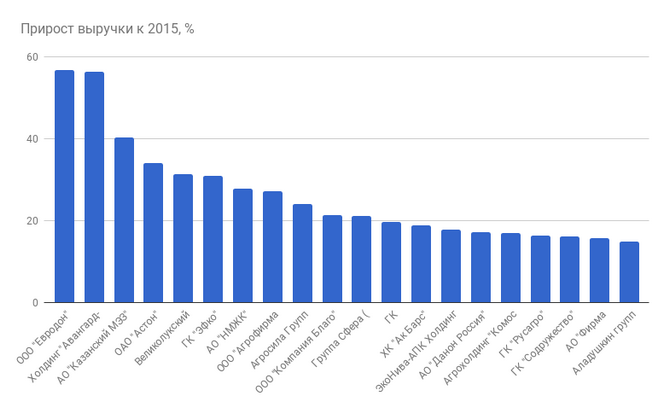

Самой динамичной среди всех крупных агрофирм России стала ростовская компания «Евродон» (плюс 57% к результату 2015-го). Она не присутствует в основном рейтинге, поскольку по выручке немного недотянула до 50 крупнейших. Однако не заметить ее мы не могли. Это предприятие — крупнейший производитель мяса индейки в стране, оно специализируется на выращивании птиц тяжелых кроссов.

Проект в области индейководства «Евродон» реализует с 2003 года. Основной инвестор — Внешэкономбанк. В 2016 году фирма произвела почти 75 тыс. тонн мяса в живом весе (итог 2015-го — 47 тыс. тонн). Компания обладает собственным родительским стадом, что исключает зависимость от импорта инкубационного яйца. 74% агрофирмы принадлежит структурам ВЭБа, 15% — дирижеруВалерию Гергиеву, 11% — основателю Вадиму Ванееву.

Несмотря на отличные результаты, в 2016 году «Евродон» изрядно штормило. В феврале 40-процентную долю компании у офшора выкупило инвестподразделение «Альфа-Групп» А1. Новый собственник вроде бы был настроен мирно, говорил, что «заинтересован в дальнейшем развитии предприятия» и что будет «всесторонне способствовать росту его потенциала». Однако сразу после сделки А1 обратилась в суд. Структура пыталась признать недействительными договоры поручительства «Евродона» по кредитам, выданным в пользу других компаний агрогруппы. Еще одним требованием было отстранение Вадима Ванеева от управления. Корпоративный конфликт длился три недели, а затем в А1 объявили, что продали пакет структурам ВЭБа. На тот момент у Ванеева оставалось 45% компании.

В конце 2016 года «Евродон» настигла новая напасть — птичий грипп. Пришлось уничтожить часть поголовья. В апреле вспышка повторилась. Ванеев заявлял СМИ, что ущерб от болезни составил 2,6 млрд рублей. В июне ВЭБ подал ходатайство в ФАС о выкупе доли основателя группы. Тогда представитель Вадима ВанееваОльга Грекова говорила, что отдавать бизнес он не собирается. Однако в июле 34% компании было отписано на «ВЭБ Капитал».

Вторым по динамике в 2016 году стал холдинг «Авангард-Агро» (структура банка «Авангард» Кирилла Миновалова, компания обрабатывает земли в Воронежской, Орловской, Курской, Белгородской и Липецкой областях, выращивает озимую пшеницу, пивоваренный ячмень, подсолнечник, сахарную свеклу, кукурузу, гречиху, сою). Его выручка по сравнению с 2015 годом увеличилась на 56,4% и почти достигла 18 млрд рублей. По информации компании, факторы роста — сохранение хорошей урожайности (несмотря на непростые погодные условия) и увеличение экспортных поставок. В 2016 году группа вывезла продукции на 6,4 млрд рублей (4,2 млрд годом ранее). Общее количество произведенной холдингом сельхозпродукции по сравнению с 2015-м приросло на 14%, с 1,28 до 1,46 млн тонн.

В этом году дела у «Авангард Агро» идут не так хорошо. По данным отчетности по МСФО за первое полугодие, выручка холдинга снизилась на 37% по отношению к аналогичному период 2016-го (6 млрд против 9,7 млрд рублей).

Удручающую динамику показал МЭЗ «Юг Руси» (входит в одноименную группу Сергея Кислова): он разом провалился на 41%. Отечественный рынок переработки масличных культур очевидно переживает не лучшие времена. Как минимум четыре крупных производителя — «Маслопродукт» (его активы скупает группа «Благо»), «Лиман», «Элит-масло» и «ЮНК-Агропродукт» — обанкротились. Украинская ГК Kernel весной 2016-го выставила на продажу заводы в Краснодарском и Ставропольском краях. Основные причины кризиса — слишком высокие цены на сырье в сочетании с переизбытком мощностей и снижением экспортной пошлины в рамках ратификации соглашения с ВТО.

О проблемах группы Сергея Кислова заговорили еще летом. Тогда в СМИ попала информация о намерении «Юга Руси» избавиться сразу от четырех маслозаводов в Белгородской и Воронежской областях. Нынешний июль начался с новости о продаже 23 юрлиц, входящих в холдинг Кислова, двум кипрским компаниям SolPro Investments и Indicativo Capital, бенефициаром которых считаетсявладелец ГК «Солнечные продукты» Владислав Буров. Правда, пока переговоры о поглощении ни к чему не привели.

Что подтолкнуло собственника «Юга Руси» к продаже, доподлинно неизвестно. Ряд источников полагает, что он попросту устал от оперативного управления бизнесом. Однако более вероятной выглядит версия о невозможности обслуживать накопившиеся долги. Деньги Сергей Кислов занимал (в том числе у ЕБРР) на модернизацию и покупку агропредприятий, а также на развитие своего нефтегазового бизнеса.

Если сделка все же состоится, в России появится компания, которая будет контролировать более 20% отечественной переработки подсолнечника и почти треть рынка бутилированного масла.

Для «Солнечных продуктов», к слову, это не единственный интеграционный проект. В июне холдинг Владислава Бурова подписал соглашение с «Эфко» о создании на паритетных началах СП с целью оптимизации продаж майонеза, подсолнечного масла, кетчупа, горчицы, фасованных маргаринов и спредов. Предприятие будет организовано путем объединения структур, отвечающих за сбыт, маркетинг и логистику.

Сжатие прибыли и инвестиций

Совокупная чистая прибыль 45 участников рейтинга (у пяти компаний рассчитать ее корректно не представляется возможным) в 2016 году составила 80 млрд рублей — на 26,6% меньше, чем в 2015-м. И это дополнительно свидетельствует, что санкционный пик подъема большинства агропредприятий позади. В «Русагро», чья прибыль сократилась в 1,7 раза, до 13,7 млрд рублей, падение показателя связывают в основном с сокращением субсидий по кредитам и курсовой разницей (в четвертом квартале 2016-го рубль вырос на 5%, что негативно сказалось на доходности всех подразделений компании).

Прибыль первой девятки компаний в 2016 году обрушилась на 62%, со 112 до 43 млрд рублей. Их суммарная рентабельность снизилась на 11 процентных пунктов — с 17 до 6%. Зато во второй десятке все относительно благополучно — плюс 11,5% (но это без «Продо» и «Солнечных продуктов»). Хвост рейтинга (с 31-го по 50-е место) тоже далеко не в лучшем положении — минус 25,3% по отношению к 2015 году.

Еще один ежегодно фиксируемый нами показатель — инвестиции. В своих анкетах и годовых отчетах предприятия АПК неохотно указывают соответствующие данные. Крупные холдинги любят публиковать цифры, полученные накопленным итогом: так они выглядят более солидно. Для того чтобы хоть примерно понять объем вложений в основной капитал, мы анализируем отчет о движении средств, строку «инвестиционные платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов».

Нам удалось собрать данные по 33 крупнейшим компаниям. Суммарно они в 2016 году вложили в развитие 56,6 млрд рублей — на 2,7% меньше, чем в 2015-м. В минус ушли 18 предприятий, часть из них сократила вложения почти до нуля. Однако почти все потери были компенсированы оставшимися 15 игроками. В прошлом году мы констатировали: из 34 компаний объем инвестиций в основной капитал уменьшили только 11. Увеличение их числа, вероятно, обусловлено окончанием ряда проектов модернизации и строительства мощностей, а также некоторым снижением привлекательности отрасли.

Сравнить несравнимое

Эффективность — показатель, ради которого мы изначально задумывали рейтинг. Однако нам быстро стало понятно, что невозможно строить весь проект вокруг сравнения синего с теплым. Очевидно, что растениеводы, свиноводы, птицеводы и венец всего — вертикальные холдинги с переработкой — получают совершенно разный доход на гектар пахотной земли или на одного работника. Более того, даже рожь, пшеницу, овощи, выращиваемые в закрытом и открытом грунте, сахарную свеклу и бобовые корректно сопоставить практически нереально (безусловно, можно ввести массу поправочных коэффициентов, однако вряд ли это даст нужный эффект).

Тем не менее в качестве дополнительной информации эффективность использования земельных и трудовых ресурсов все же представляет интерес.

Лидером по интенсивности использования земли по итогам 2016 года оказалась ГК «Здоровая ферма» — она зарабатывает 1,83 млн рублей с гектара. В первой тройке (почти с трехкратным отставанием) — агрохолдинг «БЭЗРК-Белгранкорм» и «Комос Групп» (690 и 622,6 тыс. рублей соответственно).

С точки зрения использования трудовых ресурсов завидную эффективность показывают ГК «Агро-Белогорье» и агрохолдинг «Звениговский» — 9,85 и 9,81 млн рублей на одного работника в год соответственно. Второй эшелон — холдинг «Солнечные продукты» и «БЭЗРК-Белгранкорм» (8,1 и 7,5 млн рублей).

Здесь же заметим, что самым крупным агропредприятием-землевладельцем в России по итогам 2016 года стала ГК «Русагро» (670 тыс. га), второе место у «Мираторга» (644 тыс. га). В тройке — «Агрокомплекс» им. Н. И. Ткачева (640 тыс. га). Компанию стоит признать самым активным «собирателем земель» среди всех участников рейтинга. За год она нарастила банк на 40%. Холдинг приобрел рисовые активы обанкротившегося «Разгуляя» (около 33 тыс. га), а также присоединила Parus Agro Group (еще 102 тыс. га на Кубани, в Адыгее и Ставрополье).

Холдинг «Продимекс», судя по нашим данным, оказался на четвертом месте (600 тыс. га). Однако, например, аудиторская компания BEFL полагает, что к этой цифре стоит добавить еще 190 тыс. га, принадлежащих «Агрокультуре» (ее бенефициаром считается владелец «Продимекса» Игорь Худокормов). При таком походе группа Худокормова перемещается на первое место. Замыкает пятерку холдинг «Ак Барс» с 505 тыс. га.

АПК в пяти актах

В завершение нам бы хотелось обозначить ряд трендов, которые не поддаются счету. Для того чтобы картинка сложилась максимально выпуклая и объективная, мы провели опрос участников рейтинга. Ответили, как мы и предполагали, не все. Тем не менее некоторые сюжеты вырисовываются очень объемно.

Сюжет номер один — перепроизводство, которое спровоцировала политика импортозамещения (для справки: ввоз свинины и мяса птицы снизился в 2016 году до 5–6% общего потребления, говядины — до 18–20%).

«Для сферы АПК последние год-полтора характерно превышение выпуска над потреблением и, соответственно, снижение цен, — комментирует генеральный директор ГК “Русагро” Максим Басов. — Страна достигла перепроизводства на таких рынках, как сахар и мясо, благодаря рекордным урожаям было собрано много зерна».

«Производственные показатели ежегодно растут, однако на этом фоне основной проблемой может стать несоответствие спроса и предложения, — соглашается начальник финансово-экономического отдела Ленинградского комбината хлебопродуктов (ЛКХП) им. С. М. Кирова Елена Мамичева.— На всех рынках в 2017 году отмечается снижение спроса, связанное с ухудшением платежеспособности граждан. А это, в свою очередь, может привести к переполнению рынка и падению цен на сельхозпродукцию».

Такому повороту рады разве что производители комбикормов. Так, коммерческий директор «Коудайс МКорма» (входит в холдинг «Де Хёс») Тимур Мударисов отмечает заметный рост спроса на продукцию его компании (хотя выручка предприятия в 2016 году увеличилась всего на 3%, до 10,35 млрд рублей).

Сюжет второй, тесно переплетающийся с первым, — повышенный интерес к экспорту.

Этот результат был ожидаем. Российские продуктовые санкции вкупе с господдержкой позволили ряду агропредприятий модернизировать и существенно нарастить мощности. Через два-три года, прогнозируют производители, внутреннего рынка уже будет недостаточно. Единственный выход — начать или увеличивать поставки за границу.

«В этом году мы начали пробные экспортные поставки нашей продукции в страны СНГ, а в ближайшее время планируем отправлять свою продукцию в ОАЭ и во Вьетнам, — комментирует директор по маркетингу ГК “Здоровая ферма” Елена Гуленкина. — Восточноазиатское направление традиционно привлекательно для производителей как рынок, пока закрытый для экспорта. Отдельно отметим экспорт таких продуктов, как куриные лапы. К примеру, в КНР они пользуются большим спросом, а для нас это вторичный продукт, который в России почти никто не покупает».

Максим Басов констатирует, что примерно 15% выручки в 2016 году «Русагро» получила от реализации продукции в зарубежные страны. «И мы планируем увеличивать поставки. Наиболее перспективными рынками считаем Азию — Китай, Японию, Корею, а также Узбекистан и Иран. Мы хотим нарастить поставки масложировой продукции, зерновых и, конечно, ждем открытия рынков для экспорта свинины», — рассказывает г-н Басов.

В «Черкизово» отмечают, что «кратно наращивают экспорт мяса бройлеров, свинины и свиных субпродуктов, приоритет — страны СНГ и Ближнего Востока». Ранее на Петербургском экономическом форуме генеральный директор компании Сергей Михайловсказал «Интерфаксу», что по итогам 2017 года объем экспортной выручки составит примерно 50 млн долларов (5% доходов группы) и что «Черкизово» в ближайшие два-три года сфокусируется на внутреннем рынке. Тем не менее в 2016 году холдинг начал поставки мяса птицы в Танзанию, Египет, получил разрешение на экспорт мяса в ОАЭ.

Сюжет третий — заметное сокращение объемов господдержки и ее нерациональное распределение.

«Эффективность и величина господдержки снизились, — отмечает заместитель начальника отдела маркетинга ГК “Синко” Юлия Волгина. «Сегодняшняя единая субсидия менее выгодна для производителей. Наиболее эффективной формой поддержки нам кажется снижение налогового бремени. В этом случае даже можно было бы отказаться от субсидий. Хороший результат дало бы строительство инфраструктуры (дорог, энергообъектов, линий связи) в сельской местности. Это значительно увеличило бы стоимость земли даже в самых заброшенных местах».

В ГК «Русагро» тем, что уже получили, довольны, однако тоже отмечают, что «поддержка значительно снизилась, она нацелена на ликвидацию оставшихся узких мест или на развитие перспективных регионов (например, Дальнего Востока)».

В ЛКХП делают акцент на два дисбаланса субсидирования. Во-первых, значительная часть денег выделяется на поддержку животноводства, а сфера кормопроизводства остается неохваченной. Во-вторых, финансируются в основном крупные приоритетные проекты, а мелким крестьянско-фермерских хозяйствам по-прежнему сложно добиться государственной поддержки. «Приходится сталкиваться с бюрократизацией системы и многими подводными камнями: множество справок, различные экспертизы, скрытые условия, которые не прописываются в официальных документах», — сетует Елена Мамичева.

«На рынке АПК существует единая точка зрения по поводу господдержки: сейчас необходимо помогать компаниям реализовывать экспортный потенциал, работать над открытием рынков для отечественной продукции, —добавляет руководитель направления стратегического маркетинга группы «Черкизово»Андрей Дальнов. — Перед Россией по-прежнему стоят барьеры для выхода на самые перспективные рынки — страны Аравийского полуострова, ЮАР, Китай, государства Юго-Восточной Азии. Война санкций препятствует нашей экспансии в Европу. Что мешает развитию экспортного потенциала? Например, отсутствие дробления территории России с точки зрения возможных вспышек различных заболеваний. Если, скажем, в Краснодарском крае у кого-то произошло заражение поголовья свиней африканской чумой, другие государства автоматически перекрывают поставки из всех субъектов РФ. Их не волнует, что производители могут быть удалены друг от друга на тысячи километров. Эта практика, очевидно, прекратится с окончательным установлением такого регионального разделения.

Директор по инновационной политике и инвестициям компании «Титан-Агро» (входит в ГК «Титан») Дмитрий Романенко полагает, что государство должно обратить пристальное внимание на глубокую переработку зерна (в первую очередь на кормовые аминокислоты, высокопротеиновые кормовые добавки, значительная часть которых сегодня импортируется в Россию.

Четвертый сюжет — цифровизация.

В ГК «Здоровая ферма», например, реализовали самостоятельный пилотный проект интеграции весов в бункеры с кормами в птичниках. Они позволяют контролировать количество потребляемого корма и оптимизировать систему его заказа. Кроме того, группа внедрила систему поддержки микроклимата и кормления птицы. Благодаря ей среднесуточный прирост цыплят в компании вырос до 61,1 грамма в сутки (средний по Челябинской области, где сосредоточены активы «Здоровой фермы», — 55,8 грамма), конверсия корма достигла 1,68 центнера на центнер привеса (оптимальным в отрасли по России считается расход 1,65 центнера).

«На всей технике предприятия внедрена система ГЛОНАСС, которая позволяет контролировать соблюдение агротехнологий, расход топлива и семян, определять объемы выполненных работ, — рассказывает Юлия Волгина. — Только по топливу нам удалось снизить расходы втрое».

К максимальной автоматизации стремится «Черкизово»: один из свинокомплексов группы на 11 тыс. голов обслуживает дюжина специалистов. «Это единственный возможный путь построения высокоэффективного аграрного бизнеса», — уверен Андрей Дальнов.

И, наконец, пятый сюжет — нехватка квалифицированных кадров.

Аграрные профессии сегодня, мягко говоря, не особенно популярны. Талантливая молодежь, раньше валом валившая на юридические и экономические факультеты, теперь переориентировалась на инженерные специальности. АПК остался в стороне.

«Уровень знаний людей об агропромышленном предприятии зачастую сводится к тому, что это несовременно, что все делается с применением устаревших методик, “по-советски”, — рассказывает Елена Гуленкина. — Это большая проблема. Во многом из-за этого нет и притока кадров».

Аграрии сегодня активно идут в высшую и среднюю школу. «Черкизово», например, участвует в программах ранней профориентации для школьников и студентов средних специальнгых учебных заведений. Те, кто заинтересуется в дальнейшем сотрудничестве, включаются в проект адресной подготовки с отложенным контрактом с предприятием.

Однако без госучастия все эти усилия вряд ли дадут ощутимый эффект. Даже крупные агрохолдинги не справятся с повышением престижности профессии сельхозработника, строительством инфраструктуры на периферии и развитием социальной жизни на селе.

Что и как мы считали

Поначалу мы предполагали включать в рейтинг только те фирмы, чья деятельность частично или полностью связана с животноводством, растениеводством и рыбной ловлей. Однако уже в ходе первого исследования стало понятно, что это слишком узкое понимание АПК.

В итоге было решено включить в поле рассмотрения, во-первых, производителей комбикормов, а во-вторых, переработчиков, принимающих активное участие в развитии агросектора и являющихся системообразующими для АПК ряда регионов. Благодаря такому подходу в рейтинг попали, например, компании «Эфко», «Каргилл», «Провими», «Данон Россия». Игнорирование подобных предприятий мы посчитали некорректным.

За рамками выборки находятся предприятия, относящиеся к пищевой отрасли (производители конфет, напитков, детского питания, фасовщики чая и кофе и т. д.). Потому, например, в рейтинг не попали «Нестле Россия», «Рот Фронт», «Орими Трейд» и другие.

Главный критерий ранжирования компаний внутри списка «Крупнейшие компании АПК России по итогам 2016 года» — объем выручки от продаж продукции (товаров, работ, услуг).

В случае если в список включена холдинговая компания, все ее дочерние компании, годовые данные которых консолидированы в отчетности холдинга, не включались в основной список во избежание «двойного счета».

Наша работа над рейтингом выявила тот факт, что организационная структура большей части агрогрупп чрезвычайно запутанна. Данные в системах раскрытия информации (например, в СПАРКе) подчас существенно расходятся с цифрами годовых отчетов и с текстами, размещенным в разделе «О компании». Яркий пример — холдинг «Ак Барс», ядро которого якобы составляет комплекс из 40 агропредприятий. Выяснить их точный список невозможно. А в СПАРКе есть показатели только по 12 фирмам, имеющим отношение к АПК.

Еще одна головная боль — внутригрупповые обороты. Да, компании, отчитывающиеся по МСФО, обязаны исключать их из расчетов. Но в АПК таких предприятий меньшинство (да и их консолидированные данные нам не всегда подходят, поскольку могут включать выручку от видов деятельности, не связанных с сельским хозяйством). Брутто-доходы, как правило, значительно превосходят нетто. Это хорошо видно на примере холдинга «Комос». Суммарно входящие в него фирмы заработали в 2016 году 67,7 млрд рублей. После очистки показатель превратился в 39,2 млрд. В итоге при расчете выручки мы подчас были вынуждены делать ряд допущений. Тем не менее мы полагаем, что наши оценки достаточно близки к истине.

Сбор данных о компаниях осуществлялся в три этапа.

Первый — подготовительный. На основе рейтингов российских компаний, работающих в сфере АПК, прошлых лет, статотчетности за 2016 год, оперативной статотчетности, сообщений СМИ (включая базы данных, информационно-аналитические порталы) был составлен список потенциальных участников рейтинга. После предварительного отбора в нем было оставлено около 300 компаний.

На втором этапе был проведен опрос кандидатов на попадание в рейтинг. Запрашивались основные показатели деятельности за 2015–2016 годы и первое полугодие 2017-го, необходимые для формирования основного и дополнительных списков, а также экспертные вопросы.

На третьем этапе восполнялись пробелы в собранной информации за счет данных Росстата, корпоративных сайтов в интернете, отраслевых министерств и ведомств, научно-исследовательских организаций и информационно-аналитических структур, а также базы данных СПАРК агентства «Интерфакс».

Материалы для скачивания

Отчет: Рейтинг АПК.xlsx