Модернизация мысли

Россия пытается нарастить экспорт за счёт традиционных секторов и увеличения их государственного финансирования. И это не работает. Стратегия повышения экспортного потенциала должна опираться на широкое понимание изменений в мировой торговой политике.

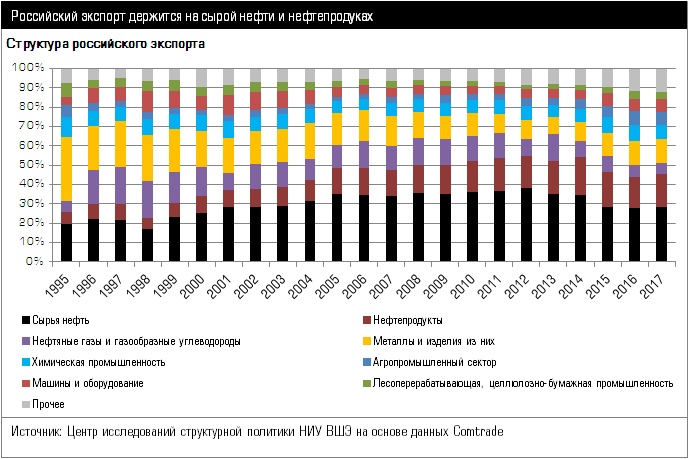

По данным таможенной статистики в январе-мае 2019 российский экспорт в денежном выражении снизился на 2.1% год к году. Аналитические группы в очередной раз будут исследовать причины и факторы, но рост или провал индикаторов на таком отрезке не изменит тренд развития российского экспорта на долгосрочном горизонте. А здесь статистика фиксирует устойчивый рост поставок только углеводородов, причем почти два десятилетия: с 2000 года доля нефти и нефтепродуктов в российском экспорте выросла с 31% до 51 %. Периодически что-то «выстреливает», например, машиностроение, но все это остается на уровне эпизодов.

У нас принято сводить факторы сложившихся диспропорций преимущественно к недостаткам государственного стимулирования не сырьевого экспорта. Вот и на прошедших в этом году сессиях Иннопрома бурно обсуждалась очередная модернизация модели поддержки компаний. Введен новый инструмент «Корпоративная программа повышения конкурентоспособности» (КППК), изменен порядок заключения специальных инвестиционных контактора (СПИК), сокращен список субсидий. «При этом наращивание экспорта в значительной мере предполагается за счет традиционной продукции, экспортный потенциал которой зачастую представляется небесспорным» — отмечается между тем в специальном докладе НИУ ВШЭ «Структурные аспекты торговой политики России». Исследователи склонны связывать негативные тренды российского экспорта с недооценкой новых тенденцией в мировой торговле. Именно этот анализ позволяет определить возможные драйверы позитивных изменений в динамике и характере российского экспорта. Основные выводы доклада во время сессии Иннопрома «Как развить экспортный потенциал российских производств» представил Юрий Симачев, директор по экономической политике, НИУ Высшая школа экономики. Приводим ключевые тезисы.

У нас принято сводить факторы сложившихся диспропорций преимущественно к недостаткам государственного стимулирования не сырьевого экспорта. Вот и на прошедших в этом году сессиях Иннопрома бурно обсуждалась очередная модернизация модели поддержки компаний. Введен новый инструмент «Корпоративная программа повышения конкурентоспособности» (КППК), изменен порядок заключения специальных инвестиционных контактора (СПИК), сокращен список субсидий. «При этом наращивание экспорта в значительной мере предполагается за счет традиционной продукции, экспортный потенциал которой зачастую представляется небесспорным» — отмечается между тем в специальном докладе НИУ ВШЭ «Структурные аспекты торговой политики России». Исследователи склонны связывать негативные тренды российского экспорта с недооценкой новых тенденцией в мировой торговле. Именно этот анализ позволяет определить возможные драйверы позитивных изменений в динамике и характере российского экспорта. Основные выводы доклада во время сессии Иннопрома «Как развить экспортный потенциал российских производств» представил Юрий Симачев, директор по экономической политике, НИУ Высшая школа экономики. Приводим ключевые тезисы.

Смещение «ядра»

—Основная проблема в том, что при постановке задач наращивания экспорта мы упускаем тот факт, что условия для формирования мировой торговой политики существенным образом изменились.

Во-первых, вследствие ускорения технологических процессов меняется состав торгуемых позиций. Наиболее динамичное и эффективное «ядро» мировой торговли смещается от товаров в сторону услуг. Сектор услуг трансформируется, он из неторгового становится торговым, и перед правительствами разных стран возникает новый вызов. Мы привыкли, что в мировой торговле все строго по полочкам: отдельно товары, отдельно услуги. Сейчас разделять эти позиции почти бессмысленно, мало того это препятствует дальнейшему развитию.

Второй тренд —трансформация глобальных цепочек добавленной стоимости (ЦДС). В период 2000-2014 годов большинство развитых и развивающихся экономик наращивали интеграцию в глобальные цепочки добавленной стоимости. Российские предприятия обрабатывающих отраслей, напротив, двигались в направлении выпадения из глобальных ЦДС. Это по многом и отправило Россию по ряду отраслей на периферию глобального обмена добавленной стоимостью.

Раньше мы говорили так: главное условие для включения в цепочки — низкая стоимость труда, относительно низкий уровень затрат — наше преимущество. Сейчас на первое место выходит фактор знаний. То есть цепочки из трудоинтенсивных, становятся знаниеемкими. И принципиальный вопрос — кому удается обеспечить локализацию специализированных процессов. Исследования показывают, что все это сильно повышает неоднородность развития: сейчас в ЦДС выгодно участвовать, если ваш вклад связан с трудом высокой квалификации. Именно поэтому резко усиливается международная конкуренция. С 2000 года мы видим существенный сдвиг в конкурентной среде: развивающиеся страны улучшают свои позиции по сравнению с развитыми по торговле продукцией, где требовалась высокая квалификация труда. И вот на этом фоне возникает кризис многостороннего регулирования мировой торговли, потому что страны, догоняющие не всегда соблюдают требования правил мировой торговли, а развитые страны выражают недовольство, так как как им это не выгодно. Это и подталкивает сильные государства к применению жестких инструментов. Так что санкции и торговые войны — объективный процесс.

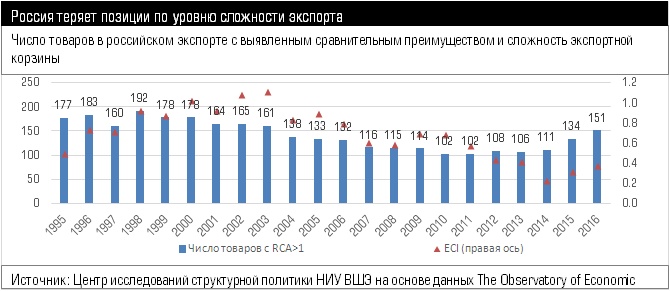

На этом фоне Россия занимает пассивную позицию участия в глобальных ЦДС. За период 1996-2016 годов Россия упала в рейтинге стран по индексу сложности экспорта, сократила число товарных рынков, на которых имелось сравнительное преимущество. Отчасти это следствие отсутствия существенных положительных структурных сдвигов нашего экспорта.

За эти годы многие страны расширили использование импорта, и при этом они повышают роль своей добавленной стоимости в конечном потреблении. Для нашей же экономики экспорта характерен обратный тренд — мы сокращаем свое участие в конечном потреблении на других рынках.

Некоторые развивающиеся страны выстраивают комплексные и сложные внутренние цепочки для того, чтобы сократить свою зависимость от импорта промежуточных товаров при производстве высокотехнологичной продукции. И это стремление обосновано. Но иногда эффект получается обратный. Дело в том, что наибольшая импортозависимость формируется у тех компаний, которые являются первоклассными экспортерами и выпускают высокотехнологичную продукцию. Тогда получается, что совсем лобовые меры в рамках курса импортозамещения могут подорвать экспортный потенциал национальных производителей и сократить их возможность производить технологически сложную продукцию.

Страны применяют разные стратегии для того, чтобы занять ту или иную позицию в цепочках добавленной стоимости. Есть случаи, когда отдельные крупные сектора могут временно выходить из цепочек, делать модернизацию, проводить определённые научные исследования, и после этого снова возвращаться в глобальные цепочки, но уже на другой уровень. Необходимость изменения позиций в ЦДС связана с тем, что, находясь в промежуточных стадиях, компании стакиваются с сильной конкуренцией и оказываются связанными «ловушкой среднего дохода»: если компания имеет в основном ценовые проеимущества, то ее начинают поджимать по этому параметру догоняющие страны, а, чтобы перейти на другую, более выгодную стадию, нужно конкурировать уже с развитыми странами, у которых высока доля расходов на исследования и разработки и, соответственно, совсем другие условия для осуществления инноваций.

Позиции государств по интеграции в ЦДС различны, например, США не сильно интегрированы в цепочки, потому что у них развиты внутренние рынки для потребления. И их рынок как раз привлекателен для многих других стран. Есть крупные экономики, например, Германия, компании которой которая сильно интегрированы в цепочки. Нам же эта интеграция крайне важна по простой причине — у нас для многих видов продукции, связанных с трудом высокой квалификации, нет соответствующих рынков. Это хорошо иллюстрируют истории развития многих стартапов: они начинают производство на внутреннем рынке, а потом вынуждены резко расширять свою географию, потому что на других рынках более структурированный, четкий и сильный спрос на передовую продукцию.

Опора на широту понимания

При общем не очень позитивном тренде сокращения сложного экспорта мы видим отдельные весьма интересные и показательные истории на российском рынке. В частности, в последнее время в России состоялся экспортный апгрейт двух секторов — это лесопереработка и пищевая промышленность. Здесь произошёл устойчивый сдвиг в сторону повышения доли внутренней добавленной стоимости и роста конечного потребления в других стран. Так в лесопереработке наши компании сначала научились делать листы для облицовки и стали поставлять их на экспорт, через какое-то время они начали выпускать гранулы древесные и они тоже пошли на другие рынки, точно также в линейке появилась ДСП и ДВП. Это вроде бы не вызывает блеска в глазах. Ну что такое ДСП и ДВП!? Но это реальный технологический апгрейд отдельного сектора, движение снизу-вверх по продуктовой цепочке по инициативе самих компаний. Аналогичным образом прошла модернизация в пищевой отрасли: сначала компании начали поставлять на экспорт кондитерские изделия без какао, затем — мороженое.

Анализ этих историй успеха приводит нас к следующим выводам. Во-первых, в их основе — отсутствие избыточных амбиций. Здесь успех обеспечили технократические решения и идеи, связанные с бизнес-процессами. Здесь не было никакой политики. Второй фактор — многие кампании смогли привлечь профильные иностранные инвестиции. Это работает не во всех случаях, такие решения помогают прежде всего тем секторам, которые далеки от технологической границы. У нас с инновациями в лесопереработке были проблемы, и в ходе исследования представители сектора ещ 5-7 лет назад чаще всего говорили о том, что им проще и дешевле было купить готовые технологии у иностранных разработчиков. То есть это свидетельство того, что в этой отрасли у нас почти ничего своего с позиций науно-технологического потенциала не осталось. Но такие решения не подходят для секторов, близких к технологической границе, например, химическому производству или фармацевтике. Там требуются прежде всего свои знания, навыки и соответствующие требования к человеческому капиталу.

Во многих экономиках основной вклад в экспорт вносит крупный бизнес и в наша страна — не исключение. Но наш анализ этого вклада в разрезе масштабов бизнеса и уровня переработки показал: в России именно малый и средний бизнес в наибольшей степени обеспечивает высокие переделы экспортной продукции. Это задает некоторое новое измерение возможной поддержки, особенно тщательный анализ требуется для формирования инструментария поддержки быстрорастущих компаний.

Поддержка компаний, которых принято относить к группе «скрытые чемпионы» — это еще один вызов действующей политики, потому что в этом случает работает другая идеология поддержки.

Итак, в чем нам видятся основные провалы в действующей российской торговой политике?

Первое —это завышенная оценка потенциала традиционных секторов. Мы привыкли существовать в разрезе отраслей, которые в министерстве промышленности и торговли признаны системообразующими и важными. Но эта модель плохо ориентирована на новые виды деятельности.

Отсюда вытекает второе распространённое заблуждение —экспортный потенциал можно легко нарастить, если в секторе есть недозагруженные мощности. В этом случае ускользает из внимания тот факт, что и спрос в мире изменился, и продукция должна быть конкурентоспособной.

И наконец ещё одна избыточная надежда — все эти проблемы можно порешать, просто увеличив объем финансовой поддержки. На самом деле проблемы, связанные с встраиванием в цепочки, требуют не столько дополнительных денег, сколько специальных компетенций. Здесь нужно опираться на понимание национальных индустрий, учет их специфики и рассматривать те или иные сектора в комплексе со смежными секторами, сбытом, связанными услугами и потребительской аудиторией.

Мы также убеждены, что нам необходим взгляд на позиционирование секторов национальной экономики в глобальных цепочках с позиций характера создаваемых рабочих мест в национальной экономике.

Для того, чтобы выстроить собственную стратегию торговой политики, необходима ставка на среднесрочные и долгосрочные структурные изменения не только в экспорте, но и в экономике в целом, при этом придется координировать изменения в торговой политике, например, действия по импортозамещению с вопросами содействия импорту, значимому для расширения высокотехнологичного экспорта.

И, наконец, для того, чтобы существенным образом изменить характер экспорта следует опираться на широкое понимание современной торговой политике. Широкая трактовка торговой политики означает включенность в нее мер по развитию человеческого капитала, содействию обучению в процессе экспорта, а также по совершенствованию институтов, определяющих развитие услуг.

|

Практика экспортера Менеджеры европейских компаний, ведущих бизнес в России, подтверждают выводы российских экономистов о перспективах развития экспорта. Дмитрий Козаченко, заместитель управляющего директора по России и СНГ, директор по технологической политике, Dassault Systemes — Наша компания 35 лет разрабатывает наукоемкое программное обеспечение, которое позволяет выпускать конкурентоспособные продукты. Что по нашим наблюдениям мешает России больше экспортировать? В России очень хорошая инженерная школа, здесь очень много традиций, и компании могут создавать действительно хорошие и нужные продукты. Но к сожалению, зачастую это происходит слишком медленно. А конкуренция в мире ужесточается. Китайцы сейчас умудряются от идеи до выхода автомобиля, это сложнейшая экосистема, уложиться в один год. То есть если вы в моменте только начинаете думать о том, что надо сделать новый автомобиль с подобными технологиями, а они его будут уже с конвейера снимать, как устаревший. И в этом есть определенная проблема. Сейчас китайские компании поставили цель делать новый продукт за полгода. Для того, чтобы конкурировать в таком рынке, нужно использовать технологии, которые максимально раскрутят товар и ускорят цепочки принятия решений, это приведет к сокращению временных затрат. Следует переходить на максимальное использование моделирования поведения продукта в виртуальном пространстве, это позволит избежать ошибок и значительно быстрее обеспечить выход на рынок с очень точным продуктом, который нужно потребителям. Двигаясь таким образом, можно повысить очень сильно конкурентоспособность российской продукции, следствием этого будет повышение экспортного потенциала, потому что люди во всем мире хотят покупать то, что им реально нужно. Арнольд Ван Синдерен, генеральный директор, «Зульцер Хемтех»: —Зульцер Хемтех — это мировая компания, наша стратегия — быть там, где находится наш потребитель, поэтому у нас есть крупные производства в Китае, Индии, Мексике, Северной и Южной Америке. В 2007 году мы создали в России сервисный центр для производства нашей продукции для местных рынков. Российский рынок обеспечен квалифицированным трудом, именно поэтому делаем здесь не только сборку, но и инжиниринг, управление проектами. В России очень много ноу-хау и именно поэтому мы начинаем создание инновационного центра в Сколково. И мы готовы идти дальше. Рынок в Европе стал сложным и нам пришлось изменить наши нашу собственную цепочку поставок, мы закрыли наш завод в Европе и начали искать альтернативы, вариантов было много, в конечном итоге было решено пойти на расширение нашего завода в России: здесь есть квалифицированный персонал, разумная стоимость труда. И таким образом мы решили, что это позволит нам начать экспортировать продукцию из России. Есть только одна проблема. Мы выпускаем оборудование для нефтепереработки. В основном это продукты, которые изготовляются из нержавеющей стали, и здесь мы сталкиваемся с недостатком сырья на внутреннем рынке. Россия значительную часть нержавеющей стали импортирует (см. «Ржа не ест», Э-У от 22 июля 2019 года, ред) И это большой недостаток, это затрудняет создание цепочки добавленной стоимости с середины цикла. Мы должны обеспечивать конкурентоспособность нашей продукции, а как это сделать, если сталь импортируется? При этом мы платим пошлины, а учетом специфики нашей продукции достаточно сложно эти расходы компенсировать. Здесь возникает вопрос к министру промышленности и торговли. Зачем нужны импортные пошлины на определённые виды сырья, которые необходимы для производства продукции, которая идет на экспорт? Хакан Мандалы, генеральный директор «БСХ Бытовые Приборы» (компания Группы Bosch) — Подразделение Bosch почти 25 лет производит в России бытовую технику, и мы очень внимательно смотрим на рынок и анализируем возможности конкурентов — Китая, Турции, Восточной Европы. Азиатские компании очень активны и заметны на мировом рынке. Они стали производить достаточно много, конкурируют они за счет малых объемов и низких цен. При этом они достаточно много инвестируют для того, чтобы создать более высокую ценность для потребителя. Если раньше на их производствах использовался в основном низкооплачиваемый труд, то сейчас все изменилось, они привносят все больше технологического контента, ряд моделей, которые мы видим в Китае, почти достигли уровня Соединенных Штатов. И если раньше они фактически копировали продукцию, но теперь они производят оригинальную продукцию. У нашего российского производства большой экспортный потенциал, мы уже поставляем нашу продукцию из России в Казахстан, Словению, в Чешскую республику, Польшу. Мы хотим дальше увеличивать объемы, но есть некоторые барьеры. Технология производства предполагает использование пластика и нержавеющей стали. К сожалению, при работе с российскими поставщиками материалов мы сталкиваемся с проблемами. В России очень хорошее качество рабочей силы, здесь есть сильные университеты, которые выпускают хороших инженеров. Но кроме этого требуется серьёзная государственная поддержка НИОКР. В этом случае мы видим ресурсы для расширения экспортных возможностей. Антон Пешков, генеральный директор, «Тиккурила Россия и Средняя Азия» — Тиккурила — это компания с финскими корнями, которая 150 лет выпускает краски. Сегодня наше производство расположено в восьми странах, в России у нас работают три завода. Новая стратегия компании во многом построена на следовании принципам устойчивого развития. Мы оцениваем потенциал мирового рынка красок в 130 млрд долларов. При этом на продукцию, которая соответствует экологическим стандартам, будет приходиться около 68 млрд долларов. Этот сегмент, по нашим оценкам, будет расти темпами порядка 4-6% в год, и к 2030 году составит около 150 млрд долларов в год. И Россия может в этом росте участвовать, но при одном условии — продукция должна соответствовать экологическим требованиям. В стратегии развития химического, нефтехимического комплекса России поставлена задача увеличить экспорт в 20 раз к 2030 году. Если правительство хочет наращивать экспорт красок из России, то это можно сделать только, фокусируясь на экологически чистых позициях. Этот глобальный тренд нельзя не учитывать. |