Частный инвестор разворачивает историю

На фоне взрывного роста инвестиционного ритейла индустрия и регулятор разошлись в моделях движения. Профучастники настаивают на резком наращивании масштабов рынка, ЦБ предпочитает эволюционный путь с постепенным снятием рисков

1 октября 2021 года ЦБ ввел для профучастников фондового рынка нормативы достаточности капитала и краткосрочной ликвидности, а также обязанность формировать резервы под кредитные требования. Долгое время мерилом надежности брокеров и управляющих компаний считался объем капитала, но пару лет назад регулятор сменил фокус с устойчивости на качество оказания услуг розничному клиенту. Необходимость новой меры заместитель председателя Банка России Владимир Чистюхин на недавно прошедшей в Екатеринбурге Уральской конференции НАУФОР (Национальной Ассоциации участников фондового рынка России) обосновал возвращением потенциальных финансовых рисков в связи с ростом масштабов бизнеса:

— Нередко на брокерских счетах образуется большое количество остатков, и брокеры используют активы через сделки с иными сторонами. Для нас важно, чтобы эти средства клиента были защищены через капитал брокера и формируемые им резервы.

И это только одно из следствий расширения масштаба рынка, вызванного притоком средств розничного инвестора.

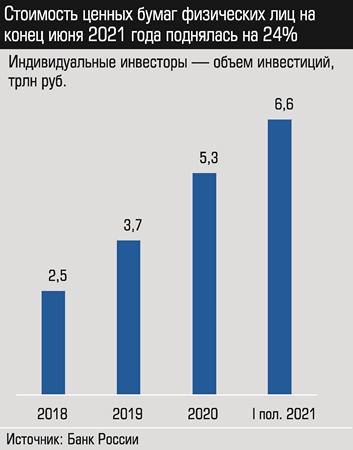

Средства розничных инвесторов на фондовом рынке сейчас превышают 8 трлн рублей, из них 7 трлн 150 млрд рублей находятся на брокерских счетах и 1 трлн 130 млрд рублей — на счетах доверительного управления. «Мы приближаемся к трети средств, накопленных на банковских депозитах», — отмечает президент НАУФОР Алексей Тимофеев.

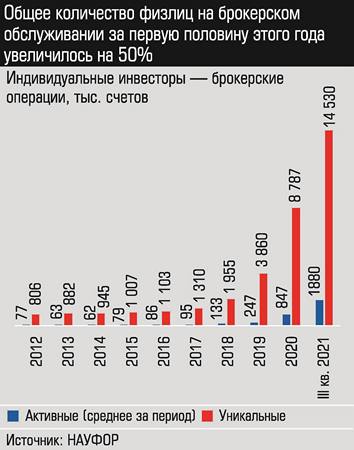

Количество физических лиц на брокерском обслуживании только за первую половину этого года, по данным Банка России, выросло на 50% и превысило 14,8 млн человек. Сравните: в 2012 году у индустрии было всего 804 тыс. клиентов, на доверительном управлении к середине года на обслуживании находилось 602 тыс. человек.

Ритейл-инвесторы определяют поведение рынка

Розничный инвестор стал катализатором многих качественных сдвигов на фондовом рынке.

Так, после двух десятилетий стагнации началось движение в сторону разнообразия инструментария. Правда, пока исключительно за счет появления в линейке акций иностранных эмитентов: сначала такую возможность российским инвесторам предоставила Санкт-Петербургская биржа, затем Московская. Событие спровоцировало дискуссию о противостоянии отечественных и иностранных акций.

Генеральный директор Санкт-Петербургской биржи Роман Горюнов считает интерес инвесторов к акциям иностранных компаний естественным сценарием формирования инвестиционных идей:

— Люди торгуют не иностранными бумагами, а именами, которые для них понятны и у которых просто нет аналогов на российском рынке. Если по Газпрому есть идеи, они торгуют Газпромом, если по «Тесле» есть идеи, они торгуют «Теслой». То есть в умах рядового инвестора нет разделения, российскую бумагу он покупает или иностранную, он покупает инвестиционную идею. В сознании инвесторов нет противостояния, для них Apple такой же российский, потому что они все пользуются айфонами.

Это, по мнению Романа Горюнова, является отражением общих тенденций на мировом финансовом рынке, который сильно поменялся под влиянием эмоций розничного инвестора:

— Цены или мультипликаторы некоторых компаний не описываются никакими разумными аналитическими моделями, но эти компании все равно стоят столько, сколько за них дают, потому что на них есть спрос. Это говорит о том, что во всем мире ритейл-инвесторы стали игроками, которые в значительной степени определяют поведение рынка, и это структурное изменение мы пока до конца оценить не можем.

Ритейл способствовал и возвращению на российский рынок конкуренции бирж, чего после слияния ММВБ и РТС и создания Московской биржи уже никто не ждал. Процесс неожиданно двинула та же запущенная Санкт-Петербургской биржей торговля иностранными акциями. При общем провале индексов в начале пандемии котировки акций крупных американских ИТ-компаний на внешние триггеры не отреагировали, чем и привлекли внимание инвесторов во всем мире. Поскольку представителей ИТ-сектора на Мосбирже не так много, отечественный рынок не смог отыграть этот тренд. В итоге питерская площадка выиграла, а московская не только запустила торговлю иностранными акциями, но и в октябре этого года объявила о намерении увеличить годовой оборот торгов иностранными ценными бумагами более чем в 16 раз и довести свою долю в сегменте с нынешних 4% до половины.

Бенефициаром стала индустрия в целом: по словам Алексея Тимофеева, «многие положительные изменения являются результатом конкуренции бирж».

Чтобы удовлетворить запрос на сервис со стороны массового инвестора, индустрии пришлось ускорить процессы цифровизации, и это второй заметный сдвиг на фондовом рынке. По информации ЦБ, со смартфона через приложения сегодня с брокерами взаимодействуют более 80% клиентов моложе 40 лет, почти 100% индивидуальных инвестиционных рекомендаций предоставляется через программы робоэдвайзинга.

— Очевидно, что по-другому розницу охватить было очень сложно, — считает Владимир Чистюхин. — Робоэдвайзинг говорит свое слово, поэтому компании, широко инвестирующие в «цифру», получают конкурентные преимущества.

Однако такие проекты стоят недешево, к тому же реализация решений с помощью ИТ требует внимания к информационной безопасности. ЦБ уже ввел требования по обеспечению операционной надежности при чрезвычайных ситуациях. По словам Чистюхина, в дальнейшем планируется установить требования к операционной надежности в условиях кибератак. Правда, следствием станет рост регуляторной нагрузки, и пока сложно сказать, выдержат ли ее небольшие компании. Что снова осложняет конкурентную среду на фондовом рынке.

По мнению Владимира Чистюхина, саморегулируемой организации стоит задуматься о том, каким образом малые и средние компании могут максимизировать цифровую составляющую: «Крупные игроки будут осваивать эти ниши самостоятельно, а вот средним региональным участникам нужно объединяться в пулы, чтобы давать то же разнообразие инструментов и то же качество сервиса».

Инвестор спрашивает…

Параллельно с качественными сдвигами ритейл задает основу и для появления новых вызовов.

Всю свою жизнь российская индустрия пыталась, например, решить проблему повышения финансовой грамотности населения. Если раньше приходилось бороться с отсутствием знаний у людей о рынке, то в век доминирования социальных сетей большую угрозу представляют непрофессиональные рекомендации, идущие, к примеру, от авторов анонимных телеграм-каналов. Почти у каждого брокера есть учебный центр, но инвесторы все равно прислушиваются к советам, поступающим из альтернативных источников. По расчетам Московской биржи, в этом году впервые за ее историю вложения в акции в портфелях розничных инвесторов превысили вложения в долговые инструменты.

Таким образом, за время, когда рынок агрессивно рос, сформирована немалая склонность к риску, приходит к выводу управляющий директор по продажам и развитию бизнеса Московской биржи Игорь Марич:

— Инвестиционные идеи являются основным фундаментом при принятии решения на финансовом рынке. Но, как показали опросы, более 50% решений по инвестированию в иностранные акции принималось без участия и консультирования со стороны брокеров. На мой взгляд, это довольно большой вызов, с которым нам всем уже приходится сталкиваться.

Регулятор предпринимает усилия, чтобы снизить риски для частных инвесторов. Так, введены новые правила допуска к вложениям в сложные и рискованные финансовые инструменты. Для этого ЦБ изменил критерии разделения инвесторов на квалифицированных и неквалифицированных, раньше это зависло от суммы активов, а сейчас еще и от уровня знаний, для неопытных введена процедура тестирования знаний.

Рынок эту новацию со скрипом, но пережил: 1 октября этого года тестирование запущено, регулятор обещает дорабатывать процедуру с учетом практики.

Сейчас индустрию больше беспокоит побочный эффект этой пилюли. Согласно правилам, неквалифицированные инвесторы, не прошедшие процедуру тестирования, могут приобретать облигации российских эмитентов только при наличии у таких эмитентов рейтинга не ниже уровня, установленного ЦБ. По словам заместителя председателя правления Россельхозбанка Анны Кузнецовой, это сильно ограничивает возможности организаторов выпусков акций российских компаний второго-третьего эшелонов:

— Обычно частные инвесторы приобретают больше половины выпусков такого рода. При размещении облигаций одного эмитента, которое было проведено нами до 1 октября, мы разместили среди розничных инвесторов только 4%, основной объем книги заявок взяли на себя организаторы.

Сейчас круг облигаций для неквалифицированных инвесторов, не прошедших тестирование, существенно сузился: среди них всего два государственных банка (причем все соглашаются, что по качеству эмитенты не сильно отличаются друг от друга вне зависимости от рейтинга).

В части повышения качества инвестиционных решений и индустрия, и регулятор видят выход в развитии института инвестиционных советников. Два года назад эта деятельность стала отдельным лицензируемым видом. Генеральный директор «АТОН» Андрей Звездочкин указывает на ее большой потенциал:

— Согласно американской статистике, в США работают больше 200 тыс. независимых финансовых консультантов. Судя по количеству независимых советников в России, мы в самом начале пути. На рынок приходят миллионы клиентов, в финансовых институтах работают тысячи

людей, которые их обслуживают, и многие из этих людей думают о развитии карьеры, о том, чтобы стать независимыми консультантами, построить свой бизнес. Мне кажется, инициатива и усилия, направленные на то, чтобы этот рынок возник, очень правильные.

Крупные банки планируют существенно нарастить количество консультантов и обсуждают возможность строительства платформ для независимых финансовых советников.

«Говорить с человеком очень важно, мы будем нанимать очень большое количество финансовых советников и повышать их профессиональный уровень», — подтверждает CEO Sinara Financial Corporation Роман Лохов.

В ходе дискуссии с сообществом законодатель постепенно снимает первоначально введенные ограничения для выхода из тени инвестиционных советников. Например, для консультантов в статусе индивидуального предпринимателя отменены НДС и требование о наличии контролера. Алексей Тимофеев рассчитывает, что в ближайшее время увеличится спрос на получение статуса инвестиционного советника индивидуальными предпринимателями.

При этом важно, чтобы у советников были возможности предложить инвестиционные идеи. Прорыв в части иностранных активов, безусловно, позитивен, но необходимо разнообразие отечественной части российского финансового рынка. Прежде всего речь о большем объеме предложения при первичных размещениях акций. Интересные эмитенты появляются сегодня гораздо чаще, чем, например, лет пять назад, но индустрия расходится в оценках этого тренда.

Так, Игорь Марич считает статистику позитивной:

— В прошлом году было 14 IPO, SPO и листингов на российской площадке акций наших эмитентов, в этом, вероятно, будет 15, и мы считаем, что для российского рынка это очень хорошая цифра. Кроме того, мы видим возможности для диверсификации нашего индекса. За два-три года на 10% сократилась доля сырьевых компаний в индексе и в два раза выросла доля ИT-сектора и телекоммуникаций. В целом у нас сейчас 220 эмитентов на рынке, вроде бы, кажется, не очень много. Но 10% из них появились на бирже за последние пять лет. И все это — подтверждение того, что рынок хорошо развивается.

Алексей Тимофеев, напротив, склонен считать, что стакан все-таки «наполовину пуст». По его расчетам, наш рынок в объемах даже не восстановил параметры 2007 года в долларах и остается по-прежнему высококонцентрированным. С точки зрения капитализации, на оборот десяти крупнейших эмитентов акций приходится около 67%, лишь 150 бумаг в течение последних десяти лет были постоянно доступны инвесторам российского фондового рынка в его организованном сегменте и лишь 74 бумаги были по-настоящему ликвидны.

— Мы видим некоторые признаки оживления первичного рынка, — считает эксперт. — Но по-настоящему масштабные IPO сможем рассчитывать лишь тогда, когда рынок позволит добиваться приемлемых для компаний реального сектора мультипликаторов, будет предполагать кратное увеличение объемов и капитализации, и оборота.

…Индустрия отвечает

Индустрия пытается разнообразить инструментарий. Так, Мосбиржа сейчас разрабатывает проект введения опционов на акции. Но ЦБ видит в этом высокие риски. Директор департамента инвестиционных финансовых посредников Банка России Ольга Шишлянникова сразу высказала на конференции опасения: «Если мы с вами быстро не найдем эффективный механизм работы маржинальных требований в части опционов, боюсь, нам придется обсуждать вопрос о том, могут ли неквалифицированные инвесторы на этом рынке торговать. Опционы содержат в себе зачастую больше рисков, чем фьючерсный рынок, не говоря уже о рынке ценных бумаг».

Профучастники полагают, что не стоит оставаться и в стороне от возможности инвестирования в инструменты на основе блокчейн. «Активы россиян на крупнейших криптобиржах превышают 15 млрд долларов. Мы видим огромный спрос на эти активы в инвестиционных целях. Надо начинать двигаться в эту сторону. Нельзя игнорировать реальность, надо искать какие-то компромиссы, начинать, может быть, с квалифицированных инвесторов, потому что чем больше мы этому сопротивляемся, тем сильнее развиваем серую сферу», — обозначил проблематику директор инвестиционного бизнеса АО «Тинькофф Банк» Дмитрий Панченко.

Движение в этом направлении уже началось: в середине октября УК БКС провела листинг на Московской бирже первого в России фонда на блокчейн «Цифровая галактика» — фонд инвестирует в акции мировых компаний, которые развивают блокчейн.

Брокер перестраивается

При обсуждении тенденций развития брокериджа стоит учитывать нынешний характер притока инвесторов на фондовый рынок. Значительная часть граждан изменила способы управления накоплениями по совету менеджеров своих банков, образно говоря, перейдя из зала обслуживания вкладчиков в департамент ценных бумаг. Вероятно, этот процесс продолжится, но индустрии придется пересмотреть подходы, убежден заместитель председателя правления Совкомбанка Михаил Автухов:

— Чистых возможностей предоставлять эту услугу в отрыве от других услуг станет меньше. На мой взгляд, приоритет есть у банков, имеющих сильные каналы продаж, только в этом случае они не будут отдавать клиентов другим игрокам. И такая трансформация брокериджа приведет к тому, что продукт начнет меняться, в нем будут появляться новые элементы, и прежде всего обучение.

Роман Лохов видит вызов для индустрии со стороны изменения запроса клиента:

— Сейчас клиенты, которые зашли на рынок из больших организаций, предъявляют простые потребности и их легко удовлетворить, но пройдет полгода-год и будут возникать другие запросы: «хочу больше аналитики, хочу поговорить с моим финансовым советником», и так далее.

Фондовый рынок меняется под влиянием эмоций розничного инвестора. Цены не описываются разумными моделями, но при этом компании стоят столько, сколько за них дают, потому что на них есть спрос

По его мнению, это приведет к трансформации сервисной модели: «Компания, которая не отстроит сильный уровень сервиса, будет делать меньше бизнеса».

Директор брокерского бизнеса «БКС Мир Инвестиций» Олег Чихладзе также видит изменения в запросах инвесторов: «Наш опыт говорит о том, что за решениями, отвечающими на вопрос “зачем”, приходят в основном инвесторы, которые присутствовали на рынке достаточно долго. Это инвесторы, которые уже попробовали, разобрались и сформировали для себя запрос на решение, а не просто на инструменты и эмоции. Такой запрос приходит с опытом и временем, и они этот опыт уже получили».

С этой группой инвесторов брокерское сообщество научилось работать. Но не менее важно приучить людей собирать базу для инвестиций, а с этой задачей в наилучшей степени справится индустрия коллективных инвестиций, особенно учитывая уровень доходов российского населения:

— По данным Росстата, работоспособное население в возрасте от 20 до 60 лет у нас составляет 81,5 млн человек по итогам 2019 года. По итогам 2020 года среднемесячный доход чуть превысил 35 тыс.

рублей, — приводит цифры президент «Совкомбанк Управление Активами» Екатерина Ганцева. — Получается, что если человек будет откладывать 10% от зарплаты в среднем, на сбережения он может направить 3,5 тыс. рублей в месяц. И в этом случае правильный инструмент — это паевые инвестиционные фонды.

Все участники дискуссии соглашаются: этот рынок следует развивать. Сегодня только 5,7 млн человек воспользовались коллективным инвестированием. Очевидно, что потенциал у этого сектора велик.

Ветер перемен

Параллельно с воспитанием внутреннего инвестора индустрия считает возможным уже сейчас расширить клиентскую базу за счет иностранного клиента и предлагает открыть доступ на российский рынок нерезидентам. Инвесторы из других стран могли бы торговать в России, пользуясь разницей часовых поясов, тем более что на российских площадках сформирована приемлемая ликвидность по международным активам. Олег Чихладзе полагает, что сейчас самое время реализовать амбиции:

— Раньше мы думали о том, как стать мировым финансовым центром. Наконец-то в нашей стране появилась возможность всем торговать. Запрос на это достаточно большой, он есть на всех континентах, и сейчас мы действительно можем эту экспансию совершить.

Индустрия находится в диалоге с регулятором и Минфином по этому вопросу, принципиальная точка разногласий — отмена налогообложения нерезидентов по операциям на российском финансовом рынке.

— У нас нет никаких возражений по поводу привлечения международных инвесторов. Кто бы отказался от того, чтобы к нам приходили иностранные физические и юридические лица, для того, чтобы здесь торговать иностранными, а может быть, когда-нибудь и российскими бумагами, — отвечает на предложение Владимир Чистюхин. — Но вопрос полной отмены налогообложения для иностранцев — это очень спорное заявление. Эта гипотеза требует подтверждения в цифрах, мы должны ответить на вопрос, в чем выгода для российской экономики и бюджета. Если такого подтверждения не будет, то это смотрится лишь как выгода для инфраструктуры, бирж и брокерских компаний.

Такой подход, пожалуй, одно из проявлений разницы в точках зрения на развитие рынка в его переломный момент. Кризис, пандемия, особенности денежно-кредитной политики создали основу для принципиального изменения конструкции на фондовом рынке. В дальнейшем Банк России предпочитает идти небольшими шагами, максимально снимая возможные риски, и эта позиция понятна с точки зрения регулятора и его задач. Но некоторым представителям сообщества такая модель представляется не рациональной:

— Многие вещи сейчас нам кажутся неочевидными, и первая реакция — дать запрет, — рассуждает Олег Чихладзе. — На наш взгляд, правильно все-таки дать осознанную возможность тем, кто хочет получить опыт, и сделать это внутри периметра. А в дальнейшем смотреть, как развиваются события в этом направлении.

К более смелой стратегии призывает и Роман Горюнов:

— Мне кажется, проблема в том, что ЦБ всего боится: структурных продуктов, иностранных акций, опционов. Но как мы можем развивать рынок, если регулятор не находит ничего лучшего, кроме как вводить нормативы и правила еще до того, как появился сам продукт. Рынка еще нет, а его регулирование уже обсуждается. У нас очень маленький рынок в сравнении с мировыми параметрами, поэтому он и не выполняет задачу трансформации сбережений в инвестиции: на нем мало инвесторов, маленький объем торгов. Поэтому давайте думать об его увеличении, развивать его — и уже потом бояться и вводить ограничения.