Аудитор ставит персональный вопрос

Публикуем рейтинг аудиторско-консалтинговых компаний по итогам 2023 года

У рынка аудита и консалтинга практически нет проблем со стороны спроса. Ключевой вызов отрасли — ужесточение регулирования и дефицит персонала

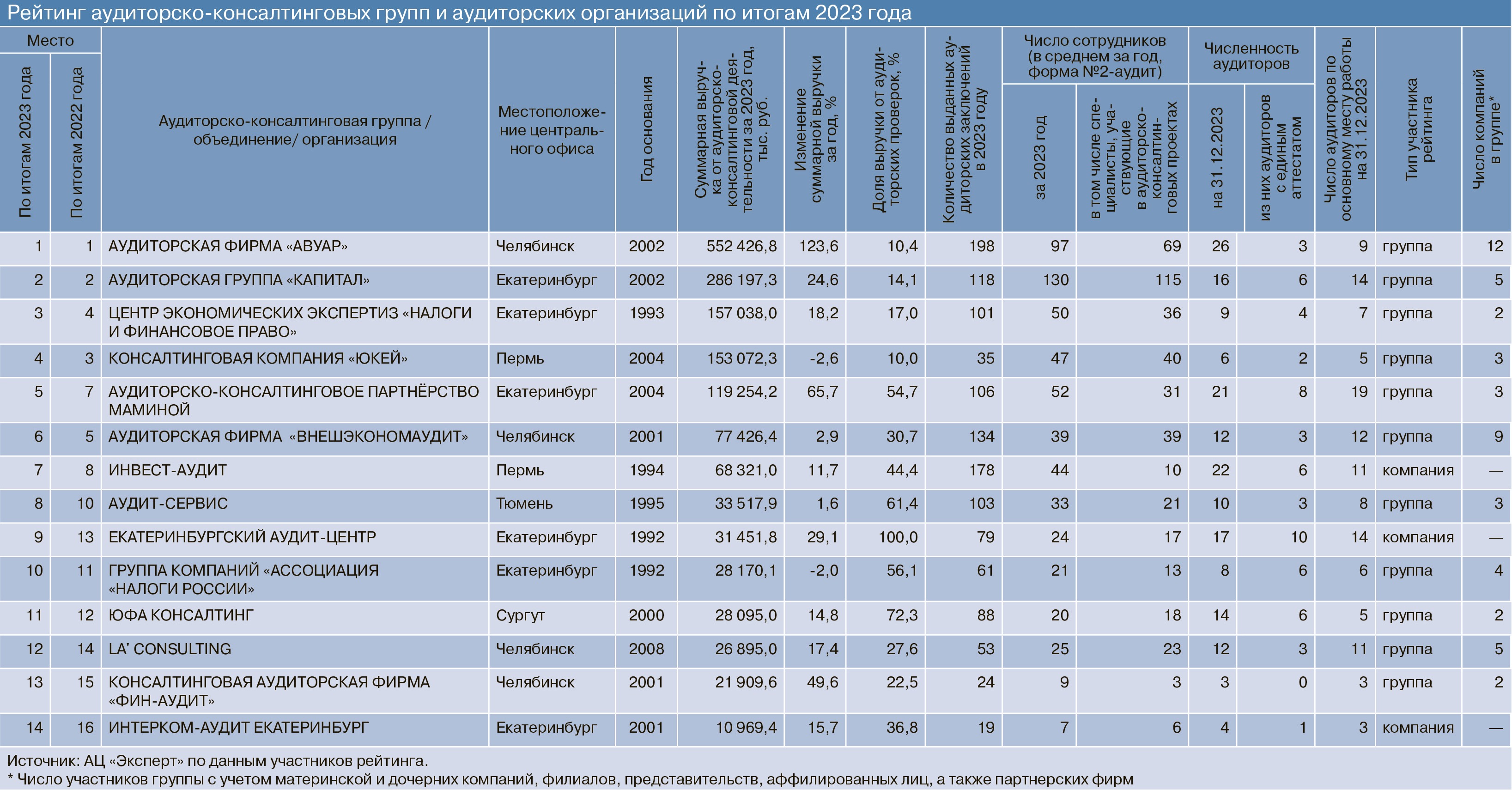

Журнал «Эксперт-Урал» публикует подготовленный Аналитическим центром «Эксперт» рейтинг аудиторско-консалтинговых компаний по итогам 2023 года.

О чем говорят цифры

Лидерство по итогам прошлого года за собой сохранила компания «АВУАР» (35% от общего объема выручки по всему списку). На второй позиции, как и в прежние годы, аудиторская группа «Капитал» (18%), тройку замыкает Центр экономических экспертиз «Налоги и финансовое право» (10%).

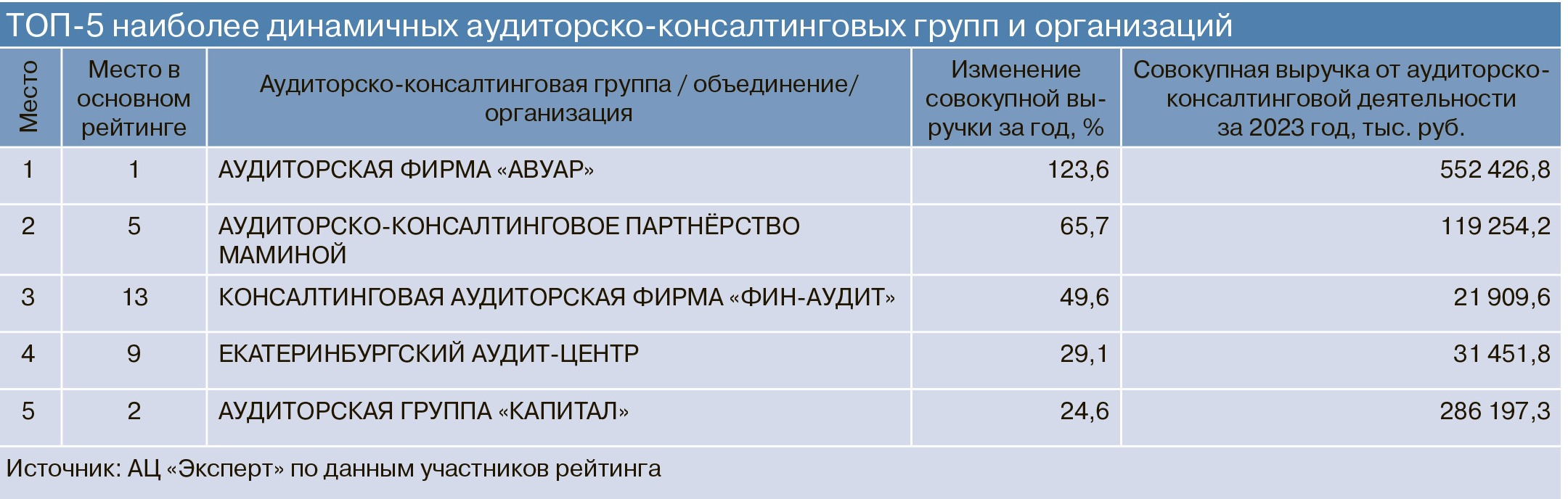

Самую высокую динамику выручки показал лидер списка «АВУАР»: компания увеличила свой доход за год более чем в два раза. Большинство участников исследования завершили 2023 год с приростом доходов. Но и для тех, кто ушел в минус, потери не назовешь катастрофическими, снижение не превысило 3%.

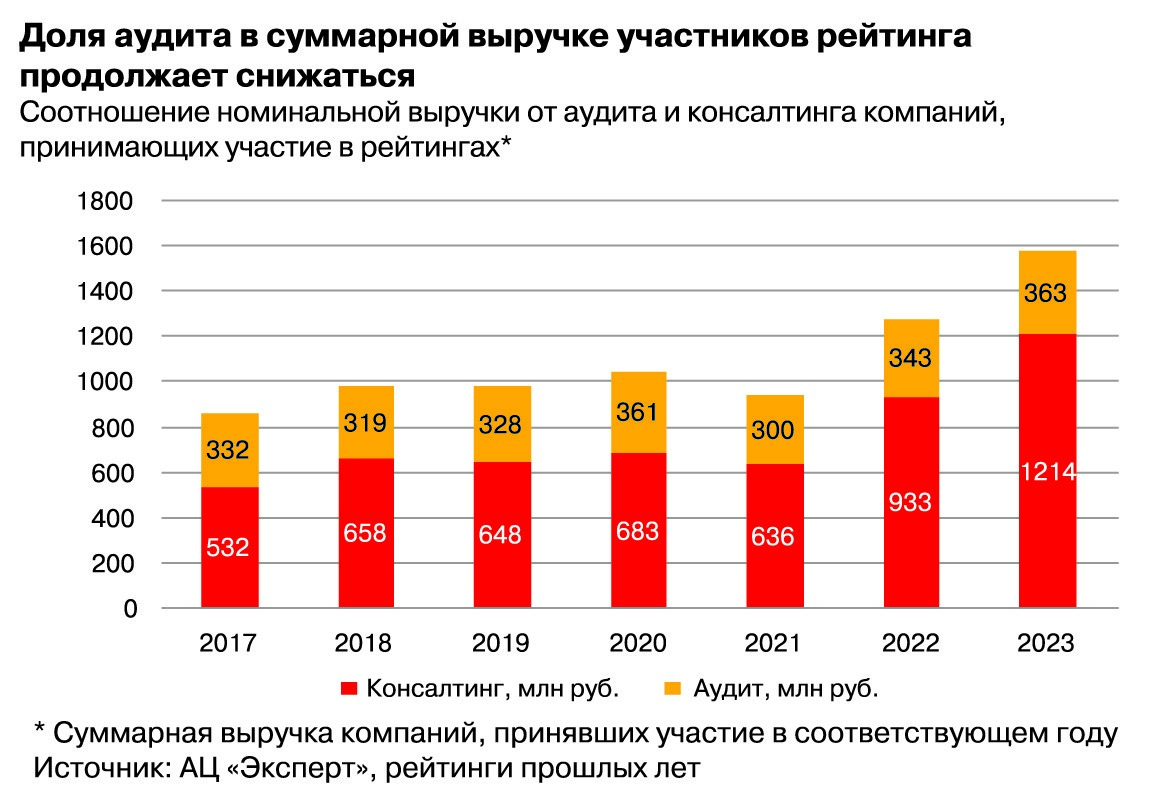

Суммарный объем выручки аудиторско-консалтинговых организаций, представленных в нынешнем рейтинге, увеличился на 41% и составил 1,6 млрд рублей (против 1,1 миллиарда годом ранее). Это лучшая динамика за последние годы. В предыдущем исследовании (по итогам 2022 года) мы зафиксировали рост выручки его участников на 16,2%, по итогам 2021-го — на 6,8%.

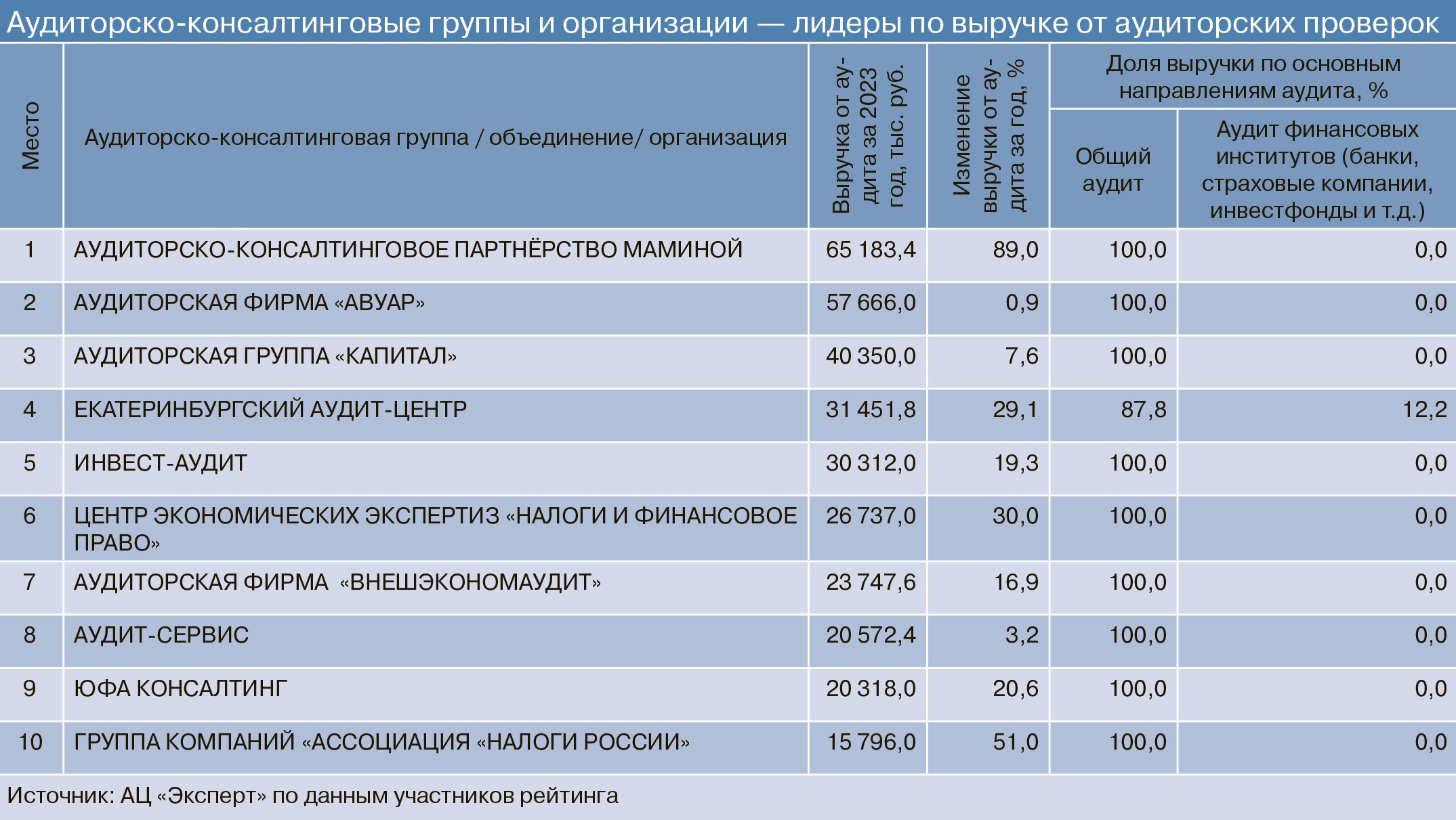

Совокупная выручка от аудиторских услуг, заработанная участниками рейтинга в 2023 году, составила 363 млн рублей, или 23% от общего дохода участников. А вот это — самый низкий показатель доли аудита в совокупной выручке участников рейтинга за последние пять волн исследования.

Общий аудит традиционно является ведущей практикой. В 2023 году на него пришлось 92% от совокупной выручки от аудита, или 335 млн рублей, это 21% суммарной выручки компаний-респондентов. Доходы от этой практики за год выросли на 20%, на 13% увеличилось количество выданных аудиторских заключений. Их число составило 1209 шт. против 1065 шт. годом ранее.

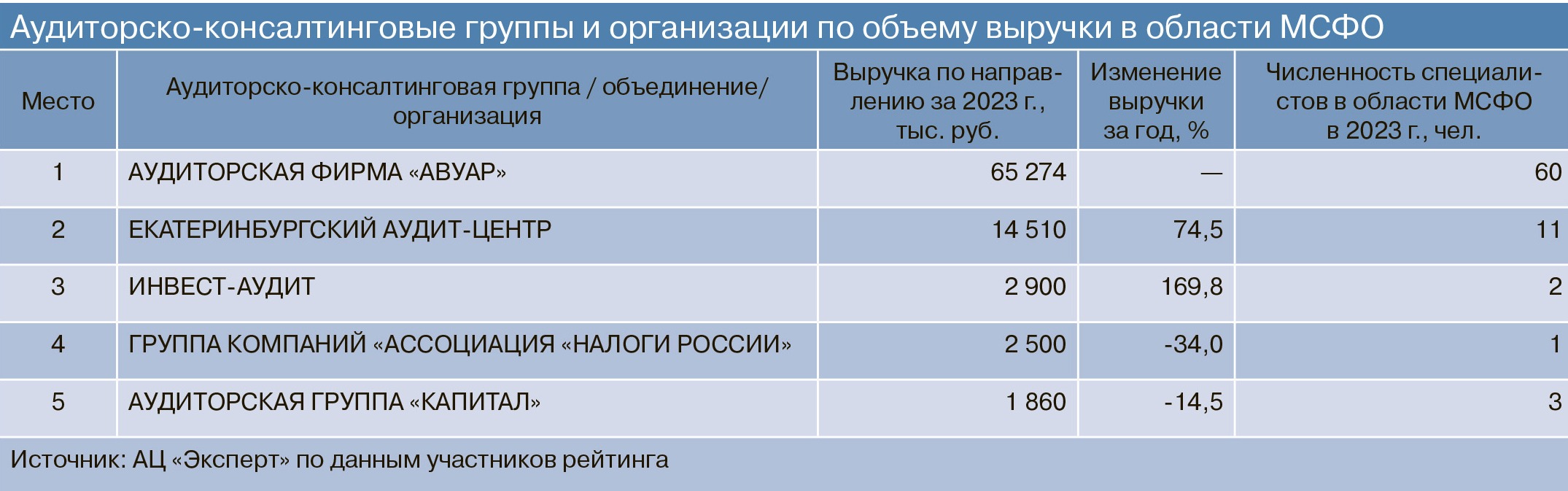

Доля услуг в области МСФО составляет 25% в совокупных доходах от аудиторских услуг: девять компаний-участниц рейтинга, оказывающих эти услуги, заработали на них 91,5 млн рублей, что на 29% больше выручки от практики годом ранее. Наиболее востребованной услугой в области МСФО в 2023 году стали консалтинговые услуги: на них пришелся 71% совокупной выручки от практики. Спрос на услуги по аудиту и трансформации отчетности существенно ниже: соответственно 27,5% и 1,1% от совокупной выручки от услуг по МСФО.

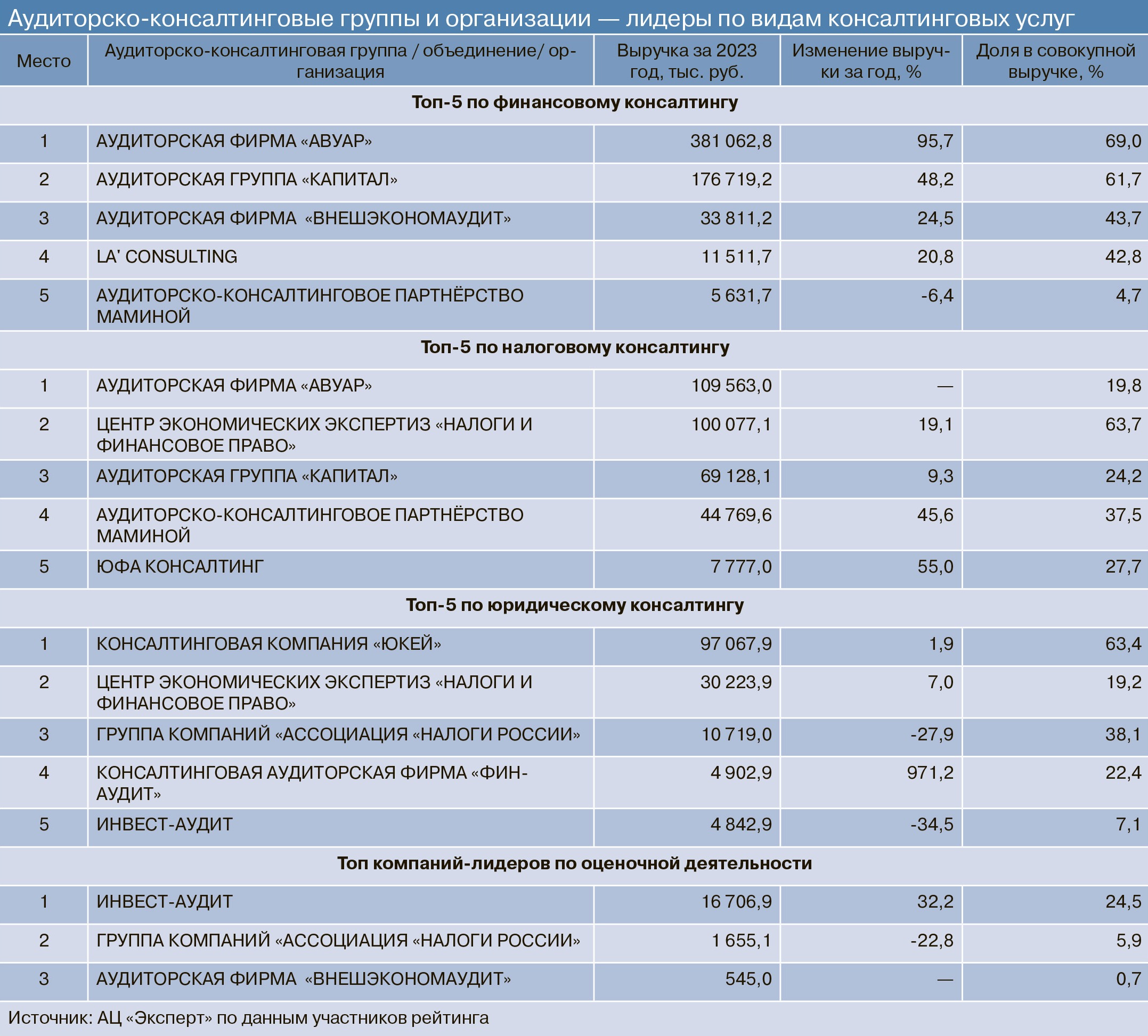

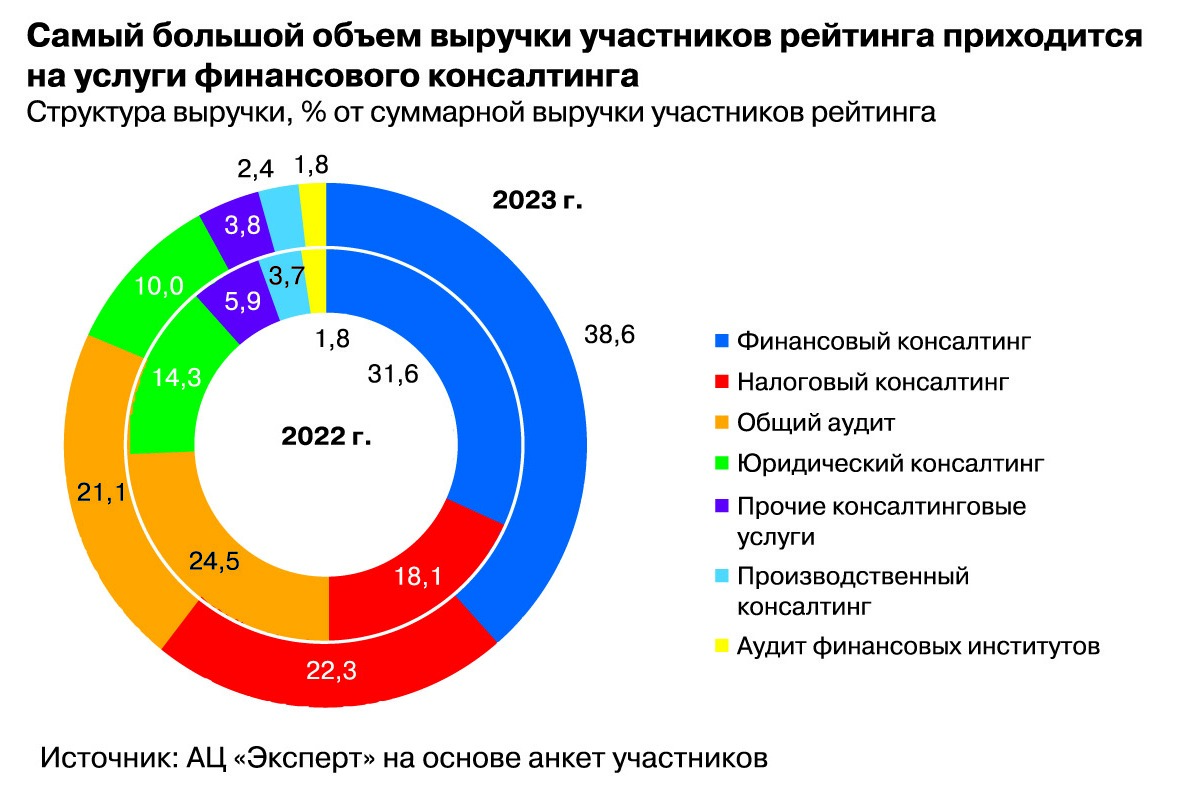

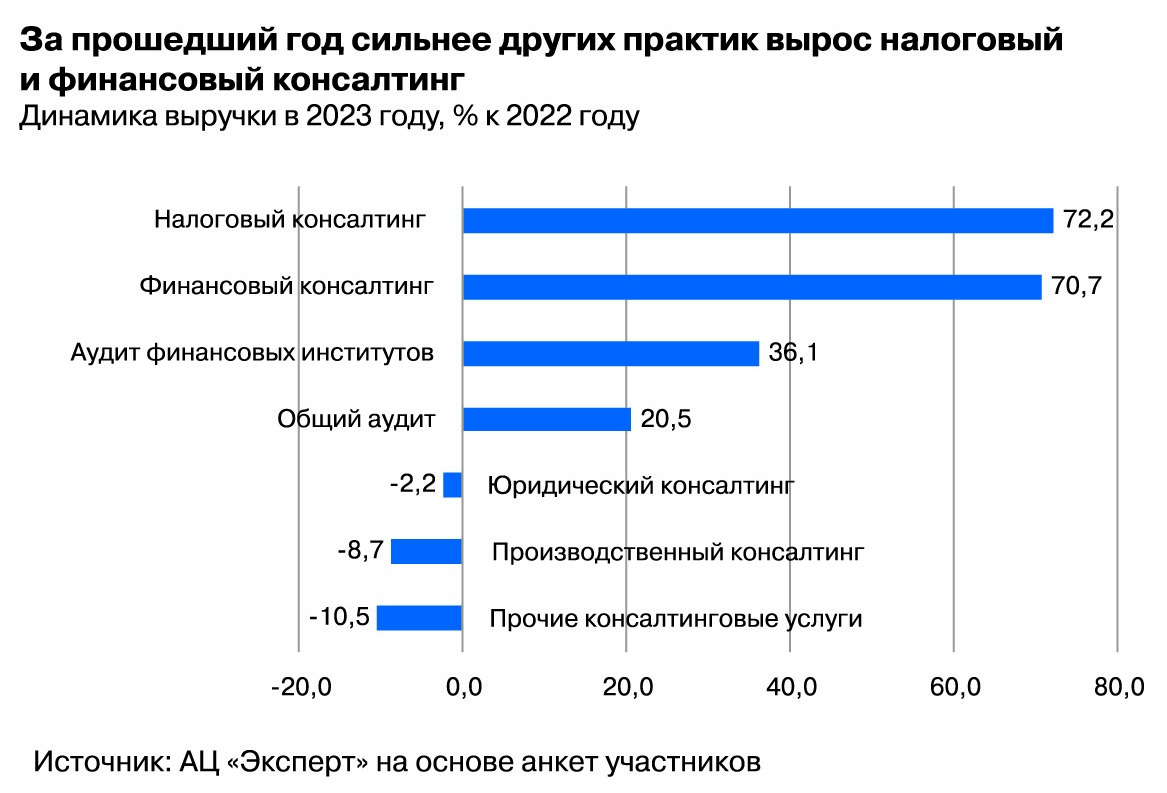

Расчеты показывают, что консалтинг укрепляет позиции драйвера отрасли. Самый большой объем выручки участников рейтинга приходится на услуги финансового консалтинга — 612 млн рублей, или 39% в структуре общей выручки. Вторым по величине суммарной выручки следует сектор услуг в области налогового консалтинга, на котором компании заработали в 2023 году 356 млн рублей (22% их совокупного дохода). Обе эти практики значительно подросли: плюс 71% и 72% соответственно к выручке 2022 года. Юридический консалтинг принес аудиторско-консалтинговым компаниям в 2023 году 159 млн рублей (10% от их общей выручки).

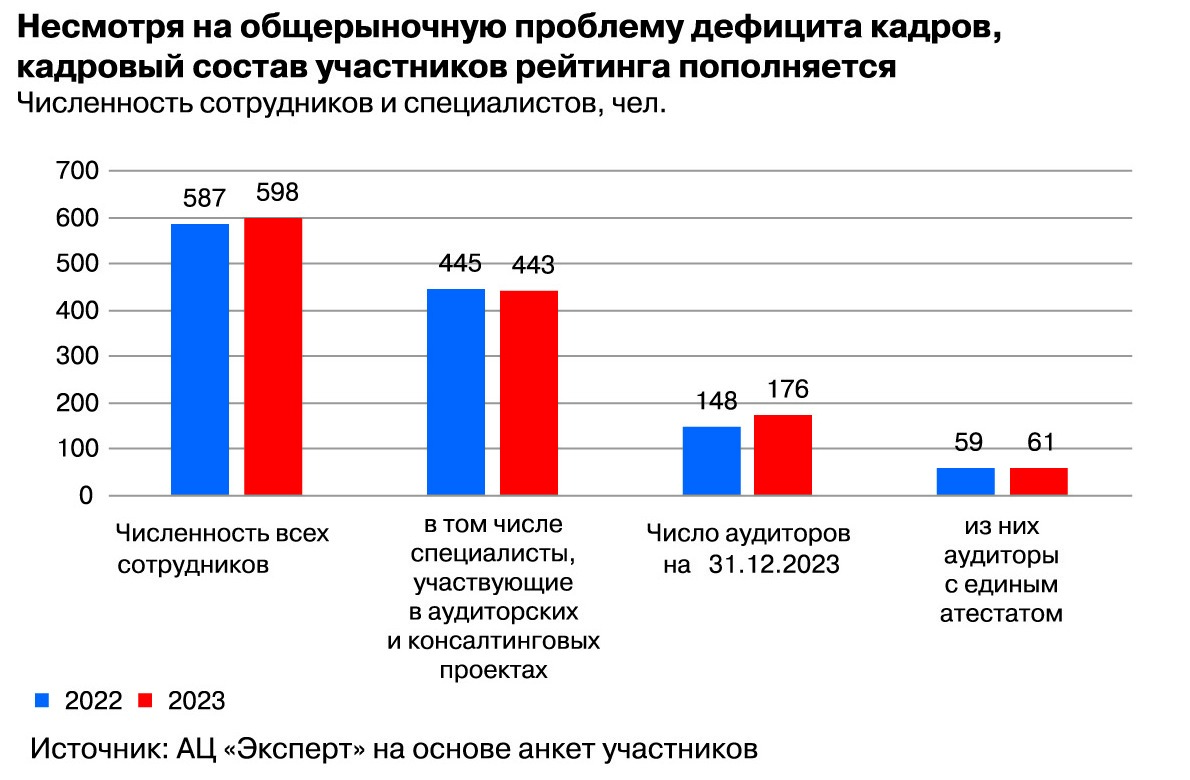

Численность всех сотрудников компаний-участниц рейтинга увеличилась по сравнению с 2022 годом на 11 человек. Всего в компаниях нашей выборки занято 598 человек (плюс 2% к уровню 2022 года), в том числе численность специалистов, оказывающих услуги в аудиторских и консалтинговых проектах, в их штате составила 443 человека. Число аудиторов на 31 декабря 2023 года — 176 человек (плюс 19% к уровню 2022-го), среди которых единый аттестат имеют 61 человек.

Контроль по жесткому сценарию

Как видим, уральский рынок аудита и консалтинга вместе со всей экономикой в 2023 году успешно прошел фазу восстановления после шока санкционного кризиса.

Как и для многих отраслей, следствием санкционных ограничений стал уход западных игроков. На рынке аудита исторически доминировали иностранные игроки, так называемая «большая четверка» (Deloitte Touche Tohmatsu, Pricewaterhouse Coopers, Ernst & Young, KPMG), сейчас они закрыли свои офисы в России, создав структуры в российской юрисдикции, часть их клиентов перешла в российские аудиторские организации. Так что для рынка аудита санкции оказались скорее возможностью, чем ограничением.

Гораздо большее влияние на отрасль оказали законодательные изменения, нежели геополитические факторы.

Государство реализовало довольно жесткий вариант реформы аудиторской отрасли с целью повышения качества услуг и борьбы с демпингом. Прежде всего это касается требований к персоналу. Раньше аудиторские организации могли привлекать аудиторов на работу по совместительству, сейчас в штате должно быть не менее трех аттестованных аудиторов по основному месту работы.

По словам генерального директора группы компаний «ВнешЭкономАудит» Светланы Киселевой, эта регуляторная новация существенно подкосила численный состав отрасли: «Менее чем за год количество аудиторских организаций сократилось на четверть и составляет на сегодня примерно 2,4 тыс. организаций. По прогнозам, количество аудиторских компаний в ближайшем будущем будет составлять не более двух тысяч».

Изменился и формат контроля за рынком, теперь он зависит от статуса аудируемых. Законодатель разделил их на три группы через создание реестров. Проводить аудит общественно значимых организаций могут только компании, находящиеся под надзором Федерального казначейства. Второй реестр подконтролен Банку России, в него входят аудиторские организации, подтверждающие отчетность банков, страховых компаний и других финансовых структур. Все остальные входят в третий реестр.

Кроме того, существенно повышены штрафы за нарушение Дисциплинарного кодекса СРО аудиторов. По мнению Светланы Киселевой, это будет способствовать более тщательному проведению проверок аудиторских организаций: «В целом это должно сказаться на повышении качества аудита и обеспечить высокий уровень безопасности для аудируемых».

Эти регуляторные новации, по мнению генерального директора компании «Инвест-аудит» Егора Чурина, привели к укрупнению и концентрации рынка: «На нем остались только серьезные игроки федерального уровня и выделились региональные лидеры, которые задают тон всему рынку».

Правда, цель реформы пока так и не достигнута, полностью искоренить демпинг по-прежнему не удалось.

Сжалась и клиентская база. Законодатель сузил круг предприятий, которым нужно в обязательном порядке подтверждать отчетность. Из перечня таких организаций исключены предприятия с выручкой до 800 млн рублей в год и стоимостью активов до 400 млн рублей. Отчетность также не нужно подтверждать малым акционерным обществам, за исключением публичных.

Однако Егор Чурин не видит в этом законодательном решении факторов сильного давления на спрос в области обязательного аудита: «Компании растут, и по мере увеличения выручки средний бизнес приходит к обязательному аудиту».

По наблюдениям Светланы Киселевой, растет интерес и к инициативному аудиту: «Ситуация в экономике непростая, и компании хотят выстроить тщательный контроль за показателями финансовой деятельности. Кроме того, государство в последние два года ввело достаточно много инструментов господдержки, а доступ к ним зачастую связан с необходимостью подтвердить финансовые показатели организации».

В отраслевом разрезе многие участники исследования выделяют возросший спрос на аудит со стороны девелоперов.

«На фоне роста объемов жилищного строительства в прошлом году в нашей компании заметно выросли доходы от аудита застройщиков, привлекающих средства дольщиков на счета эскроу», — отмечает директор консалтинговой аудиторской фирмы «ФИН-АУДИТ» Татьяна Ольховатская.

Перегруппировка интересов

Консалтинговые практики также находятся под влиянием процессов трансформации экономики и перехода к новому экономическому циклу. Компании вынуждены экстренно менять бизнес-модели.

«Это способствует повышению интереса со стороны заказчиков к услугам консультантов, связанных с расширением бизнеса, выходом на новые рынки, в том числе иностранные», — отмечает Светлана Киселева.

Еще одно следствие санкционного противостояния — передел активов. Это спровоцировало рост сделок слияний и поглощений, а здесь без грамотных консультантов не обойтись, акцентирует генеральный директор Аудиторско-консалтингового партнерства Маминой Ирина Мамина: «Приобретение российскими инвесторами бизнесов ушедших иностранных компаний привело к росту доходов от услуги дью-дилиженс».

По-прежнему актуален для бизнеса и контроль за налоговыми рисками, отмечает директор аудиторской группы «Капитал» Ирина Екимовских: «Сказывается усиление налогового контроля со стороны ФНС на бизнес. Кроме того, увеличился спрос на проекты, связанные со снижением рисков дробления бизнеса».

А вот доходы от налоговых споров начинают снижаться, об этом сказали несколько участников исследования.

Егор Чурин связывает это с изменением парадигмы налогового контроля в РФ. При этом, по его словам, набирают силу другие практики, позволяющие компенсировать некоторый спад в этом направлении: «Мы отмечаем повышенный спрос на экспертные услуги, такие как оценка бизнеса, бухгалтерские и экономические экспертизы».

По мнению Егора Чурина, в целом на рынке происходит перегруппировка интересов: «Появились новые отрасли и сегменты, например, связанные с гособоронзаказом (ГОЗ)».

Действительно, сопровождение гособоронзаказа вошло в разряд одной из самых быстрорастущих консалтинговых практик.

По словам Татьяны Ольховатской, особенно вырос спрос на услуги консалтинга по раздельному учету доходов, расходов и финансового результата от выполнения ГОЗ.

На этот же тренд указывает Ирина Мамина: «Предприятиям нужна помощь в подготовке обязательных локальных актов, настройке и аудиту раздельного учета, в составлении обосновывающих документов для формирования цены».

Востребована, по словам Ирины Маминой, также услуга по автоматизации раздельного учета ГОЗ на базе современных программных продуктов: «Предприятия готовы инвестировать в развитие своих учетных систем, переходить на современные версии 1С, а комплексная поддержка наших методологов-аналитиков и IT-партнеров позволяет сделать такое внедрение безболезненным».

Определенную поддержку консалтингу оказывает и законодатель. Так, затеянная Минфином два года назад реформа бухгалтерского учета создает стабильный поток заявок на бухгалтерский консалтинг. И этот процесс, по словам Ирины Маминой, продолжается: «В следующем году рынок ждет переход на работу с новым ФСБУ/4 «Бухгалтерская отчетность», вырастут требования к качеству бухгалтерской отчетности, в том числе промежуточной. В этом случае потребуется методологическая помощь опытных консультантов».

Вопрос в кадре

Так что у рынка аудита и консалтинга в текущей экономической ситуации практически нет проблем со стороны спроса. Ключевой вызов отрасли, помимо ужесточения регулирования, — дефицит кадров.

«В 2023 году нехватка высококвалифицированных специалистов ощущалась особенно остро. Отток аудиторов из профессии намного опережает приток», — ставит проблему Светлана Киселева.

На рынке труда сегодня в целом жесткая ситуация, что вызвано демографическими факторами. И этот общий для всей экономики вызов в аудиторско-консалтинговой отрасли усугубляет набор специфичных внутренних барьеров.

Сказывается падение интереса молодежи к этой профессии, в ответ на это университеты сворачивают программы подготовки специалистов в сфере бухучета, аудита, налогов. Так, из 29 вузов Екатеринбурга только в трех остались профильные кафедры.

И без усилий профессионального сообщества эту проблему не решить: нужна качественная работа по повышению престижа профессии.

«Необходимо организовать взаимодействие с государственными органами для повышения значимости аудиторского заключения, выстроить взаимодействие c общественными объединениями и бизнес-сообществами. Нам следует выстроить работу с вузами и студентами для специализации в сфере аудита. Это можно сделать через проведение открытых уроков, мастер-классов, стажировок, бизнес-практик для студентов», — предлагает Ирина Мамина.

Но такая работа не даст эффекта, если сообществу не удастся решить вопрос со сдачей экзамена на получение аттестата аудитора. А это необходимое условие для того, чтобы войти в эту профессию, помимо высшего образования. Сегодня эта процедура крайне несовершенна, что и отпугивает молодежь.

По мнению директора по развитию группы компаний «АВУАР» Максима Левченко, экзамен на аттестат аудитора представляет собой трудозатратный, длительный и непрозрачный процесс. Проблему усугубляет еще и отсутствие связи между учебными программами в вузах и требованиями на экзамене на получение аттестата аудитора.

Между тем потребность в новой высокопрофессиональной крови колоссальная, поскольку конкурентная среда за последнее время заметно изменилась, отмечает Татьяна Ольховатская: «Растет спрос на качественные услуги, клиент идет за результатом, а не по формальному признаку».

К консолидации приготовиться

По итогам 2024 года участники рынка ожидают дальнейший рост.

Ирина Екимовских рассчитывает как минимум на 10-процентный рост выручки: «Мы видим предпосылки роста спроса на консультационные услуги, хотя допускаем, что при этом снизится доля доходов от проведения аудита по МСФО».

Егор Чурин также полагает, что рынок аудита в этом году может вырасти на 10%: «Во-первых, деловая активность не снижается, бизнес развивается, реализуется много инфраструктурных проектов. Поэтому потребность в качественных аудиторских и консалтинговых услугах есть. Во-вторых, скажется фактор инфляции, с этим обстоятельством клиентам придется смириться, цены на аудит и консалтинг вырастут».

По мнению Ирины Екимовских, рост цен на услуги аудита действительно будет, и обусловлен он, помимо инфляции, еще и регуляторной реформой: «У аудиторских компаний растут затраты на выполнение ужесточившихся требований государственного контроля за аудиторской деятельностью, а с этим и цены на услуги».

На среднесрочном же горизонте главным трендом станет продолжение консолидации, убеждена Татьяна Ольховатская: «Небольшим компаниям вряд ли удастся выжить, а объединение — это процесс сложный и непредсказуемый».

Дальнейшее укрупнение рынка прогнозирует и Максим Левченко: «Высока вероятность консолидации в ТОП-30 крупных аудиторских компаний через объединение или переток кадров. Услуги для самых крупных клиентов с этого года могут оказывать только три десятка компаний из реестра ЦБ, еще сотня компаний из реестра Казначейства смогут работать с непубличными и нефинансовыми крупными клиентами. Аудиторы, не попавшие в эти два реестра, скорее всего, года через два покинут рынок».

|

Импульсы для роста

Импульсы для роста