Жесть

Рынки металлов

По итогам трех кварталов 2016 года мировой выпуск стали, алюминия, никеля и цинка продолжает сокращаться, а потребление — расти

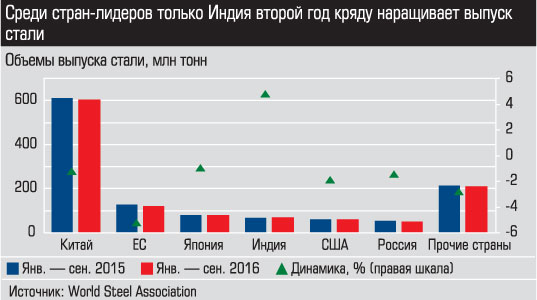

Чермет. По данным World Steel Association (входят 66 стран, производящих более 90% мирового объема металла), по итогам девяти месяцев 2016 года мировой выпуск стали составил 1197,2 млн тонн, что на 1,2% меньше, чем годом ранее. Крупнейший мировой производитель стали Китай сократил совокупный выпуск чуть менее чем на 1% до 604 млн тонн. Символическое сжатие происходит на фоне замедления темпов роста ВВП Поднебесной: динамика девяти месяцев — 6,7% против 6,9% годом ранее и 10,4% в последнем году ускорения — 2010-м.

Среди стран, удерживающих лидерские позиции, наращивать производство стали удается только Индии (плюс 5,2% до 71 млн тонн). Рост здесь наблюдается второй год подряд и связан с заградительными мерами, предпринятыми правительством страны (подробнее см. «Куда ни кинь, всюду Китай»). У остальных — спад от умеренного (минус 0,5%) в Японии до почти 5% снижения совокупной выплавки в Евросоюзе.

Российская сталепромышленность произвела за период, по данным World Steel Association, 52,7 млн тонн металла — на 1,1% меньше аналогичного показателя прошлого года. Цифры Росстата чуть отличаются: 51,9 млн тонн, минус 1,3%. В октябре, по информации ведомства, выпуск составил 5,8 млн тонн. Суммарно за десять месяцев года выпущено 57,7 млн тонн против 58,2 миллиона годом ранее (сокращение 0,9%). И говорить о восстановлении в отрасли в ближайшее время не придется: негативный тренд не переломлен.

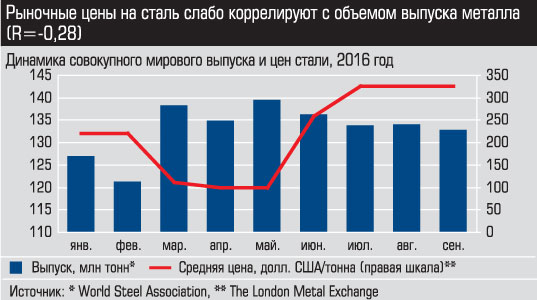

Ценовая картина в результате складывается для отрасли удачно: после двукратного снижения стали в прошлом году, в сентябре — октябре текущего года цена на Лондонской бирже металлов стабилизировалась на уровне 325 долларов за тонну, что заметно выше прошлогоднего. Дно пройдено рынком в марте — мае текущего года.

По данным Bureau of International Recycling, глобальное потребление металлолома в первой половине текущего года сократилось более чем на 2,5% по сравнению с аналогичным периодом годичной давности. Но ситуация меняется: скачок цен на коксующийся уголь побуждает сталепромышленников сокращать долю дорогостоящего чугуна в шихте и замещать его металлоломом.

За десять месяцев текущего года предприятия Урало-Западносибирского региона отгрузили металлов и готовых металлических изделий на сумму 1455 млрд рублей — на 3,4 миллиарда меньше, чем годом ранее. Предприятия Свердловской и Челябинской областей (более 84% металлов и метизов за период на двоих) сократили совокупную отгрузку в денежном выражении на 9% и 1% — до 662 и 566 млрд рублей соответственно.

Цветмет. По данным The International Copper Study Group, мировое производство меди в январе — июле текущего года составило 13,4 млн тонн, что на 2,8% больше аналогичного показателя прошлого года. Выпуск уверенно растет: прошлый год завершился с плюсом в 1,8% к 2014 году (22,8 млн тонн). Потребление за семь месяцев увеличилось на 4,3% (относительно аналогичных данных 2015 года) и составило 13,7 млн тонн. Спрос превысил предложение на 264 тыс. тонн, что больше, чем было по итогам прошлого года. С начала года средняя цена тонны меди на Лондонской бирже металлов выросла на 6% и достигла в октябре 4,7 тыс. долларов. Хотя в более широкой временной перспективе цены на металл остаются низкими.

Растет спрос на алюминий. По оценке экспертов Thomson Reuters, потребление достигнет 58,5 млн тонн по итогам 2016 года и 60,7 млн тонн в 2017 году (плюс 3,2% и 3,7% к предшествующим годам). Выпуск, напротив, замедлился: по данным The International Aluminium Institute, в 2015 году произведено 56,6 млн тонн (на 4,6% больше, чем в 2014 году), в январе — августе 2016-го — 38 млн тонн (на 387 тыс. тонн меньше, чем годом ранее). В итоге алюминий дорожает: в январе — октябре рыночные цены выросли на 12,5% до 1,6 тыс. долларов за тонну.

Выпуск никеля, по прогнозу The International Nickel Study Group, сократится по итогам 2016-го на 2% относительно 2015-го до 1,93 млн тонн. А в следующем году показатель не только вернется на прежние позиции, но и увеличится на 103 тыс. тонн относительно 2015-го. При этом выпуск не поспевает за потреблением: в 2016 году оно составит 2 млн тонн (плюс 6,4% к 2015 году), а в 2017-м — 2,1 млн тонн (плюс 112 тыс. тонн). Дефицит стимулирует рост цен. Средняя цена никеля на Лондонской бирже металлов в октябре — 10,2 тыс. долларов за тонну, рост с начала года — 21%.

В январе — августе мировой объем производства свинца вырос почти на 1% до 10,6 млн тонн (данные исследования International Lead and Zinc Study Group). Потребление снизилось на 12 тыс. тонн. На рынке образовался профицит. Мировое потребление цинка, наоборот, увеличилось до 523 тыс. тонн и в ближайшей перспективе будет только расти — драйвером станет Китай. Производство цинка за анализируемый период сократилось до 8,9 млн тонн, что на 0,3 миллиона меньше, чем год назад. Свинец и цинк дорожают опережающими темпами: в октябре тонна свинца торговалась на бирже по 2 тыс. долларов (рост с начала года на 23%), цинка — 2,3 тыс. долларов (рост на 53% с начала года).

Взаимпортозамещение. По данным Федеральной таможенной службы в общем стоимостном объеме экспорта в страны дальнего зарубежья доля металлов и изделий из них в январе — сентябре 2016 года составила 10,2% (в январе — сентябре 2015 года — 9,5%). По сравнению с прошлым годом стоимостной объем сократился на 17,9%, физический при этом вырос на 5%. Доля металлического сегмента в стоимостном объеме экспорта в страны СНГ достигла 12% (годом ранее — 11,1%), к прошлому году он снизился на 14,3%, а физический — на 10%.

В страны дальнего зарубежья возросли физические объемы экспорта плоского проката из железа и нелегированной стали (на 10,9%), а также полуфабрикатов из них (3,9%) и алюминия (6,1%), но сократились — меди и медных сплавов (минус 5,4%). В рамках СНГ уменьшились физические объемы экспорта черных металлов и изделий из них (на 12,2%), но возросли — меди и медных сплавов (14,1%), проката плоского из железа и нелегированной стали (2,9%).

Удельный вес металлов и изделий из них в товарной структуре импорта из стран дальнего зарубежья в январе — сентябре 2016-го составил 5,5% (годом ранее — 5,8%), из стран СНГ — 13,6% (ранее — 12,3%). Стоимостный объем закупок металлов в странах дальнего зарубежья сократился на 8,3%, физический — на 7,6 %. Прежде всего сократились физические объемы закупок черных металлов и изделий из них (на 6,4%). Закупки у стран-партнеров по СНГ в физическом объеме возросли на 5,2%, хотя в стоимостном сократились на 4,2%. Возросли физические объемы ввоза труб (на 32,2%), проката плоского из железа и нелегированной стали (12,3%).

Знаковым событием стала отмена антидемпинговых пошлин со стороны США на холоднокатаный прокат. Но существенного влияния на работу отечественных металлургов она не оказала: доля его поставок в США в экспорте всей продукции металлургии, по данным Федеральной таможенной службы, менее 1%. Роста внутреннего спроса раньше 2018 года ждать не стоит.