Злой набата звон

Цветная металлургия

Мировая конъюнктура позволит российским производителям медной продукции поддерживать приличные темпы роста, но недолго. Пора задуматься о развитии внутреннего рынка

В середине октября в Екатеринбурге прошла конференция «Медь, латунь, бронза: тенденции производства и потребления», организованная ИИС «Металлоснабжение и сбыт». Менеджеры и специалисты компаний-производителей и металлоторговых организаций обсуждали стратегии развития бизнеса в новой фазе экономического цикла.

Разговор начался с анализа мировых тенденций рынка. Это закономерно: выручку ведущих российских производителей во многом формирует экспорт. Однако однозначной оценки динамики ключевых индикаторов у аналитиков нет. Организаторы конференции предложили для обсуждения сценарий директора центра макроэкономического прогнозирования Газпромбанка Айрата Халикова.

Китайская шкатулка

Поднебесная остается базовым фактором в оценках мирового рынка. Роль локомотива потребления меди Китай взял на себя лишь после 2000 года, рассказывает аналитик. Тогда растущий спрос «вне Китая» был сломлен валютными кризисами в развивающихся странах и кризисом «дот-ком» на Западе, после которого были свернуты инвестиции в ИТ-проекты с использованием меди. Пока в развитых странах лопались финансовые пузыри, Китай начал масштабные инвестпрограммы: основными потребителями меди стали простимулированные государством строительный сектор и электроэнергетика.

Теперь власти КНР намерены сворачивать программы стимулирования экономического роста, считает эксперт. Если в 2010 — 2015 годах потребление меди в Китае увеличивалось в среднем на 8,9% в год, то в 2016 — 2021 годах темп составит всего 2,5 — 3,3%. При этом экономические расчеты все чаще определяются эффективностью и экологией. В пятилетнем плане на 2016 — 2020 годы зафиксированы целевые параметры реформы цветной металлургии страны, предполагающие сокращение потребления электроэнергии (например, на 16,2% на тонну выплавляемой меди) и выбросов в атмосферу, увеличение глубины переработки, применение металлов в новых направлениях (алюминия и сплавов магния вместо стали в автопромышленности, меди — в создании высокоскоростных поездов). Все это вынудит компании к дополнительным инвестициям в технологии. Власти Китая будут стимулировать инвестиции в добычу сырья и строительство предприятий по переработке за рубежом, преимущественно в Латинской Америке и Африке.

|

|

По прогнозам Айрата Халикова, в этом году темпы роста потребления меди в мире снизятся до 2,2% с 3,2% в 2016-м, при этом на Поднебесную придется 63% (308 тыс. тонн) совокупного прироста потребления металла.

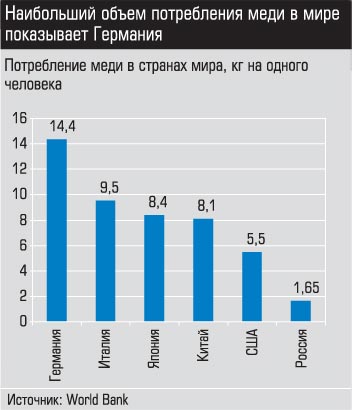

Рынок внимательно следит и за другой точкой роста мировой экономики — Индией. Однако экономический бум в этой стране слабо влияет на медь: с использованием этого металла здесь изготавливается лишь 15% электропроводов (против 71% в Китае), и потребление в 2017 году увеличится только на 5,4% на фоне роста спроса на кабели для инфраструктурных проектов и строительства.

Сырье выдувает медь

Избыток на рынке меди сохранится только на протяжении этого года. Производство в мире в этом году вырастет на 1,4%, в 2018 — 2021 годах его ожидаемая динамика (плюс 0,8% в год) будут отставать от динамики потребления (плюс 1,7% в год), прогнозирует Айрат Халиков.

Сокращение выпуска меди в западных странах продолжится. Переломить эту тенденцию могут рост спроса вследствие усиления торгового протекционизма и возврата производства в США, считает аналитик:

— В ближайшие годы мы впервые будем наблюдать рост потребления меди в США, Западной Европе, странах Юго-Восточной Азии. Автомобили «Тесла» собираются сейчас в США во многом из американских комплектующих. То есть мировая экономика в такой ситуации, что технологически производство выгодно строить не только в Китае.

Мировой спрос на медь будет расти в 2018 — 2021 годах на 1,8 — 2,1% в год. Тогда же из-за появления дефицита сырья опережающими темпами (на 2,9%) начнет подниматься спрос на лом. Сырьевой вопрос встанет во главу угла: сегодня страны-производители меди завозят более 2/3 сырья.

|

|

По оценкам Айрата Халикова, в мире в разной степени готовности находятся проекты увеличения добычи медного сырья общим объемом 1,6 млн тонн. Объем анонсированных на 2021 — 2022 годы проектов недостаточен для обеспечения спроса. Ситуация будет разрешена в случае подъема интереса металлургов к инвестициям в месторождения меди, для чего необходим устойчивый рост цен на металл.

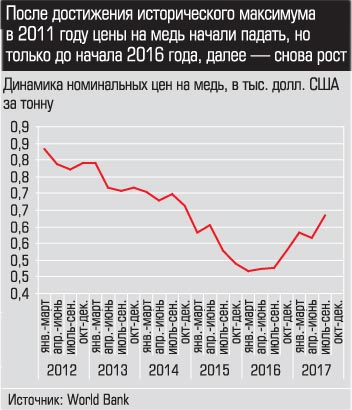

Цены на этом рынке определяются помимо прочего субъективными факторами. Первый — забастовки: протест работников Escondida и Grasberg (около 7 — 9% мирового производства медного концентрата) привел к перелету цен в этом году за 6 тыс. долларов за тонну. Второй — биржевые спекуляции. И, судя по динамике фьючерсов, ожидания участников рынка весьма позитивны.

Пока ценовая конъюнктура на стороне производителей, уверен Айрат Халиков. С 2019 года запасы начнут резко снижаться, и это должно позитивно повлиять на цены. Диапазон ожиданий аналитиков на 2021 год — от 6,5 до 8 тыс. долларов.

Наша ниша

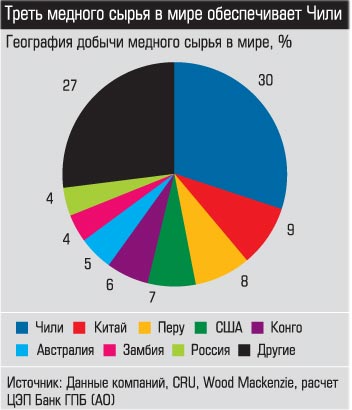

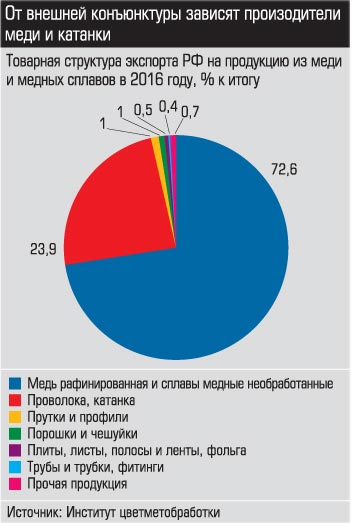

Тенденции мирового рынка должны учесть в сценариях развития в первую очередь российские производители нерафинированной меди, необработанных сплавов и катанки: по расчетам генерального директора Института цветметобработки Юрия Райкова, на долю этой продукции приходится более 90% российского экспорта меди и ее сплавов.

Ориентация на мировой рынок поможет не упустить и внутренний. По расчетам Юрия Райкова, за последние два года экспорт медного проката упал в два раза, импорт — только на треть. Причем структура импорта не меняется: российские потребители уже давно закупают трубы, фитинги для труб, фольгу. «Это говорит о том, что у нас негибкое производство», — делает вывод Юрий Райков. Он не в первый раз призывает участников рынка обратить внимание на возможности импортозамещения.

Ориентация на мировой рынок поможет не упустить и внутренний. По расчетам Юрия Райкова, за последние два года экспорт медного проката упал в два раза, импорт — только на треть. Причем структура импорта не меняется: российские потребители уже давно закупают трубы, фитинги для труб, фольгу. «Это говорит о том, что у нас негибкое производство», — делает вывод Юрий Райков. Он не в первый раз призывает участников рынка обратить внимание на возможности импортозамещения.

Между тем многие российские компании ищут и находят принципиально новые ниши. Так, УГМК-ОЦМ намерена использовать антибактериальные свойства меди, рассказал на конференции директор по продажам и маркетингу Юрий Макаров. По его словам, есть данные о том, что сплав с содержанием меди более 60% способен в течение двух часов уничтожить 99,9% наиболее распространенных бактерий.

— Человек сталкивается с ними ежедневно, прикасаясь к клавиатуре банкоматов, поручням в транспорте, кнопкам вызова лифта и ручкам тележек в супермаркетах. Особенно опасны бактерии, живущие и мутирующие внутри медицинских учреждений: они вырабатывают иммунитет к дезинфицирующим и медицинским препаратам, — обосновывает актуальность поиска Юрий Макаров.

Медь используется медучреждениями в кондиционерах, водопроводных трубах и элементах интерьера, а также при производстве медицинского оборудования и инструментов. Пытаясь влиться в мировой тренд, УГМК-ОЦМ стал в мае этого года сертифицированным производителем проката из антимикробной меди Cu+ в американской ассоциации Coppеr Alliance.

Технических и содержательных вопросов у специалистов много, но бизнес-решение, по крайней мере, на первом этапе, видится однозначным. По мнению генерального директора ИИС «Металлоснабжение и сбыт» Александра Романова, речь идет о создании нового рынка, а раз так, необходимо, чтобы кто-то взял на себя инициативу и ответственность за его развитие. Нужно начинать работу над программой стимулирования разработки и создания медьсодержащей продукции. Именно так сделал Русал в алюминиевой промышленности, и развитием нового рынка сейчас занимается Алюминиевая ассоциация. Эта модель вполне применима и для медников.

Дополнительные материалы:

|

Развитие технологий, внедрение новых видов изделий, оптимизация затрат и постоянный контроль качества — факторы успешной конкуренции на рынке драгметаллов, считает заместитель генерального директора по коммерческим вопросам АО «ЕЗ ОЦМ» (Группа компаний PLAURUM) Александр Андреев |

Драгоценное правило

Драгоценное правило