Гайки закручиваются

Метизы

Российским производителям метизов необходимо постоянно обновлять мощности и создавать новые, чтобы сохранить свои позиции на внутреннем рынке и по возможности потеснить импорт

Кризис добрался до производства метизов — четвертого металлургического передела. Эта отрасль ориентирована на изделия повышенного повседневного спроса: от канатов и проволоки до крепежа и гвоздей. Проблемы строительной и машиностроительной отраслей опосредованно стали и ее проблемами. С начала года производство метизов демонстрирует негативную динамику. В условиях затяжной рецессии в экономике и сокращения емкости рынка игроки готовятся в следующие несколько лет наращивать экспорт, а долю на внутреннем рынке сохранять, в том числе за счет замещения импорта.

Конец проволоки

Основных производителей метизов в России можно пересчитать по пальцам, и половина их предприятий расположена на территории Большого Урала. Это завод ММК-Метиз (дочка Магнитогорского меткомбината в Челябинской области), НЛМК-Метиз (бывший Уральский завод прецизионных сплавов в Свердловской области), предприятия группы «Мечел» (Белорецкий меткомбинат в Башкирии, Ижсталь в Удмуртии, Вяртсильский метизный завод в Карелии), Северсталь-Метиз (площадки в Орле, Череповце, Волгограде), завод «ЕВРАЗ ЗСМК» (Новокузнецк). «Большая пятерка» держит почти 70% внутреннего рынка и 85% всего объема российского производства.

За десять лет в отрасль вложено около 1,5 млрд долларов. В результате почти 60% метизов производится на современном оборудовании по новейшим технологиям. На развитии метизной отрасли благоприятно сказалось олимпийское строительство в Сочи, не меньше влияние и такого сектора, как коттеджное строительство: этот сегмент стал одним из крупнейших потребителей.

Первые приметы кризиса метизники заметили осенью 2014 года: рынок перестал расти, встал вопрос сохранения объемов производства и финансовых показателей.

— Хотя в правительстве РФ в сентябре наблюдалось спокойствие, мы видели, что ситуация из вялотекущей быстро перейдет в активную фазу. В декабре оно так и случилось, — говорил генеральный директор ассоциации «Промметиз» Борис Яранцев на открытии IV Общероссийской конференции «Проволока-Крепеж-2015» (Екатеринбург, 16 сентября).

— Хотя в правительстве РФ в сентябре наблюдалось спокойствие, мы видели, что ситуация из вялотекущей быстро перейдет в активную фазу. В декабре оно так и случилось, — говорил генеральный директор ассоциации «Промметиз» Борис Яранцев на открытии IV Общероссийской конференции «Проволока-Крепеж-2015» (Екатеринбург, 16 сентября).

Прежде производители ставили задачу сохранить объемы на уровне 2014 года. Но по итогам восьми месяцев 2015 года видно, что сделать это не удастся: среднемесячный объем производства метизов в России упал по итогам января — августа 2015 года на 13% до 190 тыс. тонн (здесь и далее — в сравнении с аналогичным периодом прошлого года).

Сокращение коснулось всей номенклатуры: так, впервые за несколько лет на четверть уменьшился спрос на холоднодеформированную арматуру, что лучше всякой статистики характеризует положение в строительстве. Исключение составил рынок крепежных изделий.

Сохраняя прежнюю долю на внутреннем рынке, крупнейшие производители снижают объемы выпуска: например, Белорецкий меткомбинат — на 11%, Северсталь-Метиз — на 8 — 10% (по продуктам, связанным с машиностроением, провал сильнее — 25 — 30%). В то же время небольшие производства, выпускающие оригинальные виды крепежных изделий и стремящиеся максимально подстроиться под запросы потребителей, cохраняют положительную динамику при общей тенденции к сокращению спроса.

Показатели товарного выпуска в отрасли выглядят более причесанно. Реализация в рублевом выражении выросла на 8%. Как поясняют участники рынка, основа этого роста — резкое и временное увеличение цены на внутреннем рынке в среднем на 25%. Если пересчитать объем реализации продукции в долларовом эквиваленте, за то же время получим снижение на 35%.

Российские производители надеются закончить этот год в лучшем случае на уровне прошлого. В 2016-м на сохранение объемов не рассчитывают: большинство считает, что будет еще хуже. По оценкам Бориса Яранцева, в следующем году спад в строительстве может достигнуть 20%.

Как поясняет генеральный директор Белорецкого меткомбината Виктор Камелин, более-менее прогнозируемая и благоприятная ситуация с потреблением метизов складывается только в сфере крупных инфраструктурных проектов, реализуемых в масштабах страны и финансируемых при участии бюджетов или из близких к ним источников. Драйверами роста спроса здесь должны стать чемпионат мира по футболу 2018 года и новые проекты, возникшие после переговоров между главами России и КНР, такие как «Шелковый путь» и строительство инфраструктуры для ТЭК.

Саморез по-китайски

Метизники видят два направления развития в условиях затяжной рецессии в экономике и сокращения емкости рынка. Первое — увеличение экспорта продукции, и в первую очередь в страны, где цены на метизы в пересчете на рубли значительно выше. К примеру, на европейском рынке гвозди стоят на 25% дороже, чем на российском. Аналогичная ситуация по саморезам, болтам, гайкам.

Метизники видят два направления развития в условиях затяжной рецессии в экономике и сокращения емкости рынка. Первое — увеличение экспорта продукции, и в первую очередь в страны, где цены на метизы в пересчете на рубли значительно выше. К примеру, на европейском рынке гвозди стоят на 25% дороже, чем на российском. Аналогичная ситуация по саморезам, болтам, гайкам.

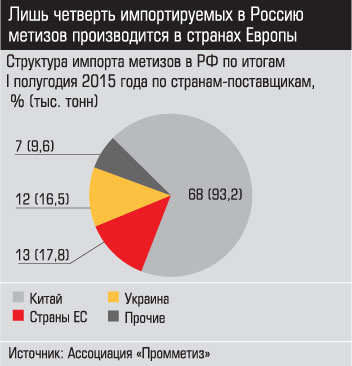

Второе — сохранение доли на рынке в следующие несколько лет, в том числе за счет замещения импорта (занимает 12% рынка). Ввоз метизов в страну в 2015 году растет от квартала к кварталу на фоне сокращения внутреннего рынка. Казалось бы, против логики. Но все объяснимо: основа импорта — крепежные изделия, спрос на которые не падал. Поставки идут в первую очередь из Китая (только в первом полугодии 2015 года они выросли на 25%), Украины (на 16%) и стран ЕС (на 10%). «Взглянем на контрактную цену: если в 2014 году в среднем по метизным изделиям она составляла 1950 долларов за тонну, то в 2015 году упала на 24%. Значительнее других подешевели как раз крепежные изделия — на 37% до 1,4 тыс. долларов за тонну», — поясняет Борис Яранцев.

Участники рынка отмечают, что в связи с девальвацией рубля у потребителей все-таки проснулся спрос на аналогичную импортной продукцию отечественного производства. «В первую очередь со стороны тех клиентов, которые долгое время приобретали метизы по импорту. Это предприятия оборонного сектора, авиационной промышленности, специального машиностроения», — поясняет Виктор Камелин. Начальник управления внешнеэкономических связей и сбыта Речитского метизного завода Виталий Бельский подтверждает: «Все отечественные производители почувствовали, что на фоне спада в машиностроении и строительной отрасли, загрузка российских производителей болтов остается достаточно хорошей. Просто на фоне непонятной картины с курсом валют крупные трейдеры отдали предпочтение отечественным компаниям».

Другое дело, что быстро отреагировать на возникающие запросы непросто. Чтобы обеспечить потребности в замещении импорта, производители реанимировали старое оборудование и технологии, а где-то начали осваивать новые. Но ориентир потребителей на замещение импорта неустойчив. Когда курс более-менее стабилизировался, интерес начал затухать, а затем снова вернулся. И все зависит от того, насколько быстро может отреагировать производитель. «Здесь нужно понимать, что российская металлургия и в частности метизная отрасль не готовы единовременно заместить импорт. На старом оборудовании и без технологий сделать это разово невозможно», — поясняет начальник отдела продаж метизной продукции ООО «НЛМК-Сорт» Андрей Крылов.

Одним крепежом

Понимание, куда инвестировать и что развивать, есть. Потенциал для замещения импорта значителен. Так, на рынке крепежной продукции общего назначения доля российских производителей лишь около 3%, доля импорта саморезов в России — более 90%. Пространства для развития более чем достаточно. Причем с точки зрения продуктовой линейки в основе импорта нет ничего такого, что российские компании не производили бы. Кроме разве что специальных конструкций и канатов, отдельных видов крепежа. Например, анкерной техники, которой у нас даже никто не пробует заниматься. В итоге строители вынуждены закладывать в проекте и покупать излишне дорогой европейский крепеж из-за отсутствия российского аналога. «Надеяться на азиатский крепеж не приходится — качество нестабильное», — поясняет председатель Международной ассоциации импортеров и экспортеров крепежа Владимир Самарин.

Понимание, куда инвестировать и что развивать, есть. Потенциал для замещения импорта значителен. Так, на рынке крепежной продукции общего назначения доля российских производителей лишь около 3%, доля импорта саморезов в России — более 90%. Пространства для развития более чем достаточно. Причем с точки зрения продуктовой линейки в основе импорта нет ничего такого, что российские компании не производили бы. Кроме разве что специальных конструкций и канатов, отдельных видов крепежа. Например, анкерной техники, которой у нас даже никто не пробует заниматься. В итоге строители вынуждены закладывать в проекте и покупать излишне дорогой европейский крепеж из-за отсутствия российского аналога. «Надеяться на азиатский крепеж не приходится — качество нестабильное», — поясняет председатель Международной ассоциации импортеров и экспортеров крепежа Владимир Самарин.

Отечественные метизники работают над созданием новых производств для замещения импорта конкретных видов изделий. Так, НЛМК-Метиз запустил в 2015 году новый острильный станок мощностью до 114 тонн саморезов по металлу со сверлом 4,2 х 13 мм (объем инвестиций — 4 млн рублей). Прежде в России такой крепеж вообще не производили. Северсталь-Метиз открыл в калибровочном цехе обтачную линию, чтобы выпускать несколько видов пруткового проката со специальной обработкой поверхности, используемых для изготовления автокомпонентов. Основные потребители — крупнейшие автопроизводители России, а также машиностроительные предприятия Белоруссии.

Но, как отмечает Борис Яранцев, пока существенно на раскладе рынка это не отражается. По оценке Владимира Самарина, на захват рынка хотя бы строительного крепежа нужно три-четыре года: «Уже сейчас иностранцы просчитывают проекты открытия новых заводов в России. Не хотелось бы, чтобы наши производители остановились в развитии».

Новые игроки на этом рынке уже появляются. Еще в октябре 2014 года в Нижнем Новгороде открылся построенный с нуля завод «Бултен-Рус», который в основном ориентирован на производство автомобильного крепежа. Это СП шведской Bulten и российской группы «ГАЗ» — первый пример инвестиций иностранного производителя (10 млн евро) в российскую крепежную промышленность. В начале сентября 2015 года в стране запущена первая очередь завода высокоточного крепежа «Бервел» (Рязань), также построенного с нуля под иностранным брендом, но исключительно на деньги российского частного капитала и под финансирование Сбербанка РФ (общий объем вложения в обе очереди — 4,5 млрд рублей). Как надеется глава представительства в России Sacma Антон Зайцев, хорошо, если тенденция продолжится и позволит производителям метизов стать конкурентоспособными на рынке крепежа.

|

Стройка потянула проволоку вниз Волна кризиса не прошла мимо рынка низкоуглеродистой проволоки и строительного крепежа, рассказывает начальник отдела продаж метизной продукции ООО «НЛМК-Сорт» Андрей Крылов

— Предыдущие пять лет рынок низкоуглеродистой проволоки и строительного крепежа показывал стабильные темпы роста, и в 2014 году потребление этой продукции достигло 1,3 млн тонн. Сегодня на этот сектор приходится 60% всего внутреннего рынка метизов. Основными драйверами роста были ускоренные темпы развития строительной отрасли, доступность кредитования и рост реальных доходов населения, а также всплеск спроса на жилье в конце 2014 года на фоне инфляционных ожиданий. В 2015 году эти факторы уже не действуют. Мы ожидаем спада объема строительных работ по итогам года на 8%, в 2016 году — еще примерно на 5%. Эти прогнозы сделаны исходя из базового сценария, не исключено, что ситуация может оказаться хуже. Ставки по кредитам и для населения, и для предприятий запретительно высоки, реальные доходы людей снижаются. Конечно, это негативно сказывается на перспективах развития строительства и инфраструктуры, в отличие от, скажем, трубного сектора, где ситуация в целом остается вполне благоприятной. Результаты мы уже наблюдаем: снижение доли проволоки для строительства в общем объеме потребления метизов. Полагаем, что в 2016 году эта тенденция усилится. — А что с ценами? — Прежде существенных изменений в цене на проволоку и крепеж из низкоуглеродистой стали не происходило: высокая конкуренция на внутреннем рынке снижала цены в осенне-зимний период, а в летний их поднимал высокий спрос. Но в 2015 году рынок повел себя иначе. По нашим оценкам, значительный рост цен в начале 2015 года был связан с изменением курсовой разницы. В дальнейшем реальный спрос вернул цены на уровень середины 2014 года. Не подверглись серьезному падению лишь цены на гвозди: благодаря тому, что их производители вовремя сбалансировали спрос и предложение. Чтобы сформулировать прогноз на ближайшую перспективу, мы пересчитали все цены из рублевого эквивалента в долларовый. Получилось, что к началу 2015 года цены на метизы снизились в два-три раза относительно пиков 2012 года, а по итогам девяти месяцев упали еще значительнее. Поэтому ощущения, что цена в России высока, обманчивы. Сравните цены на гвозди на российском и европейском рынках: разница между ними уже достигла 100 евро за тонну. В пересчете на мировую валюту цены на внутреннем рынке падают с 2012 года. По нашим оценкам, ценовое дно уже достигнуто. |

— Как вы оцениваете ситуацию на рынке метизов?

— Как вы оцениваете ситуацию на рынке метизов?