На фоне провала первого квартала прошлого года в 2021-м все сегменты металлургии нацелились на рост

Тенденции рынка металлургии

По данным World Steel Association, общемировое производство стали в 2020 году составило 1771,8 млн тонн, что на 0,2% меньше показателя 2019 года (сравнение везде — период к периоду, если не указано иное). В 2021 и 2022 годах Ассоциация прогнозирует рост выпуска стали на 5,8% и 2,7% соответственно.

Несмотря на проблемы, связанные с распространением коронавируса, в прошлом году Китай нарастил выпуск стали на 9,1% до 411 млн тонн (56,2% мирового объема). Но в текущем и следующем году, по прогнозу, рост замедлится: к 2022 году выпуск увеличится всего на 4%. Европейский союз и Великобритания отгрузили в 2020 году стали на 11,4% меньше, чем в 2019-м, — 140 млн тонн, Индия просела на 13,7% до 88,5 млн тонн. США и Япония сократили выпуск на 18% и 16,8% до 80 и 52,6 млн тонн соответственно. У российских сталеваров спад не столь сильный: за прошлый год стали выплавили на 2,3% меньше — 42,5 млн тонн (2,4% мирового объема). В 2021 — 2022 годах World Steel Association прогнозирует рост выпуска по всем названным регионам, в том числе в России, на 6,1% за два года.

|

|

Весной текущего года цены и спрос в металлургическом секторе достигли рекордных показателей после пандемии, цены поднимались как на сталь, так и на железную руду (с 81 доллара за тонну в январе 2021 года до 134 долларов в начале июля).

Причина — восстановление экономики Китая. В мае, однако, власти страны заявили, что намерены бороться с ростом цен на сырьевые товары.

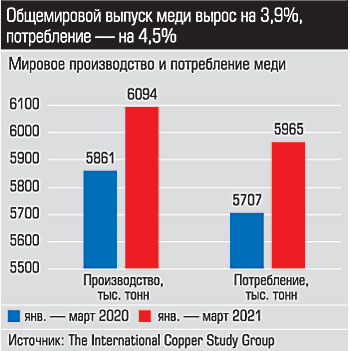

Общемировой выпуск меди в январе — марте текущего года, по данным The International Copper Study Group, составил 6094 тыс. тонн против 5861 тыс. тонн (плюс 3,9%). Потреблено за этот период — 5965 тыс. тонн, что на 4,5% больше аналогичного периода 2020 года. Добыча меди выросла на 3,7% до 5111 тыс. тонн. В мае текущего года цена тонны меди на Лондонской бирже металлов составила 10 183,97 доллара — плюс 27,8% с начала года.

Алюминия в январе — мае 2021 года выпустили в мире на 4,4% больше, чем за пять месяцев прошлого года, — 27942 тыс. тонн (данные International Aluminium Institute). Мировые цены по сравнению с январем текущего года в мае поднялись на 21,5% до 2433,84 доллара за тонну.

|

|

Мировая добыча цинка в январе — апреле 2021 года увеличилась на 10,5% до 4134 тыс. тонн (данные International Lead and Zinc Study Group), производство — на 4,5% до 4634 тыс. тонн, потребление — на 10,1% до 4603 тыс. тонн. Цена на металл составила в мае 2970,29 доллара за тонну, что на 9,7% выше показателя января.

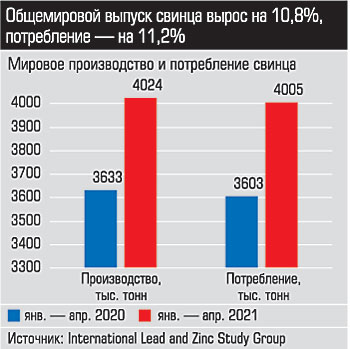

Выработка свинца также росла: добыча за четыре месяца года — плюс 9% до 1488 тыс. тонн, производство — плюс 10,8% до 4024 тыс. тонн. Потребление увеличилось на 11,2% до 4005 тыс. тонн. Стоимость тонны свинца на Лондонской бирже металлов с начала года поднялась на 8,5% и в мае составила 2185,92 доллара за тонну.

Общероссийский индекс промышленного производства в металлургии в мае 2021 года — 102,7% к маю прошлого года, в январе — мае текущего года — 99% к пяти месяцам прошлого года.

|

|

По оперативным данным Росстата, в январе — мае производство чугуна составило 22,3 млн тонн (на 1,7% больше, чем за пять месяцев 2020 года), стали нелегированной в слитках и прочих первичных формах 26,2 млн тонн (плюс 9,1%), проката — 27,4 млн тонн (плюс 7,9%), труб и профилей стальных — 4,5 млн тонн (плюс 2,2%), проволоки, канатов — 99,4 тыс. тонн (плюс 17,5%), конструкций и деталей конструкций из черных металлов — 2,2 млн тонн (плюс 18,8%). Алюминия в первичных формах выпустили на 14,6% меньше (абсолютные значения отсутствуют), алюминиевых конструкций и деталей конструкций — на 44,2% больше, 46,5 тыс. тонн.

На территории Урала и Западной Сибири индексы промышленного производства в металлургии выше общероссийских зафиксированы в январе — мае в Башкирии (122,9% к январю — маю 2020 года), Курганской (124,8%) и Челябинской (112,7%) областях, на юге Тюменской области (109,1%) и в Пермской крае (102,4%).

Совокупный объем отгрузки металлургических производств за пять месяцев года — 1149,3 млрд рублей. Отгрузка росла во всех регионах Большого Урала: лидеры по динамике — Тюменская область с автономными округами (рост в 1,8 раза), Башкирия, Челябинская область и Пермский край (рост во всех регионах в 1,6 раза), Курганская область (рост в 1,5 раза).