Стальная рентабельность процарапала дно

Российские металлурги больше не могут и не хотят работать на грани рентабельности

Российские металлурги на фоне резкого снижения рентабельности начали сокращать выпуск стальной продукции. И замерли в ожидании мер по поддержке внутреннего спроса, ослабления курса рубля и отмены акциза на сталь

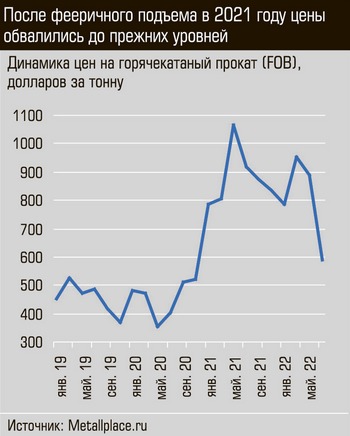

Российские металлурги больше не могут и не хотят работать на грани рентабельности. Первое полугодие 2022 года отрасль завершает на спаде. Как сообщил на Иннопроме глава Минпромторга Денис Мантуров, загрузка производственных мощностей отечественных металлургических предприятий в июне в сравнении с апрелем 2022 года снизилась в среднем на 25%. «Металлургические предприятия сокращают объемы производства невостребованного сортамента, и сейчас мы наблюдаем последствия», — пояснил глава ведомства в интервью «РИА Новости». По словам вице-президента ассоциации «Русская сталь» Андрея Леонова, cнижение производства сталелитейных компаний в РФ в июне составило от 20 до 50%, так как цены на сталь с начала года снизились на 35% и откатились на уровень 2020 года, а себестоимость возросла почти на 50%. «В такой ситуации речь может идти лишь о выживании компаний, которые оказались на грани рентабельности, и сохранении коллективов, но никак не о сверхдоходах», — подчеркнул он.

Дали больно

Напомним, четвертым пакетом санкций против России, принятым Евросоюзом в середине марта, введен запрет на импорт широкой номенклатуры стальной продукции из РФ, который ранее регулировался квотами. Под санкции в частности попал ввоз непокрытого горячекатаного и холоднокатаного стального проката, белой жести, нержавеющих горячекатаных и холоднокатаных стальных листов, арматуры, катанки, стального уголка, железнодорожной продукции и ряда видов бесшовных и сварных труб. В пресс-релизе Еврокомиссии ущерб РФ от этой меры оценивался в 3 млрд евро. При этом в списке не значится полуфабрикат — стальной сляб, одним из крупнейших поставщиков которого в Европу является НЛМК.

Руководитель отдела аналитических исследований Альфа-банка Борис Красноженов отмечает, что напрямую санкции ЕС ударили в первую очередь по «Северстали», другие сталелитейные компании оказались затронуты меньше. По его словам, НЛМК продает на экспорт в основном полузаготовку, не попадающую под санкции, для ее дальнейшей переработки на европейских мощностях. «Евраз» исторически ориентирован на экспорт в Азию. Доля экспорта в структуре продаж ММК составляла 20%, что значительно меньше, чем у других российских компаний.

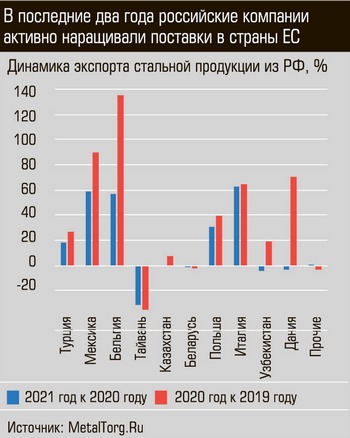

В 2021 году объем экспорта российской стали стабильно рос. По данным Росстата, только стального проката из страны вывезено на 7,36 млрд долларов — в два раза больше, чем в 2020 году

Российские металлурги заявляли, что должны будут переориентировать около 4 млн тонн товаров в год на восточное направление. Альтернативными рынками для российской металлопродукции называли Турцию и страны Азиатско-Тихоокеанского региона: Китай, Вьетнам, Таиланд и Индонезию. Было очевидно, что это повлечет за собой рост транспортных издержек. Кроме того, на азиатском рынке цены ниже, чем в Европе и США, поэтому, чтобы зайти на него, компаниям необходимо снижать стоимость продукции.

Официальная статистика, которая отстает во времени более чем на месяц, свидетельствует об ограниченном влиянии санкций на работу металлургов. Согласно отчету World Steel Association (Всемирная ассоциация стали, WSA), за первые пять месяцев 2022 года российские металлурги сократили выпуск стали крайне незначительно: в мае — на 1,4% до 6,4 млн тонн, в целом за период — на 2,3% до 31 млн тонн. Международные данные перекликаются с официальной информацией Росстата: за январь — май 2022 года производство чугуна в стране снизилось на 1% (до 22,1 млн тонн), нелегированной стали — на 6% (до 24,6 млн тонн), стального проката — на 1,4% (до 27 млн тонн). При этом отмечен рост в выпуске стальных труб и фитингов (на 17,5% до 5,2 млн тонн) и стальных конструкций (на 11% до 2,6 млн тонн).

Объемы производства стали в РФ поддержал экспорт полуфабрикатов и переориентация внешних поставок стальной продукции на восток, отмечают участники рынка. Как сообщил на Петербургском международном экономическом форуме заместитель гендиректора РЖД Алексей Шило, объем экспортных перевозок продукции черной металлургии по сети РЖД в восточном направлении за пять месяцев 2022 года вырос более чем на 26% в сравнении с тем же периодом 2021 года, и «удалось это сделать за счет снятия привилегии угольщиков на железной дороге». По оценке ассоциации «Русская сталь», доля азиатского направления в экспортных поставках уже превышает 50%, хотя ранее ограничивалась 10 — 20%. По данным ценового агентства Fastmarkets, российские металлурги резко нарастили продажи стальных полуфабрикатов в Китай: в апреле 2022 года их поставили в Поднебесную около 0,4 млн тонн. Это в пять раз больше, чем за весь 2021 год. Продавцами выступили «Северсталь», «Евраз» и НЛМК.

Объемы производства стали в РФ поддержал экспорт полуфабрикатов и переориентация внешних поставок стальной продукции на восток, отмечают участники рынка. Как сообщил на Петербургском международном экономическом форуме заместитель гендиректора РЖД Алексей Шило, объем экспортных перевозок продукции черной металлургии по сети РЖД в восточном направлении за пять месяцев 2022 года вырос более чем на 26% в сравнении с тем же периодом 2021 года, и «удалось это сделать за счет снятия привилегии угольщиков на железной дороге». По оценке ассоциации «Русская сталь», доля азиатского направления в экспортных поставках уже превышает 50%, хотя ранее ограничивалась 10 — 20%. По данным ценового агентства Fastmarkets, российские металлурги резко нарастили продажи стальных полуфабрикатов в Китай: в апреле 2022 года их поставили в Поднебесную около 0,4 млн тонн. Это в пять раз больше, чем за весь 2021 год. Продавцами выступили «Северсталь», «Евраз» и НЛМК.

Кроме того, снижение цен на внутреннем рынке было на ура встречено металлотрейдерами и строителями, которые, помня заоблачные ценники 2021 года, стремились закупить дешевый металл про запас. По оценке президента Национального объединения строителей Антона Глушкова, металл в России с марта подешевел на 40%: «Ситуация с ценами на материалы разнится по регионам, но тенденции приблизительно везде похожие. На все материалы мы наблюдали рост цен с начала года, и он продолжился в марте, за исключением цен на металл».

Все это в некоторой степени компенсировало снижение внутреннего потребления стальной продукции со стороны автопрома.

Есть еще один немаловажный момент. В четвертом пакете санкций ЕС сделано исключение для исполнения обязательств по контрактам металлургов, заключенным до 16 марта: полностью импорт российских железа и стали в страны Евросоюза был прекращен только с 17 июня.

И все-таки оно рухнуло

Уже в конце мая сразу несколько крупных металлургических предприятий и лоббирующая их интересы ассоциация «Русская сталь» громко заговорили о проблемах.

В частности, Магнитогорский металлургический комбинат (ММК) анонсировал возможное уменьшение загрузки производственных мощностей в июне более чем на 40%. При этом на комбинате прошло сокращение производства чугуна на 30%, были остановлены две из восьми доменных печей. Глава «Северстали» Александр Шевелев говорил о том, что предприятия компании недозагружены на 20 — 25%, работа агрегатов планируется исходя из загрузки и корректируется за счет сдвига ремонтной программы, однако часть оборудования уже находится в простое.

Контрагенты металлургов отмечают, что влияние западных санкций на российскую металлургию стало заметно только в июне. По информации и участников рынка, и представителей власти, к концу первого полугодия ситуация ухудшилась. Как уточнил Денис Мантуров, помимо проблемы с логистикой из-за переориентации экспортных поставок, снижается спрос на металлопродукцию на внутреннем рынке во всех секторах экономики, в том числе в строительном.

Контрагенты металлургов отмечают, что влияние западных санкций на российскую металлургию стало заметно только в июне. По информации и участников рынка, и представителей власти, к концу первого полугодия ситуация ухудшилась. Как уточнил Денис Мантуров, помимо проблемы с логистикой из-за переориентации экспортных поставок, снижается спрос на металлопродукцию на внутреннем рынке во всех секторах экономики, в том числе в строительном.

Экспорт на восток потерю западных рынков компенсирует отрасли, по всей видимости, не полностью. По данным Ассоциации морских торговых портов России, перевалка черных металлов за первое полугодие сократилась на 11,7% (до 13,5 млн тонн). Кроме того, обратной стороной медали переориентации экспортных потоков на восточное направление стал вынужденный дисконт со стороны российских металлургов — он доходит до 25%. Так, по данным издания Fastmarkets, российский сляб продавался в Китае в апреле по 670 — 700 долларов за тонну с доставкой. Последняя сделка в конце апреля — начале мая уже была совершена по 630 долларов за тонну, а новые предложения были на уровне 620 долларов за тонну. Дисконт объясняется тем, что продажи в Европу по многим позициям теперь невозможны, но российским комбинатам надо продолжать экспортировать продукцию, нужны обороты и валюта. Кроме того, отмечают металлотрейдеры, есть проблемы с проведением через банки сделок по покупке и той российской стальной продукции, которой напрямую санкции не касаются, а также со страхованием и поиском судов для транспортировки.

В первом квартале 2022 года в мировом производстве стали произошел один из самых глубоких спадов в XXI веке: оно снизилось на 6,2% — впервые с 2009 года

В результате владелец «Северстали» Алексей Мордашов, чья компания была крупнейшим экспортером стальной продукции из России в Европу, заявил, что при текущем курсе рубля экспорт стальной продукции убыточен. «Это серьезный вызов для всей нашей индустрии. Российское производство стали составляет 70 млн тонн, а потребление в России — 40 млн тонн. Это значит, что 30 млн мы должны продавать и находить для них новые рынки сбыта, — отмечал на ПМЭФ генеральный директор компании Александр Шевелев. — Мы стоим перед очень сложным выбором. Мы пока еще сдерживаем негативные последствия за счет внутренних ресурсов, но наши возможности не безграничны».

ММК и вовсе отказался от экспорта продукции. В конце июня председатель совета директоров комбината Виктор Рашников рассказал в ходе объединенного заседания правления Союза промышленников и предпринимателей Челябинской области, что компания уже третий месяц не осуществляет экспортные поставки. По его словам, в условиях снижения экспортной прибыли комбинат может и вовсе приостановить инвестиционную программу: «Чтобы заниматься инвестиционной программой, которую мы сейчас имеем, надо иметь минимум рентабельность 15%». По его словам, рентабельность ММК снизилась с прошлогодних 20 — 25% до 4% в мае 2022-го, в июне –— от 1 до 1,6%. «Это же страшно, мы так никогда не работали», — цитирует ТАСС главу компании.

Правда, впоследствии в беседе с журналистами Виктор Рашников говорил, что пока реализация инвестпрограммы идет нормально, во многом благодаря тому, что в стройках первого передела больше участвуют китайские компании: «Сегодня единственная страна, которая поставляет, — это Китай, мы не то что угадали, просто так получилось, а перед этим мы 20 лет строили в основном за счет европейских поставщиков».

Падение производства и экспорта…

И аналитики, и участники рынка предполагают, что основное снижение производства у российских металлургов произойдет во второй половине года.

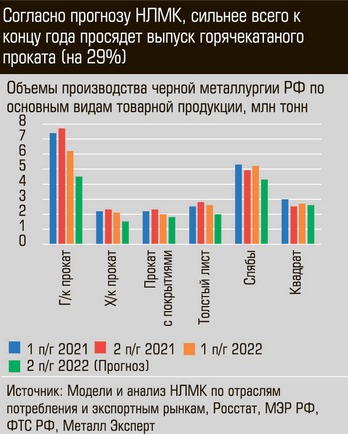

В середине июня НЛМК Владимира Лисина представила свой прогноз ситуации в отрасли. Основываясь на анализе показателей за первый квартал, НЛМК ожидает, что российские предприятия черной металлургии по итогам года снизят производство на 15% (на 11 млн тонн). В НЛМК считают, что наибольшее падение придется на второе полугодие, когда производство в стране упадет на 9 млн тонн (на 26%) в сравнении со вторым полугодием 2021 года. В годовом выражении больше всего пострадает выпуск плоского проката — на 23%. Сортовой прокат потеряет 15%, производство полуфабрикатов (слябов) — 6%.

На текущий момент сами металлургические компании прогнозируют падение производства во второй половине года примерно на 30%, говорил замглавы Минпромторга Виктор Евтухов в середине июня: «Вторая половина года будет хуже с точки зрения показателей, в том числе из-за снижения внутреннего рынка после того, как внешние потребители, пользуясь ситуацией, стали просить дисконт к цене на поставляемую из РФ продукцию».

На текущий момент сами металлургические компании прогнозируют падение производства во второй половине года примерно на 30%, говорил замглавы Минпромторга Виктор Евтухов в середине июня: «Вторая половина года будет хуже с точки зрения показателей, в том числе из-за снижения внутреннего рынка после того, как внешние потребители, пользуясь ситуацией, стали просить дисконт к цене на поставляемую из РФ продукцию».

По прогнозу WSA, в текущем году потребление стали в России может упасть на 20% до 35,1 млн тонн (против 43,9 млн тонн в 2021 году). Исполнительный директор Центра экономического прогнозирования Газпромбанка Айрат Халиков отмечает, что крупнейшие сталелитейные компании уже уменьшили закупки железной руды в России на 25 — 30%, что явно свидетельствует о готовности к сжатию производства.

При этом внешний рынок вряд ли сможет оказать поддержку российским металлургам, так как сокращение производства стали — общемировой тренд. По данным WSA, в мире в январе — мае текущего года оно упало до 791,8 млн тонн, что на 6,3% меньше, чем годом ранее. По мнению Айрата Халикова, текущая ситуация на мировом рынке выглядит как начало избытка производства стали после длительного периода высоких цен, что, вероятно, приведет к их коррекции. На российских металлургов негативно будет влиять как снижение экспортных цен в долларах, так и укрепление рубля, что сократит рентабельность продаж стали на экспорт в ближайшие месяцы.

По оценкам аналитиков «Фридом Финанс», в зоне риска находятся компании, у которых больше продукции поставлялось на экспорт. По итогам 2021 года на экспорт у «Евраза» уходило 61% продукции, у НЛМК — 59%, у «Северстали» — 47%.

— К сентябрю загрузка металлургического сектора будет на уровне 50%, предприятия будут находиться на грани рентабельности, — прогнозирует заведующий кафедрой промышленного менеджмента МИСиС Юрий Костюхин.

На ухудшение финансового положения российских металлургов может указывать и тот факт, ряд меткомпаний уже отказались от выплаты дивидендов. Это, по мнению эксперта, может объясняться желанием компаний сохранить денежную массу для оплаты долгов.

…при внутренней поддержке…

Правительство РФ постепенно запускает дополнительные меры поддержки металлургической отрасли.

— Сокращение объемов производства вкупе с 30-процентным снижением цен на металлопродукцию на российском рынке может привести к тому, что уровень рентабельности предприятий значительно снизится. Нам бы не хотелось этого допустить, — заявил Денис Мантуров в начале июля.

— Правительство простимулирует рост внутреннего потребления стали. Эта задача будет решаться несколькими способами, — рассказал на 7-й общероссийской конференции «Стальные конструкции: основные тренды 2022 года» начальник отдела развития черной металлургии, трубной промышленности и металлоконструкций Минпромторга России Андрей Савельев.

— Наибольшее внимание правительство уделяет строительству, на долю которого приходится 70% потребления стальной продукции в России. Строительный сектор сейчас рассматривается как один из основных источников роста российской экономики на ближайшие годы.

Как сообщил Андрей Савельев, предусматривается увеличение объемов финансирования реконструкции ЖКХ. В 2023 — 2024 годах это может дать рост спроса на трубы на 3 — 3,5 млн тонн. В Минстрое разработан план расширения спроса на стальную продукцию в строительстве. Уже в июле этого года должны быть утверждены изменения в законодательстве, снижающие требования к металлическим конструкциям по огнестойкости, что должно дать толчок каркасному строительству, предусматриваются льготы для такого строительства. В результате, по мнению Андрея Савельева, потребление стальной продукции может возрасти в стране на 3 — 5 млн тонн в год. Следующим направлением является инфраструктурное строительство: с РЖД и Росавтодором разрабатываются новые крупные среднесрочные проекты. Одним из них может стать строительство моста на Сахалин. Кроме того, будет расширяться железнодорожная сеть на Дальнем Востоке.

Участники рынка полагают, что очень важно активизировать реализацию инфраструктурных проектов, особенно расширение железнодорожной сети в направлении Дальнего Востока. Это, с одной стороны, увеличит возможности для экспорта, а с другой — повысит спрос на металлопродукцию внутри страны. Тем не менее эксперты считают, что увеличения спроса со стороны строительного сектора будет недостаточно, чтобы компенсировать падение спроса со стороны других секторов российской экономики и сужение экспорта.

… и акцизом в рукаве

Все это стало поводом для дискуссии об ослаблении налоговой нагрузки на отрасль. Негативные производственные прогнозы служат металлургам аргументом для отмены или корректировки акциза на жидкую сталь.

Напомним, введение дополнительной нагрузки было связано со стремлением государства изъять сверхдоходы металлургов, полученные с середины 2020 года, когда цены на металлопродукцию в мире резко пошли вверх. За прошлый год большинство меткомпаний установило рекорд по заработкам: доходы достигли по объемам таких же величин, как в сумме за последние два-три года. В мае 2021 года заместитель председателя правительства Андрей Белоусов заявил, что металлурги заработали не менее 100 млрд рублей только за счет повышения цен на сталь на внутреннем рынке и должны вернуть их в виде налога: «Мы посчитали, что металлурги нас (государство, бюджет) — извините за это слово — нахлобучили в части госкапвложений и гособоронзаказа примерно на 100 млрд рублей», — сказал он.

Напомним, введение дополнительной нагрузки было связано со стремлением государства изъять сверхдоходы металлургов, полученные с середины 2020 года, когда цены на металлопродукцию в мире резко пошли вверх. За прошлый год большинство меткомпаний установило рекорд по заработкам: доходы достигли по объемам таких же величин, как в сумме за последние два-три года. В мае 2021 года заместитель председателя правительства Андрей Белоусов заявил, что металлурги заработали не менее 100 млрд рублей только за счет повышения цен на сталь на внутреннем рынке и должны вернуть их в виде налога: «Мы посчитали, что металлурги нас (государство, бюджет) — извините за это слово — нахлобучили в части госкапвложений и гособоронзаказа примерно на 100 млрд рублей», — сказал он.

Теперь же металлургические гиганты активно лоббируют снижение налоговой нагрузки на отрасль, напоминая, что сейчас она ровно такая же, как в досанкционный период.

Только в мае 2022 года, по данным «Русской стали», дополнительные налоги составили около 1,48 тыс. рублей на тонну стали. «Изъятие дополнительных налогов при практически полном отсутствии прибыли не может не усугублять и без того сложное положение металлургов», — заявил Андрей Леонов.

— За пять месяцев текущего года металлургическим предприятиям, входящим в ассоциацию «Русская сталь», уже было начислено свыше 77,7 млрд рублей в совокупности по акцизу на жидкую сталь и налогу на добычу полезных ископаемых на железную руду и коксующийся уголь. Можно предположить, что это не самым позитивным образом скажется на финансовых и производственных показателях предприятий черной металлургии, — согласился Денис Мантуров.

Однако еще 24 июня комитет Госдумы РФ по бюджету и налогам отклонил поправки группы депутатов, предполагающие возврат к действовавшей в 2021 году системе налогообложения металлургов, то есть снижение налога на добычу полезных ископаемых (НДПИ) и отмену акциза на жидкую сталь. При этом замминистра финансов РФ Алексей Сазанов на заседании комитета заявил, что Минфин считает невозможной отмену акциза на жидкую сталь. По его словам, такая мера неисполнима, потому что акциз на жидкую сталь — «долгосрочный источник финансирования расходов федерального бюджета». Правда, Минфин готов обсуждать уточнения в его формулу в период осенней сессии, если будет подтверждение ухудшения финансового-экономического положения металлургических компаний.