Старый мир вылетает в трубу

Трубное производство

Одним из главных индикаторов стремительных изменений экономического миропорядка стала работа трубников в условиях санкций, протекционизма, наплыва фальсификата и политики импортозамещения

Трубники помимо своей воли оказались на передовой мучительного процесса смены парадигм развития мировой экономики. Вектор глобализации сменился санкционными войнами, а теперь и разрастающимися мерами протекционизма, которые вводят все большее число государств.

Усиление протекционизма на ключевых рынках потребления стало в 2018 году главным вызовом для российской трубной промышленности. Вследствие недостаточности внутреннего спроса она глубоко завязана на мировой рынок, участвует в реализации многих масштабных международных проектов, имеет дочерние компании за рубежом, в том числе в Европе и США.

По прогнозу директора Фонда развития трубной промышленности (ФРТП) Игоря Малышева, введение США тарифа 25% на импорт стали и алюминия, а также ответные меры ЕС и Турции, инициировавших специальные защитные расследования в отношении всех видов продукции из стали, обострят в среднесрочной перспективе недобросовестную конкуренцию на рынке стальных труб Евразийского экономического союза (входят Россия, Казахстан, Белоруссия, Армения, Киргизия):

— В этих обстоятельствах производители стальной продукции, в том числе стальных труб, будут искать возможности переориентации объемов труб, ранее поставлявшихся в США, ЕС и Турцию, на иные рынки, в том числе на российский. Период турбулентности на мировом рынке при условии, что дальнейшей эскалации торговых барьеров не будет, составит не менее двух лет, в течение которых можно ожидать попытки входа на рынок ЕЭАС поставщиков из третьих стран, в том числе с использованием ими недобросовестных торговых практик. По реалистичному варианту, только с рынка США в ЕАЭС может быть переориентировано около 300 тыс. тонн бесшовных труб.

Новые вызовы

Собственно, процесс уже идет. За первый квартал этого года, согласно таможенной статистике, импорт в Россию бесшовных труб из коррозионностойких сталей составил 11,8 тыс. тонн на сумму примерно 48 млн долларов. Это в 2,6 раза выше уровня поставок января — марта прошлого года и рекордный показатель за последние семь лет. Основными поставщиками являются Казахстан (53%), Китай (24%) и Мексика (8%).

В ФРТП считают, что риски перетока продукции на рынок ЕАЭС наиболее высоки в сегментах нарезных труб для добычи углеводородов, нержавеющих труб, а также бесшовных линейных труб.

Российский трубный рынок рискует столкнуться и с жесткой внутренней конкуренцией — со стороны недобросовестных производителей фальсифицированной трубной продукции (например, труб, бывших в употреблении, зачастую продающихся под видом новых по поддельным документам, или труб из обечаек — конструкций в виде кольца или короткой трубы).

— Объем теневого рынка б/у труб остается значительным (более 1 млн тонн), несмотря на недавнее вступление в силу новых положений природоохранного законодательства и изменений в сфере технического регулирования, запретивших использование б/у труб в строительстве зданий и сооружений повышенного и нормального уровня ответственности. По нашим данным, более 95% предприятий, занятных реставрацией бывших в употреблении труб, продолжают работать с грубыми нарушениями природоохранного законодательства, — отметил Игорь Малышев.

Чтобы снизить объем фальсификата, нужно разработать и принять национальные стандарты, устанавливающие требования к порядку сертификации трубной продукции и приемки ее при осуществлении госзакупок, считает эксперт.

Чтобы снизить объем фальсификата, нужно разработать и принять национальные стандарты, устанавливающие требования к порядку сертификации трубной продукции и приемки ее при осуществлении госзакупок, считает эксперт.

Еще одним вызовом в ФРТП называют рост цен на материалы для трубной отрасли, значительно опережавший в течение нескольких лет рост цен на трубы. По некоторым позициям, например в закупке графитированных электродов для выплавки стали в электросталеплавильных печах, расходы производителей труб увеличились в десять и более раз. Сегодня российские предприятия вынуждены корректировать стоимость труб для компенсации роста производственных затрат, не забывая при этом и про постоянное снижение издержек.

Этими обстоятельствами отчасти объясняются неоднозначные финансовые результаты работы ведущих российских трубных компаний. Группа ЧТПЗ за 2017 год увеличила объем реализации труб на 14,5% (почти до 2 млн тонн), нарастила выручку на 17% (до 158 млрд рублей). Вместе с тем чистая прибыль сократилась аж на 37% (составила 4 млрд рублей).

Выручка Трубной металлургической компании (ТМК) за 2017 год в долларовом исчислении увеличилась в сравнении с предыдущим годом еще больше — на 32% (достигла почти 4,4 млрд долларов). При этом чистый долг компании на 31 декабря 2017 года составил около 2,7 млрд долларов, хотя уровень показателя «чистый долг к EBITDA» снизился. За первый квартал 2018 года выручка ТМК по сравнению с аналогичным периодом прошлого года выросла на 35%, рентабельность по скорректированному показателю EBITDA достигла 13%.

— В первом квартале 2018 года ТМК продемонстрировала высокие результаты, несмотря на рост цен на сырье, который оказал негативный эффект на показатели рентабельности мировых производителей. На российском рынке, крупнейшем для компании, это стало возможным благодаря продолжающемуся росту объемов бурения, в особенности горизонтального, — прокомментировал финансовые показатели генеральный директор ТМК Александр Ширяев. — ТМК сохраняет уверенность в перспективах развития компании в 2018 году. Высокие показатели Группы по-прежнему обеспечиваются за счет роста спроса на нарезные трубы нефтяного сортамента (OCTG). Этот сегмент остается для нас приоритетным с точки зрения разработки новой продукции и заключения новых контрактов с нашими основными клиентами, которым мы предлагаем инновационные комплексные решения. Мы ожидаем, что во втором полугодии 2018 года негативное влияние недавнего повышения цен на сырье ослабеет, что позволит ТМК улучшить по всем дивизионам показатели рентабельности вместе с дальнейшей оптимизацией структуры продаж.

Протянуть трубу через барьеры

Между тем трубники неплохо приспосабливаются к меняющимся реалиям мировой и отечественной экономики. Суммарное производство труб в России по итогам 2017 года увеличилось на 9%, всего выпущено 11 млн 227 тыс. тонн. Это выглядит достойным результатом на фоне падения в 9% годом ранее. Данные Росстата за первый квартал текущего года обнадеживают еще больше: трубные предприятия РФ изготовили 2,9 млн тонн труб, пустотелых профилей и стальных фитингов, рост объемов в годовом соотношении — 11,5%.

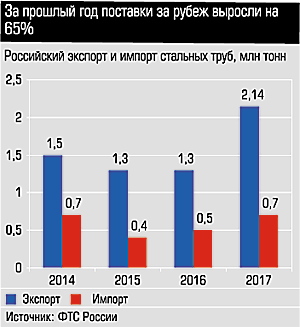

По информации Фонда развития трубной промышленности, основными факторами роста производства в 2017 году стали экспортные поставки, которые продемонстрировали подъем на 60% к уровню прошлого года (до 1,9 млн тонн), в основном за счет труб большого диаметра (ТБД) для строительства международных трубопроводных проектов. Драйвером также стало увеличение спроса в сегментах OCTG, индустриальных труб, труб для строительства и ЖКХ. Однако российский рынок ТБД в 2017 году по сравнению с предыдущим годом сократится на 19%, до 1,7 млн тонн, что связано с завершением строительства таких крупных проектов, как «Южный коридор», Бованенково — Ухта-2, Ухта — Торжок-2, переносом сроков реализации проекта по расширению газотранспортных мощностей в Северо-Западном регионе. В мае этого года Группа ЧТПЗ сообщила о завершении поставки последней партии труб большого диаметра (ТБД) с трехслойным полиэтиленовым покрытием для строительства двух ниток морской части газопровода проекта «Северный поток-2», всего по выигранному в марте 2016 года тендеру компанией поставлено 600 тыс. тонн ТБД.

В условиях сжатия внутреннего спроса Россия в 2017 году впервые стала крупнейшим в мире экспортером труб большого диаметра

Как пояснили в ФРТП, в текущем году российский рынок ТБД ожидает стагнация, суммарная загрузка мощностей в стране составит около 40%. Небольшой рост спроса возможен в случае активной работы контрольных органов по пресечению демпинга со стороны так называемых реставраторов, которые специализируются на трубах, бывших в употреблении.

Чтобы загрузить мощности по производству ТБД, российские трубники стремятся учитывать пожелания газовиков относительно разработки и выпуска труб нового поколения. Например, полтора года назад Группа ЧТПЗ и Газпром подписали дорожную карту по разработке технологических решений для изготовления прямошовных ТБД и соединительных деталей трубопроводов с использованием лазерной сварки. А в феврале этого года эти компании подписали дорожную карту по освоению производства труб нового поколения для морских месторождений, что «позволит обеспечить независимость российских нефтегазовых компаний от зарубежных аналогов». Предполагается, что в течение 2018 года будут подготовлены опытные образцы таких труб, проведены их испытания и сертификация на соответствие требованиям Газпрома.

Российские ТБД поставляются и за границу, хотя и в меньших масштабах. Например, в первом квартале этого года Группа ЧТПЗ поставила около 6 тыс. тонн труб в Узбекистан. Заказчиком продукции выступила компании Enter Engineering, один из лидеров рынка нефтегазового строительства в Центральной Азии.

— Наращивание экспортных поставок в страны СНГ является одним из приоритетных направлений деятельности компании, — отметил коммерческий директор Группы ЧТПЗ Денис Приходько. — В 2017 году, несмотря на усилившуюся конкуренцию, Группа нарастила объемы отгрузок ТБД в Узбекистан, увеличив долю в данном сегменте до 11%. В дальнейшем компания намерена продолжить укреплять позиции в регионе.

В мае Объединенная металлургическая компания (ОМК) осуществила поставки в Норвегию 870 тонн ТБД (813 мм) производства Выксунского металлургического завода для строительства 600-метрового моста через фьорд в 100 километрах от города Тронхейм. Трубы будут использованы в фундаменте всех пяти главных опор моста.

В условиях сжатия внутреннего спроса российские трубники в 2017 году отправили на экспорт 1017 тыс. тонн ТБД, Россия впервые стала крупнейшим в мире экспортером труб большого диаметра. Основания для рекорда — поставки ТБД в объеме 665 тыс. тонн в Финляндию для «Северного потока-2» и 190 тыс. тонн в Турцию для «Южного потока».

В целом российский экспорт стальных труб в 2017 году вырос на 65% до 2,14 млн тонн, что также стало новым историческим максимумом (с этим показателем Россия поднялась на четвертое место, уступив только экспортерам Китая, Италии и Южной Кореи). Но половину поставок от этого объема составили именно ТБД, экспорт которых в 2018 году может сократиться. Впрочем, в Группе ЧТПЗ рассчитывают на сохранение объемов потребления ТБД на уровне 2017 года именно за счет увеличения продаж на зарубежные рынки.

Зато в чем сходятся эксперты, так это в прогнозах относительно сохранения роста спроса на бесшовные трубы. Так, в ТМК считают, что в 2018 году потребление бесшовных труб OCTG в России останется на высоком уровне. Такого же мнения придерживаются и в Группе ЧТПЗ: «В 2017 году российские нефтяные компании увеличили объем разведочного и эксплуатационного бурения приблизительно на 9%. Положительно на спрос повлияло и изменение самого процесса бурения, приводящее к увеличению количества труб, используемых в одной скважине. В частности, в минувшем году Группа отгрузила 1,2 млн бесшовных труб (плюс 19% по сравнению с 2016 годом). Эти тенденции будут оказывать влияние на трубный рынок и в 2018 году. Также ожидается увеличение спроса на индустриальные трубы общего назначения и для отраслей машиностроения.

В 2017 году доля Группы ЧТПЗ на этих рынках превысила 50%».

Несмотря на вызовы, российский рынок труб в 2018 году ждет умеренный рост: по прогнозам ФРТП к концу года — 3%. Наибольший рост возможен в сегментах индустриальных и нефтегазопроводных труб благодаря государственной поддержке инвестиционных проектов в рамках реализации программы импортозамещения и росту объемов бурения в России.

Дополнительная информация:

|

Ограничение американцами стального импорта привело к определенным позитивным тенденциям для внутреннего производства в США, сообщил первый заместитель генерального директора ПАО «ТМК» Вячеслав Попков — В связи с окончанием реализации ряда крупных проектов Газпром значительно сократил объемы закупки ТБД. Коснулось ли это других типов? — Сокращение закупок труб большого диаметра Газпромом не отразилось на закупках компанией других видов трубной продукции. — На какие виды труб возрос спрос в 2017 году, а на какие — снизился? Как это сказалось на объемах реализации трубной продукции ТМК за прошлый год? — По итогам 2017 года ТМК сохранила позицию крупнейшего производителя трубной продукции в мире, реализовав 3,8 млн тонн стальных труб, это на 9% больше, чем в 2016 году. Объем реализации труб OCTG составил 1,8 млн тонн, что на 23% больше, чем за 2016 год, благодаря высокому спросу на североамериканском и российском рынках. Продажи бесшовных труб выросли на 11%, до 2,7 млн тонн. Несмотря на снижение в России объема продаж ТБД, предназначенных для строительства магистральных газопроводов и ремонтно-эксплуатационных работ, реализация сварных труб по отношению к 2016 году в целом выросла на 6% — до 1,1 млн тонн. — Выручка ТМК по итогам 2017 года в долларовом исчислении увеличилась на 32% в сравнении с предыдущим годом. С чем связан такой внушительный рост? — Рост выручки обусловлен высокими объемами реализации и благоприятной ценовой конъюнктурой в Американском дивизионе ТМК, а также положительным эффектом от пересчета показателей Российского дивизиона из функциональной валюты (рубли) в валюту представления отчетности (доллары США). — Как себя чувствует ТМК в условиях противостояния России и Запада? Усложнили ли санкции деятельность ТМК на зарубежных рынках? Отразилось ли значительное повышение ввозных пошлин в США на TMK IPSCO? — Санкции против некоторых российских компаний не отразились на деятельности ТМК на международных рынках. Что касается введенной в США 25-процентной пошлины на сталь, то ограничение импорта в страну привело к определенным позитивным тенденциям для внутреннего производства в США. — Каковы ваши прогнозы по объемам реализации трубной продукции ТМК в 2018 году? На какие виды труб может возрасти спрос? — Мы полагаем, что на российском рынке сохранится высокий спрос на трубы OCTG, спрос на ТБД останется примерно на уровне прошлого года. На североамериканском рынке трубной продукции прогнозируем устойчивый спрос на трубы OCTG и прочую продукцию для нефтегазовой отрасли на фоне благоприятной рыночной конъюнктуры. Ожидаем рост продаж бесшовных труб в Европе. В целом ТМК предполагает увеличение объемов реализации трубной продукции в 2018 году по сравнению с 2017 годом. — На реализацию каких проектов и в каком размере запланированы инвестиции в 2018 году? — В текущем году ТМК продолжит выполнять программу развития, направленную в том числе на совершенствование технологических и производственных процессов. В частности, один из ключевых проектов — отделение термообработки труб на Северском трубном заводе. Продолжим инвестирование экологических проектов, направленных на предотвращение негативного воздействия производственной деятельности на окружающую среду. В приоритете также поддержание высоких стандартов охраны труда и промышленной безопасности на предприятиях ТМК. |

ТМК прогнозирует устойчивый спрос на стальные трубы в США

ТМК прогнозирует устойчивый спрос на стальные трубы в США