Сам себе шейх

Перпективы нефтедобычи

Низкие цены на нефть подкосили финансы небольших нефтегазовых компаний, но они не намерены замораживать разработку скважин, как в кризис 2009 года. Напротив, малые нефтяники готовы активно включиться в развитие геологоразведки в стране, если смогут добиться налоговых преференций

Премьер-министр России Дмитрий Медведев дал Минэнерго РФ полгода, чтобы доработать и внести на утверждение в правительство РФ многострадальный проект Энергетической стратегии России до 2035 года. Документ планировали принять еще в 2014 году, но из-за антироссийских санкций Запада, снижения темпов роста экономики и падения цен на нефть пересматривают до сих пор. Последняя редакция иллюзиями не страдает: снижение добычи нефти с 525 млн тонн в 2015 году прогнозируется при консервативном сценарии до 476 млн тонн, при негативном — до 491 млн тонн. Лишь целевой обещает сохранить добычу.

Премьер поручил проработать среди прочих вопросы стимулирования геологоразведки. По оценкам министра природных ресурсов РФ Сергея Донского, уже в 2015 году инвестиции нефтяных компаний в геологоразведку в среднем по стране могут упасть на 15%, на столько же — объем работ в этой сфере: «Это наиболее рискованный вид затрат, поэтому нефтяники будут оптимизировать это направление в первую очередь». Еще меньше надежд в Югре (48% общероссийской добычи). Директор окружного департамента по недропользованию Борис Костюхин: «По предварительным прогнозам компаний, сокращение геологоразведочных работ составит около 20% к уровню 2014 года».

В условиях ценового и валютного кризисов точкой роста в секторе геологоразведки готовы стать небольшие нефтегазовые компании, на участках которых сосредоточены ресурсы в 1,1 млрд тонн углеводородов.

Самодостаточные

В России насчитывается около 250 малых и средних независимых (от государства и ВИНК) нефтегазодобывающих компаний (ННК). Собственно добычей занимаются лишь около сотни: по данным ассоциации компаний этого сектора «Ассонефть», в 2014 году на их долю приходилось 13,155 млн тонн нефти — около 2,5% от общероссийского объема. Остальные находятся на стадии проведения геологоразведочных работ или подготовки к ним.

В конце 2008 года, во время предыдущего масштабного обвала цен на нефть (до 67 долларов за баррель марки Brent и 50 долларов за баррель Urals), многие ННК начали не просто сокращать, а замораживать добычу, в первую очередь на малодебетных скважинах. Тогда негативная тенденция охватила Урало-Поволжье и Западную Сибирь. В результате часть компаний была вынуждена продаться ВИНК. Однако, как отмечает Борис Костюхин, количество ННК, работающих в ХМАО, с начала кризиса практически не изменилось: постоянно появляются новые.

В конце 2008 года, во время предыдущего масштабного обвала цен на нефть (до 67 долларов за баррель марки Brent и 50 долларов за баррель Urals), многие ННК начали не просто сокращать, а замораживать добычу, в первую очередь на малодебетных скважинах. Тогда негативная тенденция охватила Урало-Поволжье и Западную Сибирь. В результате часть компаний была вынуждена продаться ВИНК. Однако, как отмечает Борис Костюхин, количество ННК, работающих в ХМАО, с начала кризиса практически не изменилось: постоянно появляются новые.

Сейчас нефтяные котировки колеблются в пределах 55 — 60 долларов за баррель, но ННК пока воздерживаются от кардинальных мер. Как сообщили в «Ассонефти», данных о снижении объемов добычи (этот процесс очень инерционен) среди компаний сектора пока нет, вопрос о консервации также не ставится. Нет сигналов и о том, что ННК в массовом порядке существенно пересматривают инвестиционные и производственные планы.

— Дело в том, что при подготовке бюджета на 2015 год в условиях уже начавшегося в 2014 году ценового и валютного кризиса большинство ННК подстраховались тремя сценариями: оптимистичным (исходя из цены 80 — 85 долларов за баррель), реалистичным (65 — 70 долларов) и пессимистичным (40 — 45 долларов), — поясняет директор «Ассонефти» Елена Корзун. — Критичным для нашего сектора с точки зрения рентабельности может стать рубеж, когда цена на продолжительное время опустится ниже 45 долларов за баррель.

Участники рынка хорошо помнят 1998 год, когда цена нефти не превышала 7 — 9 долларов за баррель Urals, а все малые и средние компании работали. Правда, тогда была совсем другая налоговая нагрузка: доля налогов в выручке составляла около 16%, а сейчас — 85% (у ВИНК она около 60%). А главное, нефтяные налоги не были столь сильно привязаны к мировой цене на нефть и курсу рубля по отношению к доллару. Сегодня и крупные, и малые компании в один голос говорят о неадекватности запущенного с 1 января так называемого большого налогового маневра: идет поэтапное увеличение налога на добычу полезных ископаемых (НДПИ) при одновременном сокращении экспортных пошлин на нефть и светлые нефтепродукты. При этом оба показателя привязаны к мировой цене на нефть.

По утверждению представителей ННК, в условиях ценового и валютного кризиса это значительно снижает их конкурентоспособность: бизнес которых в основном монотоварен (продают только нефть) и ориентирован на внутренний рынок (лишь 35% общего объема добытого идет на экспорт, причем есть компании, которые экспортом не занимаются). «Общая доходность ВИНК за счет переработки, сбыта нефтепродуктов и международной деятельности в 1,5 — 2 раза выше доходности отдельного сегмента разведки и добычи», — поясняет PR-советник «Ассонефти» Сергей Ветчинин.

Так что если для крупных компаний с диверсифицированным бизнесом рост НДПИ в результате налогового маневра компенсируется снижением пошлины на нефть и нефтепродукты, то для малых и средних эта возможность крайне ограничена. По расчетам ряда компаний сектора, падение цен на нефть до уровня 50 долларов за баррель при курсе 60 рублей за доллар влечет для ННК увеличение себестоимости реализации и отрицательный финансовый результат. К тому же, у малых значительно меньший масштаб действующих льгот по НДПИ и скромнее возможности для получения льготной экспортной пошлины.

Дальновидные

В среде независимых нефтяников говорят, что по итогам 2015 года часть из них может разориться, часть — будет вынуждена продать бизнес. Но в основном компании сектора рассчитывают сохранить объемы добычи в 2015 году на уровне прошлого.

Основная проблема, которая сегодня волнует ННК, — развитие геологоразведки. Существующая налоговая конструкция в отрасли, основанная на валовых показателях вне зависимости от уровня затрат, не стимулирует инвестиции в дорогостоящую геологоразведку. По оценкам начальника отдела недропользования и ТЭК отраслевого департамента Тюменской области Антона Климовича, у независимых нефтяных компаний сегодня могут возникнуть затруднения из-за нехватки заемных средств на эти цели: «Суммы требуются огромные, от 100 млн рублей и более». В Тюменской области по ряду небольших компаний геологоразведка, по его словам, уже остановлена: иностранный инвестор в связи с антироссийскими санкциями перестал вкладываться в проект. Аналогичная ситуация наблюдается в Башкирии.

Основная проблема, которая сегодня волнует ННК, — развитие геологоразведки. Существующая налоговая конструкция в отрасли, основанная на валовых показателях вне зависимости от уровня затрат, не стимулирует инвестиции в дорогостоящую геологоразведку. По оценкам начальника отдела недропользования и ТЭК отраслевого департамента Тюменской области Антона Климовича, у независимых нефтяных компаний сегодня могут возникнуть затруднения из-за нехватки заемных средств на эти цели: «Суммы требуются огромные, от 100 млн рублей и более». В Тюменской области по ряду небольших компаний геологоразведка, по его словам, уже остановлена: иностранный инвестор в связи с антироссийскими санкциями перестал вкладываться в проект. Аналогичная ситуация наблюдается в Башкирии.

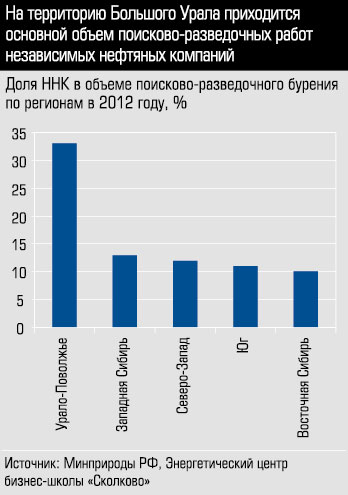

Тенденция негативная, учитывая, что именно в сфере геологоразведки независимые компании сегодня наиболее сильны: они обеспечивают 17% поисково-разведочного бурения, создавая сырьевой задел для развития всей отрасли. Ведь то, что малые не могут «переварить» сами, достается ВИНК через покупку прав недропользования. Для ННК инвестиции в геологоразведку — это фактор выживания: многие берутся за разработку бедных месторождений именно в расчете на то, что доразведка улучшит их потенциал.

Поэтому сейчас независимые нефтедобытчики активно лоббируют на уровне Минприроды РФ различные меры стимулирования геологоразведки. В частности «Ассонефть» уже получила поддержку по вопросам вычетов расходов на геологоразведку из налога на прибыль, рассрочки или даже отмены разового платежа по факту открытия месторождения. По оценкам Энергетического центра московской школы управления «Сколково», снижение на 80% разового платежа для ННК — это около 300 млн рублей экономии в год. Конечно, в масштабах отрасли не так много, но для сектора ННК крайне важно.

Одновременно компании сектора активно ведут переговоры с Минэнерго РФ о том, чтобы включить их проекты в эксперимент по переходу нефтегазовой отрасли от НДПИ к налогообложению финансового результата (НФР), параметры которого сегодня активно обсуждаются. Предполагается, что за счет нового механизма налоговые изъятия будут минимальны на первом этапе и вырастут по мере уменьшения инвестиций.

— Математика простая, — поясняют интерес в одной из ННК, подавшей заявку. — Мы только начинаем разрабатывать месторождение, для которого бурение обходится в три раза дороже, чем в среднем по стране. Через два года пойдет первая нефть, и мы будем вынуждены платить НДПИ. Если бы мы перешли на НФР, то первые налоги стали бы платить после выхода на самоокупаемость — это в среднем пять лет. С НДПИ период окупаемости растянется на 10 — 12 лет. А быстро выйдя на окупаемость, мы бы уже через пять лет начали разработку следующего месторождения.

По мнению экспертов «Ассонефти», предложенный формат эксперимента дает хороший результат лишь для месторождений, находящихся на самой ранней стадии разработки.

На независимые нефтяные компании приходится 3% добычи и 17% поисково-разведочного бурения

Поэтому Елена Корзун предложила 13 марта на парламентских слушаниях по НФР в Госдуме включить в эксперимент малые компании с так называемыми сквозными лицензиями, то есть те, которые сейчас находятся на стадии разведки и начнут добычу лишь года через два. По ее словам, в результате к 2030 году только по этой категории недропользователей можно будет обеспечить прирост добычи нефти в стране на 20 млн тонн.

Гордые

Мало? Только на первый взгляд. По словам Бориса Костюхина, падение цен на нефть может привести к тому, что из эксплуатации будут выводиться малодебитные и высокообводненные скважины. Только в ХМАО, по данным ведомства, в 2014 году из них добыто 53 млн тонн (21% годовой добычи в округе).

Как отмечает партнер консалтинговой компании RusEnergy Михаил Куртихин, не нужно забывать: чтобы удержать до 2035 года годовую нефтедобычу в стране на уровне 525 млн тонн, российской нефтегазовой отрасли необходимо ввести в эксплуатацию новые проекты с совокупным потенциалом отдачи примерно 170 млн тонн в год. Ключ к спасению нефтяной отрасли — в интенсивном развитии геологоразведки. И если частные предприниматели готовы идти на геологические и финансовые риски, зная, что в случае значительного открытия они могут с лихвой возместить все затраты, почему бы не дать им дорогу? «Мы ведь не просим от государства подачек на бедность, — говорила в одном из интервью Елена Корзун. — Наоборот, желательно создание таких правил игры, которые позволили бы нам работать эффективнее и тем самым наращивать налогооблагаемую базу в интересах бюджета страны».

Партнер проекта