Пробуждение сталевара

Производители металла начинают выходить из вынужденной зимней спячки, ожидая весеннего оживления спроса на внутреннем рынке. Но о восстановлении потребления до прошлогоднего уровня нет и речи.В феврале уральские металлурги начали запускать остановленные в связи с кризисом мощности. Ашинский метзавод возобновил работу двух из трех мартеновских печей и машины непрерывного литья заготовки. Магнитогорский меткомбинат сообщил о возвращении в строй домны, которую вывели осенью на капитальный ремонт. Таким образом, сейчас на комбинате работает шесть доменных печей из восьми, на начало марта запланирован пуск еще одной. Сталевары объясняют это увеличением заказов. Повышающий тренд наметился и в ценовой политике меткомпаний: в феврале сортовой прокат подорожал на 40 - 50% к январю.

Между тем внутренний спрос восстанавливается слабо. По данным Rusmet.ru, в январе потребление сортового проката возросло в 1,7 раза относительно декабря, но при этом составило лишь 39% от прошлогоднего уровня, а рынок стальных полуфабрикатов даже сократился - 54% от декабрьских показателей и 55% прошлогодних январских. С чем связан оптимизм сталеваров?

Встали на дно...

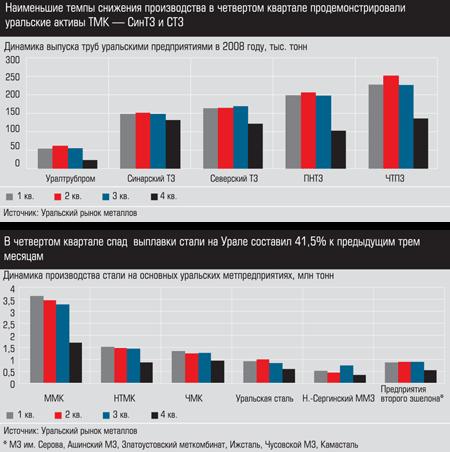

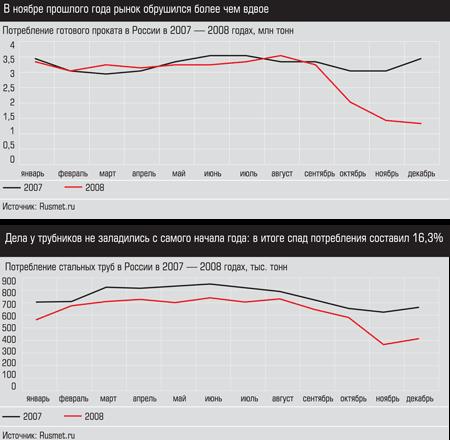

Потребление стального проката в России падает с сентября 2008 года: за четвертый квартал оно сократилось почти на 50%. Понятно, что это связано с отсутствием спроса и средств у основных клиентов металлургов - строителей и машиностроителей. В результате конец прошлого года оказался для отечественных компаний черной металлургии провальным: по сравнению с аналогичным периодом 2007 года спад производства составил 42%. Хуже среднеотраслевых показателей выглядит ММК, который в октябре - декабре снизил выпуск стали на 48,7% к предыдущему кварталу (1,65 млн тонн). При этом выпуск сортового проката за этот период упал на 266% до 187 тыс. тонн. С меньшими потерями удалось завершить квартал НТМК и ЧМК: снижение производства - 40,6% и 25,8% соответственно.

Вслед за спросом падали мировые цены: декабрьские соответствовали примерному уровню сентября - ноября 2007 года. Выживать сталеварам пришлось за счет экспортных поставок, которые удалось удержать практически на прежнем уровне (исключение - ноябрь, когда экспорт упал почти на 37% к аналогичному месяцу прошлого года).

Российские трубники также смогли заработать за счет внешнего рынка. Экспорт труб снизился примерно на 10% за последний квартал прошлого года, но его объемы позволили сокращать производство медленнее, чем падал внутренний спрос. Так, в четвертом квартале выпуск труб уменьшился на 26%, а потребление - на 30%. Самым провальным для трубного рынка стал ноябрь: производство не превысило 63% к ноябрю-2007, потребление - 58%. В большей степени кризис затронул сегмент бесшовных и сварных труб промышленного назначения: в четвертом квартале 2008 года по сравнению с третьим падение производства составило около 50%. При этом снижение цен достигло 15% по сравнению с августовским пиком. Также в прошлом году рынок ТБД ужался на 42% к 2007 году из-за переносов сроков строительства ряда крупных трубопроводов.

Среди уральских производителей больше всех пострадал от кризиса Уралтрубпром (в четвертом квартале выпуск труб сократился на 57% по отношению к третьему), а также ПНТЗ и ЧТПЗ (48 и 39% соответственно). Намного лучше чувствовала себя ТМК, сориентированная в основном на нефтегазовую отрасль. Как сообщили в компании, несмотря на падение цен на нефть во втором полугодии 2008 года, спрос на трубы нефтегазового сортамента в России оставался стабильным. При этом рынок этих труб в Северной Америке за 2008 год вырос на 7 - 8%. Высокий спрос привел к повышению цен на эти виды труб даже на фоне резкого падения цен на металлы. Рост цен в России в 2008 году составил 10 - 20%, в США - 70 - 80%. В результате ТМК ожидает улучшения финансовых показателей: консолидированная выручка за 2008 год достигнет почти 5,8 млрд долларов.

...Всплываем?

Первые признаки жизни на рынке металлопродукции появились уже в январе: началось восстановление внутреннего спроса по сравнению с провальными ноябрем и декабрем. Это позволяет рассчитывать на то, что «дно» уже пройдено. Однако до прошлогодних отметок рынку по-прежнему далеко. По данным Rusmet.ru, в январе потребление плоского проката составило 33% от уровня января 2008 года, сортового - 39%, стальных труб - 61%. В то же время объемы экспорта сортового проката за первый месяц года удалось даже нарастить на четверть по сравнению с декабрем и в 1,6 раза по сравнению с январем 2008 года. В условиях девальвации рубля поставки за границу стали более привлекательными.

На внутреннем рынке сработал эффект отложенного спроса. По мнению аналитика ИК «Проспект» Дмитрия Парфенова, некоторый рост продаж воспринимается как оживление исключительно на фоне произошедшего провала: «В большей степени сказался отложенный спрос, ведь три последних месяца года металлурги работали вполсилы и большую часть поставляли на экспорт. То, что покупалось на внутреннем рынке, было, по сути, складированием запасов, поскольку реальных покупателей было мало. После существенной девальвации рубля потребители начали постепенно возвращаться на рынок».

Вклад в движение на рынке внесли и металлоторговцы. Как рассказал директор «Сталь-Энерго 2000» Константин Гусев, у трейдеров объемы складских запасов упали в два-три раза по сравнению с началом четвертого квартала, поэтому они возобновили закупки на меткомбинатах. Он отметил, что в основном сейчас металлопродукция востребована подрядчиками, выполняющими заказы энергетиков, РЖД, нефтегазовой промышленности.

Почувствовав тенденцию, меткомпании начали увеличивать цены: по данным «Металл-курьера», в феврале арматура Западно-Сибирского меткомбината (входит в Евраз Груп) подорожала на 48 - 54% (до 15,6 тыс. рублей за 1 тонну с НДС), Магнитки - на 33 - 40% (до 17,8 тыс. рублей), «Северстали» - на 30 - 33% (до 17,1 тыс. рублей). Производители объясняют это тем, что в декабре стоимость их продукции достигла уровня издержек, а сейчас восстановилась до рыночного. Дальнейшая динамика цен полностью зависит от спроса. По оценке коммерческого директора СПК (Екатеринбург) Владимира Крысанова, в лучшем случае снижение продаж по России составит 30 - 40%.

Чуть в более благоприятном положении могут оказаться трубники, выпускающие продукцию для нефтяников и газовиков. Данные Rusmet.ru за январь подтверждают, что структура потребления уже изменилась: доля Тюменской области выросла с 31 до 54%.

По прогнозу ТМК, в первом полугодии 2009 года рынок нефтегазопроводных труб в России уменьшится на 10 - 15%. При этом цены в первом квартале снизятся примерно на 20% по сравнению с четвертым кварталом 2008 года, затем можно ожидать некоторой стабилизации. Увеличение спроса предполагается в сегменте труб большого диаметра. «Рынок ТБД в 2008 году составил 1,4 млн тонн, в 2009 году прогнозируем 2,3 млн тонн. Это связано с продолжением реализации трубопроводных проектов, в том числе Nord Stream, Бованенково - Ухта, Байдарацкая губа», - пояснил руководитель направления дирекции по маркетингу ОМК Илья Глазков. По остальным сегментам ожидать увеличения спроса не приходится, наибольшее снижение постигнет трубы общего назначения, не имеющие особых свойств.