Свободная касса

На Урале можно организовать обрабатывающее производство как минимум в 20 перспективных рыночных нишах. И больше половины из них не имеют отношения к прорывным технологиям.

На Урале можно организовать обрабатывающее производство как минимум в 20 перспективных рыночных нишах. И больше половины из них не имеют отношения к прорывным технологиям. Журнал и аналитический центр «Эксперт-Урал» начинают серию публикаций, посвященную исследованию перспективных рынков для обрабатывающей промышленности (добыча в сферу наших интересов не входит).

Контуры этой работы мы определили еще в июле на международном форуме «Иннопром» (подробнее см. «Никакая волна не доходит до дна» , «Э-У» № 32 от 12.08.2013). Тогда на экспертной панельной дискуссии была четко сформулирована наша идеология:

— В России экономический рост почему-то принято связывать исключительно с внедрением новых технологий. […] Но экономика не живет только новым, она существует сразу в трех, а то и четырех технологических укладах: сельское хозяйство, добыча нефти или руды никуда не денутся. Большая часть занятых и основного капитала приходится на «старые» отрасли. И со всем этим у нас огромные проблемы. […] Россия — не есть технологический лидер мира и в ближайшие десятилетия им не станет. Это не означает, что нужно сдаться и свернуть промышленность. Наоборот — для индустрии открываются гигантские перспективы импортозамещения, производства как инновационной, так и вполне традиционной продукции.

Урал в смысле соотношения инноваций и традиций особым макрорегионом нам не представляется. Потому суть рабочей гипотезы заключалась в том, что на этой территории можно с выгодой развивать не только высокие технологии, но и относительно простые производства.

Некоторые эксперты задают нам вопрос (последний подобный фидбэк мы получили на конференции «Точки роста экономии Большого Урала», которая прошла 15 ноября): «Зачем вы взялись за поиск перспективных рынков, неужели компании сами не разберутся, какое производство развивать?»

Объясним позицию. Бизнес, безусловно, глубже нас разбирается в специфике и конъюнктуре рынков. Но, во-первых, его знание относительно узкоспециализированное, потому он инвестирует в знакомые рынки.

Во-вторых, для нас важно донести информацию до региональных властей. Они по ряду причин отчетливо слышат голос крупняка, но не средних компаний (разговоры о малом бизнесе и его судьбе мы предпочтем оставить за скобками). В итоге чиновники не обладают достаточным объемом информации об относительно небольших, но потенциально очень интересных рынках.

В то же время перед властями стоит задача помочь бизнесу. В последнее время большинство субъектов Урало-Западносибирского региона озаботились появлением на своих территориях зон компактного размещения производств — индустриальных парков (ИП, подробнее об этом инструменте см. «Песня садовника» , «Э-У» № 42 от 21.10.2013). Но кто должен или может стать их резидентами? Конкретного ответа на этот вопрос пока нет. Мы надеемся, что наше исследование станет своего рода готовым маркетинговым продуктом для потенциальных ИП, базой для переговоров и принятия инвестиционных решений. Наша цель — выработать конкретные практические методы развития территорий, оставив за бортом метафизические измышления об инновационной диверсификации экономики и ее эфемерном структурном сдвиге.

Результатом работы станет специальный доклад, который мы опубликуем в итоговом номере 2013 года. В этом тексте мы четко сформулируем принципы, которыми руководствовались при отборе рынков, и приведем некоторые примеры потенциально перспективных ниш.

Выгода по полкам

Никакого ноу-хау наша модель не предполагает. Новация только одна: оперируя понятием макрорегион, мы к Уралу присовокупили северную часть Казахстана, поскольку там сосредоточена почти половина обрабатывающей промышленности республики.Перспективность рынка или ниши, на наш взгляд, базируется на пяти принципах. Первый — наличие спроса, удовлетворяемого за счет импорта или поставок из других регионов РФ. Дополнительными показателями являются высокий темп развития потребляющих отраслей, присутствие на территории Большого Урала логистических узлов поставок и доля «транспортного плеча» в цене ввозимых товаров (чем она больше, тем выгоднее производить продукцию на месте).

Второй принцип — возможность замыкания существующих производственных цепочек и кооперации. Грубо говоря, на Урале одинаково выгодно размещать предприятия более глубокой переработки уже выпускаемой продукции и наоборот — по производству сырья и комплектующих для существующих высоких переделов. Кроме того, перспективным представляется развитие смежных отраслей.

Третий принцип — технологический форсайт, опора на индустрию будущего и прорывные инновации. Четвертый — пристальное внимание к секторам, связанным с формирующимися или уже сформированными сильными кластерами. На примере Свердловской области мы четко видим, что это фармацевтика, ИТ и титановая промышленность.

Наконец, пятый принцип — экспортный потенциал товара (возможность поставок в другие регионы РФ, в страны СНГ и дальнее зарубежье).

При этом мы сразу отсекли производства, размещение которых на территории макрорегиона физически невозможно (например, бокситов) или их стоимость будет запредельна для среднего бизнеса (таких как алюминиевые заводы).

Информационная база исследования обширна. В первую голову мы проанализировали статистику по импорту и грузовым перевозкам РЖД (структура и объем ввозимых товаров, регионы и страны поставок, крупнейшие потребители и продавцы; получить вызывающую доверие консолидированную информацию об автомобильных перевозках нам не удалось).

Далее мы обратились к тендерным площадкам макрорегиона. Они аккумулируют потребности государственных и крупных частных заказчиков. Таким образом, мы определили объем их нужд, детальную спецификацию товаров и условия их поставок.

Для определения экспортного потенциала мы проанализировали базу данных World Bank по мировой торговле. Также в сферу наших интересов попала статистика внешней торговли Казахстана и различные технологические обзоры, касающиеся прорывных инноваций (более 1,5 тыс. направлений). Вишенка на торте — глубинные интервью с десятками экспертов.

Миллиарды на голову

Перейдем к цифрам. По железной дороге на Урал (без северного Казахстана) из других регионов завозится примерно 2 тыс. товарных позиций на 90 млрд долларов, показатели импорта — 4,5 тыс. позиций и 30 млрд долларов. Вместе с высокотехнологичной продукцией и сырьем к нам поставляются и относительно примитивные товары.В базе тендеров с октября 2012-го по октябрь 2013-го — 654 тыс. торгов на сумму 40 млрд долларов (кассу, скорее всего, сделали нефтегазовые компании севера). И наконец, объем ввоза товаров в Казахстан — 64 млрд долларов. Пока эту базу мы должным образом не обработали, и закупки, приходящиеся на северную часть республики, не выделили. Потому дальнейшие цифры и аналитика будут касаться только территории Большого Урала, обо всем макрорегионе поговорим в конце года.

Применив принципы отбора рынков и выслушав мнения экспертов, мы определили 20 перспективных товарных групп (85 позиций). Суммарный объем их потребления на Урале — около 7 млрд долларов в год. В одних нишах спрос сформирован (к таким относятся, например, абразивные и теплоизоляционные материалы, комбикорма, изделия из пластмасс, металлопластик, железобетонные конструкции, древесные плиты и т.д.). В других — только нарождается (это геосинтетика, материалы, оборудование и комплектующие для аддитивных технологий и другие).

Посильнее Фауста

Для затравки кратко рассмотрим несколько «простых» рынков с уже сформированным спросом.Первый — абразивы: точильные бруски, наждачная бумага, корунды, шлифовальные круги и т.д. По нашим подсчетам, объем их ввоза на Урал — примерно 140 млн долларов. Основные поставщики — американская 3М, финская Mirka (объем идет преимущественно из Ленинградской области) и немецкая Hermes Schleifmittel (через Польшу).

Если проанализировать ввоз в каждый уральский субъект отдельно, то получится, что в Свердловскую область поставляется абразивов почти на 90 млн долларов (напомним, речь о железнодорожных поставках, импорте и тендерах). Это несравнимо больше,

чем, например, в Башкирию (19,7 миллиона), Челябинскую область (6,4 миллиона) и Пермский край (8,6 миллиона). Было бы глупо предполагать, что обрабатывающая промышленность Среднего Урала, которая является основным потребителем абразивов, развита в 4,5 — 25 раз сильнее, чем на соседних территориях. Отсюда вывод — Свердловская область является логистическим узлом, откуда продукция автомобильным транспортом расходится в другие субъекты. Соответственно здесь было бы рационально организовать производство.

Подтверждением нашим теоретическим выкладкам могут служить переговоры трехлетней давности, которые вела с правительством Среднего Урала компания 3М. Американцы планировали резидентствовать в ОЭЗ «Титановая долина», но проект развивался слишком медленно, потому они приняли решение разместиться в Алабуге (ОЭЗ в Татарстане). Правда, не факт, что это производство сможет покрыть всю Россию. Плюс — есть другие потенциальные интересанты.

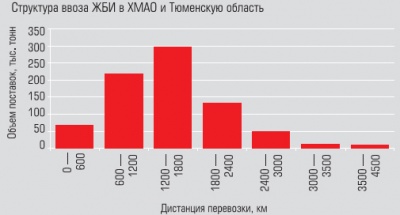

Второй рынок — ЖБИ. Мы обратили на него внимание из-за того, что два последних года в Свердловской области активно обсуждается идея создания северного строительного кластера (в районе куста городов Североуральск, Серов, Краснотурьинск). Его формирование обосновывается большим спросом на железобетонные конструкции на северо-западе Югры. Объем потребления ЖБИ на этой территории действительно немал: только из других уральских субъектов сюда поставляется 81,2 тыс. тонн. Но куда больше изделий (280 тыс. тонн) отправляется на юг ХМАО — по ветке, идущей через Башкирию и Челябинскую область. Со всей России в ХМАО и Тюменскую область (по ЯНАО цифрами мы пока не располагаем) завозится почти 800 тыс. тонн ЖБИ, причем почти 58% продукции поставляется с территорий, отдаленных от точки потребления на 1,2 — 2 тыс. км. По нашим данным, каждые 100 км пути добавляют ЖБИ 3% к стоимости. То есть итоговая переплата составляет 36 — 60%. В таких условиях нам кажется разумной организация производства железобетонных конструкций на севере Тюменской области.

Третью нишу, которую мы бы хотели представить, — полимерные трубы. Спрос на все трубы со стороны уральских предприятий ЖКХ, по нашей оценке, сегодня составляет около 1,2 млрд рублей, из них 84% приходится на стальной сегмент (мы основывались на базе тендеров). Хотя с практической точки зрения такой дисбаланс необъясним (все последующие выкладки по отрасли мы делаем на основе опыта компании «Полимертепло»). Во-первых, жизненный цикл полимеров примерно в пять раз длиннее, чем у металла (50 лет против 10). Во-вторых, у полимерной продукции теплопотери не превышают 2 — 3%, в металлических сетях — 35 — 45%. В-третьих, на прокладку 200 — 300 метров трубопровода из полимеров уходит всего несколько часов (для него достаточно траншеи глубиной 80 см, его можно прокладывать по сколь угодно сложным маршрутам, при этом не нужны ни бетонные каналы, ни неподвижные опоры, ни изоляция стыков, ни сварочные работы). Цена полимерных труб выше металлических в 2,5 — 3 раза (около 3 млн рублей за км), однако за счет сравнительно легкого монтажа разница практически нивелируется.

При позитивном сценарии ввоз полимерных труб на Урал, по нашей оценке, мог бы составить 450 млн долларов. Главное условие — длинное финансирование муниципалитетов и бюджетов верхних уровней (коммерческие банки, по словам топ-менеджмента «Полимертепла», не хотят кредитовать теплосетевые организации на значительные суммы, потому компания предоставляет им облегченный кредит и дает два с половиной года отсрочки на то, чтобы расплатиться). Объем необходимых средств — около 1 млрд

рублей в год. Для казны субъектов Урало-Западносибирского региона — сумма невелика. Производство полимерных труб нужно размещать на Урале еще и потому, что эффективное транспортное плечо для такой продукции — 500 — 600 км.

Мы не идеалисты и не думаем, что Уралу удастся (да и, вероятно, не стоит стараться) заместить даже половину ввоза. Но если настроиться на 25% и, например, восемь самых «простых» рынков (абразивы, древесные плиты, металлопластик, комбикорма, полимерные пленки и трубы, ЖБИ и теплоизоляция), то необходимые инвестиции в производство не превысят 750 млн долларов (напомним, наш фокус — средние компании). Результат же составит 5 тыс. рабочих мест и около 600 млн долларов годовой выручки.

Партнер проекта