Кому — застой, кому — расцвет

Предприятия топливно-энергетического комплекса по-прежнему составляют основную долю в рейтинге крупнейших компаний Урала и Западной Сибири. По итогам 2006 года в совокупной выручке на нефтегазовый сегмент пришлось 46%, на химию и нефтехимию — 6%. Однако безудержных темпов нефтегаз уже не демонстрирует: прирост за 2006 год — 26,5% против 44,5% по итогам 2005-го. В итоге доля сектора в топ-400 снизилась с 50,5 до 46,5%.

Нефтегаз: пошли на снижение

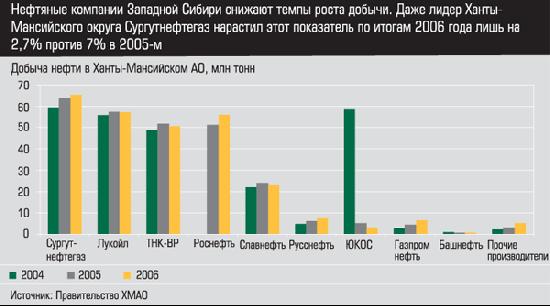

Тенденция последних лет — падение динамики объемов добычи: в 2004 году прирост превысил 11%, в 2005-м — не достиг 8%. 2006-й стал худшим: результат, по данным Минэкономразвития РФ, — 480,4 млн тонн (плюс 2,2%), пять из 11 холдингов сократили добычу. Прогноз на 2007-й — 490 млн тонн, ближайшая перспектива — прирост не более 1,5% в год.

Причин несколько. Суровая зима 2005/06 годов заставила остановить работы на нефтепромыслах. Падение добычи ТНК-ВР связано с продажей Саратовнефтегаза в конце 2005 года и Удмуртнефти в 2006-м. Но самая главная проблема всех нефтяных компаний — после развала СССР в регионах не проводились широкомасштабные геологоразведочные работы, новые месторождения не были подготовлены к разработке. Так, в ХМАО, основном российском нефтедобывающем регионе, добыча по итогам 2006 года превысила показатель 2005-го всего на 7,7 млн тонн (275 602 млн тонн или 57% от общероссийского объема). Как заявил директор департамента по нефти, газу и минеральным ресурсам ХМАО Вениамин Панов, правительство округа беспокоит, что пополнение запасов минерально-сырьевой базы отстает от потребностей: «Из всех нефтяных компаний лишь Сургутнефтегаз восполняет то, что извлекает из югорских недр. Предприятие и в нынешнем году намерено наращивать темпы добычи нефти и геологоразведочных работ. Остальные компании планируют приращение запасов на уровне 20 — 25% от добычи».

По прогнозу, ХМАО в 2007 году должен выйти на уровень добычи в 300 млн тонн. «Наиболее вероятная цифра, по нашему мнению, — 281 — 282 млн тонн», — заявил Панов. Но в общероссийском разрезе этот прирост уже не сделает погоды. По мнению аналитиков ИК «Тройки Диалог», низкие темпы роста добычи сохранятся и в 2008 году, а затем начнут расти на 3 — 4% за счет разработки Ванкорского, Талаканского и Верхнечонского месторождений в Восточной Сибири.

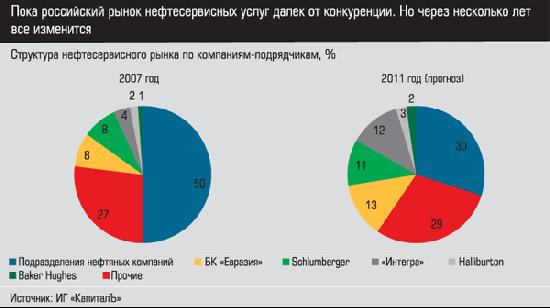

«Застой на российском нефтегазовом рынке давно ни для кого не секрет: нефтегазовые компании уже не демонстрируют прежних темпов увеличения добычи. Самое время для бурного развития сервисных услуг», — констатирует аналитик ИГ «КапиталЪ» Михаил Пак.

Нефтесервис: не было бы счастья

До 2002 года объем российского рынка нефтепромысловых сервисов неуклонно падал, после — только рос, причем резко. Сегодня это 10 — 12 млрд долларов. Прогноз до 2010 года — динамика не ниже 10% в стоимостном выражении, по мнению аналитика ИК «БрокерКредитСервис» Екатерины Кравченко, может быть и 25%.

Основное потребление услуг нефтесервиса приходится на старые регионы добычи — ХМАО и Волго-Уральский (по данным консультационной компании RPI, 76 — 88%). Но там оно будет сокращаться со средней скоростью 1,7 и 1,9% в год соответственно, а в Восточной Сибири — прирастать примерно на 30% в год (сейчас 8%, к 2011 году будет 25%). Причина — ввод в регионе к этому периоду в эксплуатацию крупных месторождений.

Сегодня половину всех работ нефтесервиса выполняют подразделения вертикально интегрированных нефтяных компаний.

К примеру, доля независимых поставщиков нефтесервисных услуг в заказах Сургутнефтегаза, Татнефти и Башнефти не превышает 30%. Оставшуюся часть работ выполняют «дочки» нефтяных компаний. «Причин много: нефтяные компании не хотят ставить себя в зависимость от сторонних организаций, да и сам рынок нефтесервиса не развит», — говорит Михаил Пак.

Однако продажа нефтесервисных подразделений или вывод их на аутсорсинг, по мнению аналитика, неизбежны: приходится тратиться на хранение оборудования, а оно устаревает, не успев амортизироваться. Примеры уже есть. Как сообщили в ТНК-ВР, в структуре компании вместо 83 нефтесервисных предприятий в конечном итоге останется 15 — 20. За последние два года ТНК-ВР уже продала ряд непрофильных активов, на их базе начала формироваться группа «Интегра», одна из крупнейших сегодня независимых сервисных компаний. Лукойл в 2001 — 2002 годах выделил сервисные подразделения в отдельную структуру «Лукойл-Бурение», которая после продажи была трансформирована в самостоятельную буровую компанию «Евразия». В итоге если в 2006 году, по оценкам ИГ «КапиталЪ», объем работ независимых подрядчиков составил порядка 6,2 млрд долларов, то к 2011 году этот объем вырастет до 14 млрд долларов.

Химия: дорога к публичности

Для химических компаний Урала 2006 год оказался не слишком удачным (см. «Мускулы на химии», «Э-У» № 20 от 28.05.07). Прибыль ОАО «Сильвинит» упала с 5,3 до 4,8 млрд рублей, причем на фоне роста выпуска хлористого калия на 7,1% до 5,289 млн тонн. В компании объясняют это увеличением затрат на капремонты. По мнению аналитика ИК «Открытие» Кирилла Таченникова, подлинная причина — рост себестоимости, не компенсирующийся подъемом цен на продукцию.

Еще хуже закончил год «Уралкалий»: план производства недовыполнен на 1,4 млн тонн (выпущено 4,2 миллиона). В первом полугодии объемы упали из-за отсутствия контрактов с Китаем и Индией. В октябре 2006 года компания отказалась от проведения IPO, считая, что рынок ее недооценил. А вскоре оценка «Уралкалия» еще снизилась: прорвавшиеся подземные воды затопили рудник первого рудоуправления, в итоге добывающие мощности уменьшились на 20%.

В 2007 году калийщики начали отыгрываться. «Уралкалий», успевший заключить контракты с азиатскими потребителями (через Белорусскую калийную компанию, акционером которой является) и нарастивший добычу сырья на втором и четвертом рудниках, увеличил выпуск хлоркалия на 30%. Согласно отчетности компании по МСФО за первое полугодие 2007 года, выручка составила 13,3 млрд рублей — на 49% больше, чем годом ранее. Чистая прибыль выросла в 1,8 раза до 3,8 млрд рублей. Главная причина — рост объема продаж на 43% (до 2,4 млн тонн) по сравнению с первым полугодием-2006.

В результате вторая попытка «Уралкалия» провести IPO закончилась в октябре этого года удачно. Основной владелец компании Дмитрий Рыболовлев продал на Лондонской фондовой бирже и в России 12,75% акций, объем размещения составил 947,97 млн долларов. Сделка закрыта по верхней границе ценового диапазона в 2,8 —3,5 доллара за акцию или 14 — 17,5 доллара за GDR (по пять акций в расписке). А вся компания оценена в итоге инвесторами в 7,4 млрд долларов.

Положение производителей минеральных удобрений Пермского края по-прежнему осложняется зависимостью от растущих цен на газ (он составляет до 80% в издержках предприятий) и конкуренцией на мировом рынке азотных удобрений, где цены могут пойти вниз. Основные собственники ОАО «Азот» (бизнесмены Сергей Макаров и Владимир Нелюбин) и ОАО «Минеральные удобрения» (топ-менеджмент во главе с генеральным директором Геннадием Шиловым) весь прошлый год вели переговоры по продаже контрольных пакетов акций предприятий. В этом году сделки были завершены. До 87,36% акций увеличил свою долю в «Азоте» экс-президент «Сибура», глава химического холдинга «Конструктивное бюро» Дмитрий Мазепин. А контрольный пакет «Минудобрений» продан трем фирмам, оставшимся неизвестными (по данным рыночных аналитиков, аффилированным с компанией «Сибур — Минеральные удобрения»).

В составе крупных компаний пермским производителям минеральных удобрений выживать будет легче.