–ü—É—Å—Ç–∞—è —Ç–∞—Ä–∞

–£—Ä–∞–ª—å—Å–∫–∏–µ –±–∏–∑–Ω–µ—Å–º–µ–Ω—ã –≤–ª–æ–∂–∏–ª–∏—Å—å –≤ –Ω–æ–≤—ã–µ –º–æ—â–Ω–æ—Å—Ç–∏ –ø–æ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤—É –≥–æ—Ñ—Ä–æ–∫–∞—Ä—Ç–æ–Ω–∞. –ù–æ –∑–∞–≥—Ä—É–∑–∏—Ç—å –∏—Ö –ø–æ–ª–Ω–æ—Å—Ç—å—é –∏ –ø–æ–ª—É—á–∏—Ç—å –ø—Ä–∏–±—ã–ª—å –≤ –±–ª–∏–∂–∞–π—à–µ–µ –≤—Ä–µ–º—è –ø—Ä–æ–±–ª–µ–º–∞—Ç–∏—á–Ω–æ.B –ï–≤—Ä–æ–ø–µ –∑–∞–≤–æ–¥—ã, –≤—ã–ø—É—Å–∫–∞—é—â–∏–µ –∫–∞—Ä—Ç–æ–Ω–Ω—É—é —É–ø–∞–∫–æ–≤–∫—É, –∑–∞–∫—Ä—ã–≤–∞—é—Ç—Å—è, –∞ –±–∏–∑–Ω–µ—Å–º–µ–Ω—ã –ë–æ–ª—å—à–æ–≥–æ –£—Ä–∞–ª–∞ —Ä–∞—Å—à–∏—Ä—è—é—Ç –º–æ—â–Ω–æ—Å—Ç–∏. –¢–∞–∫, –Ω–∞ –ø—Ä–æ—à–ª–æ–π –Ω–µ–¥–µ–ª–µ –ü–µ—Ä–º—Å–∫–∏–π –¶–ë–ö –∑–∞—è–≤–∏–ª –æ –Ω–∞–º–µ—Ä–µ–Ω–∏–∏ –≤–æ–π—Ç–∏ –≤ –ø—è—Ç–µ—Ä–∫—É –∫—Ä—É–ø–Ω–µ–π—à–∏—Ö –∏–∑–≥–æ—Ç–æ–≤–∏—Ç–µ–ª–µ–π –≥–æ—Ñ—Ä–æ—É–ø–∞–∫–æ–≤–∫–∏ –≤ –Ý–æ—Å—Å–∏–∏. –î–ª—è —ç—Ç–æ–≥–æ –∫–æ–º–ø–∞–Ω–∏—è –≤–≤–µ–ª–∞ –Ω–æ–≤—ã–π —Ü–µ—Ö —Å—Ç–æ–∏–º–æ—Å—Ç—å—é 80 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤, –∫–æ—Ç–æ—Ä—ã–π –ø–æ–∑–≤–æ–ª–∏—Ç —É–≤–µ–ª–∏—á–∏—Ç—å –æ–±—ä–µ–º—ã –≤ 2,5 —Ä–∞–∑–∞: c 115 –¥–æ 300 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ –ø—Ä–æ–¥—É–∫—Ü–∏–∏ –≤ –≥–æ–¥. –ß—É—Ç—å —Ä–∞–Ω—å—à–µ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ –≥–æ—Ñ—Ä–æ–∫–∞—Ä—Ç–æ–Ω–∞ –µ–∂–µ–≥–æ–¥–Ω–æ–π –º–æ—â–Ω–æ—Å—Ç—å—é 180 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ –≤ –≥–æ–¥ –∑–∞–ø—É—â–µ–Ω–æ ¬´–Æ–∂–£—Ä–∞–ª–ö–∞—Ä—Ç–æ–Ω–æ–º¬ª –Ω–∞ –Ω–æ–≤–æ–π —Ñ–∞–±—Ä–∏–∫–µ –≤ –ö–æ—Ä–∫–∏–Ω–æ –ß–µ–ª—è–±–∏–Ω—Å–∫–æ–π –æ–±–ª–∞—Å—Ç–∏: –æ–Ω–∞ –æ–±–æ—à–ª–∞—Å—å –≤ 30 –º–ª–Ω –¥–æ–ª–ª–∞—Ä–æ–≤. –ü–æ–Ω—è—Ç–Ω–æ, —á—Ç–æ –∫–æ–≥–¥–∞ –≥—Ä—è–Ω—É–ª –∫—Ä–∏–∑–∏—Å, —ç—Ç–∏ –∏–Ω–≤–µ—Å—Ç–ø—Ä–æ–µ–∫—Ç—ã —É–∂–µ –±—ã–ª–∏ –Ω–∞ –≤—ã—Ö–æ–¥–µ. –ù–æ –≤ –∫–æ–º–ø–∞–Ω–∏—è—Ö –æ–ø—Ç–∏–º–∏–∑–º–∞ –Ω–µ —Ç–µ—Ä—è—é—Ç: –æ—Å–Ω–æ–≤–Ω—ã–µ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–∏ –∫–∞—Ä—Ç–æ–Ω–Ω–æ–π —É–ø–∞–∫–æ–≤–∫–∏ - –ø–∏—â–µ–≤–∏–∫–∏, –∞ –∏–º –±–µ–∑ —Ç–∞—Ä—ã –≤ –ª—é–±—ã—Ö —ç–∫–æ–Ω–æ–º–∏—á–µ—Å–∫–∏—Ö —É—Å–ª–æ–≤–∏—è—Ö –Ω–µ –æ–±–æ–π—Ç–∏—Å—å.

–ö–∞—Ä—Ç–æ–Ω–Ω—ã–µ –∫—Ä—ã–ª—å—è

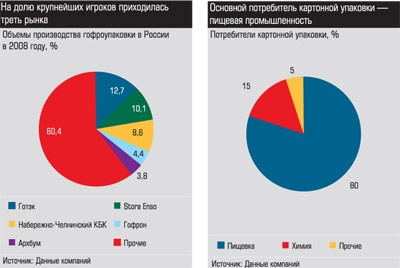

«Я люблю селедку, когда она на газете», говаривал автор легендарной «Гренады» поэт Михаил Светлов. За последние десять лет романтика советского образа потребления окончательно подзабылась, и все это время динамика роста рынка гофротары была многообещающей. По данным Национальной конфедерации упаковщиков, оборот российского рынка упаковки в целом рос на 10 - 12% ежегодно. В 2008 году рынок достиг 12 млн долларов, войдя в десятку крупнейших в мире. Потребление гофротары увеличивалось еще быстрее - минимум на 15% в год. В первую очередь это было связано со стабильным приростом спроса со стороны основного потребителя (до 85% от общего объема) - пищевой промышленности. Причем пищевики требовали не только количества, но и качества, отдавая предпочтение упаковке премиального сегмента - из беленого картона без примесей и запахов.

–ù–∞ –≤–æ–ª–Ω–µ —Å—Ç–∞–±–∏–ª—å–Ω–æ–≥–æ —Ä–æ—Å—Ç–∞ —Å–ø—Ä–æ—Å–∞ –Ω–æ–≤—ã–µ –∑–∞–≤–æ–¥—ã –≥–æ—Ñ—Ä–æ–∫–∞—Ä—Ç–æ–Ω–∞ –æ—Ç–∫—Ä—ã–≤–∞–ª–∏—Å—å –æ–¥–∏–Ω –∑–∞ –¥—Ä—É–≥–∏–º. –í –∫—Ä–∏–∑–∏—Å, —É–∂–µ –ø–æ –∏–Ω–µ—Ä—Ü–∏–∏, –∑–∞–ø—É—â–µ–Ω—ã –ª–∏–Ω–∏–∏ –∫–æ–º–ø–∞–Ω–∏–π Stora Enso (–æ–¥–∏–Ω –∏–∑ –æ—Å–Ω–æ–≤–Ω—ã—Ö –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª–µ–π –ø–∏—â–µ–≤–æ–π —É–ø–∞–∫–æ–≤–∫–∏ –≤ –Ý–æ—Å—Å–∏–∏) –∏ ¬´–ì–æ—Ç—ç–∫¬ª - –ø—Ä–∏–º–µ—Ä–Ω–æ 200 –º–ª–Ω –∫—É–±–æ–º–µ—Ç—Ä–æ–≤ –≤ –≥–æ–¥ –∫–∞–∂–¥–∞—è, –∞ –∑–∞—Ç–µ–º - ¬´–î–æ–Ω—Å–∫–æ–π –≥–æ—Ñ—Ä–æ—Ç–∞—ė㬪 (–≤—Ö–æ–¥–∏—Ç –≤ –∞–≥—Ä–æ–ø—Ä–æ–º—ã—à–ª–µ–Ω–Ω—É—é –≥—Ä—É–ø–ø—É ¬´–Æ–≥ –Ý–æ—Å—Å–∏–∏¬ª) –∏ ¬´–ò–ª–∏–º–∞¬ª - –ø–æ 144 –∏ 140 –º–ª–Ω –∫–≤. –º–µ—Ç—Ä–æ–≤ —Å–æ–æ—Ç–≤–µ—Ç—Å—Ç–≤–µ–Ω–Ω–æ.

–ó–∞–≤–æ—Ä–∞—á–∏–≤–∞–π—Ç–µ

–û–¥–Ω–∞–∫–æ —É–∂–µ –≤ –ø–µ—Ä–≤–æ–º –∫–≤–∞—Ä—Ç–∞–ª–µ 2009 –≥–æ–¥–∞ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ –ø—Ä–æ–¥–æ–≤–æ–ª—å—Å—Ç–≤–µ–Ω–Ω—ã—Ö —Ç–æ–≤–∞—Ä–æ–≤ —É–ø–∞–ª–æ: –∫–æ–Ω–¥–∏—Ç–µ—Ä—Å–∫–∏—Ö –∏–∑–¥–µ–ª–∏–π - –Ω–∞ 4,3%, —Ö–ª–µ–±–æ–±—É–ª–æ—á–Ω—ã—Ö - –Ω–∞ 2,9%, –∫–æ–ª–±–∞—Å–Ω—ã—Ö - 9,4%, –≤–æ–¥–∫–∏ –∏–ª–∏ –ª–∏–∫–µ—Ä–æ–≤–æ–¥–æ—á–Ω—ã—Ö - –Ω–∞ 17,9% (–ø–æ —Å—Ä–∞–≤–Ω–µ–Ω–∏—é —Å –∞–Ω–∞–ª–æ–≥–∏—á–Ω—ã–º –ø–µ—Ä–∏–æ–¥–æ–º 2008 –≥–æ–¥–∞). –ö—Ä–æ–º–µ —Ç–æ–≥–æ, —Å–Ω–∏–∂–µ–Ω–∏–µ –∫—É—Ä—Å–∞ —Ä—É–±–ª—è –ø–æ –æ—Ç–Ω–æ—à–µ–Ω–∏—é –∫ –æ—Å–Ω–æ–≤–Ω—ã–º –≤–∞–ª—é—Ç–∞–º –ø—Ä–∏–≤–µ–ª–æ –∫ –ø–æ–≤—ã—à–µ–Ω–∏—é —Å–µ–±–µ—Å—Ç–æ–∏–º–æ—Å—Ç–∏ –ø—Ä–æ–¥–æ–≤–æ–ª—å—Å—Ç–≤–µ–Ω–Ω—ã—Ö —Ç–æ–≤–∞—Ä–æ–≤ –Ω–∞ 8 - 15%, –∞ —Ñ–∞—Ä–º–∞—Ü–µ–≤—Ç–∏—á–µ—Å–∫–∏—Ö - –Ω–∞ 19 - 25%. –í —ç—Ç–∏—Ö —É—Å–ª–æ–≤–∏—è—Ö –ø—Ä–æ–º—ã—à–ª–µ–Ω–Ω—ã–µ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–∏ –Ω–∞—á–∞–ª–∏ —ç–∫–æ–Ω–æ–º–∏—Ç—å –Ω–∞ —É–ø–∞–∫–æ–≤–∫–µ.

–ü–æ –¥–∞–Ω–Ω—ã–º Lesprom network, –∑–∞ –ø–µ—Ä–≤–æ–µ –ø–æ–ª—É–≥–æ–¥–∏–µ-2009 –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ —Ç–∞—Ä–Ω–æ–≥–æ –∫–∞—Ä—Ç–æ–Ω–∞ –≤ –Ý–æ—Å—Å–∏–∏ —Å–Ω–∏–∑–∏–ª–æ—Å—å –¥–æ 1,26 –º–ª–Ω —Ç–æ–Ω–Ω, –Ω–∞ 11,6% –ø–æ —Å—Ä–∞–≤–Ω–µ–Ω–∏—é —Å —Ç–µ–º –∂–µ –ø–µ—Ä–∏–æ–¥–æ–º 2008-–≥–æ. –ù–µ–∫–æ—Ç–æ—Ä—ã–µ –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è, –æ—Ç–º–µ—á–∞—é—Ç —É—á–∞—Å—Ç–Ω–∏–∫–∏ —Ä—ã–Ω–∫–∞, —Ç–µ–ø–µ—Ä—å –∑–∞–≥—Ä—É–∂–µ–Ω—ã –Ω–µ –±–æ–ª–µ–µ —á–µ–º –Ω–∞ 60%.

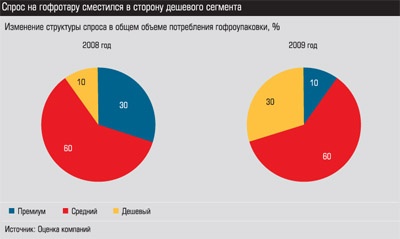

–ö–∞—Ä–¥–∏–Ω–∞–ª—å–Ω–æ –∏–∑–º–µ–Ω–∏–ª–∞—Å—å –∏ —Å—Ç—Ä—É–∫—Ç—É—Ä–∞ —Å–ø—Ä–æ—Å–∞. –í—Å–ª–µ–¥ –∑–∞ —É—Ç—Ä–∞—Ç–æ–π –∏–Ω—Ç–µ—Ä–µ—Å–∞ –ø–æ–∫—É–ø–∞—Ç–µ–ª–µ–π –∫ –¥–æ—Ä–æ–≥–∏–º –µ–¥–µ –∏ –Ω–∞–ø–∏—Ç–∫–∞–º –ø—Ä–µ–¥–ø—Ä–∏—è—Ç–∏—è –ø–∏—â–µ–≤–æ–π –ø—Ä–æ–º—ã—à–ª–µ–Ω–Ω–æ—Å—Ç–∏ —Å—É—â–µ—Å—Ç–≤–µ–Ω–Ω–æ, –ø—Ä–∏–º–µ—Ä–Ω–æ –Ω–∞ 20%, —Å–Ω–∏–∑–∏–ª–∏ –ø–æ—Ç—Ä–µ–±–ª–µ–Ω–∏–µ —É–ø–∞–∫–æ–≤–∫–∏ –ø—Ä–µ–º–∏–∞–ª—å–Ω–æ–≥–æ —Å–µ–≥–º–µ–Ω—Ç–∞ –≤ –ø–æ–ª—å–∑—É –¥–µ—à–µ–≤–æ–≥–æ. –ë–µ–ª–µ–Ω—ã–π –∫–∞—Ä—Ç–æ–Ω —Å–º–µ–Ω–∏–ª—Å—è –º–∞–∫—É–ª–∞—Ç—É—Ä–Ω—ã–º, –¥–æ—Ä–æ–≥–∞—è –æ—Ñ—Å–µ—Ç–Ω–∞—è –ø–µ—á–∞—Ç—å - –¥–µ—à–µ–≤–æ–π –∏ –º–µ–Ω–µ–µ –∫—Ä–∞—Å–æ—á–Ω–æ–π.

–ß—Ç–æ–±—ã –ø—Ä–∏—Å–ø–æ—Å–æ–±–∏—Ç—å—Å—è –∫ –Ω–æ–≤—ã–º —É—Å–ª–æ–≤–∏—è–º, —É—Ä–∞–ª—å—Å–∫–∏–º –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª—è–º –≥–æ—Ñ—Ä–æ—É–ø–∞–∫–æ–≤–∫–∏ —Å –∏—Ö —Å–≤–µ–∂–µ–Ω—å–∫–∏–º–∏ –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–µ–Ω–Ω—ã–º–∏ –º–æ—â–Ω–æ—Å—Ç—è–º–∏ –ø—Ä–∏–¥–µ—Ç—Å—è –ø–µ—Ä–µ—Å–º–æ—Ç—Ä–µ—Ç—å –ø—Ä–æ–¥—É–∫—Ç–æ–≤—É—é –ª–∏–Ω–µ–π–∫—É. –ù–∞–ø—Ä–∏–º–µ—Ä, —Ä–∞–∑—Ä–∞–±–æ—Ç–∞—Ç—å –Ω–æ–≤—ã–µ –≤–∏–¥—ã —Ç–∞—Ä–Ω–æ–≥–æ –∫–∞—Ä—Ç–æ–Ω–∞ –¥–µ—à–µ–≤–æ–≥–æ —Ü–µ–Ω–æ–≤–æ–≥–æ —Å–µ–≥–º–µ–Ω—Ç–∞. –ü–µ—Ä–º—Å–∫–∏–π –¶–ë–ö —É–∂–µ –ø—Ä–æ–¥–≤–∏–Ω—É–ª—Å—è –≤ —ç—Ç–æ–º –Ω–∞–ø—Ä–∞–≤–ª–µ–Ω–∏–∏: –∑–¥–µ—Å—å –ø–æ—è–≤–∏–ª–∏—Å—å –¥–≤–µ –Ω–æ–≤—ã–µ –º–∞—Ä–∫–∏, —Ü–µ–Ω–∞ –∫–æ—Ç–æ—Ä—ã—Ö –∑–∞ —Å—á–µ—Ç –ø–æ–¥–±–æ—Ä–∞ –±–æ–ª–µ–µ –¥–µ—à–µ–≤–æ–≥–æ —Å—ã—Ä—å—è –Ω–∞ 10 - 15% –Ω–∏–∂–µ, —á–µ–º –Ω–∞ –∞—Å—Å–æ—Ä—Ç–∏–º–µ–Ω—Ç 2008 –≥–æ–¥–∞.

–î—Ä—É–≥–æ–π —Å–ø–æ—Å–æ–± —É–∫—Ä–µ–ø–∏—Ç—å —Ä—ã–Ω–∫–∏ —Å–±—ã—Ç–∞, –æ—Ç–º–µ—á–∞—é—Ç –Ω–∞ –ü–µ—Ä–º—Å–∫–æ–º –¶–ë–ö, - —Ä–∞—Å—à–∏—Ä–∏—Ç—å —Å–æ–±—Å—Ç–≤–µ–Ω–Ω—É—é –¥–∏–ª–µ—Ä—Å–∫—É—é —Å–µ—Ç—å –∑–∞ –ø—Ä–µ–¥–µ–ª–∞–º–∏ –ü–µ—Ä–º—Å–∫–æ–≥–æ –∫—Ä–∞—è, –≤ —Ü–µ–Ω—Ç—Ä–∞–ª—å–Ω–æ–π –∏ —é–∂–Ω–æ–π —á–∞—Å—Ç—è—Ö –Ý–æ—Å—Å–∏–∏, –≥–¥–µ —Ä–∞—Å–ø–æ–ª–æ–∂–µ–Ω—ã –æ—Å–Ω–æ–≤–Ω—ã–µ –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–∏ —Ç–∞—Ä–Ω–æ–≥–æ –∫–∞—Ä—Ç–æ–Ω–∞ –¥–ª—è –ø–∏—â–µ–≤–∫–∏.

–í –ª—é–±–æ–º —Å–ª—É—á–∞–µ, –æ—Ç–º–µ—á–∞—é—Ç –≤ –ù–∞—Ü–∏–æ–Ω–∞–ª—å–Ω–æ–π –∫–æ–Ω—Ñ–µ–¥–µ—Ä–∞—Ü–∏–∏ —É–ø–∞–∫–æ–≤—â–∏–∫–æ–≤, —É—Ä–∞–ª—å—Å–∫–∏–º –ø—Ä–æ–∏–∑–≤–æ–¥–∏—Ç–µ–ª—è–º –Ω–µ —Å–∫–æ—Ä–æ —É–¥–∞—Å—Ç—Å—è –≤—ã–π—Ç–∏ –Ω–∞ –ø—Ä–æ–µ–∫—Ç–Ω—ã–µ –æ–±—ä–µ–º—ã. –í –±–ª–∏–∂–∞–π—à–∏–µ –ø–æ–ª–≥–æ–¥–∞ –±–æ—Ä—å–±–∞ –ø–æ–π–¥–µ—Ç –Ω–µ —Å—Ç–æ–ª—å–∫–æ –∑–∞ –¥–æ–ª–∏ —Ä—ã–Ω–∫–∞, —Å–∫–æ–ª—å–∫–æ –∑–∞ —Å—É—â–µ—Å—Ç–≤–æ–≤–∞–Ω–∏–µ –Ω–∞ –Ω–µ–º –≤ –ø—Ä–∏–Ω—Ü–∏–ø–µ.

–ü–æ–±–µ–¥—è—Ç —É–ø–∞–∫–æ–≤–∞–Ω–Ω—ã–µ

–ü–æ–¥–≤–∏–Ω—É—Ç—å—Å—è –ø—Ä–∏–¥–µ—Ç—Å—è –º–µ–ª–∫–∏–º –∏–≥—Ä–æ–∫–∞–º. –ü–æ —Å–ª–æ–≤–∞–º —É—á–∞—Å—Ç–Ω–∏–∫–æ–≤ —Ä—ã–Ω–∫–∞, –ø—Ä–æ—Ü–µ—Å—Å –∞–∫—Ç–∏–≤–Ω–æ–≥–æ –≤—ã—Ç–µ—Å–Ω–µ–Ω–∏—è –Ω–µ–±–æ–ª—å—à–∏—Ö –∑–∞–≤–æ–¥–æ–≤ –≥–æ—Ñ—Ä–æ—É–ø–∞–∫–æ–≤–∫–∏ —É–∂–µ –ø–æ—à–µ–ª. –í 2008 –≥–æ–¥—É –æ–Ω–∏ —É–¥–µ—Ä–∂–∏–≤–∞–ª–∏ –æ–∫–æ–ª–æ 40% —Ä—ã–Ω–∫–∞. –ù–æ —Ç–æ–ª—å–∫–æ —Å –Ω–∞—á–∞–ª–∞ –≥–æ–¥–∞ –∏ —Ç–æ–ª—å–∫–æ –≤ –ú–æ—Å–∫–≤–µ –∏ –ü–∏—Ç–µ—Ä–µ –∑–∞–∫—Ä—ã—Ç–æ –æ–∫–æ–ª–æ –¥–≤—É—Ö –¥–µ—Å—è—Ç–∫–æ–≤ —Ñ–∞–±—Ä–∏–∫, –≤—ã–ø—É—Å–∫–∞—é—â–∏—Ö –º–µ–Ω–µ–µ –º–∏–ª–ª–∏–æ–Ω–∞ —Ç–æ–Ω–Ω –ø—Ä–æ–¥—É–∫—Ü–∏–∏ –≤ –º–µ—Å—è—Ü. –ò—Ö –æ–±—â–∞—è –ø—Ä–æ–±–ª–µ–º–∞ - –æ—Ç—Å—É—Ç—Å—Ç–≤–∏–µ —Å–æ–±—Å—Ç–≤–µ–Ω–Ω–æ–≥–æ —Å—ã—Ä—å—è. –û–Ω–∏ –≤—ã–Ω—É–∂–¥–µ–Ω—ã —Å–≤–µ—Ä–Ω—É—Ç—å –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–æ, —Ç–∞–∫ –∫–∞–∫ –Ω–µ –∏–º–µ—é—Ç —Ä–µ–∑–µ—Ä–≤–æ–≤ –¥–ª—è —Å–Ω–∏–∂–µ–Ω–∏—è —Ü–µ–Ω –∏ –¥–æ—Å—Ç–∞—Ç–æ—á–Ω–æ–≥–æ –æ–±—ä–µ–º–∞ –æ–±–æ—Ä–æ—Ç–Ω—ã—Ö —Å—Ä–µ–¥—Å—Ç–≤, –∫–æ—Ç–æ—Ä—ã–µ –ø–æ–º–æ–≥–ª–∏ –±—ã —Å–ø—Ä–∞–≤–∏—Ç—å—Å—è —Å —É–≤–µ–ª–∏—á–∏–≤—à–∏–º–∏—Å—è –æ—Ç—Å—Ä–æ—á–∫–∞–º–∏ –ø–ª–∞—Ç–µ–∂–µ–π –ø–æ—Ç—Ä–µ–±–∏—Ç–µ–ª–µ–π. –ó–∞ —Å—á–µ—Ç —Ç–∞–∫–∏—Ö —Ñ–∞–±—Ä–∏–∫ –∫—Ä—É–ø–Ω—ã–µ —Ä–æ—Å—Å–∏–π—Å–∫–∏–µ –∫–æ–º–±–∏–Ω–∞—Ç—ã –ø–æ–ª–Ω–æ–≥–æ —Ü–∏–∫–ª–∞ —Å—É–º–µ–ª–∏ –≤ –ø–µ—Ä–≤–æ–π –ø–æ–ª–æ–≤–∏–Ω–µ –≥–æ–¥–∞ —Å–æ—Ö—Ä–∞–Ω–∏—Ç—å –æ–±—ä–µ–º—ã –ø—Ä–æ–∏–∑–≤–æ–¥—Å—Ç–≤–∞ - –ø—É—Å—Ç—å –Ω–µ –Ω–∞ –ø—Ä–µ–∂–Ω–µ–º —É—Ä–æ–≤–Ω–µ, –Ω–æ –±–ª–∏–∑–∫–æ–º –∫ –Ω–µ–º—É.

Таким образом, вертикально интегрированные компании, имеющие собственное сырье, получают преимущество: во-первых, они не зависят от поставщиков, во-вторых, могут сокращать издержки. Исходя из этого тезиса, слабая позиция среди уральских производителей у «ЮжУралКартона»: своего сырья у него нет, и поиски путей снижения себестоимости станут для него главной темой.