Золотой бизнес

|

|

Виталий Несис |

Вотум доверия

— Виталий Натанович, в ноябре прошлого года группа компаний «ИСТ», которая принадлежит вашему брату Александру, продала 100% акций «Полиметалла» ГНК «НафтаМосква», подконтрольной депутату Государственной думы РФ Сулейману Керимову. Что изменилось с приходом «Нафты»?

— Новый владелец подтвердил неизменность стратегии развития компании — это рост производства, восполнение запасов и повышение эффективности процедур корпоративного управления. Задача — подготовка компании к выходу на IPO. Более того, не произошло никаких изменений в составе руководства «Полиметалла»: я остался генеральным директором, свои кресла сохранили и все мои заместители.

— Перед продажей из структуры «Полиметалла» были выведены геологические активы, расположенные в Чите, Красноярске и Свердловской области. Что с ними сейчас?

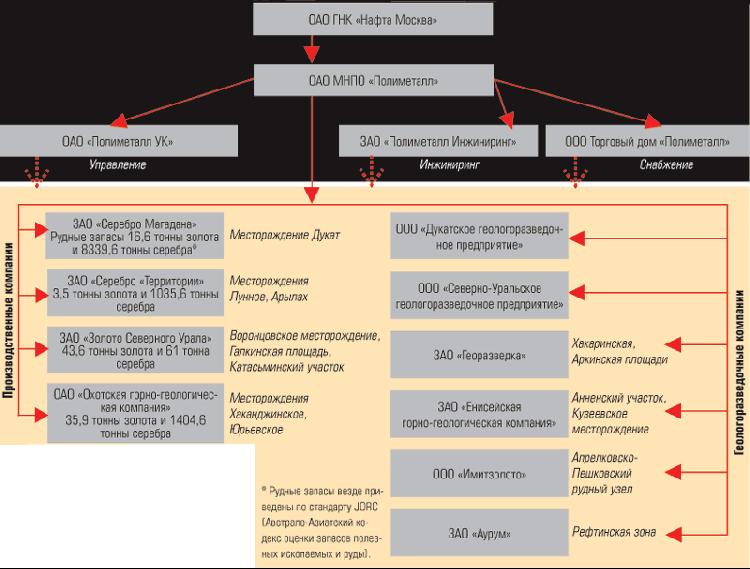

— Продажа «Полиметалла» была оформлена в две сделки: по первой продан сам «Полиметалл», по второй — геологоразведочные активы. Сейчас они в составе ОАО МНПО «Полиметалл». Возможно, юридическое оформление сделки и способствовало появлению слуха о том, что геологоразведка осталась в «ИСТе». Но это не так.

— Вы уже определились со сроками проведения и андеррайтером IPO?

— Точную дату называть было бы преждевременно. А по поводу андеррайтерства мы вели переговоры с банками Merrill Lynch (США) и UFG Deutsche Bank (Германия).

— Размер пакета определен?

— 25% акций не являются для компании психологическим барьером. Об этом я говорил год назад, и моя позиция не изменилась. Скорее всего, мы будем размещаться по 9месячной отчетности за 2005 год. Сейчас полным ходом идет аудит ресурсов и резервов компании по состоянию на 1 января текущего года, оценка производится по международным стандартам. Я считаю степень готовности к IPO высокой. Надеюсь, что рыночная конъюнктура не подведет и размещение будет удачным.

— В третьем квартале 2005 года «Полиметалл» планировал выпустить CLN, но этого не произошло…

— В то время как раз началось оформление сделки по продаже 100% акций «Полиметалла» компании «Нафта-Москва». Сейчас же, когда «туман» развеялся и мы вернулись к нашей стратегии финансирования, обнаружилось, что при бешеной ликвидности в России особого смысла размещать CLN нет. Крупнейшие российские банки дают в долг надолго и дешевле по сравнению с размещением кредитных нот на Западе. Стоит сказать, что процентные ставки у отечественных банков всегда были более или менее приемлемыми. Основной вопрос заключался именно в сроках: раньше банки предлагали нам кредиты в лучшем случае до полутора лет. А после того, как было принято окончательное решение о проведении IPO, от идеи выпуска CLN мы отказались.

Дойти до «Полюса»

— В начале 2005 года организационная структура «Полиметалла» изменилась: внутри холдинга созданы управляющее и инжиниринговое подразделения. Цель достигнута?

— Нашей целью был не столько рост текущей прибыли, сколько увеличение капитализации бизнеса. Логика разделения функций компании — разграничение сфер ответственности руководителей, фокусирование на непосредственных задачах: чтобы каждый имел четкое представление о том, за что он отвечает и какие инструменты ему при этом вручены. Люди на местах почувствовали: спрос с них стал больше, но они полномочны принимать значимые решения — технические, организационные, финансовые, кадровые.

Я считаю этот опыт удачным. Наша компания как участник рынка постоянно сталкивается с проблемами инфляционного давления на издержки, сокращения содержания драгметаллов в руде. Однако по результатам прошлого года мы смогли увеличить производство: золота — на 15% по сравнению с 2004 годом (до 7,546 тонны), серебра — на 10% (до 589,005 тонны).

Более существенные результаты, по моим прогнозам, мы получим года через два-три: производственная система обладает инерцией. Буду откровенен, пока структурные изменения приводят только к увеличению накладных расходов. К примеру, недавно мы осуществили еще одну реорганизацию — создали независимые ООО «Северно-Уральское геологоразведочное предприятие» (Свердловская область) и ООО «Дукатское геологоразведочное предприятие» (Магаданская область). Это потребовало дополнительных организационных затрат, привлечения специалистов (технологов бурения, геологов). Мы идем на эти затраты, так как считаем, что в перспективе они окупятся. Выделение геологоразведочных работ позволит максимально эффективно решить одну из стратегических для компании задач — восполнения и расширения минеральносырьевой базы в ключевых регионах нашей производственной деятельности. Сегодня «Полиметалл» концентрирует усилия на реализации программы геологоразведочных работ, чтобы к 2008 — 2009 годам подойти к принятию решения о строительстве новых объектов для формирования второго поколения активов.

— Ранее вы говорили, что через пять лет «Полиметалл» станет крупнейшим в России производителем драгметаллов. Компания близка к намеченной цели?

— Ранее вы говорили, что через пять лет «Полиметалл» станет крупнейшим в России производителем драгметаллов. Компания близка к намеченной цели?

— Мы активно работаем над несколькими проектами увеличения производственных мощностей. Прежде всего речь идет о второй очереди Дукатского ГМК в Магаданской области. Сейчас мощность Дуката по переработке руды составляет 850 тыс. тонн в год. К 2008 году мы планируем выйти на 1 млн тонн руды в год. Сроки достаточно сжатые. Более точно прогнозировать сложно: мы не исключаем задержек с лицензированием, это обычная практика.

Конечно, дотянуться до ОАО «Полюс-Золото» нам будет сложно. По объемам физического производства эта компания опережает нас вдвое. Разрыв по показателю EBIDTA в 2004 году также был двукратный. Но в прошлом году, финансовые результаты которого мы озвучим в ближайшее время, разрыв по прибыльности нашего бизнеса по сравнению с «Полюсом» серьезно сократился. Дальше, думаю, мы будем продолжать в том же ключе. Хотя, как показывает опыт, «Полюс» всегда может купить новый актив, в том числе за границей.

— По данным Союза золотопромышленников России, объем производства золота в стране снизился в 2005 году на 3,5% — до 168 тонн. А «Полиметалл» демонстрирует рост на 14,5%. Как удалось достичь положительной динамики?

— Прирост по золоту обеспечен выходом на проектную мощность горно-металлургического комплекса месторождения Хаканджинское (Хабаровский край). Производительность по переработке руды здесь составила порядка 500 тыс. тонн в год. Для увеличения выпуска продукции до 600 тыс. тонн руды в год закончена модернизация технологической схемы фабрики, ведется механическая наладка оборудования.

— Виталий Натанович, дайте оценку работы «Золота Северного Урала».

— Это уникальное в своем роде предприятие: добыча металла здесь ведется одновременно по двум технологиям — «кучное выщелачивание» и «уголь в пульпе».

В 2004 году запущена вторая очередь фабрики, где переработка первичных руд идет как раз по технологии «уголь в пульпе», сегодня перед нами стоит задача выйти на проектную мощность — 600 тыс. тонн руды в год. В целом могу отметить, что предприятие финансово устойчиво, оснащено современными производственными мощностями. По итогам 2005 года доля добычи драгметаллов «Золота Северного Урала» в общем объеме производства золота и серебра в Свердловской области составила 43%.

— Сколько денег вложено в уральский актив?

— Строительство двух фабрик потребовало около 60 млн долларов. Сейчас мощность производства — 2,3 тонны золота и 1,7 тонны серебра в год. Намеченное наращивание потребует еще вложений в размере 10 млн долларов. Нам очень нравится Урал, Свердловская область — здесь развита инфраструктура, есть квалифицированные кадры.

Мы — не спекулянты

— Каким принципом вы руководствуетесь при покупке активов, участии в аукционе или конкурсе на получение лицензий на месторождения?

— Каким принципом вы руководствуетесь при покупке активов, участии в аукционе или конкурсе на получение лицензий на месторождения?

— Самый главный — мы не играем в спекуляцию. То есть не скупаем активы, если не считаем, что они смогут приносить нам в дальнейшем реальную прибыль. Плюс — стараемся концентрировать усилия в тех регионах, в которых уже присутствуем: это Магадан, Хабаровск, Свердловск, Чита, Красноярск.

— На сторону совсем не заглядываетесь?

— На казахстанские активы облизываемся. Я в январе этого года ездил туда смотреть один актив. Вообще в Казахстане работать гораздо проще: нет той бюрократической волокиты, которая существует в нашей стране. В России, чтобы подземную выработку отклонить на пять метров в километровой горе, надо получить десять подписей. При этом бумаги могут ходить по различным ведомствам год, два, больше…

— Какой актив присматривали?

— Не могу сказать. Отмечу лишь, что в казахстанском регионе нас интересует золото. Но месторождения там очень тяжелы для освоения в плане технологии. Есть, правда, и существенный плюс — наличие инфраструктуры (мощности электроэнергии, газа).

— Что же останавливает? Почему не покупаете активы?

— При общих высоких ценах на металлы владельцы месторождений имеют неверное представление о том, сколько они могут стоить.

— Хотят продать подороже?

— Да.

— Ваша компания первой в России стала самостоятельно экспортировать драгметаллы. Куда продаете?

— В 2004 году, получив соответствующую лицензию, мы отправили на экспорт около 40% произведенного серебра и около 10% золота в ОАЭ и Швейцарию. Однако существенного эффекта по золоту добиться не удалось, поэтому приняли решение продавать его внутри страны. Как приоритетное направление был определен экспорт серебра. Традиционные регионы для нас — Великобритания, Швейцария, Объединенные Арабские Эмираты. В декабре 2005 года провели первую экспортную поставку в объеме 154 кг серебра в Японию.

— Расширять географию планируете?

— Мы намерены увеличить присутствие на рынках Дальнего Востока и ЮгоВосточной Азии, где сосредоточены основные промышленные потребители драгоценных металлов. Но здесь существует проблема технического характера. В Магадане до сих пор нет таможенного поста. Поэтому чтобы экспортировать серебро, его необходимо сначала везти в Москву и уже оттуда, к примеру, в Японию. По итогам визита в Магадан в ноябре 2005 года президента России Владимира Путина правительству дано поручение подготовить необходимые документы. Однако перспективы решения этого вопроса пока не ясны. Открытие таможенного поста позволит нашей компании значительно упростить логистику, сократить издержки по доставке серебра потребителям на рынки Дальнего Востока и ЮгоВосточной Азии, а также создать единый цикл от геологоразведки до поставок конечным потребителям в рамках одного региона.

Отдадим в хорошие руки

— На рынке золота отмечается благоприятная конъюнктура: цена этого металла впервые за последние 25 лет перешла отметку в 670 долларов за тройскую унцию. Чем, на ваш взгляд, можно это объяснить?

— Двумя факторами: недостаточным объемом инвестиций в геологоразведку и сформировавшимся на этом фоне спекулятивным спросом. Фундаментальный спрос остался на прежнем уровне, увеличения объемов потребления золота за последнее время в мире не отмечено.

— Какой срок вы отводите нынешнему росту цен на золото?

— Высокие цены будут держаться как минимум пятьсемь лет. Это средний срок с момента обнаружения месторождения до запуска производства на нем.

— «Полиметалл» неоднократно заявлял об интересе к месторождению Сухой Лог (Иркутская область). Будете принимать участие в торгах на лицензию? В какую сумму, на ваш взгляд, обойдется освоение?

— Когда государство определится со сроками, мы озвучим свою позицию. По моим оценкам, на освоение Сухого Лога с учетом инфраструктуры потребуется порядка 1,5 млрд долларов. Срок окупаемости при благоприятной конъюнктуре рынка — десять лет.

Если подходить к этому вопросу стратегически, Сухой Лог — проект государственного значения. Компания, которая получит право на разработку этого месторождения, станет фактическим монополистом в освоении всего региона.

— Согласны ли вы с позицией Минприроды РФ, которое считает, что стратегически важные для государства месторождения, такие как Сухой Лог, должны продаваться на закрытом аукционе? Не кажется ли вам более здравой идея проведения инвестиционного конкурса?

— Сухой Лог — очень сложный объект с экономической и технологической точек зрения: там можно потратить огромные средства без всякого результата.

Я считаю, что здесь необходимо проводить только инвестиционный конкурс, чтобы изначально отсечь от участия в проекте спекулянтов. За последние два года большинство российских месторождений были проданы на аукционах компаниям, не заинтересованным в разработке, купившим их с целью последующей перепродажи.

— Также Минприроды не хочет допускать на такие аукционы иностранцев…

— Это оправдано: на российские компании проще оказать влияние, если они не будут выполнять условия конкурса. В любом случае, кто бы ни занимался разработкой месторождения — иностранные или отечественные компании, провал в разработке Сухого Лога негативно скажется на общей инвестиционной привлекательности России за рубежом. Этого нельзя допустить.

От пионера до пенсионера

— Какая система мотивации сотрудников существует в «Полиметалле»?

— Каждому руководителю высшего и среднего звена у нас выдается карточка премиальных показателей, где описано, за что он получает премию, как эта премия может меняться при выполнении или невыполнении тех или иных показателей. Чем выше уровень компетенции человека, тем больше «показатели продуктивности» ориентированы не на текущие, сиюминутные результаты, а на задачи, связанные с долгосрочным развитием предприятия.

— Как утоляете кадровый голод?

— Ограниченное количество квалифицированных технических специалистов, менеджеров, организаторов — действительно проблема. Она возникла не сегодня, формировалась на протяжении последних десяти лет, когда в стране фактически не велась подготовка профессиональных кадров для горно-металлургической отрасли. Мы активно привлекаем молодежь, сотрудничаем с вузами в регионах. Самая широкая программа взаимодействия — с Иркутским политехническим университетом: со второго курса формируем пул студентов, которые каждый год проходят практику на наших предприятиях, а после окончания вуза остаются работать. Конкуренция за толковых ребят сегодня жесткая. Кстати, на «Золоте Северного Урала» практически все руководители высшего звена — директор, начальник фабрики, начальник карьера — люди молодые, им по 30 с небольшим.

— Западных специалистов привлекать не планируете?

— А какой в них смысл? Они же порусски не говорят. Да и сложно переманить в Россию иностранного специалиста: на Западе кадровый голод тоже существует, а предложить им лучшие условия мы не можем.

Дополнительные материалы:

Несис Виталий Натанович

Родился в 1976 году в Зеленоградске Калининградской области. Образование получил в СанктПетербургском государственном университете экономики и финансов, а также в Йельском университете (США), который окончил в 1997 году в степени бакалавра экономики.

1997 — 1999 — аналитик инвестиционного банка Merrill Lynch (США).

1999 — 2000 — работал в московском представительстве McKinsey & Company.

2000 — 2001 — директор по стратегическому развитию ОАО «Ульяновский автомобильный завод».

2001 — сентябрь 2003го — директор ОАО «Востсибуголь» (Иркутск).

С сентября 2003 года по сей день — генеральный директор ОАО МНПО «Полиметалл».