Алюминиевые огурцы

Отечественные производители продукции из алюминия ощутили мощный спад потребления со стороны основных отраслей промышленности. Следующий удар нанесет импорт. Результатом может стать передел рынка.

Отечественные производители продукции из алюминия ощутили мощный спад потребления со стороны основных отраслей промышленности. Следующий удар нанесет импорт. Результатом может стать передел рынка.Потребление алюминия и продукции из него в России стремительно сокращается. Самое сильное падение демонстрирует автопром: прогноз — 18% за первую половину 2013 года (в сравнении с аналогичным периодом прошлого). При этом импорт неуклонно растет: по ожиданиям участников рынка, через пять лет его доля может достичь угрожающих 50%. Разобраться в причинах падения конкурентоспособности и найти возможные варианты спасения отрасли российские производители продукции из алюминия попытались в рамках специализированной конференции 30 мая в Екатеринбурге (организатор — ИИС «Металлоснабжение и сбыт»).

Враг внутри

Впервые за период посткризисного восстановления на российском рынке отмечен спад продаж легковых автомобилей — по итогам января — марта 2013 года на 3,8%, сохраняется отрицательная динамика в секторах грузовых автомобилей и автобусов, указывает директор РУСАЛа по сбыту на рынках России и стран СНГ Сергей Бельский. На АвтоВАЗе производство упало на 4,6%, на УАЗе — на 13,2%. Объем выпуска грузовиков, включая легкие, за январь — март уменьшился на 9,6%. Затоваривание складов автомобилей только на АвтоВАЗе привело к сокращению в первом квартале 2013 года заказов на алюминий на 25%, в апреле и мае — на 39%.Не многим лучше ситуация в кабельной промышленности (подробнее см. «Дежурные по КПП» в «Э-У» № 21 от 27.05.13). Основная проблема отрасли — перебои с финансированием инвестпрограмм электросетевого комплекса со стороны государства в связи с затянувшимся процессом реорганизации Федеральной сетевой компании и Межрегиональной распределительной сетевой компании, основных покупателей кабельно-проводниковой продукции. Следствие — сокращение потребления алюминиевой катанки за первый квартал 2013 года более чем на 17%.

Производители вторичных алюминиевых сплавов ожидают спада спроса в России и странах СНГ в 2013 году на 4,5%, с 241 до 230 тыс. тонн. Причина та же — стагнация в производстве алюминийсодержащей продукции (автокомпонентов, кабелей для передачи электроэнергии, строительных конструкций и др.). Неопределенность сохраняется и со стороны производителей алюминиевого проката.

Растут только объемы производства экструзионных алюминиевых профилей: в прошлом году на 5 — 7%, столько же ожидается в 2013-м. Но и этому сегменту угрожает сокращение спроса: большие запасы готовой продукции на складах и рассрочка платежей потребителей значительно увеличили оборотку экструзионщиков. Неофициально производители признают, что потребность в их продукции на внутреннем рынке есть, но у покупателей нет денег.

Внешняя угроза

По прогнозам, в 2013 году объемы импорта продукции глубокой переработки алюминия в страну вырастут с 412 до 450 тыс. тонн в пересчете на алюминий. В результате доля импорта в общем объеме потребления в России достигнет 40%. Производители теряют собственный рынок. «Рост импортозависимости страны очевиден, и динамика его положительная», — отмечает Сергей Бельский. Поставки продукции иностранных производителей на внутренний рынок не падали даже в кризисные 2008 — 2009 годы, когда все отечественные производители существенно сократили производство. Если ситуация не изменится, то к 2017 году импортная продукция из алюминия будет закрывать уже 46,8% российских потребностей (до 600 тыс. тонн в пересчете на алюминий).Импорт растет по всем направлениям, начиная с алюминиевых профилей, проката из Китая и ЕС, заканчивая высокотехнологичными комплектующими для автопрома (двигателями, подвесками, дисками).

Конкурентоспособность отечественной продукции падает и на высококонкурентных рынках Европы и Азии, и на рынках стран СНГ. Участники алюминиевого рынка называют три основные причины, по которым отечественные производители уступают иностранным: высокая стоимость заемных средств, невозможность хеджировать сделки, необоснованный рост цен естественных монополий, который ведет к значительному увеличению себестоимости. «Мы столкнулись с ростом себестоимости производства в условиях отсутствия ресурсов для поддержания развития и конкурентоспособности», — констатировал заместитель управляющего директора по коммерческим вопросам Каменск-Уральского металлургического завода Андрей Курганский.

Спасительный патернализм

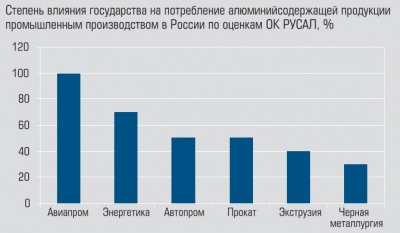

Алюминщики ищут защиты у государства. По оценкам ОК Русал, текущее конечное потребление продукции из алюминия в стране более чем на 60% завязано на госпотребление и бюджетирование. Поэтому, полагают металлурги, государство должно включиться в борьбу против импорта и за повышение конкурентоспособности высокотехнологичной продукции. Среди необходимых, по их мнению, мер внедрение комплексной национальной программы развития и поддержки несырьевых высокотехнологичных производств, совершенствование законодательства в сфере применения алюминия в строительстве и энергетике, а также создание стимулов для локализации производства алюминиевых компонентов в России. Есть и более радикальные предложения — вернуть оставшиеся в начале 2000-х давальческие схемы переработки сырья и привлечь в этот механизм госкомпании.— Идея заключается в следующем: Русал как крупнейший поставщик первичного алюминия и сплавов в России заключает долгосрочные контракты на фиксированных условиях с компаниями с государственным участием, которые являются потребителями алюминийсодержащей продукции, — поясняет Сергей Бельский. — Госструктуры в свою очередь могут размещать заказы на переработку этого сырья по давальческой схеме на мощностях производителей продукции из алюминия. С одной стороны, это позволит обеспечить загрузку производственных мощностей Русала, с другой — защитит переработчиков алюминия на период кризиса от спада потребления и позволит бороться с импортом.

— Эффект от такой схемы может быть положителен, несмотря на потерю добавленной стоимости, — отмечает представитель одного из российских кабельных заводов. — У нас появляется не только гарантированный рынок сбыта, но и возможность реализации планов модернизации производств: благодаря фиксированной цене на алюминиевую катанку и долгосрочным контрактам на изготовление из нее алюминиевых кабелей.

Многие участники конференции сошлись, однако, во мнении, что такой механизм утопичен в современных условиях и в нем немало изъянов. Во-первых, наибольшее влияние на потребление продукции, содержащей алюминий, государство имеет в авиапроме. А здесь основные потребители — концерны «Туполев» и «Сухой», которые вместе смогут закупить на рынке алюминиевой продукции не более 16 тыс. тонн. Во-вторых, вряд ли госкомпании станут кредитовать поставщиков сырья. «Если речь идет о заводах с государственным участием, то они сами живут овердрафтами, так как получают заказы от государства в начале года, а оплату по ним — только в конце. Нужно иметь миллиардные обороты, чтобы рискнуть пойти на такие схемы. А госкорпорациям типа «Олимпстрой» не интересно заниматься закупкой алюминия и размещения заказов по давальческой схеме. Они размещают заказы на строительство целого объекта, а продукцию для его строительства закупают субподрядчики, далекие от госинтересов», — поясняет топ-менеджер одного из уральских переработчиков алюминия.

Если отечественные производители хотят сохранить позиции на рынке, им нужно сообща расширять рынок, стимулируя потребление алюминия в стране, полагают в Российском союзе поставщиков металлопродукции. Пример — Alcoa, которая параллельно с модернизацией собственных прокатных мощностей в России разработала алюминиевый корпус для цементовозов, обеспечивающий снижение массы машины и количества используемого ею топлива.

Большинство алюминщиков полагают, что все эти меры принесут скорее опосредованный эффект, так как импорт растет в том числе из-за нехватки у российских производителей технологий для удовлетворения внутреннего спроса. Лучшей поддержкой для отрасли в этих условиях могут стать госгарантии по кредитам, которые необходимы для модернизации производств. Как отметил Андрей Курганский, уже несколько лет подряд мы наблюдаем споры между ЦБ, Минфином и Минэкономразвития РФ, которые доказывают друг другу, справедливы ли ставки по кредитам на уровне 15%.

О какой конкурентоспособности может идти речь, когда иностранные покупатели критичными считают ставки уже в 2% годовых.