По складам

Рынок качественной складской недвижимости в регионах сдвинулся с мертвой точки: сначала в Екатеринбурге, затем процесс неизбежно начнется в других крупных городах. Возможно, быстрее, чем нам кажетсяВ начале марта федеральная компания PNK Group объявила о строительстве под Екатеринбургом складского комплекса - объект класса А+ общей площадью 125 тыс. кв. метров должен появиться вблизи поселка Косулино в 2016 году. Комплекс станет первым для компании на территории Большого Урала, всего в портфеле PNK Group восемь реализованных проектов в Москве, Санкт-Петербурге и Новосибирске. Оценивая это событие, один из игроков рынка написал на своей странице в facebook коротко и емко: «Ну наконец-то».

Год назад мы анализировали перспективы рынка качественной складской недвижимости в региональных центрах Урала и Западной Сибири и пришли тогда к выводу, что, несмотря на дефицит вакантных площадей и рост арендных ставок, крупных девелоперов он не интересует (см. «Никаких спекуляций», «Э-У» № 11 от 18.03.2013; там же приведена классификация складов и описаны факторы, сдерживающие развитие рынка). «Решение о запуске нового проекта именно в Екатеринбурге связано в первую очередь с существенным дефицитом качественных складских объектов», - пояснял недавно исполнительный директор PNK Group Олег Мамаев, подтверждая наш прошлогодний вывод.

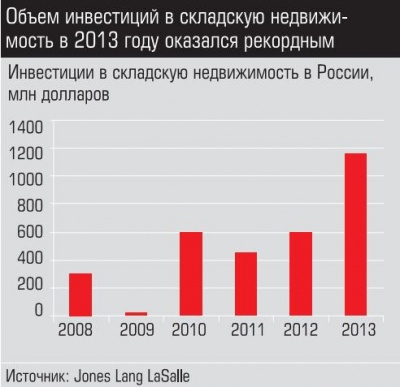

Посмотрим, как изменился рынок за 2013 год и что ждет его в ближайшее время.

Ни А, ни В

По данным Knight Frank, в 2013 году в России введено 729 тыс. кв. метров качественной складской недвижимости (классов А и B) - это на 12% больше уровня 2012-го. Общий объем сделок по аренде и продаже за счет уже существующих объектов оказался больше - почти 1,3 млн квадратов, но вырос меньше - на 2,4%. «В 2013 году наблюдалось увеличение активности в регионах: арендовано и куплено почти на 30% больше качественных складских площадей, чем годом ранее. 80% от всего объема поглощения (за пределами Москвы, Санкт-Петербурга, Московской и Ленинградской областей) пришлось на четыре города: Екатеринбург, Новосибирск, Краснодар и Ростов-на-Дону», - сказано в одном из отчетов компании.

По данным Knight Frank, в 2013 году в России введено 729 тыс. кв. метров качественной складской недвижимости (классов А и B) - это на 12% больше уровня 2012-го. Общий объем сделок по аренде и продаже за счет уже существующих объектов оказался больше - почти 1,3 млн квадратов, но вырос меньше - на 2,4%. «В 2013 году наблюдалось увеличение активности в регионах: арендовано и куплено почти на 30% больше качественных складских площадей, чем годом ранее. 80% от всего объема поглощения (за пределами Москвы, Санкт-Петербурга, Московской и Ленинградской областей) пришлось на четыре города: Екатеринбург, Новосибирск, Краснодар и Ростов-на-Дону», - сказано в одном из отчетов компании.

С оценками соглашаются в консалтинговой компании CBRE и даже добавляют оптимизма:

- В 2013 году объем сделок с качественной складской недвижимостью в регионах увеличился в два раза, объем поглощения приблизился к отметке в 300 тыс. кв. метров. Данный показатель аккумулирует только спекулятивные сделки, то есть не включает проекты сетевых компаний, которые реализовали объекты под нужды собственного бизнеса. В сравнении с московским рынком он сопоставим с поглощением всего за один квартал, но здесь стоит учитывать глобальный дисбаланс, который наблюдается в развитии столичного складского рынка и качественной логистики в городах-миллионниках (год назад на Москву приходилось свыше 70% от общего фонда качественных складов в России. - Ред.).

Для столиц субъектов Большого Урала (рассматриваем Екатеринбург, Пермь, Челябинск, Уфу и Тюмень, в других рынок качественной складской недвижимости фактически отсутствует) итоги прошлого года оказались не столь оптимистичными. По нашим данным, крупные качественные спекулятивные склады в Перми, Челябинске, Уфе и Тюмени не сдавались. Вывод: в 2013 году значительных событий на рынках этих городов не происходило. Как следует из опубликованного CBRE рейтинга городов по объему поглощения качественных складских площадей, сделки с участием брокеров в 2013 году прошли только в одном уральском мегаполисе - Екатеринбурге. Как пояснила старший аналитик отдела исследований рынка CBRE Оксана Федулова, деловая активность могла быть выше за счет прямых сделок, операций в складских комплексах более низкого класса, а также аренды 3PL (при содействии логистического оператора).

В Екатеринбурге и окрестностях, по информации компании «Логопарк.ру», за 2013 год сдано в эксплуатацию семь складских комплексов общей площадью около 90 тыс. кв. метров, из которых только 40 тысяч спекулятивных: рынок съел их моментально. Как сказано в годовой аналитике Уральской палаты недвижимости, «большинство новых комплексов с легкостью находят арендаторов задолго до завершения строительных работ и выходят на рынок уже полностью заполненными, объем вакантных площадей в склады класса А и В+ близок к нулевой отметке, в классе В не превышает 3,5%». Таким образом, даже на екатеринбургском рынке, относимом экспертами к числу лидеров, за 2013 год не было реализовано ни одного крупного спекулятивного проекта. Но его отрыв от соседних мегаполисов остался колоссальным. По словам директора по развитию компании «Логопарк.ру» Александра Перфильева, в Екатеринбурге на конец 2013 года было построено более 750 тыс. кв. метров качественных складов, а в Челябинске, Перми, Уфе и Тюмени вместе взятых - только 320 тысяч.

Функция от ритейла

По данным CBRE, на ближайшие два года девелоперами анонсирован ввод 2,2 млн кв. метров качественных складов за пределами Москвы и Санкт-Петербурга. Часть однозначно расположится на территории Большого Урала.

По данным CBRE, на ближайшие два года девелоперами анонсирован ввод 2,2 млн кв. метров качественных складов за пределами Москвы и Санкт-Петербурга. Часть однозначно расположится на территории Большого Урала.

В Екатеринбурге заявлено два объекта. Первый - PNK Group, с которого мы начали. Второй - комплекс класса А компании a2logistic (ООО «Адва», Краснодар) общей площадью 118 тыс. кв. метров, расположенный между Екатеринбургом и аэропортом Кольцово. Как нам пояснили в компании, проект находится на стадии подводки инженерных коммуникаций к участку, выход на площадку планируется летом текущего года.

Под Пермью компания «А Плюс Девелопмент» рассчитывает построить склад класса А+ на 45 тыс. квадратов. В Челябинске вновь заговорили о транспортно-логистическом комплексе «Южноуральский». В Уфе предстоит строительство второй очереди пока единственного объекта класса А на территории Башкирии - логопарка «Сигма» (площадь на данный момент - 35 тыс. кв. метров, второй очереди - 50 тысяч). В поле нашего внимания попали только те проекты, которые освещались в СМИ, но и их достаточно, чтобы говорить об оживлении на рынке.

- До прошлого года федеральные девелоперы не выходили на новые региональные складские проекты, а были сосредоточены на рынке складской недвижимости Москвы, либо достраивали уже начатые объекты: в Новосибирске, Ростове-на-Дону и Санкт-Петербурге. Сейчас ситуация меняется, - отмечает Александр Перфильев. - Что касается Екатеринбурга, где в этом году уже анонсировано сразу два крупных проекта и мы ожидаем появления еще одного-двух, то столица Среднего Урала всегда была интересна федеральным девелоперам. Просто до 2008 года они не решались строиться, поскольку заполнялся логопарк «Уральский», после - хватало работы в Москве и Санкт-Петербурге. Конечно, я ожидал приход девелоперов в Екатеринбург в прошлом году, тогда бы не случилось дефицита складских площадей, который мы будем наблюдать в 2014-м.

С другими крупными городами на территории Большого Урала ситуация сложнее. До кризиса и в Перми, и в Челябинске, и в Уфе было анонсировано от 800 тысяч до 1,5 млн квадратов качественных складов. Несколько девелоперов, включая «Евразию Логистик», проявляли свою заинтересованность и в тюменском рынке недвижимости, но планируемые там проекты были более скромными. Ни один из заявленных проектов не состоялся. Все, что построено на данный момент, - сделано силами местных компаний. Этого мало. Интересный пример: в Перми один из федеральных продуктовых ритейлеров использует три складских комплекса в разных частях города. Уверен, если бы у него была возможность объединить площади, он бы ею воспользовался.

- Основной движущий фактор рынка качественных складов в региональных центрах - торговля, - поясняет партнер, директор по офисной и складской недвижимости Knight Frank Russia and CIS Вячеслав Холопов. - Мы видим, что торговая недвижимость развивается уже не только в миллионниках, но и относительно небольших городах с высоким уровнем доходов населения, крупные девелоперы перестали концентрироваться на Москве. Склады нужны не сами по себе, это функция от ритейла. Соответственно, как только в определенном городе начинает развиваться торговля, одновременно с этим или вскоре появляются и складские площади.

- Я бы обратил внимание на вектор развития крупных федеральных операторов ритейла, транспортных компаний. Екатеринбург в этом смысле наиболее развит. Мы не отрицаем возможности дальнейшего развития в регионах (речь о Перми, Тюмени, Уфе и Челябинске. - Ред.), но этот вопрос будет более актуальным примерно через год, - обозначает перспективу руководитель проектов направления «Коммерческая недвижимость» Regional Development Company (занимается брокериджем проекта a2logistic в Екатеринбурге) Роман Логачев.

По мнению Вячеслава Холопова, говоря о развитии складской недвижимости в регионах, не стоит опираться исключительно на девелоперов федерального уровня.

В каждом из уральских миллионников есть проекты, которые будут реализованы местными игроками. Некоторые из них строили торговые центры, имеют опыт работы в конкретном городе, понимают запросы предпринимателей. Тем более не везде нужны склады класса А, иногда достаточно реконструкции старых производственных помещений - такие проекты не интересны федеральным девелоперам.

Таким образом, в первое время центром развития складской недвижимости на территории Большого Урала однозначно будет Екатеринбург. Затем мы так или иначе увидим развитие рынка складской недвижимости в регионах. Главное, подчеркивают специалисты, чтобы в экономике России не было серьезных потрясений.

Объем поглощения качественных складских площадей

в регионах в 2013 году, тыс. кв. метров

| Город | Объем |

| Новосибирск | 88,8 |

| Екатеринбург | 64,2 |

| Ростов-на-Дону | 50,4 |

| Тольятти | 22 |

| Тула | 20,1 |

| Краснодар | 20,1 |

| Воронеж | 10,7 |

| Уссурийск | 4,7 |

| Минеральные воды | 3,4 |

| Волгоград | 1,7 |

| Саратов | 1 |